Coordination et limites des politiques économiques

1

8 COORDINATION ET LIMITES DES POLITIQUES ECONOMIQUES

La mise en œuvre des politiques économiques apparaît de plus en plus complexe du

fait de leurs interactions du fait de la dépendance économique des pays liée sur le

plan en matière économique à une coordination internationale. Dans le cas de la

France, cette coordination se réalise dans le cadre de l’Union européenne et dépend

d’instances de gouvernance au niveau mondial telles que le G20 ou l’OMC.

I. LA COORDINATION DES POLITIQUES ECONOMIQUES

A. L’INTERACTION DES POLITIQUES ECONOMIQUES

Il est souvent difficile de concilier les différents objectifs des politiques économiques.

Par exemple, une politique qui vise à atteindre un objectif de croissance ou de plein

emploi peut se faire au détriment de la stabilité des prix et de l’équilibre du

commerce extérieur. Il est par exemple admis que la lutte contre l’inflation peut créer

du chômage. De même, la relation entre inflation et salaire s’explique par le fait que

lorsque le chômage dépasse un certain niveau, les salariés ne sont plus en position

de force pour revendiquer des hausses de salaires.

B. LES CONTRAINTES DE L’APPARTENANCE A L’UE

La politique économique de la France est encadrée par son appartenance à l’UE et

son adhésion à la monnaie unique. Pour garantir la stabilité macroéconomique de

l’UE, les membres fondateurs de la zone euro ont défini en 1997 un Pacte de

stabilité et de croissance (PSC) qui a constitué quelques années après un outil de

convergence des politiques économiques européennes sur cinq points dont le critère

d’un déficit public inférieur à 3% du PIB sauf circonstances exceptionnelles

(comme une récession économique grave, par exemple) et une dette publique

strictement inférieure à 60% du PIB. Mais, du fait de la crise des dettes souveraines

en 2010, des États membres n’ont pu respecter leur engagement politique sur le

contrôle de leurs déficits publics d’où l’inscription de la règle d’or de l’équilibre

budgétaire dans la constitution européenne. Pour lutter contre la crise de la dette

souveraine, il existe d’autres moyens prévus ou récemment décidés :

Le semestre européen qui prévoit un calendrier très strict pour l’élaboration

des PNR (« programme nationaux de réforme ») par les États membres après que la

Commission européenne ait décidé des actions prioritaires. Le « semestre

européen » est une période de coordination des politiques structurelles et

budgétaires des États membres se déroulant annuellement pendant six mois. Son

objectif est de permettre aux États membres de tenir compte des orientations de l'UE

à un stade précoce de l'élaboration de leurs budgets nationaux.

Il se déroule en cinq étapes :

Janvier

La Commission publie son examen annuel de la croissance qui fixe les

priorités de l’UE pour stimuler la croissance et la création d’emplois au

cours de l’année à venir.

Mars

Le Conseil européen s’appuyant sur cet examen formule les lignes

directrices de l’UE pour les politiques nationales

Avril

Les États membres présentent leurs PNR à la Commission

Juin

La Commission évalue les PNR et, si nécessaire, adresse des

recommandations propres à chaque pays que le Conseil européen

examine et approuve.

Fin juin (ou

début juillet)

Le Conseil adopte formellement les recommandations par pays.

2

La coordination des politiques économiques mondiales

Le FMI, l’OMC mais surtout le G20 ont mis en place des processus de décision

conjoints pour définir les grandes orientations de la politique économique au niveau

mondial pour qu’en période de crise, les politiques de relance soient cohérentes

entre elles afin d’assurer avec succès le retour de la croissance économique au

niveau international. Les pays membres du G20 (Argentine, Australie, Brésil,

Canada, Chine, France, Allemagne, Inde, Indonésie, Italie, Japon, Mexique, Russie,

Arabie Saoudite, Afrique du Sud, Corée du sud, Turquie, Royaume-Uni, États-Unis,

Union européenne) représentent environ 90 % du PNB brut mondial, 80 % du

commerce mondial (y compris les échanges intra-communautaires) ainsi que les

deux tiers de la population mondiale. Cela lui confère une légitimité et une influence

importante sur la gouvernance de l'économie et du système financier mondial. Les

dirigeants de ces pays se réunissent périodiquement pour échanger leurs points de

vue sur la régulation de l'économie mondiale en vue d’améliorer son fonctionnement.

L’action récente de la BCE de racheter de la dette publique « sans limite »,

Mario Draghi a annoncé la fin du 1er programme de rachat de dette publique (le

SMP), qui a permis de racheter pour 209 milliards d'euros de titres. Il a précisé que la

BCE allait désormais pouvoir acheter des obligations d'Etat de maturité allant de 1 à

3 ans et qu'il ne se fixerait « pas de limite quantitative ».

II. LES LIMITES A L’EFFICACITE DES POLITIQUES ECONOMIQUES

A. LES LIMITES DE LA POLITIQUE BUDGETAIRE

1. La soutenabilité budgétaire

La notion de soutenabilité des finances publiques concerne la capacité d’un état à

rester solvable, c’est-à-dire à conserver des marges de manœuvre budgétaires

suffisantes pour honorer ses engagements. L’effet « boule de neige » est le

processus cumulatif d’accroissement de la dette en raison de la charge trop

lourde que représente le paiement des intérêts. Le besoin de financement de l’État

augmente, ce qui le contraint à s’endetter davantage. Le poids de la dette devient

insoutenable.

2. L’effet d’éviction

Pour financer le déficit, l’état doit emprunter sur les marchés financiers.

L’endettement croissant des états et la captation croissante des sources financement

détourne l’épargne des agents à besoin de financement telles que les entreprises et

le ménages. Ce défournement au profit du secteur public et au détriment du secteur

privé provoque une baisse de l’investissement et un ralentissement de l’activité

économique. Les agents économiques tels que les entreprises sont de fait évincés

des sources financement et du marché financier : c’est l’effet d’éviction.

3. Les anticipations rationnelles des agents économiques

Selon la théorie des anticipations rationnelles de Robert Lucas1, les agents

économiques anticipent les effets d’une mesure de politique économique et agissant

ainsi, ils lui retirent son efficacité. Par exemple, face à une mesure de relance

budgétaire, il y a hausse du déficit budgétaire pour relacer la demande générale

(Keynes), les ménages anticipent cette hausse et l’interprètent comme une

augmentation des impôts et, en prévision, diminuent leur consommation. La

consommation fait partie de la demande générale donc la remise en échec.

Selon la théorie d’Arthur Laffer, une augmentation des prélèvements fiscaux

1 Robert Emerson Lucas Junior (né le15 septembre 1937) est un économiste américain.

3

désincitent au travail et à l’épargne2 parce que les agents économiques considèrent

que leurs revenus sont trop amputés et décident de moins travailler, investir et/ou de

moins épargner. Avec deux taux de prélèvement, on obtient le même niveau de

recettes budgétaires, mais le taux le plus élevé désincite au travail : « trop d’impôt

tue l’impôt » ou « les hauts taux tuent les totaux »

B. LES LIMITES A L’EFFICACITE DE LA POLITIQUE MONETAIRE

C’est la BCE qui conduit la politique monétaire qui, de ce fait, doit être crédible pour

les agents économiques. Mais, la politique monétaire peut avoir des effets pervers

sur l’inflation et sur la croissance, notamment par les répercussions de la variation de

ses taux d’intérêt directeurs provoquant, sur les marchés financiers internationaux,

du fait de l’internationalisation des marchés des capitaux, un afflux ou, au contraire,

une fuite des investissements étrangers.

De plus, les pays membres de la zone euro, même s’il y a convergence, sont

économiquement très différents. Ils n’ont pas les mêmes rythmes de croissance, les

mêmes taux d’inflation, le même degré d’ouverture à l’international, etc. La politique

monétaire de la BCE n’aura donc pas la même efficacité dans toute l’UE.

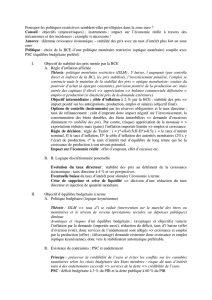

Robert Mundell3 a montré, dans une économie ouverte, avec libre circulation des

capitaux, qu’il était impossible de maintenir en même temps la libre circulation des

capitaux, l’autonomie de la politique monétaire et la stabilité des changes : Le

triangle d’incompatibilité. Les responsables de la politique monétaire sont toujours

contraints d’abandonner un des sommets du triangle. Ainsi, en système de changes

fixes, comme dans la zone euro, il est possible de conduire une politique monétaire

autonome (baisse ou hausse des taux d’intérêt par rapport à ceux des partenaires), à

condition que le contrôle des changes empêche les mouvements de capitaux (sorties

ou entrées) qui en découlent inévitablement. De même, si le taux de change est fixe

mais que les capitaux peuvent circuler librement (le contrôle des changes est levé), il

faut renoncer à toute politique monétaire autonome. Enfin, la BCE qui peut mener la

politique monétaire de son choix en l’absence de contrôle des changes si elle

abandonne tout objectif de change fixe.

Le triangle d’incompatibilité de Robert Mundell schématise le fait qu’il est impossible

de concilier les trois sommets du triangle en même temps.

2 Arthur Betz Laffer (né le 14 août 1940) est un économiste libéral américain.

3 Robert Alexander Mundell (né le 24 octobre 1932) est un économiste canadien qui enseigne aux États-Unis.

Autonomie de la politique monétaire

Stabilité des changes

Liberté de circulation

des capitaux

1

/

3

100%