Amundi Rendement Plus

■Amundi Rendement Plus I

Source: Amundi,performanceau 31/12/2014.

Date de création du fonds : 15 octobre 2004.

Les performances passées ne préjugent en rien des

résultats futurs et ne sont pas garantes des rendements

à venir.

Amundi

Rendement Plus

Une stratégie diversiée de performance absolue

Pour plus de détails sur le fonds, les objectifs et politiques d’investissement, se référer au prospectus et au Document d’Information Clé pour l’Investisseur (DICI).1. Le fonds n’offreaucune garantie en

termes de performanceou de capital. 2. Source : Amundi, données et performances nettes d’Amundi Rendement Plus –I à n décembre 2014. 3. Le SRRI correspond au prol de risque et de rendement

présent dans le Document d’Information Clé pour l’Investisseur (DICI). La catégorie la plus faible ne signie pas “sans risque”. N’est pas garanti et pourra évoluer dans le temps. 4.Les comportements de

marché passés ne préjugent pas des comportements futurs.

*Objectif de performance de la part I(C) nette de frais. **Contrainte interne de gestion.

Lipper n’est pas responsable de l’exactitude, de la abilité ou de l’exhaustivité des informations obtenues de Lipper. De plus, Lipper n’accepte aucune responsabilité, directe ou indirecte, en cas de perte ou

de dommages qui pourrait résulter de l’utilisation des informations obtenues de Lipper. © Thomson Reuters 2013. Tous droits réservés.

Performance

A risque plus faible, rendement potentiellement plus faible

A risque plus élevé, rendement potentiellement plus élevé

Janvier

2015

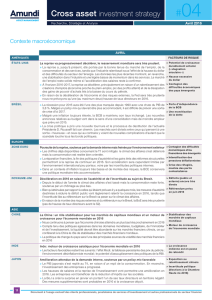

1 Un contexte favorable à une gestionde type

performance absoluemulti-classes d’actifs

■L’environnement de marché a fortement évolué avec des rendements

monétaires et obligataires historiquement faibleset une forte volatilité

des marchés actions. Les allocations traditionnelles statiques ne

permettent plus d’atteindre les rendements espérés.

■Les marchés nanciers offrent pourtant de nombreuses opportunités,

à condition d’identier et de capter des primes de risque attractives sur

un large univers d’investissement.

■Une allocation ainsi mieux diversiée et exible permet d’offrir une

performance plus régulière dans le temps.1

2Une allocation par facteur de risques

■L’équipe de gestion gère le portefeuille en budget de risque. Cette

approche permet de piloter l’exposition aux actifs risqués de manière

globale ainsi que par stratégie d’investissement.

■Nous limitons volontairement la volatilité ex-ante du portefeuille à 4%;

ce niveau permet de viser des performances attractives tout en limitant

le risque de perte en cas de stress sur le marché.

■L’exposition à chaque classe d’actifs est également encadrée, an de

limiter également les risques de choc sur une classe d’actifs spécique.

■Enn, le portefeuille fait l’objet de contrôles et de «back-test»

réguliers, an d’être prêt à réagir en cas de modication du contexte et

nancier et du régime de corrélations4.

Ce document est destiné à être remis exclusivement aux investisseurs «

professionnels » (cf. détails et dénitions au verso).

0,90

Ratio de

sharpe depuis

lancement2

10 ans

d’historique de

performance

éprouvée par les

cycles de marché

+3,94%

Performance

annualisée depuis

lancement2

Au travers d’une gestion diversifiée etflexible, l’objectif est

de délivrer une performance1 supérieure à l’EONIA + 230bp*

avec une volatilité maximale ex-ante de 4%**, sur les principales

classes d’actifs.

Pourquoi investir?

1235 6 7

4

Prol de risque et de rendement (SRRI)3

Amundi

Rendement Plus

Une stratégie diversiée de performance absolue

Recherche de rendement positif1

quelles que soient les conditions de marché

Capacité à résister aux

«drawdowns»

grâce à un encadrement du risque éprouvé

sur la dernière décennie

Multiples sources de performance1

grâce à une allocation multi-classes d’actifs,

toutes zones géographiques

Informations données à titre indicatif uniquement, susceptibles de changer sans préavis.

1. Lefonds n’offre aucune garantie de performance ou de capital.

■Amundi Rendement Plusest un fonds

diversié. L’objectif de la part I est d’obtenir

une performance1 supérieure à celle de l’EONIA

capitalisé + 230 bp2 avec une volatilité ex-ante

maximale de 4%3.

■S’appuyant sur les analyses fondamentales et

les vues macro-économiques d’Amundi, l’équipe

de gestion forge ses convictions.

■En fonction de ses vues de marché,

l’équipe dénit un budget de risqueauquel va

correspondre un niveau global de volatilité ex-

ante4.

■Le budget de risque est alloué entre les

différentes classes d’actifs: actions, obligations,

devises et les différentes zones géographiques

en fonction de la volatilité cible.

■Lors de la construction du portefeuille, le

gérant s’appuie sur les expertises du groupe

pour sélectionner les instruments les plus

appropriés.

■Le gérant suit en permanence les contributions

à la performance et au risque de chaque

stratégie.

1. Le fonds n’offre aucune garantie de performance ou de

capital.

2. Objectif de la part I(C) nette de frais.

3. Contrainte interne de gestion.

4. Les tendances observées sur les marchés par le passé ne

constituent pas un indicateur able des orientations futures.

Pour plus de détails sur les performances relatives et sur

le processus d’investissement, se référer au Document

d’Information Clé pour l’Investisseur (DICI).

*Donné à titre illustratif uniquement, susceptible d’être modié

dans les limites xées par le prospectus

Avec20 professionnels de l’investissement

et une expérience moyenne de 15 ans sur

l’allocation d’actifs, l’équipede gestion Multi-

Asset Investment pour Institutionnels est un

acteur majeur de la gestion diversiée. Le

gérant d’Amundi Rendement Plus s’appuie

sur l’ensemble de ces ressources pour gérer

le fonds. Il applique pour cela un processus

d’investissement créé en 2004 et sans cesse

amélioré.

Yannick Quenehen

Gérant d’Amundi Rendement Plus

Gestion Diversiée Institutionnelle

€9,9Mds d’encours sous

gestion*

Points forts

Processus d’investissement

Equipe d’investissement

Informations Légales

* Données au 31/12/2014

I

(Tous types d’investisseurs)

Code ISIN FR0010115295

Devis de référence EUR

Indicateur de référence EONIA capitalisé

Frais d’entrée maximum 1,00%

Commission de gestion

annuelle maximum 0,40%

Commission de

surperformance1

20%.T.T.C. l’an de la différence

entre l’actif valorisé et l’actif de

référence

Seuil de déclenchement

de la commission de

surperformance

Eonia +2,30% / an

Commission de conversion

maximum 1,00%

Commission de rachat Néant

Durée de placement

minimum recommandée 3 ans

1. Des informations détaillées concernant les commissions de

performance gurent dans le prospectus.

Pour de plus amples informations concernant les autresparts

accessibles aux investisseurs institutionnels, veuillez vous référer

au prospectus.

■

Janvier

2015

Ce document est destiné à être remis exclusivement aux investisseurs

institutionnels, professionnels, qualiés ou sophistiqués et aux

distributeurs. Ce document ne doit en particulier pas être remis au

grand public, à la clientèle privée et aux particuliers au sens de toute

juridiction, ni aux «US Persons ». Il n’est pas destiné à l’usage des

résidents ou citoyens des Etats Unis d’Amérique et des « U.S. Persons

», telle que cette expression est dénie par la «Regulation S» de la

Securities and Exchange Commission en vertu du U.S. Securities Act

de 1933 et reprise dans le prospectus des produits nanciers décrits

dans ce document. Les investisseurs visés sont, en ce qui concerne

l’Union Européenne, les investisseurs « Professionnels » au sens de

la Directive 2004/39/CE du 21 avril 2004 « MIF» ou, le cas échéant

au sens de chaque réglementation locale et, dans la mesure où l’offre

en Suisse est concernée, les « investisseurs qualiés » au sens des

dispositions de la Loi fédérale sur les placements collectifs (LPCC),

de l’Ordonnance sur les placements collectifs du 22 Novembre 2006

(OPCC). Ce document ne doit en aucun cas être remis dans l’Union

Européenne à des investisseurs non « Professionnels » au sens de

la MIF ou au sens de chaque réglementation locale, ou en Suisse à

des investisseurs qui ne répondent pas à la dénition d’« investisseurs

qualiés » au sens de la législation et de la réglementation applicable.

Ce document est fourni à titre d’information seulement et il ne constitue en aucun cas une recommandation, une sollicitation ou une offre, un

conseil ou une invitation d’achat ou de vente des parts ou actions des FCP, SICAV ou compartiment d’OPCVM présentés dans ce document (“les

OPCVM”) et ne doit en aucun cas être interprété comme tel. Ce document ne constitue pas la base d’un contrat ou d’un engagement de quelque

nature que ce soit ; il est fourni à partir de sources qu’Amundi considère comme étant ables. Toutes les informations contenues dans ce document

peuvent être modiées sans préavis. Amundi n’accepte aucune responsabilité, directe ou indirecte, qui pourrait résulter de l’utilisation de toutes

informations contenues dans ce document. Amundi ne peut en aucun cas être tenue responsable pour toute décision prise sur la base de ces

informations. Les informations contenues dans ce document vous sont communiquées sur une base condentielle et ne doivent être ni copiées, ni

reproduites, ni modiées, ni traduites, ni distribuées sans l’accord écrit préalable d’Amundi, à aucune personne tierce ou dans aucun pays où cette

distribution ou cette utilisation serait contraire aux dispositions légales et réglementaires ou imposerait à Amundi ou à ses fonds de se conformer

aux obligations d’enregistrement auprès des autorités de tutelle de ces pays. Tous les OPCVM ne sont pas systématiquement enregistrés dans le

pays de juridiction de tous les investisseurs. Investir implique des risques : les performances passées des OPCVM présentées dans ce document

ainsi que les simulations réalisées sur la base de ces dernières, ne sont pas un indicateur able des performances futures. Elles ne préjugent

pas des performances futures de ces derniers. Les valeurs des parts ou actions des OPCVM sont soumises aux uctuations du marché, les

investissements réalisés peuvent donc varier tant à la baisse qu’à la hausse. Par conséquent, les souscripteurs des OPCVM peuvent perdre tout ou

partie de leur capital initialement investi. Il appartient à toute personne intéressée par les OPCVM, préalablement à toute souscription, de s’assurer

de la compatibilité de cette souscription avec les lois dont elle relève ainsi que des conséquences scales d’un tel investissement et de prendre

connaissance des documents réglementaires en vigueur de chaque OPCVM. Les prospectus des OPCVM de droit français visés par l’Autorité des

Marchés Financiers (AMF) sont disponibles gratuitement sur simple demande au siège social de la société de gestion.

Les informations contenues dans le présent document sont réputées exactes àJanvier 2015.

Amundi, Société anonyme au capital de 596 262 615 € - Société de gestion de portefeuille agréée par l’AMF n° GP

04000036 - Siège social : 90 boulevard Pasteur – 75015 Paris – France - 437 574 452 RCS Paris - www.amundi.com

Processus d’investissement*

Caractéristiques principales

1

/

2

100%