30/05/2007

L’année 2007 devait être l’année de la consolidation du secteur

Internet. Le premier semestre n’est pas terminé et déjà 2007 bat tous

les records. Les principaux acteurs de la communication et du sec-

teur Internet se livrent à une course effrénée et sans limite pour de-

venir leader de son métier. Tous les records de transactions ont été

battus mais cette fois, contrairement aux années 1999-2000, les so-

ciétés sont rentables et portées par la forte croissance mondiale des

investissements publicitaires on-line. Ces transactions records ont fait

la fortune de beaucoup d’actionnaires et devraient continuer à

faire des heureux dans les prochains mois. Pour le moment, ce sont

les plus grands groupes internationaux et américains qui ont été les

proies des géants Google, Microsoft, Publicis et autres consorts. Dans

les prochains mois, nous pensons que ce seront les acteurs natio-

naux et/ou européens qui devraient rentrer dans le jeu. Néanmoins,

tout le secteur Internet n’est pas opéable pour le moment. Ainsi,

nous avons identifié les sociétés qui pourraient, selon nous, être les

prochaines cibles.

• Les régies et agences de marketing on-line surfent sur la forte

croissance des investissements publicitaires.

Les acquéreurs potentiels :

1/ Les groupes de communication traditionnelle :

A l’image de Publicis qui, jusqu’à l’acquisition du groupe américain

Digitas Inc (CA 2006 : 300 M$) au mois de décembre 2006, avait lais-

sé de côté l’activité de marketing interactif, l’ensemble des grands

groupes de communication traditionnelle (ex : Havas et Omnicom

group), ne peuvent plus rester à l’écart du marché de la publicité

on-line. La publicité on-line est pour eux un relais de croissance orga-

nique et un moyen de garder leurs principaux clients qui désormais

veulent communiquer sur l’ensemble des médias. En conséquence,

nous pensons que le rachat de 24/7 Real Media (CA 2006 : 200 M$)

par WPP au mois de mai 2007 et la transaction Publicis-Digitas Inc ne

sont que le début d’une vague d’acquisitions dans le secteur.

2/ Les grands groupes de media global :

Lagardère avait du temps des médias off-line acquis la régie publici-

taire Interdeco pour l’ensemble de ses médias. Désormais, la priorité

du groupe est au développement de ses activités nouveaux mé-

dias. Dans cette optique, le groupe a racheté l’éditeur de sites Inter-

net Newsweb (CA 2006 : 9 M€) au mois de décembre 2006 et déve-

loppé son activité d’édition de sites Internet en interne. Néanmoins,

Lagardère ne pouvait laisser sa régie Interdeco sans outil Internet et

se laisser soustraire les taux de régie des revenus de ses sites Internet-

par ses propres concurrents. Ainsi avec l’acquisition de l’américain

Jumpstar AM, Lagardère a initié le développement de son activité

de régie on-line et devrait continuer dans ce sens avec de nouvelles

acquisitions de régie on-line en Europe. A l’instar du groupe Lagar-

dère, nous pensons que l’ensemble des grands groupes de média

global (ex : Bolloré en France et Murdoch à l’étranger) ne pourront

pas rester en marge des activités de marketing interactif s’ils veulent

rester dans la course.

Comment jouer la consolidation du secteur ?

Mercredi 30 Mai 2007

EuroLand Finance

Analyste :

Nicolas du Rivau

Tél : 01.44.70.20.70

ndurivau@euroland-finance.com

Actualité

Actualité

Actualité

Expert en Valeurs Moyennes

Internet

Note sectorielle : Internet

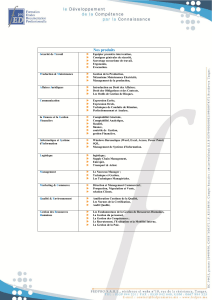

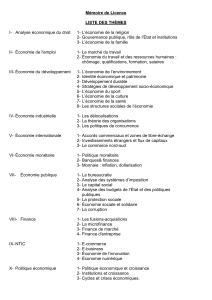

Transactions : Internet

Acquéreur-Cible : Prix (date)

Ebay-shopping.com : 620 M$ (déc-2006)

Lagardère-newsweb : 75 M€ (déc-2006)

Publicis-Digitas : 1 300 M$ (déc-2006)

AOL-TradeDoubler : 695 M€ (Jan-2007)

NextRadio-GroupeTests : nc (fév-2007)

PriceMinister-Mixad : nc (mars-2007)

Google-DoubleClick : 3 100 M$ (avril-

2007)

LeFigaro-BazarChic : nc* (fév-2007)

*(20% du capital)

Lagardère-Jumpstar : 84 M$ (avril-2007)

Yahoo-Right Media : 680 M$* (avril 2007)

(80% du capital)

PriceMinister-A vendre à louer : nc (mai-

2007)

WPP-24/7 Real Media : 680 M$ (mai-2007)

Microsoft-Aquantive : 6 000 M$ (mai-2007)

Axel Springer-Zanox : 215 M€ (mai-2007)

EuroLand Finance

2

3/ Les majors Internet :

Si la concurrence que se livrent les grands groupes de publicité tra-

ditionnelle et les grands groupes de média global sur le marché de

la publicité en ligne s’apparente à un de match de boxe française,

la concurrence entre les majors de l’Internet (Google, Microsoft et

Yahoo!) semble prendre l’aspect d’un véritable « Ultimate Fighting ».

Ces majors ont des niveaux de trésorerie dignes des plus grandes

réussites industrielles mondiales et comptent continuer à profiter de

l’avènement d’Internet et de la forte croissance des Investissements

publicitaires. Google a ainsi ouvert les hostilités au mois d’avril 2007

avec le rachat historique (plus grosse acquisition jamais réalisée par

Google auparavant) de l’américain DoubleClick (CA 2006 : ) pour

un montant de 3,1 Md$. Avec DoubleClick, Google poursuit ainsi sa

stratégie opportuniste « build-up » à tout prix et devient l’un des lea-

ders du marketing on-line. DoubleClick propose un ensemble de

services sur le web (SEM, SOE, Ad serveur... ) et detient le réseau

mondial le plus important de sites affiliés. Dans les jours qui suivirent,

les rumeurs de riposte apparaissaient, sachant que Microsoft et Ya-

hoo étaient également intéréssés par DoubleClick, mais n’étaient

pas près à payer ce prix (9,4x le CA 2007e). Un mois après, Microsoft

comprend qu’il n’a plus le choix et acquiert le groupe Aquantive

(CA 2006 : 450 M$) pour 6,0 Md$, soit 11x le CA 2007e, la transaction

est historique dans le secteur. Cette transaction s’inscrit quelques

temps après que Yahoo ait racheté les 80% restant du capital de la

plateforme publicitaire Right Media. Nous pensons que ses méga-

acquisitions ne seront pas les dernières et que d’autres majors de

l’internet (ex : Ebay) pourraient s’inviter dans cette course sans limite.

Les cibles :

Le secteur du marketing interactif et des régies publicitaires est ato-

misé. Il existe en effet une multitude de sociétés nationales et/ou de

taille européenne. Celles-ci pourraient, selon nous, fusionner entre

elles et/ou être les principales cibles des groupes internationaux du

marketing on-line qui voudraient s’implanter dans un pays. En

France, nous identifions plusieurs cibles cotées : Hi média, Adverline,

Netbooster, Business Interactif ou encore Weborama. A l’étranger,

dans les groupes de publicité et de marketing spécialisés sur le on-

line qui comptent, il ne reste plus qu'un seul indépendant : Value-

Click. Pour combien de temps encore ?

Les rumeurs :

les principales rumeurs en France se tournent vers Business Interactif

dont le cours a subitement grimpé au delà de 9,00 €, soit une pro-

gression de plus de 60% par rapport au premier janvier 2007. Le ma-

nagement a également confirmé avoir mandaté la banque Roth-

schild en vue d’un partenariat « industriel » ou financier.

• Les sites de contenus, la course à l’audience qualifiée.

Les acquéreurs potentiels :

Les sites de contenu dont l’audience est qualifiée et donc plus

chère (ex : Auféminin.com) et/ou les sites communautaires qui gé-

nèrent énormément de trafic (Ex : Facebook.com) sont, selon nous,

des proies éventuelles de nombreux groupes. En effet, selon la thé-

matique et l’audience de ces médias, les groupes acquéreurs pour-

raient très bien être des éditeurs de sites Internet, des groupes de

média global comme des industriels du secteur approprié au site.

Les fondateurs de Youtube ont ainsi cédé leur site de per to per de

vidéos au major Google pour 1,6 Md$ en 2006, et le groupe de me-

dia News corps a racheté Myspace pour 580 M$ en 2005. Il est donc

difficile de faire ressortir un ou plusieurs acquéreurs potentiels, néan-

moins notons qu’en France, le groupe Lagardère affiche clairement

sa volonté de développer son activité publishing on-line.

Bolloré, Ebay, Lagardère,

LVMH, Murdoch, les prochains

méga-acquéreurs ?

ValueClick résistera-t-il aux

assauts des majors ?

Sociétés de publicité et

du marketing on-line :

Prime de rachat > 20%

EuroLand Finance

3

Les cibles :

Nous continuons de penser que Facebook.com devrait trouver un

acquéreur dans les mois à venir (pour rappel Yahoo s’était déjà inté-

ressé au dossier en 2006). Concernant les sites éditoriaux, nous pen-

sons que les thématiques sport (ex : Sporever.fr), voyage (ex : Easy-

Voyage.com), féminin (ex : Auféminin.com), médecine

(Medcost.com) et rencontre (ex : Meetic.com) sont très porteuses et

devraient donc susciter l’intérêt de beaucoup d’investisseurs et/ou

industriels dans les mois à venir.

Les rumeurs :

Les principales rumeurs en France se tournent vers les portails Aufé-

minin.com et Easyflirt.com qui intéresseraient le groupe Lagardère.

Une autre rumeur concernerait le portail de cinéma Allociné.fr qui

intéresse le groupe M6 depuis quelques mois déjà. A l’étranger, la

maison mère d’Expédia, IAC, s’intéresserait à FaceBook et Yahoo à

Bebo.

• Le e-commerce et les sites d’annonces.

Les acquéreurs potentiels :

La consolidation du secteur Internet concerne également les sites

d’annonces et les sites de e-commerce. A l’instar de Shopping.com

qui est tombé dans l’escarcelle du géant Ebay pour un montant de

680 M$ au mois de décembre 2006, les sites de guide shopping

(comparateurs de prix) et les sites de ventes évènementielles (prise

de participation du Figaro dans BazarChic au mois de février 2007)

font figures de proies. En effet, ces sites sont devenus par leur noto-

riété de véritables médias et/ou outils de markerting incontournables

pour les marques. Ces sites bénéficient en conséquence de la forte

croissance des investissements de marketing on-line des marques,

ce qui leur permet d’afficher pour la plupart des niveaux de rentabi-

lité élevés. Ainsi, ces sites intéressent beaucoup d’acteurs de l’Inter-

net et des industriels voulant mettre un pied dans le secteur. Par

contre, les sites d’annonces tels que Avendrealouer.fr (racheté par

PriceMinister), Explorimo (groupe AdenClassifieds) et le site de e-

commerce (ex : Rueducommerce.com), ayant encore du mal à

trouver des business model très rentables, intéressent principalement

leurs concurrents et/ou homologues.

Les cibles :

Concernant les guides shopping (comparateur de prix) il n’existe

plus qu’un acteur indépendant coté, LeGuide.com, qui compte

tenu de sa forte rentabilité et de son positionnent international de-

vrait susciter de nombreuses convoitises.

Les sites de ventes évènementielles sont nombreux, mais seuls 3 à 4

sites ont un niveau d’activité significatif, avec comme leader in-

contestable Venteprivée.com.

Les rumeurs :

Venteprivée.com qui réalise un chiffre d’affaires d’environ 300 M€ a

été approché par plusieurs industriels, dont le groupe LVMH qui

n’aurait toujours pas dit non. La valorisation du site Venteprivée.com

pourrait atteindre 1,0 Md€.

Recommandations

Recommandations

Recommandations

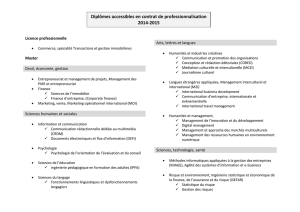

Aujourd’hui, l’ensemble des sociétés du secteur Internet ne suscitent

pas le même intérêt selon leur domaine d’activité. Au vu des primes

de rachat offertes lors des dernières transactions, les sociétés évo-

luant sur le secteur de la publicité et du marketing on-line se payent

plus cher que les portails de contenu et que les sites d’annonces ou

de e-commerce. Ainsi, nous préconisons pour les investisseurs qui

veulent jouer la consolidation du secteur d’orienter d’avantage leur

investissement vers les sociétés de la publicité et du markerting on-

line.

Sites de contenu et

sites communautaires :

des primes de rachat < à 20%

Sociétés citées

24/7 Real Media

Adenclassifieds

Adverline

Allociné

AOL

Aquantive

Aufeminin

Bazarchic

Bebo

Bolloré

Business Interactif

Digitas Inc

DoubleClick

Easyflirt

EasyVoyage

Ebay

Explorimo

Facebook

Figaro

Google

Havas

Hi Média

Interdeco

Jumpstar AM

Lagardere

Leguide

LVMH

Medcost

Meetic

Microsoft

Murdoch

Myspace

Netbooster

Newscorp

Newsweb

Omnicom

Pricerminister

Publicis

Right Media

Rueducommerce.com

Shopping.com

Sporever

Tradedoubler

Value-click

Venteprivée

Weborama

WPP

Yahoo

Youtube

EuroLand Finance

4

La présente étude est diffusée à titre purement informatif et ne constitue en aucune façon un document de sollicitation en

vue de l'achat ou de la vente des instruments financiers émis par la société objet de l'étude.

Cette étude a été réalisée par et contient l'opinion qu'EuroLand Finance s'est forgée sur le fondement d'information prove-

nant de sources présumées fiables par EuroLand Finance, sans toutefois que cette dernière garantisse de quelque façon que

ce soit l'exactitude, la pertinence ou l'exhaustivité de ces informations et sans que sa responsabilité, ni celle de ses dirigeants

et collaborateurs, puisse être engagée en aucune manière à ce titre.

Il est important de noter qu'EuroLand Finance conduit ses analyses en toute indépendance, guidée par le souci d'identifier les

atouts, les faiblesses et le degré de risque propre à chacune des sociétés étudiées. Toutes les opinions, projections et/ou esti-

mations éventuellement contenues dans cette étude reflètent le jugement d'EuroLand Finance à la date à laquelle elle est

publiée, et peuvent faire l'objet de modifications par la suite sans préavis, ni notification.

EuroLand Finance attire l'attention du lecteur sur le fait que dans le respect de la réglementation en vigueur, il peut arriver que

ses dirigeants ou salariés possèdent à titre personnel des valeurs mobilières ou des instruments financiers susceptibles de don-

ner accès aux valeurs mobilières émises par la société objet de la présente étude, sans que ce fait soit de nature à remettre

en cause l'indépendance d'EuroLand Finance dans le cadre de l'établissement de cette étude.

Tout investisseur doit se faire son propre jugement quant à la pertinence d'un investissement dans une quelconque valeur mo-

bilière émise par la société mentionnée dans la présente étude, en tenant compte des mérites et des risques qui y sont asso-

ciés, de sa propre stratégie d'investissement et de sa situation légale, fiscale et financière. Les performances passées et don-

nées historiques ne constituent en aucun cas une garantie du futur. Du fait de la présente publication, ni EuroLand Finance, ni

aucun de ses dirigeants ou collaborateurs ne peuvent être tenus responsables d'une quelconque décision d'investissement.

Aucune partie de la présente étude ne peut être reproduite ou diffusée de quelque façon que ce soit sans l'accord d'Euro-

Land Finance. Ce document ne peut être distribué au Royaume-Uni qu’aux seules personnes autorisées ou exemptées au

sens du UK Financial Services Act 186 ou aux personnes du type décrit à l’article 11(3) du Financial services Act. La transmis-

sion, l’envoi ou la distribution de ce document sont interdits aux Etats-Unis ou à un quelconque ressortissant des Etats-Unis d’A-

mérique (au sens de la règle « S » du U.S. Securities Act de 1993).

Disclaimer

1

/

4

100%