Crises: causes, perspectives et alternatives

Journal international de recherche syndicale

2011

Vol. 3

No 1

Crises: causes,

perspectives

et alternatives

BUREAU INTERNATIONAL DU TRAVAIL, GENÈVE

Mis en pages en Suisse WEI

Imprimé en Suisse SRO

Copyright © Organisation internationale du Travail 2011

Première édition 2011

Les publications du Bureau international du Travail jouissent de la protection du droit dauteur

en vertu du protocole no 2, annexe à la Convention universelle pour la protection du droit dau-

teur. Toutefois, de courts passages pourront être reproduits sans autorisation, à la condition que

leur source soit dûment mentionnée. Toute demande dautorisation de reproduction ou de tra-

duction devra être envoyée à ladresse suivante: Publications du BIT (Droits et licences), Bureau

international du Travail, CH-1211 Genève 22, Suisse, ou par courriel: pubdroit@ilo.org. Ces

demandes seront toujours les bienvenues.

Bibliothèques, institutions et autres utilisateurs enregistrés auprès dun organisme de gestion des

droits de reproduction ne peuvent faire des copies quen accord avec les conditions et droits qui

leur ont été octroyés. Visitez le site www.ifrro.org an de trouver lorganisme responsable de la

gestion des droits de reproduction dans votre pays.

Journal international de recherche syndicale

Genève, Bureau international du Travail, 2011

ISSN 2076-9830

répartition des revenus/ politique des revenus/ politique économique/ récession économique/

pays de lUE/ marché nancier/ banque/ ux de capitaux/ mondialisation/ plein emploi/

travail décent/ allégement de la pauvreté/ politique scale/ macroéconomie/ pays développés/

pays en développement/ rôle des syndicats/ droits des travailleurs/ travail précaire/

développement économique et social/ emploi/ conditions économiques/ Brésil/ Mexique/

balance des paiements/ politique monétaire/ endettement/ balance commerciale/ revenu

desménages/

Les désignations utilisées dans les publications du BIT, qui sont conformes à la pratique des

Nations Unies, et la présentation des données qui y gurent nimpliquent de la part du Bureau

international du Travail aucune prise de position quant au statut juridique de tel ou tel pays,

zone ou territoire, ou de ses autorités, ni quant au tracé de ses frontières.

Les articles, études et autres textes signés nengagent que leurs auteurs et leur publication ne

signie pas que le Bureau international du Travail souscrit aux opinions qui y sont exprimées.

La mention ou la non-mention de telle ou telle entreprise ou de tel ou tel produit ou procédé

commercial nimplique de la part du Bureau international du Travail aucune appréciation favo-

rable ou défavorable.

Les publications et les produits éléctroniques du Bureau international du Travail peuvent être

obtenus dans les principales librairies ou auprès des bureaux locaux du BIT. On peut aussi se

les procurer directement, de même quun catalogue ou une liste des nouvelles publications, à

ladresse suivante: Publications du BIT, Bureau international du Travail, CH-1211 Genève 22,

Suisse, ou par courriel: pubvente@ilo.org.

Visitez notre site Web: www.ilo.org/publns.

Données de catalogage du BIT

3

Journal

international

de recherche

syndicale

2011

Vol. 3

Nº 1

Table des matières

5

Préface

Dan Cunniah

7

Editorial

Pierre Laliberté

17

Un agenda centré sur le travail pour favoriser le changement

Michael Sommer

23

La Grande Récession: bilan et prospectives

Robert H. Wade

57

Redistribution, déséquilibres mondiaux et crise économique

et nancière: plaidoyer pour un New Deal keynésien

Eckhard Hein

83

Une politique macroéconomique pour «un plein emploi productif

et un travail décent pour tous»: un aperçu

Iyanatul Islam

109

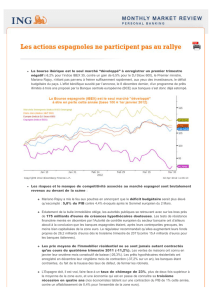

La crise dans la zone euro

Trevor Evans

Journal

international

de recherche

syndicale

2011

Vol. 3

Nº 1

4

129

Des modèles de développement divergents: le Brésil et le Mexique

Carlos Salas et Anselmo dos Santos

149

Comment faire fonctionner un système nancier instable?

Des options pour le réformer

Hansjörg Herr

5

Journal

international

de recherche

syndicale

2011

Vol. 3

Nº 1

La crise de a mis en évidence les failles de léconomie mondiale. Trois

décennies dexpérimentation sociale avec des politiques de marché radi-

cales nont pas seulement échoué à fournir des conditions de vie décentes à la

plupart des travailleurs dans le monde, mais nous ont conduits au bord dune

dépression mondiale majeure.

Le pire a été évité grâce à des politiques budgétaires et monétaires non

orthodoxes, mais les travailleurs dans le monde continuent de payer le coût de

léchec de cette politique avec la montée du chômage et du travail précaire,

les réductions de salaires et des prestations sociales, les coupes sévères dans les

services publics, pour ne citer quun petit nombre des éléments. Pour ajouter

linsulte à loutrage, ces mêmes politiques économiques qui ont échoué rede-

viennent à la mode actuellement.

Nous sortons lentement de la «grande récession», mais il ne fait aucun

doute que les problèmes structurels sous-jacents qui nous ont plongés dans

cette crise sont toujours là: un système nancier fragile et encore très large-

ment sous-réglementé, des salaires trop bas, et le renforcement des inégalités

de revenus et des déséquilibres commerciaux entre les pays débiteurs et les

pays excédentaires.

Le scénario de reprise économique auquel nous assistons est un «scé-

nario daustérité compétitive», dans lequel les gouvernements vont diminuer

leurs dépenses et les travailleurs voient se réduire leurs rémunérations pour

restaurer la «compétitivité». Mais, comme lobserve le Rapport sur le travail

dans le monde 2010 du BIT, une consolidation budgétaire prématurée risque

fort de mettre la reprise en péril. Il est clair que, et cest le plus important, le

salut collectif grâce aux exportations (et aux restrictions sur les salaires) ne

pourra pas se produire si tout le monde suit ce modèle.

Si nous devons tirer une leçon de la crise, cest bien que la politique éco-

nomique a besoin dun nouveau cadre. Il est évident quon ne peut avoir de

solution unique, mais il nous faut un nouveau pragmatisme qui met lemploi

Préface

Dan Cunniah

Directeur

Bureau des activités pour les travailleurs (ACTRAV)

Bureau international du Travail

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

36

36

37

37

38

38

39

39

40

40

41

41

42

42

43

43

44

44

45

45

46

46

47

47

48

48

49

49

50

50

51

51

52

52

53

53

54

54

55

55

56

56

57

57

58

58

59

59

60

60

61

61

62

62

63

63

64

64

65

65

66

66

67

67

68

68

69

69

70

70

71

71

72

72

73

73

74

74

75

75

76

76

77

77

78

78

79

79

80

80

81

81

82

82

83

83

84

84

85

85

86

86

87

87

88

88

89

89

90

90

91

91

92

92

93

93

94

94

95

95

96

96

97

97

98

98

99

99

100

100

101

101

102

102

103

103

104

104

105

105

106

106

107

107

108

108

109

109

110

110

111

111

112

112

113

113

114

114

115

115

116

116

117

117

118

118

119

119

120

120

121

121

122

122

123

123

124

124

125

125

126

126

127

127

128

128

129

129

130

130

131

131

132

132

133

133

134

134

135

135

136

136

137

137

138

138

139

139

140

140

141

141

142

142

143

143

144

144

145

145

146

146

147

147

148

148

149

149

150

150

151

151

152

152

153

153

154

154

155

155

156

156

157

157

158

158

159

159

160

160

161

161

162

162

163

163

164

164

165

165

166

166

167

167

168

168

169

169

170

170

171

171

172

172

1

/

172

100%