Boostez votre investissement dans la bourse suisse

ING

(A+/Aa3)

Swiss Accelerator 2016

Boostez votre

investissement dans

la bourse suisse !

TYPE D’INVESTISSEMENT

ING - Swiss Accelerator 2016 est un titre de dette

structuré. En souscrivant à cet instrument, vous prê-

tez de l’argent à l’émetteur qui s’engage à vous payer à

l’échéance un montant défini en fonction de l’évolution de

l’indice SMI et à vous rembourser la valeur nominale. En

cas de défaut (par ex. faillite) de l’émetteur, vous risquez

de ne pas récupérer les sommes auxquelles vous avez

droit et de perdre le montant investi.

PUBLIC CIBLE

ING - Swiss Accelerator 2016 s’adresse aux investisseurs

expérimentés qui disposent d’expérience et connaissance

suffisantes pour appréhender les caractéristiques du pro-

duit proposé et pour évaluer, au regard de leur situation

financière, les avantages et les risques d’investir dans

cet instrument complexe (notamment une familiarisation

avec l’actif sous-jacent et les taux d’intérêt).

ING - Swiss Accelerator 2016 est un titre de dette structuré.

Le produit est émis par ING Bank N.V. et vous permet de

miser sur l’évolution du SMI (Swiss Market Index), l’indice

boursier comprenant les 20 principaux titres côtés à la

bourse de Zurich. Ce produit vous donne droit à un coupon

brut unique à l’échéance (16/09/2016), équivalent à 115% de

l’évolution positive de l’indice SMI entre le niveau initial et

le niveau final, avec un minimum de 0% et sans maximum.

De plus, l’émetteur s’engage à vous rembourser 100% de la

valeur nominale à l’échéance et ce même en cas de baisse

de l’indice sauf en cas de défaut de paiement (par ex. faillite

de l’émetteur). En cas de stabilité ou de baisse de l’indice

aucun coupon ne sera payé.

À QUOI VOUS ATTENDRE ? P. 2

QUELS SONT LES RISQUES P. 5

PRINCIPAUX ?

Risque de crédit

Risque de liquidité

Risque de modification des taux d’intérêt

Risque de rendement

DROIT AU REMBOURSEMENT DE

LA VALEUR NOMINALE ?

Oui. Droit au remboursement de 100% de la valeur

nominale à l’échéance par ING Bank N.V. (risque de non

récupération du capital en cas de défaut de paiement

(par ex. faillite de l’émetteur))1.

1 Veuillez vous reporter au paragraphe “Risque de crédit” à la page 5.

P. 4

¤

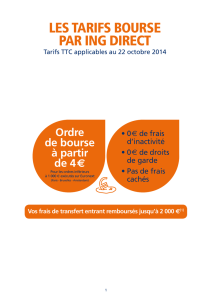

FRAIS D’ENTRÉE P. 6

2%

¤

DURÉE P. 2

5 ans

VALEUR SOUS-JACENTE P. 2-3

Le SMI (abréviation de Swiss Market Index) est l’indice

qui regroupe les 20 principales actions du marché suisse

cotées à la bourse de Zurich.

DB Product Profile

1 3 4 52

1 = le risque le plus faible I 5 = le risque le plus élevé

QU’EST-CE QUE LE DB PRODUCT PROFILE ?

Le DB Product Profile est une notation propre à la

Deutsche Bank du risque inhérent à un produit

d’investissement. Il est représenté par un chiffre de

1 pour les produits les moins risqués à 5 pour les

produits les plus offensifs (pour plus de détails, voir la

fiche technique).

2

ING (A+/Aa3)

Swiss Accelerator

2016

Boostez votre investissement dans la bourse suisse !

A quoi vous attendre ?

ING - Swiss Accelerator 2016 est un titre de dette structuré. Le produit est émis par ING Bank N.V. et vous permet de miser sur l’évo-

lution du SMI. En tant qu’indice des valeurs-vedettes de la Suisse, il couvre environ 85% de la capitalisation totale du marché suisse

des actions. Seule la partie négociable des actions est prise en compte dans l’indice.

ING - Swiss Accelerator 2016 vous donne droit à un coupon brut unique à l’échéance (16/09/2016), équivalent à 115% de l’évolution

positive de l’indice SMI entre le niveau initial (16/09/2011) et le niveau final (09/09/2016), avec un minimum de 0% et sans maximum.

De plus, l’émetteur ING Bank N.V. s’engage à vous rembourser 100% de la valeur nominale à l’échéance et ce, même en cas de

baisse de l’indice SMI sauf en cas de défaut de paiement (par ex. faillite de l’émetteur). En cas de stabilité ou de baisse de l’indice

aucun coupon ne sera payé.

La Suisse, une opportunité d’investissement

La Suisse est souvent considérée comme un pays stable et sûr avec un environnement économique prospère. La Suisse affiche un

bilan économique globalement bien plus attractif que la plupart des pays occidentaux : une croissance du PIB pour 2011 anticipée

à 2,3% (contre 2,6% en 2010), un taux de chômage bas (3% en juin 2011) et, fait rare au sein des pays occidentaux, une

situation budgétaire favorable, avec un excédent public (attendu à 1,2% du PIB en 2011) et un taux d’endettement particu-

lièrement faible (52% du PIB).

La Suisse bénéficie de plus du rating le plus élevé chez S&P (AAA), Moody’s (Aaa) et Fitch (AAA). L’économie suisse est une écono-

mie ouverte où plus de 50% du PIB provient des exportations de biens et services. L’influence de la devise est donc primordiale et

la vigueur du franc suisse pénalise l’économie. En cas d’aggravation de la crise de la dette souveraine en Europe, les investisseurs

pourraient continuer à chercher refuge dans le franc suisse comme c’est le cas actuellement, ce qui pourrait, à terme, peser sur l’éco-

nomie. Les analystes de Deutsche Bank tablent cependant sur une dépréciation du franc suisse.

Source : Document de recherche interne à Deutsche Bank.

Focus sur l’indice SMI

En tant qu’indice des valeurs-vedettes, le SMI est l’indice boursier le plus important de Suisse et comprend les 20 principaux titres du

SPI (Swiss Performance index). Il couvre environ 85% de la capitalisation totale du marché suisse des actions. Cet indice est corrigé

du « free float », ce qui signifie que seule la partie négociable des actions est prise en compte dans l’indice.

En raison de la représentativité qu’il offre de l’ensemble du marché suisse, le SMI sert de sous-jacent à de nombreux produits finan-

ciers tels que les options ou les trackers (Exchange Traded Funds). Il a été calculé pour la première fois le 30 juin 1988 avec une base

de 1.500 points. Sa composition est réactualisée une fois par an. Son calcul s’effectue en temps réel, chaque nouvelle transaction sur

un titre inclus dans le SMI provoque un nouveau calcul du niveau de l’indice.

3

ING (A+/Aa3)

Swiss Accelerator 2016

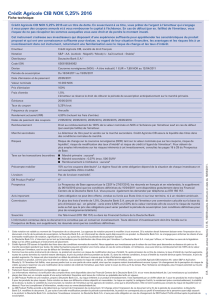

Composition et répartition sectorielle de l’indice SMI

Afin d’être tout à fait exhaustif, voici la liste des valeurs qui composait l’indice au 28 juillet 2011. Les six premières valeurs

représentent plus de 70% du poids de l’indice.

34,01

10,22

18,21

30,62

3,39

1,20

2,35

%

Health care

Consumer

goods

Basic materials

Telecommunications

Oil & Gas

Industrials

Financials

Société Pondération Capitalisation en

millions de CHF

NESTLE 24,94% 176.368

NOVARTIS 17,19 % 121.573

ROCHE GS 14,21% 100.466

UBS 6,65% 47.019

ABB LTD 6,28% 44.397

CS GROUP 4,49% 31.776

ZURICH FINANCIAL 3,97% 28.077

RICHEMONT 3,82% 27.013

SYNGENTA 3,39% 23.981

TRANSOCEAN 2,35% 16.600

SWISS RE 2,12% 14.959

HOLCIM 1,88% 13.306

SWATCH GROUP 1,86% 13.168

SYNTHES 1,46% 10.323

SWISSCOM 1,20% 8.498

SGS 1,19% 8.393

JULIUS BAER 0,98% 6.934

ADECCO 0,87% 6.157

ACTELION 0,69% 4.876

LONZA 0,47% 3.315

4000

3000

1000

0

5000

2000

6000

7000

8000

9000

10000

Temps

Juil. 2007Juil. 2006 Juil. 2010 Juil. 2011

Juil. 2009Juil. 2008

Points

Evolution de l’indice SMI

Source : Bloomberg

L’évolution passée de l’indice SMI ne saurait présager de son évolution future.

La Deutsche Bank propose régulièrement des investissements émis par le groupe Deutsche Bank ou par d’autres institutions

financières. Ceux-ci peuvent être utilisés dans différents scénarios (par exemple, la hausse d’un indice boursier). La diversification

des stratégies dans un même portefeuille peut s’avérer judicieuse. Adressez-vous à votre agence ou téléphonez à Télé-Invest au

078 156 157 pour plus de détails.

4

ING (A+/Aa3)

Swiss Accelerator 2016

Les différents scénarios possibles

Ces exemples sont donnés exclusivement à titre illustratif et ne donnent par conséquent aucune garantie quant au rendement réel.

Dans un scénario favorable, la performance de l’indice SMI serait positive à la date d’observation finale (09/09/2016). L’émetteur

vous paierait à l’échéance (16/09/2016) un coupon brut unique équivalent à la hausse de l’indice. Exemple : si le niveau final de l’in-

dice a progressé de 40% par rapport à son niveau initial, ING Bank N.V. s’engagerait à vous payer un coupon unique de 46% brut et à

vous rembourser 100% de la valeur nominale investie (rendement actuariel brut de ce scénario : 7,44% frais d’entrée de 2% inclus).

Dans un scénario défavorable, la performance de l’indice SMI serait nulle ou négative à la date d’observation finale (09/09/2016).

Vous n’auriez pas droit à un coupon et ING Bank N.V. s’engagerait uniquement à l’échéance (16/09/2016) à vous rembourser 100% de

la valeur nominale investie (rendement actuariel brut de ce scénario : -0,40% frais d’entrée de 2% inclus).

Dans le pire des scénarios, en cas de défaut de paiement de l’émetteur (par ex. faillite), le coupon pourrait être perdu et la récupéra-

tion du capital serait incertaine et pourrait dans le pire des cas être de 0%.

Un produit émis par ING Bank N.V.

ING - Swiss Accelerator 2016 est un titre de dette structuré émis par ING Bank N.V. (notation A+ selon S&P et Aa3 selon Moody’s).

ING Bank N.V. est une filiale à 100% de ING Groep, active dans le domaine des services financiers au Benelux. Les revenus du

groupe sont répartis entre l’activité d’assurances (70%), la banque (26%) et les autres services (4%). Le groupe est présent dans 50

pays et y emploie plus de 100.000 personnes.

Il importe d’examiner votre placement

en fonction de votre profil d’investis-

seur. Vous pouvez le déterminer très

simplement en complétant le formu-

laire « Mes données financières » via

votre Online Banking.

Pour souscrire

Télé-Invest 078 156 157

Financial Center

078 155 150

@Online Banking

www.deutschebank.be

5

ING (A+/Aa3)

Swiss Accelerator 2016

QUELS SONT LES RISQUES PRINCIPAUX ?

Le produit ING - Swiss Accelerator 2016 s’adresse aux investis-

seurs à la recherche d’une solution pour diversifier leurs place-

ments. Ce produit complexe est destiné aux investisseurs expéri-

mentés qui connaissent les produits complexes de ce type (Voir

Type d’investissement et Public cible en page 1). Pour obtenir de

plus amples informations sur les risques inhérents à cet investis-

sement, consultez les pages 32 à 54 du Prospectus de Base.

Risque de crédit

En achetant ce produit, comme pour tout titre de créance, vous

acceptez le risque de crédit (par ex. faillite) de l’émetteur, dans

ce cas ING Bank N.V. (A+ perspective Stable selon S&P et Aa3

perspective Stable selon Moody’s). Si l’émetteur fait faillite, vous

pouvez perdre tout ou une partie de votre capital, ainsi que le

coupon. Un changement dans la perception du risque de crédit,

qui peut s’exprimer par une modification de la notation de crédit

de l’émetteur, peut faire fluctuer le prix de marché du titre à

travers le temps jusqu’à l’échéance de celui-ci. Plus l’échéance

est éloignée, plus l’impact potentiel sur le prix de marché est

important.

Risque de liquidité

ING Bank N.V. assure la liquidité des titres dans des conditions

normales de marché. Nous rappelons aux investisseurs que la

valeur de ces titres peut descendre au-dessous du pair sur le

marché secondaire pendant leur durée. De telles fluctuations

peuvent entraîner une moins-value en cas de vente anticipée.

Vous avez uniquement droit au remboursement au pair par

l’émetteur à l’échéance.

Risque de modification des taux d’intérêt

Comme la plupart des autres instruments de créance, ce pro-

duit est soumis à un risque de modification des taux d’intérêt.

Si, après émission de ce titre de créance, le taux d’intérêt du

marché augmente, toutes les autres données du marché restant

identiques, le prix du produit diminue pendant sa durée de vie.

Si, dans les mêmes conditions, le taux d’intérêt du marché dimi-

nue après l’émission, le prix du produit augmente. Ce risque est

plus important au début de la durée de vie du produit et diminue

à mesure que la date d’échéance approche.

Risque de rendement

En achetant ce produit, vous vous exposez à un risque sur le ren-

dement. Si la performance de l’indice SMI est nulle ou négative

à la date d’observation finale (09/09/2016) par rapport à la date

d’observation initiale (16/09/2011), vous n’avez pas droit à un

coupon et ING Bank N.V. s’engage uniquement à vous rembour-

ser 100% de la valeur nominale investie (rendement actuariel

brut de -0,40%, frais d’entrée de 2% inclus).

PROSPECTUS DE BASE

Cette brochure est un document commercial. Les informations

qu’elle contient ne constituent pas un conseil en placement.

Toute décision d’investissement doit au moins être fondée

sur le Prospectus de Base et ses suppléments. Le Prospectus

de Base a été rédigé en anglais et approuvé par l’AFM (The

Netherlands Authority for Financial Markets) le 31/03/2011.

Ces documents, ainsi que leurs résumés en néerlandais et en

français, les suppléments du 11/05/2011, du 21/06/2011 et du

11/08/2011 et les conditions définitives du 16/08/2011, sont

disponibles gratuitement dans les Financial Centers de Deutsche

Bank S.A. Vous pouvez aussi les demander par téléphone

au numéro 078 156 157 ou les consulter sur le site Internet

www. deutschebank.be/produits. Les éventuels suppléments au

Prospectus de Base que l’émetteur publierait durant la période

de souscription seront rendus accessibles par les mêmes

canaux1.

EN SAVOIR PLUS SUR LES RATINGS ?

Rendez-vous sur www.deutschebank.be/notation

1 Dès qu’un supplément au Prospectus de Base est publié sur le site de Deutsche Bank S.A. pendant la période de souscription, l’investisseur ayant déjà souscrit à ce produit dispose de deux jours ouvrables

pour revoir son ordre de souscription.

6

6

1

/

6

100%