Japon : la longue route vers l`inflation

Global macro matters

Japon : la longue route vers l’inflation

Recherche Vanguard | Joseph Davis, PhD | Avril 2015

Réservé aux investisseurs professionnels, tels que définis dans la Directive MiFID. En Suisse, réservé aux investisseurs institutionnels. Distribution

publique interdite.

Ce document est publié par The Vanguard Group Inc. Il a pour unique objectif de former et d’informer et ne constitue pas une recommandation ou une sollicitation en vue de l’achat

ou de la vente d’investissements. Il est précisé qu’il est rédigé dans le contexte du marché des Etats-Unis et qu’il se fonde sur des données et analyses spécifiques à ce pays.

Japan has suffered two lost decades

of weak growth and poor equity performance

Après la flambée de la valeur des biens immobiliers

et des cours des actions à la fin des années 1980,

les cours des actifs japonais se sont effondrés au

début des années 1990. S’ensuivirent deux

décennies de stagnation économique marquées

par plusieurs récessions et, en 1999, une déflation

généralisée des prix à la consommation. Bien que

les décideurs politiques aient essayé un certain

nombre d’outils pour relancer l’économie et le

système bancaire qui tournaient au ralenti, ceux-ci

se sont avérés inefficaces.

A l’heure actuelle, l’économie japonaise ne s’est

toujours pas relevée du déclin amorcé 25 ans

auparavant. Le contraste est saisissant avec la

Chine, qui a pris la place du Japon en tant que

deuxième économie mondiale en 2010 et deuxième

marché boursier le plus important en 2014.

Les prévisions d’inflation soutenue et la

croissance des salaires sont des facteurs clés de

la relance de l’économie japonaise

L’assouplissement quantitatif au Japon au cours

des années 2000 n’est pas parvenu à relancer

l’économie. Les liquidités supplémentaires n’ont

conduit à une augmentation significative ni au

niveau de la masse monétaire, ni au niveau des

prêts bancaires, car le secteur privé hésitait à

emprunter. Le dernier cycle d’assouplissement

monétaire est plus agressif, et l’état d’esprit

déflationniste est en recul. Un affaiblissement

important du yen et la fermeture de l’écart de

production ont attisé l’inflation au départ, mais la

pression est récemment retombée du fait de la

chute des cours du pétrole.

L’analyse de l’inflation montre que les prévisions en

termes de salaires et d’inflation sont des facteurs

importants de l’inflation future sur le long terme.

Bien que les cours du pétrole et la solidité du yen

entrent en ligne de compte, ces facteurs ont un

caractère plus cyclique. Pour répondre aux attentes

en termes d’inflation, la Bank of Japan poursuit

fermement l’assouplissement monétaire et

compte sur la hausse de la croissance des salaires

pour atteindre son objectif d’inflation ambitieux.

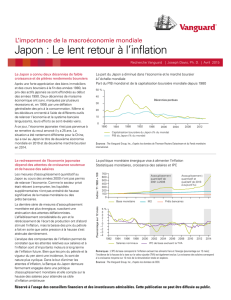

Les parts du Japon dans l’économie mondiale et sur les marchés boursiers

ontchuté

Part mondiale du PIB nominal et capitalisation boursière depuis 1980

Sources : The Vanguard Group Inc., d’après des données provenant de Thomson Reuters Datastream et du Fonds

Monétaire International.

1980

0

10

20

30

40

50 %

Décennies perdues

1984 1988 1992 1996 2000 2004 2008 2012

Capitalisation boursière du Japon (pourcentage au niveau mondial)

PIB du Japon (pourcentage au niveau mondial)

La politique monétaire agressive vise à attiser l’inflation

Statistiques monétaires, croissance des salaires et indice des prix à la

consommation (IPC)

Notes : l’Indice de référence IPC est mesuré comme étant l’inflation hors aliments frais et énergie (pourcentage d’une

année sur l’autre) ; les effets de la hausse de la taxe sur la valeur ajoutée (TVA) sont également exclus. La croissance

des salaires est une moyenne mobile sur 12 mois de la croissance du total des revenus en espèces.

Sources : The Vanguard Group, Inc., d’après des données de CEIC.

Indice : 1992 T1 = 100

0

100

200

300

400

500

600

700

Base monétaire M2 Prêts bancaires

Assouplissement

quantitatif

2001–2006

1992 1994 1996 1998 2000 2002 2004 2006 2008 2010 2012 2014

Pourcentage, d’une année sur l’autre

Salaires nominaux Indice de référence IPC hors TVA

–4

–3

–2

–1

0

1

2

3

4

5 %

Assouplissement

quantitatif et qualitatif

2013–aujourd’hui

Connect with Vanguard > global.vanguard.com

L’équipes internationale des études économiques de Vanguard global

Joseph Davis, PhD, Global Chief Economist

Europe

Peter Westaway, PhD, Chief Economist

Biola Babawale, Georgina Yarwood

Georgina Yarwood

Asie-Pacifique

Qian Wang, PhD, Senior Economist

Alexis Gray

Continent américain

Roger A. Aliaga-Díaz, PhD, Principal and Senior Economist

Andrew J. Patterson, CFA

Vytautas Maciulis, CFA

Ravi Tolani

Zoe B. Odenwalder

Matthew C. Tufano

CFA® est une marque déposée détenue par l’institut CFA.

Réservé aux investisseurs professionnels, tels que définis dans la Directive MiFID.

Cette publication ne peut être diffusée au public.

© 2015 The Vanguard Group, Inc.

Tous droits réservés

ISGGMMJPUKF 052015

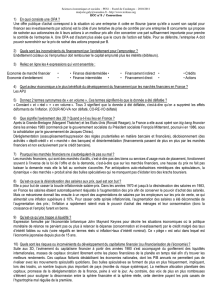

La courbe de Phillips au Japon s’est aplatie au cours des 15 dernièresannées

Courbe de Phillips : 1972–2014

Notes : les salaires sont représentés par le total des rémunérations en espèces, y compris les salaires de base, les

versements de primes et les heures supplémentaires.

Sources : The Vanguard Group, Inc., d’après des données de CEIC.

La demande pour les travailleurs à temps partiel faiblement rémunérés est plus

importante que pour les travailleurs à temps plein

Ratio emploi par demandeur par rapport au pourcentage de croissance des salaires

Notes : Les données représentent les moyennes pour 2014. La croissance du salaire de base est égale au total des

rémunérations en espèces hors versement de primes et heures supplémentaires.

Sources : The Vanguard Group, Inc., au moyen de données du Ministère des Affaires Intérieures et de la

Communication du Japon ; et de CEIC.

Ratio emploi par travailleurs Pourcentage de croissance

des salaires

(d’une année sur l’autre)

Pourcentage de croissance

des salaires de base

(d’une année sur l’autre)

–0,3

0

0,3

0,6

0,9

1,2

1,5 %

Chiffres de l’emploi

Temps complet

Temps partiel

Taux de chômage

Hausse des salaires en pourcentage,

d’une année sur l’autre

–10

–5

0

5

10

15

20

(d’une année sur l’autre) (d’une année sur l’autre) (d’une année sur l’autre) (d’une année sur l’autre)

25

30

35

40 %

1,0 % 2,0 3,0 4,0 5,0 6,0 %

1972–1997

1998–2014

La croissance des salaires a été poussive, malgré

un resserrement du marché de l’emploi

Le mystère de la croissance des salaires du Japon

est que même lorsque le marché de l’emploi est

resserré, avec une chute du taux de chômage, la

croissance des salaires est modeste. En

particulier, une grande partie de la récente hausse

des salaires est due aux versements de primes,

ce qui est perçu comme étant transitoire et peu

susceptible d’entrer en ligne de compte dans les

attentes d’inflation à long terme. Statistiquement,

nous nous sommes aperçus que, par rapport à la

tendance générale pour la période 1972-1997, la

croissance des salaires japonais des dernières

années est devenue beaucoup moins sensible aux

variations du taux de chômage. L’une des raisons

expliquant cela tient au fait que la solidité de la

croissance a été mise à mal par des freins d’ordre

structurel sur le marché de l’emploi.

Le facteur structurel sous-jacent de la faiblesse

de la croissance des salaires est la dualité du

marché de l’emploi du Japon

La rigidité du marché du travail du Japon, en

particulier le modèle de « l’emploi à vie », a

encouragé une croissance séculaire du nombre de

travailleurs à temps partiel depuis le milieu des

années 1990, passant de 15 % à 30 % du total de

l’emploi. Cette tendance s’est accélérée depuis

l’introduction de l’Abenomie fin 2012.

Les travailleurs à temps partiel ont une sûreté de

l’emploi bien inférieure et bénéficient d’une

couverture sociale moins importante. Surtout,

dans la mesure où les salaires des travailleurs à

temps partiel représentent moins d’un quart de

ceux des travailleurs à temps plein, ce

changement séculaire de la composition de la

main-d’œuvre a pour effet de tirer la croissance

des salaires vers le bas.

Le Japon risque de devoir accélérer les réformes

du marché de l’emploi pour réduire cette dualité.

Même s’il est probable que la Bank of Japan

mette en place davantage d’assouplissement

quantitatif, la politique monétaire à elle seule

pourrait se retrouver surchargée en

essayantd’atteindre une croissance et une

inflation durables.

1

/

2

100%