Commentaire trimestriel

630, boul. René-Lévesque Ouest, Bureau 2900, Montréal (Québec) H3B 1S6 I www.ci.com

Deuxième trimestre 2014

Commentaire sur les marchés

Bureau de Montréal

514-875-0090

1-800-268-1602

Toronto

416-364-1145

1-800-268-9374

Calgary

403-205-4396

1-800-776-9027

Vancouver

604-681-3346

1-800-665-6994

Service à la clientèle

Français : 1-800-668-3528

Anglais : 1-800-563-5181

Daniel Bubis, directeur des placements

Tetrem Capital Management

« J’ai fait quelques lectures »

John Templeton a affirmé que les quatre mots les plus dangereux en matière d’investissement sont

les suivants : « Cette fois, c’est différent ». Cet avertissement est beaucoup trop célèbre pour que les

investisseurs professionnels osent le prononcer, par crainte du ridicule. Ce que l’on entend plus

fréquemment, toutefois, c’est « J’ai fait quelques lectures ». Dans bon nombre de cas, cette

déclaration marque le début et la fin d’un processus de recherche superficiel de par sa nature

même. Comme le sait toute personne pour qui la recherche sur les placements est une chose

sérieuse, se borner à faire quelques lectures peut s’avérer périlleux pour la santé de ses finances.

Les prévisions pessimistes touchant l’énergie en général, et les prix du pétrole en particulier, ont été

monnaie courante ces dernières années. On a cru que la croissance de la production d’huile de

schiste ferait pression à la baisse sur les prix du pétrole en raison de l’écart entre une offre en

hausse et une demande stagnante. Cette conclusion s’est avérée évidente à la lumière de « quelques

lectures », renforcée par la prédiction du président Obama de l’indépendance énergétique des

États-Unis d’ici la fin de la décennie. La récente instabilité en Iraq oblige maintenant les

investisseurs à remettre ce consensus en question.

Le pétrole étant une marchandise mondiale, son prix est fixé par l’offre et la demande à cette

échelle. Bien que la demande dans le monde développé soit léthargique, ce n’est pas le cas dans

toutes les régions du monde. La consommation mondiale de pétrole croît depuis des décennies en

dépit des efforts pour l’endiguer grâce à des produits de remplacement et une meilleure efficience

énergétique. Il y a plus de dix ans, la consommation mondiale de pétrole était de 80 millions de

barils par jour (bpj). Elle s’établit actuellement à 93 bpj. L’Agence internationale de l’énergie (AIE) a

revu ses projections de demande de pétrole ce mois-ci : la demande devrait toujours croître de 1,2

million de bpj en 2014, mais ce rythme de croissance devrait passer à environ 1,4 million de bpj en

2015, grâce à une conjoncture macroéconomique améliorée. Au cours des vingt dernières années, la

demande mondiale de pétrole n’a diminué qu’au plus fort de la récession, en 2008-2009, les

marchés ayant réagi à une montée en flèche des prix du pétrole survenu plus tôt.

D’où provient donc cette demande accrue de pétrole ? Certainement pas des pays développés, qui

optent de plus en plus pour des voitures hybrides et des VUS « à consommation efficiente

d’énergie ». Elle provient des marchés émergents, caractérisés par une croissance économique

rapide et par une intensité énergétique relativement peu élevée. En 2012, la consommation par

personne était de 2,8 barils en Chine, et de 1,1 baril seulement en Inde, alors que les États-Unis

Deuxième trimestre 2014

Commentaire sur les marchés

consomment 21,4 barils par personne. Il est peu probable que la consommation de pétrole dans les

marchés émergents atteigne celle des États-Unis, mais elle devrait néanmoins augmenter à long

terme. L’AIE prévoit qu’en 2014, la consommation de pétrole globale des pays émergents

surpassera celle des économies développées. Cela signifie que pour la première fois de toute

l’histoire, une hausse de 1 % de la demande de pétrole dans les marchés émergents représentera

une plus grande quantité de pétrole qu’une baisse de 1 % de la consommation dans les pays

développés. Cette tendance ne fera que s’accentuer avec le temps, et un plus grand nombre de

voitures hybrides sur la route ne parviendra pas à la renverser.

Le prix du pétrole est affecté encore plus par toute diminution de l’offre que par la demande. Parler

d’une diminution de l’offre peut sembler étrange, compte tenu de la croissance, largement relayée

par les médias, de la production de pétrole en provenance des formations de schistes et des sables

bitumineux en Amérique du Nord. Pour mieux comprendre, imaginez l’offre de pétrole sous forme

d’un coureur sur un tapis roulant. Tout comme le coureur doit demeurer en mouvement pour ne

pas reculer, de nouvelles sources de pétrole doivent être trouvées pour compenser le tarissement

des sources existantes, afin que le rythme de production demeure constant. L’Amérique du Nord

compte pour plus de 100 % de la croissance mondiale de la production de pétrole, mais depuis cinq

ans, la production de pétrole en provenance du Mexique et de la mer du Nord a diminué et celle des

pays de l’OPEP et de l’ancienne Union soviétique est demeurée stationnaire. En même temps, les

sources actuelles de pétrole s’épuisent de plus en plus rapidement, ce qui équivaut à augmenter la

vitesse du tapis roulant. Il reste encore beaucoup de pétrole dans le sol, mais ce pétrole est de plus

en plus difficile à trouver et à extraire. Ces coûts en hausse équivalent à une augmentation de

l’inclinaison du tapis roulant : vous couvrez la même distance, mais déployer plus d’efforts pour

maintenir votre vitesse. Les consommateurs doivent donc payer des prix plus élevés pour le pétrole

en raison des rapports entre l’offre et la demande.

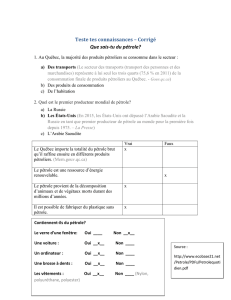

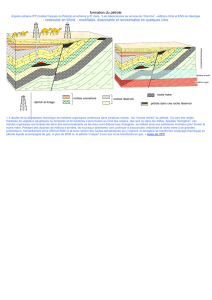

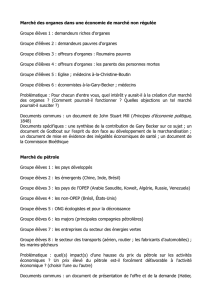

Le graphique suivant compare le coût marginal de production du pétrole au prix du pétrole sur le

marché. Selon un rapport de Bernstein Research, le coût marginal a augmenté à un rythme composé

annuel de 10 % entre 2004 et 2013. Pendant cette décennie, le prix du pétrole a plus ou moins

reflété le coût marginal de production, mais avec plus de volatilité. Dans la période qui a précédé la

crise financière, le prix du pétrole a fortement surpassé le coût marginal de production, puis a subi

une violente correction par suite de l’effondrement de la demande pendant la récession. Cette

correction était à prévoir puisque le prix d’une marchandise doit, selon la théorie économique, être

ramené à la moyenne établie par le coût marginal de production. En période de hausse de la

demande, les prix peuvent surpasser le coût marginal de production jusqu’à ce l’équilibre soit

rétabli par une augmentation de la production ou par une stabilisation de la demande. Au deuxième

semestre de 2008, l’offre était en hausse et la demande, en baisse, ramenant le prix du pétrole au

niveau des coûts de production et réinitialisant le cycle économique du pétrole tôt en 2009. Au

début de 2010, le prix du pétrole correspondait au coût marginal de production, lequel devrait

maintenant, selon les prévisions, augmenter de 5,2 % par an jusqu’en 2019. Or, comme l’illustre le

Deuxième trimestre 2014

Commentaire sur les marchés

graphique ci-dessous, le marché des contrats à terme ne tient pas compte pour l’instant des forces

économiques liées au coût marginal de production. Le cours à terme démontre un fort déport (prix

à terme inférieurs aux prix au comptant), indiquant en 2019 un prix de 88 $ du West Texas

Intermediate (WTI) et un coût marginal de production de 126 $, soit un écart de 38 $. Avec le temps,

cet écart devrait se résorber. Le phénomène économique du retour à la moyenne soutient donc un

marché haussier continu pour le pétrole.

Occasion suscitée par le retour à la moyenne du pétrole à l’échelle mondiale

Source : Bernstein Research, Bloomberg. Au 30 juin 2014.

English

French

Oil Price

Prix du pétrole

Marginal Cost

Coût marginal

June 30, 2014

30 juin 2014

Oil Forward Curve

Cours à terme du pétrole

Marginal Cost Estimate

Coût marginal estimatif

Les portefeuilles d’actions américaines et d’actions canadiennes de Tetrem contiennent tous

d’importantes participations au secteur énergétique, chacune reposant sur une thèse soutenue par

notre cadre de valorisation. L’occasion de placement suscitée par le phénomène du retour à la

moyenne des prix du pétrole vaut pour tous les placements dans le secteur de l’énergie. Un

vigoureux marché du pétrole soutient les flux de trésorerie, la croissance et les dividendes des

entreprises, et une hausse des multiples. Le marché évalue les sociétés du secteur de l’énergie en

fonction des prix à terme, et non des prix au comptant. Lorsque les prix à terme augmentent,

Deuxième trimestre 2014

Commentaire sur les marchés

l’optimisme s’accroît aussi, faisant augmenter les cours boursiers des sociétés énergétiques. Ce

processus, amorcé cette année, a poussé le secteur de l’énergie en tête du marché haussier actuel.

Nous croyons que nous en sommes actuellement au début de ce processus de réévaluation et que

les titres énergétiques conserveront cette position de tête.

Tôt ou tard, les valorisations des sociétés de l’énergie augmenteront de pair avec les prix du pétrole,

mais des prix plus élevés freineront la demande, conformément au principe du retour à la moyenne,

comme nous l’avons vu en 2008. Les titres pétroliers auront alors la cote et nous tirerons profit de

la situation grâce à notre processus discipliné. Nous serons déjà bien positionnés dès le début et les

investisseurs se demanderont pourquoi nous liquidons nos placements en pleine période haussière,

car ils ne tiendront pas compte des forces économiques (et des données historiques), croyant que

les prix plus élevés peuvent durer parce que « cette fois, c’est différent » et qu’ils ont « fait quelques

lectures ».

Les fonds communs de placement peuvent comporter des commissions, des commissions de suivi, des frais de gestion et

d’autres frais. Veuillez lire le prospectus avant d’investir. Les fonds communs de placement ne sont pas garantis, leurs valeurs

fluctuent fréquemment et les rendements passés pourraient ne pas se répéter. Ce commentaire est fourni à titre de source

générale d'information et ne doit pas être interprété comme un conseil personnel de placement, une offre, une sollicitation d e

vente ou d'achat de titres. ®Placements CI et le logo de Placements CI sont des marques de commerce de CI Investments Inc.

Publié en août 2014.

1

/

4

100%