Intégration financière et diversification internationale des portefeuilles

115

Intégration financière et diversification

internationale des portefeuilles

Mohamed El Hedi Arouri (*)

Markowitz formalise le problème du choix de l’investisseur en supposant que celui-ci optimise

ses placements en tenant compte non seulement de la rentabilité espérée de son portefeuille

mais aussi de son risque mesuré par la variance de sa rentabilité. Cette théorie de portefeuille

nous enseigne que le risque non systématique peut être éliminé en diversifiant. Un portefeuille

d’actions offre un couple rentabilité-risque meilleur qu’un titre individuel. En effet,

contrairement à la rentabilité anticipée du portefeuille qui est par définition égale à la moyenne

pondérée des rentabilités anticipées des différents titres qui y sont introduits, la variance (le

risque) du portefeuille est inférieure à la somme pondérés des variances (des risques) des titres

pris individuellement. Une corrélation faible entre les titres individuels aboutit à un meilleur

rapport rentabilité-risque.

Au niveau international, de nombreux travaux empiriques pionniers ont montré que la

diversification internationale réduit davantage le risque qu’un portefeuille purement

domestique. En effet, aussi longtemps que les marchés financiers sont affectés par des facteurs

spécifiques de risque, les corrélations entre ces marchés sont relativement faibles et les gains

attendus des stratégies de diversification internationale sont importants. Par exemple, Solnik

(1974) montre que si la diversification purement domestique permet, en moyenne, de réduire le

risque d’un portefeuille à 27% (100% correspond au risque moyen de détention d’un titre

individuel américain), la diversification internationale réduit ce risque à 11,7%.

Cependant, l’engouement récent pour la diversification internationale pourrait peut-être

tendre à devenir un peu moins fort. En effet, dans les dernières années les marchés financiers

ont connu de nombreuses réformes dont l’objectif principal était d’aller vers une plus grande

ouverture. Cette libéralisation se caractérisait, notamment, par la levée progressive de

différentes restrictions aux mouvements internationaux de capitaux. Ces réformes ont conduit à

des changements majeurs de l’environnement financier et amorcé le processus d’intégration

des marchés de capitaux. En conséquence, les corrélations entre les marchés financiers

auraient augmenté dans les dernières années, ce qui aurait réduit l’intérêt de la diversification

internationale de portefeuilles. Ce raisonnement est souvent exposé dans la presse financière.

Cependant, il n’y a pas de modèle théorique prédisant clairement ce résultat. De nombreux

auteurs estiment que l’effet contraire peut également se produire. D’où la question : quel est

l’impact de l’évolution du degré d’intégration financière sur les gains attendus de la

diversification internationale des portefeuilles ?

Dans la littérature financière internationale, de nombreux travaux se sont intéressés à l’étude

de l’intégration des marchés financiers nationaux mais, malheureusement, rares sont les

travaux qui ont étudié l’impact de cette intégration des marchés financiers nationaux sur les

bénéfices attendus des stratégies de diversification internationale des portefeuilles. Par

(*) MODEM, Université Paris X-Nanterre

E-mail : [email protected]

Économie et Prévision n°168 2005-2

116

ailleurs, les quelques travaux ayant étudié la dynamique des gains attendus de la diversification

internationale en fonction du niveau d’intégration des marchés nationaux se sont, le plus

souvent, limités au cas de l’investisseur américain. Les résultats de ces travaux ne permettent

pas de tirer de conclusions définitives.

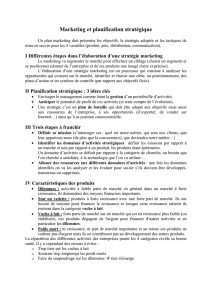

Dans cet article, nous développons une extension asymétrique du modèle GARCH multivarié

proposé initialement par De Santis et Gérard (1997) et testons une version conditionnelle du

Modèle international d’évaluation des actifs financiers (MEDAFI). Cette approche permet,

notamment, aux primes de risque et aux corrélations de varier dans le temps et de réagir

différemment selon la nature de choc qui les affecte. Ensuite, nous dérivons une mesure

conditionnelle des gains attendus de la diversification internationale des portefeuilles et

étudions l’impact de l’intégration financière sur ces gains. Selon cette mesure, les gains que

l’on peut attendre de la diversification internationale sont fonction croissante du prix du risque

du marché mondial et de la quantité du risque spécifique au pays considéré. En revanche, ces

gains sont fonction décroissante des corrélations conditionnelles avec le portefeuille de marché

mondial.

L’étude empirique porte sur les marchés boursiers des pays du G7 plus le marché mondial et

couvre la période février 1970 – mai 2003. Les résultats de cette étude montrent la supériorité

des modèles GARCH multivariés asymétriques sur les modèles symétriques. En outre, nos

résultats soutiennent l’hypothèse d’intégration financière des marchés boursiers étudiés. Nous

trouvons aussi qu’excepté pour la France et le Royaume-Uni, les corrélations conditionnelles

entre les marchés nationaux et le marché mondial n’ont augmenté que très légèrement dans les

dernières années en réponse aux mouvements de libéralisation et de déréglementation entrepris

par les différents gouvernements à partir des années quatre-vingt d’un côté et aux innovations

technologiques et financières de l’autre côté. Pour la France et le Royaume-Uni,

l’augmentation des corrélations conditionnelles est beaucoup plus marquée notamment dans

les années quatre-vingt-dix. Quant au prix du risque mondial, il se réduit durant les années

quatre-vingt-dix pour s’accroître rapidement à partir de 2001 et traduire ainsi l’incertitude que

traversent les marchés financiers dans les dernières années.

L’étude de la dynamique des gains de la diversification internationale montre que ces gains

sont statistiquement et économiquement significatifs pour tous les marchés mais qu’ils varient

considérablement dans le temps et dans l’espace. En particulier, nous trouvons qu’excepté pour

la France et le Royaume-Uni, les gains attendus de la diversification internationale des

portefeuilles ne présentent qu’une très légère tendance à la baisse. Plus intéressant, pour tous

les marchés étudiés, ces gains sont redevenus, dans les dernières années, supérieurs à leur

moyennes calculées sur la période entière.

Pour conclure, cet article montre que l’intégration des marchés financiers nationaux n’a pas

réduit significativement l’intérêt de la diversification internationale des portefeuilles.

Néanmoins, l’observation des portefeuilles des investisseurs montre une forte préférence pour

les titres nationaux. En d’autres termes, la comparaison des parts théoriques et des parts

observées d’actifs étrangers fait apparaître une forte préférence pour les titres domestiques, i.e.

un biais domestique. L’énigme du biais domestique a suscité plusieurs explications. Une

analyse critique de ces explications montre qu’aucune d’entre elles ne semble pouvoir

expliquer le niveau actuel du manque de diversification internationale des portefeuilles. En

particulier, les résultats des explications institutionnelles sont clairement insuffisants. Le risque

de change et les explications comportementales du biais local suscitent plus

d’approfondissement.

1

/

2

100%