La baisse du prix du pétrole améliore les perspectives de

La baisse du prix du pétrole améliore les perspectives de croissance mondiale

L’année 2015, qui s'est amorcée deux semaines

auparavant, s’avère déjà mouvementée.

Le pétrole a poursuivi sa chute brusque et

surprenante et la volatilité au sein des marchés a

nettement augmenté. La Suisse a abandonné l’euro

avant qu’une série de mesures épiques

d’assouplissement quantitatif soit entreprise, tandis

que la banque centrale du Canada a surpris le

marché en abaissant son taux directeur pour le

situer à son niveau le plus bas depuis 2009. Tout

laisse croire que ce sera une année intéressante.

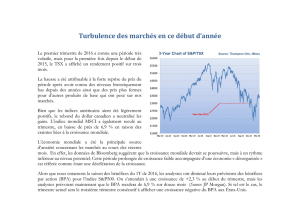

En examinant le quatrième trimestre de 2014, on

constate que la chute brusque et soudaine du pétrole

a fait reculer l’indice canadien S&P/TSX de 2,2 %

au cours du trimestre. En dépit du recul, le TSX a

tout de même réussi à afficher une hausse nominale

de 7,2 % pour l’exercice en entier.

Heureusement, nous nous sommes plus concentrés sur les marchés américains qui se sont beaucoup mieux comportés.

Au cours du trimestre, la moyenne Dow Jones des valeurs industrielles a augmenté de 4,2 %, tandis que le S&P500 a

progressé de 4,8 %. À ces gains vient s’ajouter la dépréciation du dollar canadien qui procure un vent en poupe pour

nos placements américains.

Aux pages suivantes, nous mentionnons brièvement certaines hypothèses clés et leur incidence sur nos décisions prises

à propos des portefeuilles alors que nous amorçons l’année 2015.

3

-

Year Chart of S&P/TSX

Source: Thompson One, 3Macs

11,000

11,500

12,000

12,500

13,000

13,500

14,000

14,500

15,000

15,500

16,000

Dec-11 Mar-12 Jun-12 Sep-12 Dec-12 Mar-13 Jun-13 Sep-13 Dec-13 Mar-14 Jun-14 Sep-14 Dec-14

Year-End 2013

Hypothèse clé pour 2015 : la reprise économique aux États-Unis se poursuit

JP Morgan a récemment indiqué que : [traduction] « le PIB

mondial semble avoir progressé à un taux annuel de 3,1 % au

cours de la deuxième moitié de 2014, ce qui représente le

rythme le plus rapide en quatre ans. »

Ce taux de croissance provient de l’important rebond des

dépenses des ménages. Les ventes d’automobiles à l’échelle

mondiale ont atteint un sommet, les ventes au détail ont

pratiquement affiché une croissance annuelle de 6 % pour le

trimestre et la production manufacturière mondiale semble avoir progressé de 4 % au dernier trimestre de 2014

(source : JP Morgan).

Si nos perspectives sont justes et que celles-ci se poursuivent en 2015, nous devrions constater une importante

remontée de la croissance mondiale en 2015, stimulée par l’augmentation du pouvoir d’achat des ménages.

Pour l’heure, nous préférons continuer à nous concentrer sur le marché américain. Les récentes données publiées aux

États-Unis continuent d’appuyer notre perspective d’une accélération du PIB américain en raison des taux d’intérêt bas,

de l’augmentation du prix des maisons, de l’amélioration de la situation de l’emploi et du faible coût de l’énergie.

En outre, comme nous le mentionnons ci-dessous, nous nous attendons à ce que la monnaie contribue également à la

remontée et à l’amélioration des rendements.

Incidence sur le portefeuille : étant donné que l’économie américaine semble reposer sur des bases plus solides par

rapport aux autres marchés, nous préférons continuer à nous concentrer sur les actions américaines au début de 2015.

[Traduction] Nous prévoyons un rendement des

actions

de 10 %+

l’an prochain et un rendement légèrement sous zéro pour les

[obligations d’État]... Il s’agit de la sixième année de

surpondération des actions.

Perspectives 2015 de JP Morgan

Hypothèse clé pour 2015 : La composition de la croissance du PIB favorise le consommateur

En décomposant les données économiques en divers éléments, nous nous attendons à ce que la croissance du PIB

s’accélère en 2015 grâce à ce qui suit :

1) Fortes dépenses des ménages : parmi les autres facteurs, nous nous attendons à un marché de l’habitation solide et à la

poursuite de l’amélioration de la situation de l’emploi; ces deux éléments positifs contribuant à améliorer le

sentiment des consommateurs. Nous devrions nous attendre à un revirement intéressant, car les revenus générés

auparavant par les bénéfices des sociétés seront dorénavant générés par le pouvoir d’achat des ménages en raison

de la baisse du prix du pétrole, alors que les bénéfices moins élevés du secteur de l’énergie aux États-Unis seront

neutralisés par le revenu discrétionnaire des ménages plus élevé.

U.S. GDP Results and Forecast

Source: JP Morgan, 3Macs

2) Une légère augmentation des dépenses gouvernementales. Puisque la croissance du PIB a été freinée depuis les deux

dernières années en raison de la diminution des dépenses gouvernementales, une légère augmentation des

dépenses contribuerait grandement aux chiffres affichés en 2015.

Compte tenu des dépenses gouvernementales et des ménages, la croissance du PIB pourrait nettement dépasser celle

des dernières années. Nous croyons qu’en 2015 cela sera possible grâce au marché boursier américain ainsi qu’au dollar

américain.

Incidence sur le portefeuille : en ce début de 2015, nous priorisons les secteurs liés à la consommation et certains

secteurs industriels et des soins de santé.

Hypothèse clé pour 2015 : Le redressement du prix du pétrole sera lent et en forme de « U »

Alors que nous rédigeons ceci, les titres pétroliers continuent de

fléchir.

Les estimations provenant de grandes firmes continuent à

diminuer, mais se situent généralement au-dessus du niveau

actuel des marchés à terme puisque les taux d’épuisement

naturel et la diminution des dépenses en capital feront en sorte

que l’offre et la demande seront éventuellement alignées.

Il y aura probablement des bouleversements entre les

producteurs lorsque le pétrole se situera à son « juste » prix et

que l’offre et la demande seront équilibrées en fonction des

coûts marginaux de production. En conséquence, les titres

seront volatiles alors que les sociétés s’ajustent.

Incidence sur le portefeuille : le secteur des pipelines (moins

sensible aux prix des produits de base), les raffineurs (coût des

intrants moins élevé) et les producteurs les plus solides (coût de

production moins élevé et/ou bilan plus solide).

$45

$55

$65

$75

$85

$95

$105

$115

Dec-11 Jun-12 Dec-12 Jun-13 Dec-13 Jun-14 Dec-14

3

-

Year Chart of

1Mo Oil Futures

Source: Thompson One, 3Macs

Hypothèse clé pour 2015 : le dollar canadien continue à reculer par rapport au dollar US

Malheureusement, les perspectives actuelles d’une période prolongée des prix faibles du pétrole suggèrent qu’il y aura

un transfert important de la richesse en dehors des pays dont l’exportation principale est l’énergie, comme le Canada.

Dans une perspective d’ensemble, ceci rend le Canada moins intéressant en termes d’investissement et constitue un

autre facteur faisant partie de nos recommandations qui nous pousse à investir à l’étranger.

Au cours des deux dernières années, le dollar canadien est passé de la parité à près de 0,80 $ et nous ne sommes pas

certains que ce recul prendra fin jusqu’à ce que les perspectives du pétrole et d’autres produits de base commencent à

devenir plus solides.

$0.80

$0.82

$0.84

$0.86

$0.88

$0.90

$0.92

$0.94

$0.96

$0.98

$1.00

$1.02

$1.04

Dec-11 Jun-12 Dec-12 Jun-13 Dec-13 Jun-14 Dec-14

3

-

Year Chart of

Canadian Dollar

Source: Thompson One, 3Macs

6

6

1

/

6

100%