LE COUP DE TONNERRE TRUMP

10 novembre 2016

LE COUP DE TONNERRE TRUMP

Sommaire

Le Parti républicain qui a remporté la Maison-

Blanche, le Sénat et la Chambre des représentants

pour la première fois depuis 2005 est bien placé pour

appliquer son programme. La combinaison de

réductions d’impôts et d’augmentations des

dépenses publiques devrait accélérer la croissance

du PIB américain.

Un déficit budgétaire et des tensions inflationnistes

potentiellement plus fortes pourraient non seulement

faire monter la courbe des rendements américaine,

mais aussi en accentuer la pente.

Les propos tenus par M. Trump contre le libre-

échange pendant sa campagne électorale font

craindre une augmentation des mesures

protectionnistes. Mais vu les conséquences

possibles, on peut se demander jusqu’où

l’administration Trump s’engagera dans cette voie.

Comme beaucoup d’autres pays exportateurs, le

Canada sera perdant si des barrières commerciales

sont érigées. Il pourrait être difficile de trouver

d’autres preneurs pour nos exportations. Les

décideurs politiques devront trouver des moyens de

rendre le Canada plus concurrentiel et faire en sorte

que nous ne perdions pas l’accès à des marchés

mondiaux.

Les actifs à risque ont réagi positivement au premier

épisode de la nouvelle émission de téléréalité de

M. Trump. Nous aimons l’épisode sur la stimulation

budgétaire. Mais il y en a beaucoup d’autres à venir,

dont les scénarios maintiendront assurément les

investisseurs sur le qui-vive. Pour le moment, en

attendant de connaître un peu mieux les acteurs,

nous préférons conserver notre répartition actuelle

des actifs, avec une pondération supérieure à la

moyenne pour les liquidités.

Trouvez-vous cela divertissant ?

Divertissant. Il n’y a peut-être pas de meilleurs termes pour

qualifier les rebondissements d’une soirée d’élections

américaines au cours de laquelle Donald J. Trump a réussi

un étonnant coup de théâtre. Il a réuni sur son nom (au

moment de rédiger ces notes) 279 grands électeurs contre

228 pour Hillary Clinton, et le Parti républicain a gardé le

contrôle des deux chambres du Congrès. Le divertissement

continuera à mesure que la téléréalité du président Trump

entrera dans le quotidien de la société américaine, pendant

au moins quatre ans. Comme le nouveau président a été élu

sans l’appui d’un appareil politique, il gouvernera

probablement différemment. Par conséquent, malgré tous les

garde-fous et contrepoids de la démocratie américaine qui

limitent traditionnellement les revirements spectaculaires de

la politique étrangère et intérieure, un élément

d’imprévisibilité persistera nécessairement. Avec ce

changement de régime – un des plus extraordinaires depuis

des générations –, les investisseurs doivent rester vigilants.

Nous doutons fort que la transition à une présidence Trump

marque un retour à la normale pour les marchés. Des

occasions à saisir mais aussi des défis se profilent à

l’horizon.

Les marchés aiment le spectacle, pour le

moment

L’annonce de l’élection de Donald Trump a initialement été

mal accueillie par les marchés financiers (actions en baisse,

obligations et devises refuges en hausse). Puis ils ont

compris que son programme ne représentait pas

nécessairement une catastrophe pour l’économie mondiale.

Dans son discours d’acceptation, le président élu s’est

montré conciliant sur la question du protectionnisme (du

moins pour le moment). En tête de son programme, il plaçait

plutôt la nécessité de mesures de relance budgétaires de

grande envergure sous forme de dépenses d’infrastructures.

« Nous allons réparer nos villes et reconstruire nos routes,

nos ponts, nos tunnels, nos aéroports, nos écoles et nos

hôpitaux, a-t-il dit après quelques mots d’introduction. Nous

allons rebâtir notre infrastructure qui deviendra la meilleure

de toutes. Et nous mettrons des millions de personnes au

travail pour les reconstruire. » Ainsi après s’en être remis

presque exclusivement à la politique monétaire pour stimuler

la croissance ces dernières années – les dépenses

publiques en proportion du PIB sont au plus bas depuis

ÉTUDE SPÉCIALE

2

50 ans –, les États-Unis ont maintenant une très bonne

chance de lancer un programme de stimulation budgétaire à

grande échelle (pendant sa campagne, M. Trump avait

proposé $500 milliards). Cette stratégie obtiendra

probablement des soutiens : le stock de capital public dans

des structures augmente actuellement au rythme le plus lent

depuis la Deuxième Guerre mondiale (graphique).

Le contrôle des deux chambres par les républicains place

M. Trump en bonne posture pour faire avancer d’autres

volets de son programme de relance de la croissance,

notamment les réductions d’impôts des sociétés et des

particuliers et l’allégement de la réglementation de

l’environnement et des affaires. À notre avis, l’application des

plans du président Trump stimulera la croissance économique

américaine, mais pas avant la deuxième moitié de 2017, au

plus tôt. La combinaison de réductions d’impôts et

d’augmentation des dépenses pourrait hisser la croissance du

PIB américain au-dessus de 2.5%, mais nous pensons que

cela se matérialisera surtout en 2018. Un déficit budgétaire

plus important et une inflation potentiellement plus forte –

éventuellement intensifiés par des mesures protectionnistes

─ pourraient inciter la Fed à accélérer ses hausses de taux

d’intérêt. Le FOMC prévoit actuellement une augmentation

cette année, deux en 2017, trois en 2018 et trois autres en

2019. Par conséquent, la courbe des rendements américaine

pourrait non seulement monter, mais aussi accentuer sa

pente (graphique).

Pour le marché boursier, une croissance économique plus

rapide laisse présager une croissance des bénéfices plus

rapide. Les secteurs les plus susceptibles de profiter d’une

administration républicaine – santé (avec la révision de la loi

Obamacare), banques (avec une révocation ou une dilution

probable de la loi Dodd-Frank) et énergie – se sont

particulièrement bien comportés au lendemain de l’élection

(graphique).

Qu’en est-il du protectionnisme?

Une grande partie de l’incertitude économique déclenchée

par la victoire de M. Trump découle des craintes qu’il déchire

les accords de libre-échange et déclenche une guerre

commerciale mondiale. Nous pensons qu’il est très peu

probable que le nouveau président retire carrément son

pays de l’ALÉNA ou d’un autre accord commercial – voir

notre édition de Géopolitique en bref du 19 octobre « Le

point sur les élections : Trump ou Clinton, mais pas de retour

à la normale » –, mais il y a peu de doutes qu’il adoptera

une attitude plus protectionniste que son prédécesseur. Un

président a l’autorité juridique d’imposer des tarifs douaniers

-1

0

1

2

3

4

5

6

7

8

9

10

11

12

13

1930 1940 1950 1960 1970 1980 1990 2000 2010

Plus faible croissance des investissements dans les structures depuis 1945

Stock du capital public net dans des structures (variation annuelle %)

%

FBN Économie et Stratégie (données du BEA)

S&P 500 : Le rendement des secteurs en perspective (10 novembre 2016)

FBN Économie et Stratégie (données de Bloomberg)

1.1

4.1 3.4

2.4 2.1 1.5 0.9

0.2

-0.2

-1.3

-2.3

-3.7

-5.0

-4.0

-3.0

-2.0

-1.0

0.0

1.0

2.0

3.0

4.0

5.0

%

ÉTUDE SPÉCIALE

3

ou des quotas dans pratiquement tous les secteurs sans

l’approbation du Congrès.

Les perspectives de la croissance mondiale dépendent par

conséquent en partie du degré de protectionnisme

qu’appliquera effectivement l’administration Trump. Il est

difficile de jauger l’effet sur la croissance mondiale avec

précision puisque les effets négatifs dépendront de facteurs

tels que le genre de mesures imposées, les pays auxquels

elles seront imposées, leur moment (p. ex., pendant une

récession? pendant une expansion?) et les politiques en

place lorsqu’elles seront imposées. Mais il y a consensus

sur les méfaits du protectionnisme pour la croissance. Par

exemple, le FMI a constaté une augmentation moyenne de

la productivité d’environ 1% à la suite d’une baisse de 0.5%

des tarifs douaniers. Malheureusement, l’inverse s’applique

aussi.

La croissance économique mondiale a atteint en moyenne

environ 3.2% au cours des huit dernières années, soit près

d’un demi-point de pourcentage de moins qu’avant la

récession. Cette diminution de la croissance coïncide avec

la montée du protectionnisme depuis 2009. Et cette année-ci

est sera probablement la plus mauvaise depuis longtemps,

puisque les mesures discriminatoires dépassent largement

les mesures de libéralisation du commerce (graphique).

La poursuite dans cette direction augmenterait le risque pour

la durabilité de la croissance mondiale, compte tenu du

degré d’intégration des économies à travers des chaînes

d’approvisionnement planétaires, et donc des liens

commerciaux de plus en plus étroits. Le risque est le plus

grand pour les économies exportatrices telles que celles des

pays émergents. Compte tenu des conséquences possibles,

on ne sait pas encore à quel point la nouvelle administration

Trump s’empressera de mettre en œuvre les mesures

protectionnistes annoncées étant donné l’état relativement

sain des marchés du travail américain (taux de chômage à

4.9% seulement).

Cela dit, le double revers du Brexit et de la victoire de

M. Trump pourrait ajouter du vent dans les voiles des partis

antisystème en Europe. Des élections ou des référendums

auront lieu au cours des 12 prochains mois en Autriche

(4 décembre), en Italie (4 décembre), aux Pays-Bas

(15 mars), en France (23 avril) et en Allemagne (22 octobre).

Les partis eurosceptiques, dont beaucoup ont une opinion

négative des accords de libre-échange, devraient avoir le

vent en poupe dans ces consultations électorales. La longue

période de faible croissance de l’Europe et la crise des

migrants l’exposent particulièrement à la montée de partis

politiques de l’extrême droite et d’extrême gauche.

Implications pour le Canada

Vu le potentiel limité d’augmentation de sa demande

intérieure après l’explosion des dettes et l’essor du secteur

immobilier résidentiel de ces dernières années, le progrès

de l’économie canadienne repose en grande partie sur les

exportations. Le Canada a profité énormément de l’accès au

marché américain; ses exportations aux États-Unis ont

doublé et plus depuis 1993. L’excédent du commerce

international de marchandises du Canada avec les États-

Unis a grimpé d’environ CA$37 milliards en 1993 à environ

CA$117 milliards l’an dernier.

Comme les États-Unis absorbent plus de 75% des

marchandises exportées par le Canada, un effort du président

Trump pour démanteler l’ALÉNA serait une mauvaise

nouvelle pour la croissance canadienne.

Si les États-Unis mettaient en place des barrières

commerciales, le Canada trouverait-il d’autres preneurs pour

ses marchandises? Il est peu probable que les exportateurs

puissent réduire rapidement leur dépendance des États-

Unis. La victoire de M. Trump sonne le glas du Partenariat

-40

-20

0

20

40

60

80

100

120

140

160

1990 1992 1994 1996 1998 2000 2002 2004 2006 2008 2010 2012 2014

Depuis l’ALÉNA, amélioration de la balance commerciale avec les États-Unis

Balance commerciale de marchandises, par année

FBN Économie et Stratégie (données du Trade Data Online)

Mexique

États-Unis

Ca$ milliards

Entrée en

vigueur de

l’ALÉNA

ÉTUDE SPÉCIALE

4

transpacifique. Même l’Accord économique et commercial

global (CETA) approuvé par les Européens pourrait être

compromis si une vague de populisme similaire l’emportait

dans les prochaines élections européennes. Bref, bien que

le Canada profiterait de l’approbation du pipeline Keystone

par l’administration Trump, cela ne suffirait probablement

pas à compenser l’effet de la montée des barrières

commerciales pour les biens manufacturés.

On peut s’attendre à ce que l’évolution du paysage politique

outre-frontière influe sur la politique canadienne. Par exemple,

pour que les politiques de protection de l’environnement du

Canada soient réalisables, il faut qu’elles soient compatibles

avec celles des États-Unis. Le président élu Trump a dit qu’il

ne croit pas au changement climatique et a régulièrement

fustigé l’Environmental Protection Agency des États-Unis.

Cela remet en question les initiatives vertes prises par le

gouvernement Trudeau et les provinces parce que ces

politiques pourraient représenter un désavantage

concurrentiel pour les sociétés canadiennes par rapport à

celles des États-Unis.

Ce qu’il faut retenir : les décideurs politiques doivent trouver

d’urgence des moyens de rendre le Canada plus

concurrentiel. La Banque du Canada fera sa part en

dépréciant le huard par une politique monétaire de grande

détente, mais cela ne suffira peut-être pas.

Conclusion : Ne ratez pas les prochains

épisodes

Les actifs à risque ont réagi positivement à l’épisode 1 de la

nouvelle émission de téléréalité de Donald Trump. Nous

apprécions l’épisode consacré à la stimulation budgétaire.

Mais il y en a beaucoup d’autres à venir dont les scénarios

continueront assurément de maintenir les investisseurs sur

le qui-vive. Verrons-nous émerger une amitié Trump-Poutine

et un assouplissement des sanctions commerciales contre la

Russie? Et qu’en est-il de l’épisode au cours duquel les

États-Unis doivent décider de construire un mur à sa

frontière avec le Mexique? Pas plus tard qu’hier soir, nous

avons appris que M. Trump pourrait déclarer que la Chine

manipule sa devise dès son entrée en fonction. Pour le

moment, en attendant de connaître un peu mieux les

acteurs, nous préférons maintenir notre répartition des actifs

sans changement, avec une pondération supérieure à la

moyenne pour les liquidités.

Stéfane Marion

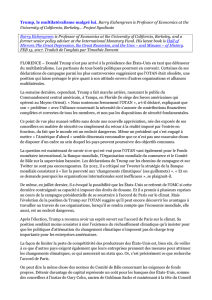

S&P TSX : Le rendement des secteurs en perspective (10 novembre 2016)

FBN Économie et Stratégie (données de Bloomberg)

0.7

4.0

1.7 1.5

0.8 0.6

-0.2 -0.3

-0.8 -0.9 -1.0 -1.4

-2.0

-1.0

0.0

1.0

2.0

3.0

4.0

5.0

ÉTUDE SPÉCIALE

ÉCONOMIE ET STRATÉGIE

Bureau Montréal Bureau Toronto

514 879-2529 416 869-8598

Stéfane Marion Marc Pinsonneault Warren Lovely

Économiste et stratège en chef Économiste principal DG, recherche et stratégie secteurs publics

Paul-André Pinsonnault Matthieu Arseneau

Économiste principal, Revenu fixe Économiste principal

Krishen Rangasamy Angelo Katsoras

Économiste principal Analyste géopolitique

Généralités : La Financière Banque Nationale (FBN) est une filiale en propriété exclusive indirecte de la Banque Nationale du Canada. La Banque Nationale du Canada est une société

ouverte inscrite à la cote des bourses canadiennes.

Les informations contenues aux présentes proviennent de sources que nous jugeons fiables; toutefois nous n’offrons aucune garantie à l’égard de ces informations et elles pourraient s’avérer

incomplètes. Les opinions exprimées sont fondées sur notre analyse et notre interprétation de ces informations et elles ne doivent pas être interprétées comme une sollicitation ou une offre

visant l’achat ou la vente des titres mentionnés aux présentes.

Analystes de recherche : Les analystes de recherche qui préparent les présents rapports attestent que leur rapport respectif constitue une image fidèle de leur avis personnel et qu’aucune partie

de leur rémunération n’a été, n’est ni ne sera directement ou indirectement liée à des recommandations ou à des points de vue particuliers formulés au sujet de titres ou de sociétés.

FBN rémunère ses analystes de recherche à partir de sources diverses. Le service de recherche constitue un centre de coûts financé par les activités commerciales de FBN, notamment les

Ventes institutionnelles et opérations sur titres de participation, les Ventes au détail et les activités de compensation correspondantes, les Services bancaires aux entreprises et les Services

de banque d’investissement. Comme les revenus tirés de ces activités varient, les fonds destinés à la rémunération des travaux de recherche fluctuent en conséquence. Aucun secteur

d’activité n’a plus d’influence qu’un autre sur la rémunération des analystes de recherche.

Résidents du Canada : À l’égard de la distribution du présent rapport au Canada, FBN endosse la responsabilité de son contenu. Pour obtenir de plus amples renseignements au sujet du

présent rapport, les résidents du Canada doivent communiquer avec leur représentant professionnel FBN. Pour effectuer une opération, les résidents du Canada devraient communiquer

avec leur conseiller en placement FBN.

Résidents des États-Unis : En ce qui concerne la distribution de ce rapport aux États-Unis, National Bank of Canada Financial Inc. (« NBCFI ») est réglementée par la Financial Industry

Regulatory Authority (FINRA) et est membre de la Securities Investor Protection Corporation (SIPC). Ce rapport a été préparé en tout ou en partie par des analystes de recherche employés

par des membres du groupe de NBCFI hors des États-Unis qui ne sont pas inscrits comme courtiers aux États-Unis. Ces analystes de recherche hors des États-Unis ne sont pas inscrits

comme des personnes ayant un lien avec NBCFI et ne détiennent aucun permis ni aucune qualification comme analystes de recherche de la FINRA ou de toute autre autorité de

réglementation aux États-Unis et, par conséquent, ne peuvent pas être assujettis (entre autres) aux restrictions de la FINRA concernant les communications par un analyste de recherche

avec une société visée, les apparitions publiques des analystes de recherche et la négociation de valeurs mobilières détenues dans le compte d’un analyste de recherche.

Toutes les opinions exprimées dans ce rapport de recherche reflètent fidèlement les opinions personnelles des analystes de recherche concernant l’ensemble des valeurs mobilières et des

émetteurs en question. Aucune partie de la rémunération des analystes n’a été, n’est ou ne sera, directement ou indirectement, liée aux recommandations ou aux points de vue particuliers

qu’ils ont exprimés dans cette étude. L’analyste responsable de la production de ce rapport atteste que les opinions exprimées dans les présentes reflètent exactement son appréciation

personnelle et technique au moment de la publication. Comme les opinions des analystes peuvent différer, des membres du Groupe Financière Banque Nationale peuvent avoir publié ou

pourraient publier à l’avenir des rapports qui ne concordent pas avec ce rapport-ci ou qui parviennent à des conclusions différentes de celles de ce rapport-ci. Pour obtenir de plus amples

renseignements au sujet du présent rapport, les résidents des États-Unis sont invités à communiquer avec leur représentant inscrit de NBCFI.

Résidents du Royaume-Uni : Eu égard à la distribution du présent rapport aux résidents du Royaume-Uni, Financière Banque Nationale Inc. a autorisé le contenu (y compris, là où c’est

nécessaire, aux fins du paragraphe 21(1) de la loi intitulée Financial Services and Markets Act 2000). Financière Banque Nationale Inc. et sa société mère ou des sociétés de la Banque

Nationale du Canada ou membres du même groupe qu’elle et/ou leurs administrateurs, dirigeants et employés peuvent détenir des participations ou des positions vendeur ou acheteur à

l’égard des titres ou des instruments financiers connexes qui font l’objet du présent rapport, ou ils peuvent avoir détenu de telles participations ou positions. Ces personnes peuvent à tout

moment effectuer des ventes et/ou des achats à l’égard des placements ou placements connexes en question, que ce soit à titre de mandataire ou pour leur propre compte. Ils peuvent agir

dans la tenue d’un marché pour ces placements ou placements connexes ou avoir déjà agi à ce titre ou ils peuvent agir à titre de banque d’investissement et/ou de banque commerciale à

l’égard de ceux-ci ou avoir déjà agi à ce titre. La valeur des placements peut baisser ou augmenter. Le rendement passé ne se répétera pas nécessairement à l’avenir. Les placements

mentionnés dans le présent rapport ne sont pas disponibles pour les clients du secteur détail. Le présent rapport ne constitue pas une offre de vente ou de souscription ni la sollicitation

d’une offre d’acheter ou de souscrire les titres décrits dans les présentes ni n’en fait partie. On ne doit pas non plus se fonder sur le présent rapport dans le cadre d’un contrat ou d’un

engagement quelconque et il ne sert pas, ni ne servira, de base ou de fondement pour de tels contrats ou engagements.

La présente information ne doit être distribuée qu’aux contreparties admissibles (Eligible Counterparties) et clients professionnels (Professional Clients) du Royaume-Uni au sens des règles de la

Financial Conduct Authority. Financière Banque Nationale Inc. est autorisée et réglementée par la Financial Conduct Authority et a son siège social au 71 Fenchurch Street, Londres, EC3M 4HD.

Financière Banque Nationale Inc. n’est pas autorisée par la Prudential Regulation Authority et la Financial Conduct Authority à accepter des dépôts au Royaume-Uni.

Droits d’auteur : Le présent rapport ne peut être reproduit que ce soit en totalité ou en partie. Il ne doit pas être distribué ou publié ou faire l’objet d’une mention de quelque manière que ce

soit. Aucune mention des informations, des opinions et des conclusions qu’il contient ne peut être faite sans que le consentement préalable écrit de la Financière Banque Nationale n’ait été

à chaque fois obtenu.

1

/

5

100%