fonds - RBC Gestion mondiale d`actifs

Imprimé le 16 mars 2017

©2017. Morningstar Research Inc. Tous droits réservés. Les informations ci-incluses (1) sont la propriété de Morningstar et/ou de ses fournisseurs de contenu; (2) ne peuvent être reproduites ou distribuées; et (3) sont fournies sans garantie

quant à leur exactitude, exhaustivité ou à propos. Ni Morningstar ni ses fournisseurs de contenu ne seront tenus responsables pour tout dommage ou perte découlant de l'usage de ces informations. Les rendements passés ne garantissent pas

les résultats futurs. Ces pages ne sont pas complètes sans la page de divulgation.

Fonds du marché monétaire américain RBC

Objectif de placement

Procurer un revenu courant et une liquidité et générer un

rendement exprimé en dollars américains tout en offrant

aux investisseurs une source de diversification en

investissant dans des titres de créance à court terme et

de grande qualité libellés en dollars américains.

Préserver la valeur de votre placement.

Détails du fonds

Série Structure de frais Devise Code du fonds

A Sans frais USD RBF261

Date de création juillet 1990

Actif total (millions $) 148,0

Série A Revenu actuel % 0,76

Série A RFG % 0,17

Indice de référence Indice des bons du Trésor

à 3 mois Citigroup

Distribution du revenu Mensuelle

Dist. des gains en capital Annuelle

Statut de vente Ouvert

Investissement minimal $ 500

Investissement suivant $ 25

Catégorie de fonds Marché monétaire

américain

Société de gestion RBC Gestion mondiale

d'actifs Inc.

Site Web www.rbcgam.com

Notes

Rendement annualisé à partir de la période de sept jours

terminée le 28 février 2017. Ne représente pas le

rendement réel sur un an.

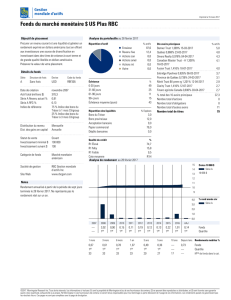

Analyse du portefeuille au 28 février 2017

Répartition d'actif % actifs

93,1Encaisse

6,9Revenu fixe

0,0Actions can

0,0Actions amér

0,0Actions int

0,0Autre

Échéance %

0-30 jours 49

31-60 jours 27

61-90 jours 16

90+ jours 8

Échéance moyenne (jours) 42

Répartition des liquidités % Espèces

Bons du Trésor 1,0

Bons provinciaux 14,0

Acceptation bancaire 14,0

Papier commercial 71,0

Dépôts bancaires 0,0

Qualité du crédit %

R1 Élevé 76,7

R1 Moy 18,1

R1 Faible 5,2

Cote moyenne R1H

Dix avoirs principaux % actifs

11,0Québec 0,741% 27-03-2017

6,4Omers Realty 0,978% 04-04-2017

5,0CIBC 0,949% 21-03-2017

4,3

Caisse Centrale Desjardins 0,962%

16-05-2017

4,1Ridge Trust 1,400% 06-07-2017

3,2Canadian Master Trust A 1,152% 09-03-2017

3,0Sound Trust 1,272% 10-04-2017

2,9

BNP Paribas Capital Trust 0,999%

23-03-2017

2,7Banner Trust 1.220% 24-04-2017

2,7Merit Trust 1,222% 01-06-2017

45,3% total des 10 avoirs principaux

0Nombre total d'actions

3Nombre total d'obligations

61Nombre total d'autres avoirs

64Nombre total de titres

Analyse de rendement au 28 février 2017

9

10

11

12

13

14

15 Croiss 10 000 $

Série A

10 933 $

0,0

2,5

5,0

7,5

10,0

2007

4,44

2e

2008

2,64

1er

2009

0,58

1er

2010

0,13

1er

2011

0,12

1er

2012

0,16

1er

2013

0,08

2e

2014

0,09

2e

2015

0,18

1er

2016

0,50

2e

AAJ

0,13

2e

% rend année civ

Série A

Fonds

Quartile

1 mois 3 mois 6 mois 1 an 3 ans 5 ans 10 ans Depuis lanc. Rendements mobiles %

0,06 0,18 0,32 0,56 0,29 0,22 0,83 2,41 Fonds

2e2e2e2e2e2e1er — Quartile

33 33 33 33 29 27 17 — Nbre de fonds dans la cat.

Imprimé le 16 mars 2017

©2017. Morningstar Research Inc. Tous droits réservés. Les informations ci-incluses (1) sont la propriété de Morningstar et/ou de ses fournisseurs de contenu; (2) ne peuvent être reproduites ou distribuées; et (3) sont fournies sans garantie

quant à leur exactitude, exhaustivité ou à propos. Ni Morningstar ni ses fournisseurs de contenu ne seront tenus responsables pour tout dommage ou perte découlant de l'usage de ces informations. Les rendements passés ne garantissent pas

les résultats futurs. Ces pages ne sont pas complètes sans la page de divulgation.

Fonds du marché monétaire américain RBC

Aperçu de la gestion de placements

Biographies des gestionnaires

Walter Posiewko

RBC Gestion mondiale d'actifs Inc.

Walter Posiewko est vice-président et premier

gestionnaire de portefeuille, Titres mondiaux à revenu

fixe et marchés monétaires. Il œuvre dans le secteur des

placements depuis 1985.

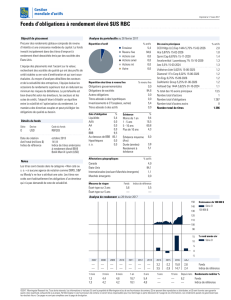

Analyse de rendement (suite) au 28 février 2017

Distributions ($)/part AAJ* 2016 2015 2014 2013 2012 2011 2010 2009 2008 2007

Distributions totales 0,01 0,05 0,02 0,01 0,01 0,02 0,01 0,01 0,06 0,26 0,44

Intérêt 0,01 0,05 0,02 0,01 0,01 0,02 0,01 0,01 0,06 0,26 0,44

Dividendes — — — — — — — — — — —

Gains en capital — — — — — — — — — — —

Remboursement de capital — — — — — — — — — — —

Fin Fin Fin Fin

2-2001 3-2001 4-2001 2-2002

5-2014 8-2015 8-2014 2-2017

Meilleure/Pire périodes % 1 an 3 ans 5 ans 10 ans

Meilleure 5,47 4,74 4,62 3,87

Pire 0,08 0,10 0,12 0,83

Moyenne 2,22 2,33 2,38 2,39

Nbre de périodes 289 265 241 181

% périodes positives 100,00 100,00 100,00 100,00

* Les distributions sont classées par type de revenu à la fin de l’année.

Commentaire trimestriel au 31 décembre 2016

Au quatrième trimestre, la croissance économique

des États-Unis s’est accélérée grâce à un

redressement des marchés du travail et à l’envolée

de la confiance des consommateurs à la suite de

l’élection présidentielle. Par conséquent, on

s’attend de plus en plus à ce que la Réserve

fédérale abandonne sa politique très stimulante.

Les promesses politiques entourant la prise de

mesures de relance budgétaire considérables en

2017 ont nourri les attentes d’une accélération de

la reprise économique. Les taux du marché

monétaire ont augmenté sous l’influence des

prévisions d’un durcissement imminent de la

politique et de pressions inflationnistes plus fortes

alimentées par la relance budgétaire. L’économie

mondiale ayant toutefois continué d’éprouver des

difficultés, la plupart des banques centrales ont

maintenu des mesures de relance pour tenter de

stimuler la croissance économique. Mettant

l’accent sur le raffermissement de l’économie

américaine, la Réserve fédérale a relevé son taux

cible de 0,25 %, comme elle l’avait fait un an plus

tôt.

Les taux du marché monétaire américain ont donc

augmenté de 0,15 % à 0,25 %, car la Réserve

fédérale a laissé entrevoir pour 2017 de nouveaux

relèvements qui ont été pris en compte dans les

cours. La composition globale du fonds a continué

de privilégier les effets titrisés et les titres

bancaires, étant donné le faible niveau des

émissions de sociétés. Nous avons réduit

l’échéance moyenne du fonds à l’approche de la

dernière réunion de l’année de la Réserve

fédérale, puis l’avons ramenée à la normale après

la hausse des taux de la banque centrale.

On s’attend généralement à ce que l’économie

américaine s’accélère en 2017, car les mesures de

relance budgétaire et la déréglementation

stimuleront les investissements et les dépenses de

consommation. Dans cette optique, la Réserve

fédérale a annoncé, après sa plus récente hausse

des taux, qu’il pourrait y avoir jusqu’à trois autres

relèvements au cours de l’année. Ainsi, les taux

du marché monétaire américain continueront de

croître tant que les données économiques

corroboreront l’hypothèse selon laquelle

l’économie sort de sa longue période de marasme.

Nous prévoyons une autre hausse des taux d’ici le

milieu de l’année et une tendance haussière

constante des taux du marché monétaire

américain.

Imprimé le 16 mars 2017

©2017. Morningstar Research Inc. Tous droits réservés. Les informations ci-incluses (1) sont la propriété de Morningstar et/ou de ses fournisseurs de contenu; (2) ne peuvent être reproduites ou distribuées; et (3) sont fournies sans garantie

quant à leur exactitude, exhaustivité ou à propos. Ni Morningstar ni ses fournisseurs de contenu ne seront tenus responsables pour tout dommage ou perte découlant de l'usage de ces informations. Les rendements passés ne garantissent pas

les résultats futurs. Ces pages ne sont pas complètes sans la page de divulgation.

Fonds du marché monétaire américain RBC

Divulgation

Les fonds RBC, les fonds BlueBay, les fonds

PH&N et les fonds Catégorie de société RBC

sont offerts par RBC Gestion mondiale

d’actifs Inc. et distribués par des courtiers

autorisés.

Les placements en fonds communs peuvent

entraîner des commissions, des frais de suivi

et des frais et dépenses de gestion. Veuillez

lire le prospectus ou le document Aperçu du

fonds avant d’investir. Sauf avis contraire, les

taux de rendement indiqués constituent le

rendement total annuel composé réel compte

tenu des variations dans la valeur des parts

et du réinvestissement de toutes les

distributions et ne tiennent pas compte des

commissions de souscription et de rachat,

des frais de placement ni des frais optionnels

payables par un porteur de parts, qui auraient

pour effet de réduire le rendement. Les fonds

communs de placement ne sont pas assurés

par la Société d’assurance-dépôts du Canada

ni par tout autre organisme d’assurance

dépôts gouvernemental, et ils ne sont pas

garantis. Rien ne garantit que les fonds du

marché monétaire pourront maintenir une

valeur liquidative par part fixe ou que le plein

montant de vos placements dans ces fonds

vous sera retourné. La valeur des fonds

communs de placement varie souvent et le

rendement antérieur peut ne pas se

reproduire.

Les renseignements contenus dans ce

document ont été préparés par RBC GMA à

partir de sources jugées dignes de foi ;

toutefois, aucune déclaration ni garantie,

expresse ou implicite, n’est faite ou donnée

par RBC GMA, ses sociétés affiliées ou toute

autre personne quant à l’exactitude ou à

l’intégralité de ces renseignements. Les

opinions et les estimations contenues dans

ce rapport représentent le jugement de RBC

GMA en date du présent rapport et peuvent

être modifiées sans préavis ; elles sont

présentées de bonne foi, mais n’impliquent

aucune responsabilité légale. Les 10 / 25

principaux placements peuvent varier en

raison des opérations continuellement

effectuées dans le portefeuille du fonds. Le

prospectus et de l’information

complémentaire sur les fonds de placement

sous-jacents sont disponibles au www.sedar.

com.

Le RFG (en %) des fonds RBC et des fonds

PH&N est calculé en données annualisées,

compte tenu des frais réels de l’année allant

du 1er janvier au 31 décembre 2015.

Le RFG ajusté est indiqué pour les fonds RBC

et les fonds PH&N dont les frais de gestion

ont été modifiés à compter du 30 juin 2016.

Le RFG ajusté montre ce qu’aurait été le RFG

si la modification des frais de gestion avait

été en vigueur pendant toute l’année 2015.

Le RFG (en %) des fonds Catégorie de société

RBC est calculé en données annualisées,

compte tenu des frais réels du semestre

allant du 1er avril 2016 au 30 septembre

2016.

Le RFG ajusté est indiqué pour les fonds

catégorie de société dont les frais de gestion

ont été modifiés à compter du 30 juin 2016.

Le RFG ajusté montre ce qu’aurait été le RFG

si la modification des frais de gestion avait

été en vigueur pendant toute l’année 2016.

Les nouveaux investisseurs ne peuvent plus

acheter de parts de série H ni de parts de

série I. Les investisseurs actuels qui ont des

parts de série H ou de série I peuvent

continuer de faire des placements

supplémentaires dans des parts de même

série des fonds qu’ils détiennent.

La série A des fonds PH&N correspond à

l’ancienne série C.

Les graphiques servent uniquement à illustrer

les effets du taux de croissance composé ; ils

n'ont pas pour but de présenter la valeur

future des fonds ni les rendements d’un

placement dans ceux-ci.

Le profil de fonds est fourni à titre

d’information seulement. Les placements ou

les stratégies de négociation donnés doivent

être évalués par rapport aux objectifs de

placement propres à chaque investisseur. Les

renseignements contenus dans le profil de

fonds ne constituent pas des conseils en

matière de placement ou de fiscalité, et ne

doivent pas être interprétés comme tels.

Vous ne devez pas vous fier aux

renseignements contenus dans ce profil de

fonds ni agir sur la foi de ceux-ci, sans

d'abord demander l'avis d'un conseiller

professionnel compétent.

Les classements par quartile sont établis par

la société de recherche indépendante

Morningstar Research Inc. selon les

catégories créées par le Comité canadien de

normalisation des fonds d’investissement

(CIFSC). Les classements par quartile ont pour

but de comparer le rendement des fonds

d’une même catégorie et peuvent changer

tous les mois. Les quartiles répartissent les

données entre quatre segments égaux

assimilables à des rangs (1, 2, 3 ou 4). Il

s'agit du classement par quartile des parts de

série A et F du fonds, selon Morningstar, au

28 février 2017.

® / MC Marque(s) de commerce de Banque

Royale du Canada. Utilisation sous licence. ©

RBC Gestion mondiale d’actifs Inc., 2017.

1

/

3

100%