L`ABC de l`économie -- Régimes de change : fixes ou flottants

EN MARS, un marchand de planches de surf d’une

île du Pacifique envisage d’acheter 100 planches en

juillet chez son fournisseur californien. Qu’il le sache

ou non, ce marchand devrait s’intéresser au régime

de change de son pays, car celui-ci gouverne le taux de change

— la valeur d’une monnaie par rapport à d’autres monnaies. Si

ce pays a un régime de change fixe où la valeur de la monnaie

locale est arrimée à celle du dollar EU, il est évident que le prix

des planches de surf dans sa monnaie ne changera pas dans les

prochains mois. En revanche, si le pays a un taux de change

variable par rapport au dollar EU, la valeur de sa monnaie peut

fluctuer au gré des saisons, amenant le marchand à consacrer

plus ou moins de monnaie locale à ses achats.

En appliquant ce scénario à toutes les transactions interna-

tionales, on constate que le régime de change a une incidence

majeure sur les flux commerciaux et financiers. De plus, le

volume de ces transactions et leur rythme de croissance font

ressortir le rôle crucial du taux de change dans le monde actuel,

faisant du régime de change un volet crucial de toute politique

économique nationale.

Types de régimes

D’ordinaire, les régimes de change sont répartis en trois grandes

catégories. À un bout de l’échelle, on a les régimes d’arrimage

ferme, qui donnent cours légal à la monnaie d’un autre pays

(dollarisation intégrale) ou imposent à la banque centrale de

conserver des avoirs extérieurs d’un montant au moins égal à la

monnaie locale en circulation et aux réserves bancaires (caisse

d’émission). Le Panama, qui utilise depuis longtemps le dollar

EU, est un exemple de dollarisation intégrale, tandis que la RAS

de Hong Kong est dotée d’une caisse d’émission.

L’arrimage ferme va de pair avec une politique budgétaire

et structurelle solide et une faible inflation. Ce régime est gé-

néralement durable et offre ainsi plus de certitude quant à la

tarification des transactions internationales. Mais, la banque

centrale d’un pays doté d’un tel régime n’a pas de politique

monétaire indépendante, car elle n’a pas de taux de change

à ajuster et ses taux d’intérêt sont liés à ceux du pays de la

monnaie d’ancrage.

Au milieu de l’échelle, on a les régimes d’arrimage souple,

c’est-à-dire des monnaies qui conservent une valeur stable par

rapport à une monnaie d’ancrage ou à une unité monétaire

composite. Le taux de change peut être lié à la monnaie d’an-

crage sur une fourchette étroite (plus ou moins 1 %) ou large

(plus ou moins 30 %); dans certains cas, l’arrimage varie au fil

du temps — souvent selon les différences de taux d’inflation

entre pays. Le Costa Rica, la Hongrie et la Chine illustrent

ce type d’arrimage. Même si l’arrimage souple maintient un

«ancrage nominal» ferme (prix nominal ou quantité visés par

la politique monétaire) pour parer aux anticipations inflation-

nistes, il confère à la politique monétaire une flexibilité limitée

pour faire face à des chocs. Mais, l’arrimage souple peut être

vulnérable aux crises financières — susceptibles d’entraîner

une forte dévaluation et même l’abandon de l’arrimage — et

tend à ne pas durer longtemps.

À l’autre bout de l’échelle, on a les régimes de taux de change

flottant. Comme son nom l’indique, le taux flottant est surtout

déterminé par le marché. Dans les pays dotés de ce régime, la

banque centrale intervient (achat ou vente de devises contre la

monnaie locale) surtout pour limiter les fluctuations à court

terme du taux de change. Mais, dans quelques pays (Nouvelle-

Zélande, Suède, Islande, États-Unis et zone euro notamment),

les autorités monétaires n’interviennent presque jamais pour

administrer les taux de change.

Le régime de taux flottant offre l’avantage de pérenniser

une politique monétaire indépendante. Dans les pays qui

l’appliquent, le marché des changes et les autres marchés

financiers doivent être assez développés pour absorber des

chocs sans variation majeure du taux de change. De plus, des

instruments financiers doivent être disponibles pour parer aux

risques liés à la fluctuation du taux de change. Presque toutes

les économies avancées ont des régimes flottants, de même que

la plupart des économies de marché émergentes.

Un langage commun

Le régime de change étant un aspect important de la politique

économique et monétaire d’un pays, les autorités doivent par-

ler un même langage en la matière. Après tout, un régime de

change qui paraît souple à un observateur peut sembler ferme

à un autre — ce qui reflète notamment un manque d’infor-

mation des divers intervenants sur le marché des changes ou

sur les achats et ventes de devises des banques centrales.

Le FMI a mis au point le langage et la terminologie les plus

utilisés en ce qui concerne la classification des régimes de change,

dans le cadre de sa mission de surveillance des politiques de

change des pays membres. Historiquement, les régimes recen-

sés par le FMI correspondaient aux classifications établies par

les pays eux-mêmes (régimes de jure). Mais, à partir de 1999,

l’institution a commencé à recenser les régimes de facto (ceux

que l’on observe) en évaluant les informations disponibles. La

comparaison des régimes de jure et de facto révèle quelques

disparités (voir encadré).

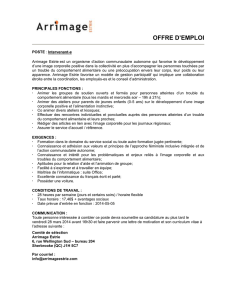

Évolution des tendances

Actuellement, 48 pays ont de facto des régimes d’arrimage

ferme, 60 pays des régimes d’arrimage souple et 79 pays des

42 Finances & Développement Mars 2008

Régimes de change : fixes ou flottants?

L’ABC DE

L’ÉCONOMIE

Mark Stone, Harald Anderson et Romain Veyrune

taux flottants — un changement net par rapport au début

des années 90. Depuis lors, il y a eu deux grandes tendances.

D’abord, celle du «juste milieu», qui a débuté vers 1990

(voir graphique). À l’époque, les flux de capitaux mondiaux

s’étaient accélérés après l’élimination du contrôle des mouve-

ments de capitaux et la création de nouveaux produits finan-

ciers et de nouveaux marchés. Mais les entrées de capitaux

dans certains pays ont cessé brusquement, souvent dans un

contexte d’accroissement du déficit courant, et entraîné une

baisse de la demande de leurs monnaies. Dans certains cas

— Europe de l’Ouest en 1992 et Asie de l’Est à la fin des an-

nées 90 — la demande a accusé une baisse si spectaculaire que

les pays ont été dépourvus de réserves internationales pour

défendre leurs arrimages et ont dû dévaluer leurs monnaies.

Ils ont généralement adopté soit un régime d’arrimage ferme

qui résiste aux apports financiers, soit un régime flottant qui

n’a pas besoin d’un taux de change convenu.

La tendance du «juste milieu» a pris fin en 2001. Depuis

lors, il y a eu une évolution subtile des régimes de change

choisis par les pays. Parmi ceux qui ont adopté des régimes

flottants, les partisans du flottement dirigé (par opposition au

flottement libre) sont plus nombreux, tandis que l’arrimage

souple retrouve en partie sa popularité antérieure. Bien des

pays ne peuvent ni ne souhaitent adopter un arrimage ferme,

et ne sont pas favorables au flottement libre en raison des

carences des marchés financiers et parce que les fluctuations

des taux de change peuvent avoir un impact considérable sur

la position financière des pays, l’inflation et la croissance. En

outre, dans certains cas, l’évolution de facto vers des régimes

plus étroitement dirigés a eu lieu sans modification déclarée

(de jure) des politiques de change.

Perspectives

Que peut-on attendre des régimes de change dans l’avenir?

D’aucuns estiment que les avantages des blocs monétaires

— groupes de pays utilisant une monnaie unique (dol-

lar EU, yen ou euro) — sont si importants que le nombre

de monnaies indépendantes diminuera inévitablement et

s’établira probablement à un chiffre. Cela simplifierait les

transactions internationales, mais empêcherait chaque pays

membre d’un bloc de mener une politique monétaire et de

change indépendante.

D’autres soulignent les bienfaits d’un taux flottant et d’une

politique monétaire indépendante, et prédisent la pérennité de

nombreuses monnaies nationales assorties de divers ancrages

nominaux. La persistance d’un grand nombre de monnaies à

taux flottant ou le regroupement de ces monnaies en un petit

nombre de blocs monétaires auront des répercussions très

différentes pour les entreprises, les décideurs et les marchands

de planches de surf. n

Mark Stone est chef de division adjoint, Harald Anderson est

assistant de recherche et Romain Veyrune est économiste au

Département des marchés monétaires et de capitaux du FMI.

Finances & Développement Mars 2008 43

Régimes de change : fixes ou flottants?

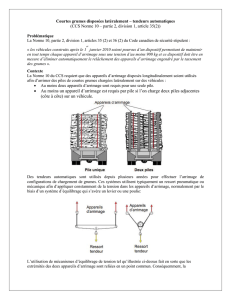

Des choix fluctuants

Le passage de l’arrimage souple au flottement et à l’arrimage

ferme dans les années 90 a été suivi par des changements

plus subtils après 2001.

(pourcentage du total)

Sources : rapports des services du FMI; FMI : base de données du Rapport annuel sur les

régimes et les restrictions de change (AREAER).

Note : Régimes de change à la fin avril 2007.

Author: b2b, 2/19/08

Proof 1

1990 92 94 96 98 2000 02 04 06

0

20

40

60

80

100

Flottement

Arrimage souple

Arrimage ferme

Peut-on se fier aux apparences?

Depuis plus d’une décennie, les pays s’emploient à donner

l’impression d’avoir un régime de change plus souple qu’en

réalité — une tendance de plus en plus évidente dans le système

de classification des régimes de change du FMI, qui présente

les régimes de facto et de jure de tous les pays membres. En

voici quelques exemples.

• Vers la fin des années 90, plusieurs pays ont déclaré des

régimes de change flottants, mais ceux-ci ont été classés de

facto comme étant arrimés. Par la suite, certains d’entre eux

ont été amenés à adopter des régimes de facto flottants sous

la pression des marchés.

• Actuellement, 25 pays déclarent un régime souple, même

s’ils ont de facto un arrimage classique. En outre, 14 pays dé-

clarent un régime de flottement libre alors qu’ils pratiquent

de facto un flottement dirigé.

Qu’est-ce qui explique le décalage entre ce qu’on dit et

ce qu’on fait? Probablement, le désir des pays d’être perçus

comme étant favorables aux marchés, ainsi que leur réticence

à donner l’impression d’un engagement à maintenir le taux

de change à un certain niveau.

1

/

2

100%