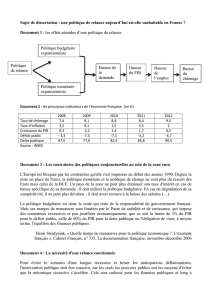

politiquesDeRelance

CHRISTELLE PANGRATIS

Dissertation

3 Juin 2009

Dans la situation actuelle quelle est

l'efficacité des politiques de relance?

Pour répondre à cette question, nous allons évaluer les politiques de relances sur trois

niveaux. D’abord nous allons brièvement comparer les politiques de relances des grandes économies

mondiales, à savoir, les Etats-Unis, la Chine, le Japon, et en plus grand détail l’Union Européenne.

Enfin, nous nous attarderons aussi sur les mesures prises en France pour combattre la succession de

crises qui, depuis le début 2008, ébranle le pays. Nous évaluerons l’efficacité des politiques à

chaque niveau, en prenant en compte les spécificités des marchés concernés.

Les plans de relances : Etats-Unis, Japon et Chine

Le plus grand paquet de relance est clairement celui des Etats-Unis. Après l’élection de

Barrack Obama, un nouvel effort a été relancé en Février 2009 par le Congrès d’un montant sans

précèdent de 787 Milliards de dollars. Le premier plan de relance Américain, celui du plan Paulson

prévoyait 700 milliards, dont seulement 250 milliards ont été utilisé sous la Présidence Bush. Cet

argent a été destiné au renflouement des banques via notamment des prises de participation, et 40

milliards ont été investis sous forme de prêt à l'assureur AIG. Par contre, le deuxième plan de

relance américain est quand visé à une relance plus économique et non à la stabilisation du marché

bancaire. Un tiers de cet argent est le résultat d’allégements fiscaux, sensé redresser la

consommation Américaine. Le solde sera consacré à des restructuration s’instaurant dans le long

terme puisque cette argent devrait être investit dans des « politiques de grands travaux » dans la

construction et rénovation d'infrastructures ainsi que dans des programmes de dépenses comme

l'éducation, la santé ou les énergies propres mais les engagements devraient s'étaler sur 2009 et

2010.Selon le Président Américain ces mesures devraient permettre à sauver ou créer environ 3,5

millions d'emplois (http://www.lesechos.fr). Bien que fortement critiqué, le deuxième plan a le

mérite de s’éloigner des mesures financières de moyen terme et de s’insérer dans une logique plus

macro-économique visant à augmenter la demande et soutenir l’emploi.

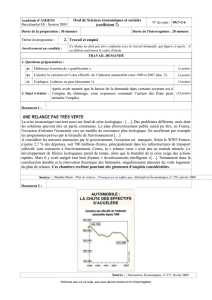

Cette même voie semble avoir aussi été adoptée par le Japon. En effet le pays de soleil

levant en est a son quatrième plan de relance économique. Le Premier Ministre Taro Aso, a annoncé

le 10 Avril 2009, un nouveau plan de plus de 10 000 milliards de yens (75 milliards Euros) qui

émulait celui des Etats Unis, puisqu’il prévoit des projets publics comme la reconstruction

d'aéroports, de ports, d'autoroutes ou d'écoles. Le Japon, gros pays exportateur qui se trouve dans

une situation économique presque inédite et totalement inattendue, a investi près de 5% de son PIB

en politiques de relance, surpassant le seuil de 2% préconisé par le FMI pour les plans de relance,

qui devraient montrer une forte contraction du PIB, à un rythme annuel de plus de 11%, selon un

consensus d'analystes.

2

Du coté de la Chine, Zen Jiabao, Ministre de l’économie, a déclaré, en Janvier 2009, un

programme de dépenses publiques de 4 000 milliards de yuans (460 milliards d'euros). Le plan de

relance se compose de quatre parties, à savoir « de grosses dépenses gouvernementales, la

restructuration et le redressement industriel, la rénovation technologique, ainsi que l'amélioration

du bien-être du peuple.» A la différence du plan Américain, le projet chinois ne prévoit pas de

réductions et d'exemption fiscales. Les informations et statistiques officielles de la Chine sont

quelque peu opaques, et il est difficile d’estimer la réelle efficacité des ces mesures que, selon le

Ministre, assurerait à son pays un taux de croissance de 8%. On pourra cependant retenir que les

Chinois sont les plus optimistes sur l’efficacité de leur plan de relance et ils estiment qu’ils seront

les premiers à sortir de la crise en retrouvant des taux de croissance typiques de pays émergents.

Les plans de relance à l’échelle de l’Union européenne:

En Europe le poids absolue des plans de relance est, à première vue, moins important.

Suivant l'objectif fixé par leurs ministres des finances, le 2 décembre, les chefs d'Etat européens

réunis à Bruxelles, avaient approuvé un plan de relance s'élevant à "environ 1,5 % du PIB" de

l'Union européenne. Il a en effet été demandé aux pays européens de contribuer à hauteur de 170

milliards d’euros, à savoir 1,2 % du PIB de l’UE (comprenant 18 plans nationaux de stimulus

fiscal). Le reste – quelque 30 milliards, soit 0,3 % du PIB – proviendrait du budget propre de l’UE

et de la Banque européenne d’investissement (BEI). Le plan prévoit des initiatives pour "éviter une

spirale récessive", dont des taux de TVA réduits, tels que adopté par le Royaume-Uni, mais aussi

selon les secteurs stratégiques, comme ceux à forts besoins de main d’œuvre, et sur base de critères

sociales, dont notamment un soutien accru pour les chômeurs et les ménages les plus pauvres, qui

ont été les plus touchés par la crise économique. Enfin, le plan prévoit aussi du financement de

grands projets d’infrastructures tels que les réseaux d’énergie et l’Internet à large bande.

Un des plus grands critiques du plan européen, a été Paul Krugman. Il a reproché au

plan de relance fiscale Européen de ne pas être aussi grand que celui des Etats-Unis, ce qu’il a pris

comme une preuve de la faiblesse du système de gouvernance Européen, et une preuve que

l’intégration économique et monétaire ont avance à un rythme trop rapide comparé à l’intégration

politique. Il notamment aussi reproché à la banque centrale d’avoir été trop lente à réagir, ne faisant

baisser les taux d’intérêt que bien après la FED. Enfin, le 28 Février 28 2009, il dénonçait la

faiblesse des pays de l’est comme « the bill that could break up Europe ».Ces critiques, bien que en

partie fondées, doivent être replacées dans le contexte spécifique de l’Union Européenne, pour en

dégager leur pertinence.

Premièrement sur le point financier, d'un point de vue macroéconomique, le creusement

des déficits jumeaux (budgétaire et balance des paiements) aux Etats-Unis, résultant d’ailleurs en

partie de la bulle spéculative, a atteint des niveaux particulièrement élevés. L’Europe n’a pas connu

de tels déséquilibres.

De plus, l'Europe a maintenu au cours des deux dernières décennies son système de

protection sociale. Comme le note, par example, Mr Loreno Bini Smaghi, membre du Directoire de

la Banque centrale européenne, une partie des dépenses sociales que les Etats Unis va devoir

débourser pour accompagner la crise est déjà intégrée dans les comptes publics européens grâce à

l’effet des stabilisateurs automatiques (baisse des recettes fiscales et augmentation des prestations

sociales dues à l'augmentation du chômage et de la précarité). La part des gouvernements dans le

marché dans l’économie est généralement plus grande qu’aux Etats-Unis et au Japon et les réponses

fiscales européenne ne doivent surtout pas mettre en cause la durabilité des finances publiques, qui

sont notamment importantes pour pouvoir faire face aux défis divers, tel que le vieillissement de la

3

population, des taux d’endettement accrue ect. Si on prend en compte les stabilisateurs

automatiques, l’élan budgétaire apporté à l’économie européenne, s’approcherait plutôt maintenant

des 4% : le terme de « sécurité» sociale prend ainsi tout son sens.

Pour ce qui concerne la réponse plus prudente de la BCE, ceci s’explique par le fait que

la BCE, organe qui en large partie est l’enfant de la Bundesbank a pour premier objectif de

contrôler l’inflation, ce qui n’est pas le cas de la FED. L’institution américaine est beaucoup plus

flexible que la BCE est fluctue son taux d’intérêt plus rapidement pour s’ajuster aux cycles

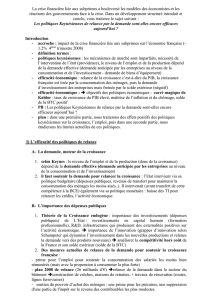

économiques. Ceci est confirmé par le fait que le Funds Rate

1

le 28 Octobre 2008, était déjà à 1%

et à 0-25% en Janvier de cette année. Le tableau ci-dessous montre que la zone Euro a tendance à

fluctuer moins et à avoir un taux directoire supérieure. En Effet, Durant la période de Janvier 1999

à January 2006, la BCE ECB changeait son taux de refinancement 16 fois, deux fois moins que la

FED (Sahuc, 1).

Cette politique de prudence n’est pourtant pas moins efficace puisque malgré une politique des taux

d’intérêt plus prudente, les taux d’intérêt sur les marches sont comparables à ceux des Etats-Unis.

En Europe, d’un point de vue historique, structurelle et de philosophique économique,

l’importance donnée à la balance de paiement, et au déficit budgétaire est bien plus grande qu’au

Etats-Unis. En effet, le Plan de Stabilité et de Croissance, institutionnalise également les

engagements pour des politiques budgétaires restrictives. Ainsi, assumer une dette insoutenable au

long terme est perçu comme ayant des conséquences bien plus graves pour l’Europe et pour l’Union

où les spillover se ressentiraient sur d’autres E- M, ci qui n’est pas le cas sous le système fédéral

Américain.

En réponse aux préoccupations de Monsieur Krugman pour le manque de gouvernance

appropriée au niveau européen et me soi-disant danger que les pays de l’Est pourraient représenter,

nous devons poursuivre une explication en double temps. En premier temps nous devrons nous

pencher sur le principe de subsidiarité et le système intergouvernemental de l’UE et examiner le

niveau de coordination entre Etats membres pour ensuite revoir le rôle du FMI et l’engagement de

l’UE renforcé suite au dernier sommet du G20 à Londres.

1

The Federal Funds rate, is the rate that banks charge each other for overnight loans. The Fed can require banks to keep a certain

percentage of assets. Current Federal Discount Rate (at which banks can borrow from the Fed) is at 0.5%.

4

Le mérite de la coordination européenne et le problème de la régulation financière:

La réponse européenne à la crise à plusieurs mérites. On peut commencer par dire que

pour la première fois dans l’histoire économique, on voit en Europe le plus grand exemple de

coopération en période de crise plutôt que de d’antagonisme, en forme de protectionnisme aux effets

« spillover » négatifs, et que d’un certain angle la crise représente une formidable opportunité pour

l’Union de faire ses preuves.

Sur le plan Européen, les efforts fiscaux doivent être compilés avec les mesures des

Etats Membre pour pouvoir prendre compte de son envergure. En effet, selon Mr Almunia,

Commissaire européen chargé des affaires européennes, ces efforts atteignent actuellement plus de

500 milliards d’Euros. Néanmoins ceci n’est qu’une première mesure de l’effort fiscal. L’efficacité

doit être mesurée par ses « output » et non les « input », puisque ce sont les résultats se mesurent en

termes d’impacte sur l’économie réelle notamment en termes d’impacte sur les marchés et

principalement sur le marché de travail.

Outre le renflouement du crédit interbancaire, aisé par la politique de la BCE et les

plans de garantie durant le premier plan de relance européen (précité) il faut tenir en compte que le

manque de la demande du crédit. Il faut restaurer, dans le meilleur délai, la demande et l’offre du

crédit, ce qui signifie soutenir l’activité économique donc le pouvoir d’achat, basé principalement

sur une politique de soutien a l’emploi. Cette logique de moyen terme, impose de regarder le taux

d’emplois sauvé et créé pendant cette période. Selon le Commissaire Européen, Manuel Barosso,

du 31 Mars 2009 (juste avant le G20 à Londres), les plans de sauvetages des grandes banques

Européennes n’étaient pas conçus pour sauver les banquiers, mais pour prévenir un effet dominos de

faillites et redondances qui affligent toute l’économie européenne.

Cependant une relance de long terme, nécessite aussi une confiance retrouvée

pour le système financier, perçu, comme la racine de la crise actuelle. Il apparait que la voie choisie

pour la reconstruction de la confiance a été celle de la régulation, censée remettre au sein du système

financier des principes qui se veulent « éthiques » afin d’éviter dans l’avenir (ou au moins de réduire

au maximum) l’incertitude intrinsèque à la finance,

L’Union Européenne était la première à agir sur les agence d’accréditation, des « capital

requirement» et sur les garanties de dépôt (la Directive CAPITAL REQUIREMENT sera renforcée

en Juin, pour inclure prendre en compte tous les produits dérivés). Bientôt il y aura aussi des

mesures prises à l’encontre des « hedge funds », le capital investissement (private equity) et la

rémunération exécutive, une route que les Etats-Unis souhaite suivre. Depuis le G20, le niveau de

régulation est étendu aux paradis fiscaux.

La supervision transfrontalière requise pour la supervision des sociétés multinationales,

rend la nécessité d’une coordination au niveau européen (marché dominé par l’inter-échange) seront

mise en place par la Commission, qui ce mois, devrait prendre des mesures plus détaillées, basées

sur le travail fait par le groupe Larosiere. Il est crucial de souligner que toutes ces actions

régulatrices des pouvoirs publics ne seront efficaces que si elles sont entreprises simultanément et de

façon coordonnées à niveau national, régional (notamment dans le cas de l’Union européenne) et

global, comme le souligne le rapport de Larosière qui préconise un système intégré de supervision.

D’un autre côté, la stabilité du système financier ne doit pas necessairement

passer par la règlementation. Il serait peut-être opportun de considérer d’autres mécanismes de

5

nature beaucoup plus souple. Réguler n’est pas (toujours) synonyme de règlementer: les biens

échangés sur les marchés financiers sont des credence goods, dont la qualité est très difficile à

déterminer ex ante ou à évaluer ex post, ce qui fait de la prise de risque et l’intermédiation des

caractéristiques consubstantielles à la finance. Un exemple illustratif des distorsions et dangers que

peuvent entraîner une plus grande gouvernance et surveillance financière, est celui du Comité de

Bâle. Censé être un système d’alerte des crises financières, ce forum aurait favorisé la crise qu’il

devait prévenir , puisque, autant les dispositions de Bâle I comme celles de Bâle II auraient incité

les banques à garnir leur portefeuille d’actifs de produits dérivés. En effet, en vue de l’importance

pour les banques d’être notées AAA, elles auraient essayé de collatéraliser au maximum leurs actifs

les plus risqués par le biais de la titrisation et la création de produits de plus en plus dérivés.

FMI-G20 :

L’importance des institutions monétaires internationales maintenant reprennent une toute

nouvelle importance. L’Europe sur ce point, alimente de manière constamment croissante ce

stabilisateur international. On notera que le Conseil Européen du 3 Mars c’est mis d’accord pour

accroitre de 75 milliard d’Euro sa contribution aux quotes-parts du FMI tandis que le Japon a déjà

signé un accord avec FMI, acceptant de lui prêter jusqu'à 100 milliards de dollars. Le dernier G20

c’est aussi déclaré prêt d’assurer une réforme des quotes-parts d'ici à janvier 2011. Ceci renforce une

des instances internationale les plus efficaces, qui a (en concertation avec la BEI) notamment permis

aux des l’Est en difficultés budgétaire tels que la Lettonie ou la Hongrie de se refinancer. L’Europe

renouvelle aussi son engagement pour la finalisation du cycle de Doha, qui devrait stimuler

l’économie globale de plus de 150 Milliards d’Euros par année. Enfin, le G20 s’est mis d’accord sur

la création d’un système d’alerte précoce pour risques macro-économiques et financiers, qui allierait

le FMI au Financial Stability Board. Ce modèle devrait être reproduit au niveau Européen puisque le

rapport Larosière appelle à la création d’un système de supervision plus extensive au niveau

Européen, avec notamment la création d’une autorité « d’alerte précoce » (early warning body) sous

l’auspice de la Banque Centrale Européenne.

France :

Comme les plans mis en place dans d'autres pays européens, le premier plan de sauvetage

français en décembre 2008, avait le double objectif de renforcer les banques de solvabilité et de

faciliter leur accès au crédit. Pour renforcer la solvabilité, le gouvernement a créé un nouvel

organisme, la Société des prises de participation de l'État (SPPE), est elle-même détenue à 100% par

l'Etat, avec un budget de 40 milliards d'euros, qui pouvait être utilisé pour augmenter la

capitalisation des banques faisant demande d'injections. En Janvier 2009, déjà deux tranches de 10,5

milliards d'euros chacun avait été étendu aux six plus grands banques sous forme l'acquisition par la

SPPE, de titres junior à durée indéterminée de l'émis par les banques concernées. Le gouvernement

gagne un intérêt annuel de 8,2% en moyenne sur ces instruments. On se rappellera que quelques

semaines plus tôt, de concert avec les gouvernements de la Belgique et le Luxembourg, l'Etat

français avait déjà participé à un 1 milliard d'euros de renflouement de la banque Dexia groupe.

Afin de stimuler la liquidité bancaire et donc de compenser les dysfonctionnements du

marché interbancaire, le gouvernement mettre en place un deuxième véhicule, la Société de

Financement de l'économie française (SFEF) qui peut fournir jusqu'à 320 milliards d'euros pour des

prêts aux banques. Toutefois, la garantie est limitée à des prêts contractés jusqu'au 31 Décembre

2009, pour une période de cinq ans. Ce qui distingue cette approche de celle suivie dans de

nombreux autres pays européens est que la garantie de l'État s'applique au financement bancaire à

6

6

7

7

1

/

7

100%