La pratique du Leveraged Buy-Out dans l`Union européenne

[Date]

Année Universitaire 2012 - 2013

UNIVERSITE PANTHEON – SORBONNE – PARIS I

MASTER 2 PROFESSIONNEL – OPERATIONS ET FISCALITE INTERNATIONALES DES SOCIETES

Mémoire préparé sous la direction de

Monsieur le Professeur Thomas Mastrullo

Nicolas Ménard

1

SOMMAIRE

Introduction ………………………………………………………………………………………………………………………………..2

I – Le marché du Leveraged Buy-Out dans l’Union Européenne …………………………..5

A : La coexistence de plusieurs cultures juridiques et économiques …………………………………….………5

1. Les théories de Legal origin et de diversity of capitalism ………………………………………………..5

2. La réalité du marché LBO dans l’Union Européenne ………………………………………………..…..…8

a. L’évolution du marché ………………………………………………………………………………………………8

b. Les entreprises cibles de LBO dans l’Union Européenne …………………………………….…..10

b1. Propos généraux ………….……………………………………………………………….……10

b2. Les entreprises cibles en fonction des pays …………………………….………….11

B : L’Union Européenne : un espace juridique concurrentiel ………………………………………………..……13

1. Au niveau de la fiscalité des managers et des investisseurs dirigeants : la

problématique des « management packages » …….……………………………………………………….13

2. Au niveau de l’assistance financière ………………………………………………….………………………….15

3. Au niveau du droit du travail ……………………………………………………………………..……….………..16

4. Au niveau du droit des faillites …………………………………………………………………………………….17

II – La réalisation du Leverage Buy-Out dans l’Union Européenne ……………..……..19

A : Le financement du Leverage Buy-Out dans l’Union Européenne ……………………………….19

1. Les acteurs du financement ………………………………………………………………………………………….19

a. Les fonds d’investissement privés (private equity) ………..…………………………………..…..19

b. Les banques ……………………………………………………………………………………………………………20

2. La structuration fiscale des financements de LBO ………………………………………….……………21

a. La déduction des intérêts ……………………………………………………………………………………….21

b. Les mécanismes d’optimisation à disposition des sociétés ……………………………………..23

- La directive Mère-fille ……………………………………………………………….…………23

- L’intégration fiscale ……………………………………………………………………………..24

- La fusion ………………………………………………………………………………………………25

B : Le marché de la dette ………………………………………………………………………………………….…………..26

1. Le schéma classique d’un financement ……………………………………………………..…………………26

2. L’évolution du marché de la dette dans l’Union Européenne ……………………………..………..27

3. Le mur de la dette ………………………………………………………………………………………….…………….30

Conclusion …………………………………………………………………………………………………………………………….…..33

Bibliographie ……………………………………………………………………………………………………………..……………..34

2

Introduction

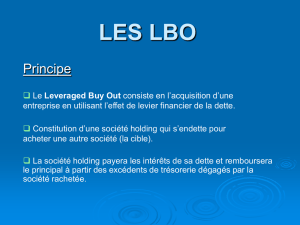

Le Leveraged buy-out (LBO) est une opération qui permet à une ou plusieurs personnes

(les repreneurs, personnes physiques ou morales) d’acquérir une entreprise (la société cible).

La plupart du temps, une société holding est créée pour l’occasion. Elle s’endettera pour

financer la plus grande partie de l’acquisition. L’emprunt est ensuite remboursé grâce aux

remontées de trésorerie provenant de la cible.

Dès lors, si l’investisseur estime que son investissement est susceptible de générer des

flux de cash (cash-flows) suffisants pour rembourser l’emprunt nécessaire à l’acquisition, il

pourra utiliser cet emprunt comme un levier afin de rentabiliser l’investissement.

On assiste ainsi à une logique dite d’effet de levier.

Cette pratique consistant à racheter des entreprises en utilisant un endettement remboursé

à l’aide de cash-flows générés par la société cible est ancienne et existait déjà à un stade

moins développé depuis plus d’un siècle. Les premières opérations correspondant à la

définition contemporaine de LBO ont été observées aux Etats-Unis au début des années 1950.

La première grande opération est associée à McLean Industries, qui, en 1955, a acquis

plusieurs cibles importantes, dont Waterman, par endettement. Mais les véritables débuts du

LBO remontent à la constitution des fonds d’investissement dans les années 60. C’est

d’ailleurs à cette époque que Victor Posner1 invente l’expression de LBO. Les opérations se

multiplient par la suite dans les années 80 jusqu’à ce qu’elles deviennent incontournable.

Dans le cadre de l’Union européenne, La technique du Leveraged buy-out est d’abord

apparue au Royaume Uni puis en France dans les années 1980 avant de connaître un essor

dans l’ensemble des pays membres à la fin des années 90 jusqu’à la crise économique de 2007

qui a mis un frein aux opérations.

La principale caractéristique et le grand intérêt d’une acquisition par LBO résident dans

les trois effets de levier qu’elle conjugue en son sein.

Le levier économique ou financier est le plus important et a lieu lorsque le rendement de

la cible est supérieur au coût du capital nécessaire à l’endettement. En effet, si la cible dégage

un rendement supérieur au coût des capitaux engagés, les cash-flows qu’elle génère suffise à

rembourser la dette d’acquisition. L’acquisition par LBO devient alors possible.

Pour P. Vernimmen2 « l’effet de levier explique comment il est possible de réaliser une

rentabilité des capitaux propres (la rentabilité financière) qui est supérieur à la rentabilité de

l’ensemble des fonds investis, la rentabilité économique ».

Appliqué au LBO, l’effet de levier économique désigne l’incidence favorable que peut

exercer le recours à l’endettement auprès d’investisseurs externes sur la rentabilité de

l’opération.

1 Victor Posner (1918-2002) était un homme d’affaire Américain. Il était connu pour être l’un des chefs

d’entreprises les mieux payés de sa génération mais il était surtout un pionnier du rachat de sociétés par effet

de levier (LBO).

2 Pierre Vernimmen (1946-1996) était un économiste français.

3

On ne parle de levier économique que lorsque l’opération est rentable pour le repreneur.

Pour qu’il y ait effet de levier, la cible doit en effet générer des cash-flows au moins

équivalent aux coûts des financements utilisés pour son acquisition. Dans le cas contraire

l’opération sera déficitaire. On parlera alors d’ « effet de massue » par opposition à « effet de

levier ».

Le levier juridique consiste, principalement, à participer le moins possible tout en

contrôlant le plus possible. Il suffit alors d’acquérir la société en détenant la majorité des

droits de vote plus un. Cette majorité des droits permettra de prendre un certain nombre de

décisions, telles que la désignation des dirigeants ou le montant des dividendes à distribuer,

sans tenir compte de l’avis des actionnaires minoritaires.

L’effet de levier juridique résulte également de la mise en place d’une succession de

holdings « en cascade ». L’investisseur ne détient que la majorité simple de chacun d’entre

eux. Cela permet de démultiplier la puissance de contrôle d’un associé et de contrôler la

société cible avec un capital initial restreint. Cette détention partielle de chaque holding

permet à l’investisseur de limiter son engagement financier tout en conservant le contrôle du

groupe.

Le levier fiscal, quant à lui, tend à réduire le coût fiscal d’un tel montage et notamment

permettre la remontée, la moins onéreuse possible fiscalement, des cash-flows de la cible,

dédiés au remboursement de la dette d’emprunt. Dès lors ce levier dépend principalement de

la législation applicable aux sociétés concernées à savoir la société cible et la ou les sociétés

holdings.

Par exemple, la société holding s’endette fortement pour acquérir la cible et est

systématiquement déficitaire du fait de ses charges financières lourdes. L’intégration fiscale

de la société cible et de la société holding permet d’imputer le bénéfice de la première sur le

déficit de la seconde. L’économie d’impôt résultant de cette imputation constitue le troisième

levier de l’opération de LBO.

La pratique considère qu’il existe deux autres effets de levier. Le premier est opérationnel

et consiste, pour la société holding, à maximiser la performance de la société cible en

l’incitant à dégager le maximum de marge et de cash-flow possible. Le second est social et

consiste à améliorer le management de la société cible afin d’augmenter la performance de

celle-ci.

A côté ce cela, il faut garder à l’esprit que le LBO n’est qu’un terme générique.

Différentes variantes du montage en LBO sont envisageables. Cette possible diversification

illustre le fait que ce mécanisme constitue aujourd’hui une opération standard d’ingénierie

financière.

Parmi les LBO les plus traditionnels, quatre se distinguent. Le LBO financier met en

scène un fond de private equity qui détient le capital de la holding. Dans le LBO industriel, la

holding est détenue en totalité par un industriel qui écarte ainsi toute acquisition directe de la

cible. Dans le « leveraged build up » (LBU) une première cible acquiert d’autres sociétés qui

fusionnent et donnent naissance à une société de taille importante qui peut peser et se

développer sur le marché. Le « leveraged turn around » (LTA) porte sur des entreprises en

difficulté avec une stratégie fondée sur le redressement de la cible.

4

D’autres LBO attribuent au management de la cible une part significative du capital de la

holding. Dans le « management buy out » (MBO), la cible est acquise par son équipe de

direction. Le « management and employees buy out » (MEBO) est du même type mais

implique managers et salariés, tous présents au capital de la holding. Dans le « management

buy in » (MBI), les investisseurs extérieurs acquièrent la cible et recrutent une nouvelle

équipe de direction pour la gérer. Le « buy in management buy out » (BIMBO) suppose un

management mixte, où l’équipe en place et les nouveaux managers cohabitent pour gérer la

cible.

Une autre catégorie de LBO implique que les cédants deviennent associés de la holding

de reprise afin de permettre leur sortie en douceur. Dans le « vendor buy out » (VBO), le

cédant est un associé minoritaire mai sensible de la holding de reprise, aux côtés du repreneur.

L’ « owner buy out » (OBO) est fréquent dans les sociétés familiales et permet à un associé de

réaliser la vente de son entreprise à lui-même en tant qu’associé unique de la holding.

Le « family buy out » pousse la logique de l’OBO à son extrême. Plusieurs membres d’une

même famille détiennent le capital de la holding dans une logique de transmission familiale

des droits sociaux de la cible.

Néanmoins, la façon de monter une opération de LBO, si elle cherche à maximiser les

effets de leviers énoncés, va évoluer au fil du temps et se différencier selon les pays membres

de l’Union européenne. Il y aura ainsi deux niveaux d’analyse distincts à prendre en compte.

En effet, on ne peut voir l’Union européenne comme un espace juridique et économique

homogène. Même s’il existe un marché unique et qu’il y a un mouvement d’harmonisation

dans certains domaines juridiques, il existe de grandes divergences entre chaque Etat

Européen. Ces divergences peuvent être d’ordre juridique, économique ou idéologique. Cela a

amené à une pratique des opérations de LBO adaptée à la culture de chaque pays Européens.

Si l’on retrouve toujours la volonté de maximiser les effets de levier, chaque pays proposera

certaines spécificités qui impacteront la réalisation de l’opération.

Ainsi le montage d’une opération au Royaume Unie ou en France sera différent aux

niveaux des rémunérations des managers par exemple. De même, les sociétés cibles de LBO

ne seront pas les mêmes en France, en Allemagne ou au Royaume-Uni.

Cela va amener à comparer les législations de chaque Etat et ainsi à les mettre en

concurrence afin de déterminer les tenants juridiques essentiels à l’attractivité des

investisseurs pour les opérations de buy-out et ainsi comprendre l’évolution et la structure du

marché dans l’Union européenne.

Il y a un second niveau d’analyse mettant en évidence la mise en place d’une pratique de

certains aspects du LBO dans l’Union européenne plus harmonisé et basé sur le modèle

Américain. Cela se répercute surtout sur l’emploi de la dette dans les montages avec

l’adoption, au cours des années 2000, des nouveaux produits financiers provenant de l’autre

côté de l’Atlantique.

Ce sont ces deux niveaux d’analyse qu’il convient d’étudier dans le cadre de ce mémoire

sur la pratique du LBO dans l’Union européenne. Il apparaît dès lors important de commencer

cette étude par une analyse globale du marché du Leveraged buy-out dans l’Union européenne

(I) avant de voir plus précisément sa réalisation (II).

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

29

29

30

30

31

31

32

32

33

33

34

34

35

35

1

/

35

100%