Jéco 2015 Journées de l’économie à Lyon

2015-JECO_retraitesrepartition_la-pf Page 1 sur 6 Aix-Marseille, oct. 2015, L. Auffant

Jéco 2015

Journées de l’économie à Lyon

Mercredi 14 octobre 09h00 - 10h30

Quel avenir pour les systèmes de retraite par répartition ?

Compte rendu de L. Auffant

Intervenants :

Didier Blanchet, Insee, chercheur associé à l'Institut des Politiques Publiques

Pierre Devolder, Professeur ordinaire à l’Université Catholique de Louvain (UCL), Président

de l’Institut de Statistique, Biostatistique et Sciences Actuarielles

Anne Lavigne, Professeur de Sciences Économiques (Université d'Orléans)

Florence Legros, Université de Paris-Dauphine

Vincent Touzé, Économiste senior à l’OFCE (Sciences Po, Paris)

Modérateur : Dominique Rousset, France Culture.

Présentation de la conférence (plaquette des Jéco) :

La pleine adéquation entre promesses de pension et capacité à les financer repose souvent sur

des conditions économiques et démographiques incertaines et difficiles à atteindre.

Malencontreusement, les gouvernements répugnent souvent à réformer les systèmes de retraite

par répartition car ils craignent de subir un coût politique élevé. Par voie de conséquence, ils

tendent à procrastiner et donc à reporter l’adoption de mesures qui devraient garantir la

solvabilité.

Bien sûr, en situation d’insolvabilité urgente, tous les gouvernements réforment et même de

façon substantielle. Mais le problème avec les réformes ad hoc est que, selon Turner (2009),

"(elles) ont un haut degré de risque politique parce que leur timing et magnitude sont inconnus".

La stratégie peut consister pour les gouvernements à (Gannon et al, 2014) :

1) Déléguer la gouvernance du régime de retraite à une autorité indépendante qui aura

des objectifs à atteindre.

2) Introduire des mécanismes d’ajustement automatique afin de garantir la solvabilité

du système à toutes dates sans avoir besoin d’intervention politique et ainsi éliminer

le recours “à d’importants changements de programme adoptés en mode crise”

(Turner, 2009).Afin d’améliorer la gouvernance et offrir de meilleure garantie de

solvabilité, la dernière réforme des retraites adoptée en France début 2014 a prévu

la création d’un comité de suivi des retraites auquel trois missions ont été confiées :

rendre un avis annuel pour évaluer si le système s’éloigne significativement

de ses objectifs,

si besoin, proposer des mesures correctrices,

consulter un jury citoyen.

L’objectif de cette conférence est de faire le point sur la solvabilité des systèmes de retraite

et de discuter des enjeux de gouvernance. Elle réunira universitaires et spécialistes des

retraites

Les principaux éléments de débat seront les suivants :

2015-JECO_retraitesrepartition_la-pf Page 2 sur 6 Aix-Marseille, oct. 2015, L. Auffant

1) Les évolutions financières prévisibles des besoins de financement des régimes de

retraite sont-elles rassurantes? Dans quelle mesure les réformes passées ont-elles été

efficaces ?

2) Y-aura-t-il besoin de nouvelles réformes? Si oui, quels devraient être les objectifs et les

modalités ?

3) Comment financer les besoins spécifiques de fin de vie tels que la dépendance si les

pensions deviennent insuffisantes?

4) Faut-il encourager l'épargne retraite ou l'assurance dépendance ? Si oui, de quelle façon?

Compte-rendu de la conférence :

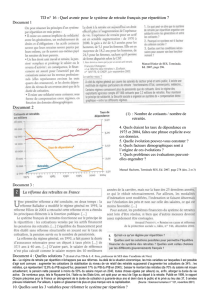

Vincent Touzé : les prévisions de 2015 du COR présentent plusieurs scénarios pour le

financement du système de retraite français. Tout dépend de la santé économique du pays :

croissance économique, taux de chômage. Avec un taux de chômage à 10% le système n’est

pas robuste. On a une insuffisance de 5% environ pour financer les retraites à l’horizon 2030.

L’enjeu est d’anticiper ce potentiel d’insuffisance et de développer par exemple l’épargne

individuelle mais en fonction du niveau de vie souhaité en fin de vie. Il faut aussi réfléchir au

financement de la dépendance : est-ce que je peux taper dans mon héritage pour financer ma

dépendance ? Le financement de la dépendance aura deux piliers : un pilier public pour les plus

pauvres, un pilier privé : effort personnel d’épargne. Les nouveaux leviers sont les viagers :

j’hérite de moi-même. Ainsi, on a un patrimoine à léguer à ses descendants et un patrimoine

personnel : une rente viagère dépendance.

Source : www.cor-retraites.fr/IMG/pdf/doc-2828.pdf

Florence Legros : il faut aussi tenir compte de variables démographiques. Début XXème on

avait en France 8 actifs pour un retraité, on va arriver à 1,5 actif pour un retraité en 2050. On a

2015-JECO_retraitesrepartition_la-pf Page 3 sur 6 Aix-Marseille, oct. 2015, L. Auffant

une conjonction de plusieurs phénomènes : le baby-boom, la hausse de l’espérance de vie, le

déclin relatif de la fécondité (ce déclin plus faible qu’ailleurs en Europe peut d’ailleurs

expliquer la lenteur des réformes en France par rapport à d’autres pays européens). Les effets

démographiques continuent de jouer jusqu’après 2035 car la hausse de l’espérance de vie se

poursuit. On a souvent parlé à tort d’une bosse démographique, l’image réelle est un plateau

(plutôt qu’une bosse).

Les variables économiques jouent un rôle : les déficits seront d’autant plus faibles que la

croissance économique est forte et que le taux de chômage est faible. La croissance économique

a un impact favorable sur le solde car quand la croissance est forte, le système de retraites

engrange des recettes qui augmentent à ce rythme. Depuis 1993, les retraites sont indexées sur

les prix et non plus sur la croissance économique. Donc la croissance économique paupérise les

retraités par rapport aux actifs et cela favorise un rééquilibrage du système de retraites.

A priori, dans un système de répartition pur (= on ne touche jamais sa propre retraite, il n’existe

aucune réserve : chaque euro cotisé est reversé à un retraité), le chômage a un impact très faible.

Quand le nombre de retraités par rapport aux actifs est multiplié par deux, le chômage a peu

d’impact. Mais depuis 2003 (loi Fillon), il est possible de déverser les surplus de l’assurance-

chômage vers l’assurance vieillesse. C’est pourquoi dans le scénario du COR avec un taux de

chômage de 4,5% le régime de retraites est équilibré (scénarios A et A’), grâce à ce reversement.

Le chômage et la croissance économique sont devenues des variables de communication sur le

système de retraites, cependant n’oublions pas que ce système est très sensible à la

démographie.

Didier Blanchet : On ne peut pas dire que les réformes n’ont servi à rien. Elles ont concerné

plusieurs paramètres : le taux de cotisation, l’âge de la retraite, le changement de l’indexation,

le ratio de remplacement (sans le dire mais cela découle du changement de l’indexation). Le

changement d’indexation a un impact variable selon le rythme de croissance économique.

Depuis les années 2000 le taux d’activité et le taux d’emploi des plus de 55 ans remontent, on

se rapproche des niveaux des années 1980, on a donc réussi à inverser la tendance mais cela ne

suffira pas financièrement. Travailler jusqu’à 64-65 ans, cela peut sembler long, cependant il

ne faut pas oublier que l’espérance de vie augmente. Pour rétablir un équilibre il faudrait que le

niveau de vie des retraités soit égal à 80% de celui des actifs.

Pierre Devolder : l’expérience belge est peu différente de l’expérience française. En Belgique,

les conclusions de la commission d’experts indépendants sur les retraites viennent d’être

connues. Derrière les mécanismes de répartition et de capitalisation, la variable centrale est

l’allongement des carrières. Le reste n’est que modalités techniques. La vraie question est :

comment faire en sorte de travailler plus longtemps et autrement ? Travailler plus longtemps se

justifie : en 1945, quand le système de Sécurité sociale belge a été créé, les individus cotisaient

45 ans, avaient droit de partir à la retraite à 65 ans et il leur restait 12 ans d’espérance de vie.

Aujourd’hui on commence à travailler plus tard avec l’allongement de la durée des études. En

Belgique on avait institué des préretraites dès 55 ans (avec pour alibi le chômage des jeunes)

mais c’est au détriment de la collectivité. De nos jours l’âge moyen de départ à la retraite en

Belgique est de 59 ans, or l’espérance de vie est de 80 ans, pour ceux qui partent en préretraite

cela fait parfois 30 ans de retraite (85-55). Nos système de retraite sont anciens, on les a réparés

2015-JECO_retraitesrepartition_la-pf Page 4 sur 6 Aix-Marseille, oct. 2015, L. Auffant

avec des petits pansements mais cela ne suffit pas, il faut radicalement changer pas seulement

d’un point de vue financier mais aussi d’un point de vue social : il faut repenser le

vieillissement, le travail après 55 ans.

Anne Lavigne : en France aussi on a utilisé les préretraites. Les préretraites reposent sur une

vision erronée du marché du travail, un gâteau à partager, une vision malthusienne. Or il n’en

est rien : cf. absorption sur le marché du travail des rapatriés d’Algérie. Effectivement on a un

peu utilisé des rustines, on a ajusté quelques paramètres : âge, durée de cotisation. Nous voyons

que nous n’avons pas touché à un équilibre global du système puisque notre table ronde traite

des retraites par répartition. Il y a quinze ans la grande réforme débattue portait sur la

capitalisation. De nos jours, la situation est davantage consensuelle : les rendements et les

risques de la capitalisation font que ses partisans ont moins d’audience. Les réformes sont des

réformes paramétriques alors que dans d’autres pays on a eu des réformes plus systémiques.

Par exemple en Suède et en Italie des comptes notionnels ont été introduits. Le principe est que

chacun récupère ce qu’il a mis dans le système, cela incite à une plus grande responsabilité

individuelle. Dans ce système, on est libre de choisir son âge de départ (dans une certaines

borne) et on a une retraite calculée en fonction de cet âge. En France la réflexion pourrait porter

sur un système actuariel ou un régime par points (les régimes par points existent pour les

complémentaires). En France ce qui pénalise la réflexion c’est la complexité des différents

régimes : chacun est incapable de dire quelle sera sa retraite y compris parmi des spécialistes

présents à cette table.

Pierre Devolder : un archétype de grande réforme des retraites, c’est la Suède. Les deux

principes importants :

- On a besoin de répartition et de capitalisation afin de diversifier les risques : la

répartition est plus vulnérable à la démographie et la capitalisation est plus vulnérable à

l’inflation. Quelle doit être la place de la capitalisation dans l’architecture des retraites ?

L’expérience de la Suède nous enseigne que c’est une erreur que de ne compter que sur

l’épargne individuelle : c’est profondément inégalitaire puisqu’on a une myopie de long

terme, les mieux informés sont les mieux protégés.

- La capitalisation doit se développer dans des systèmes obligatoires comme c’est le cas

en Suède : 16% des cotisations sont dans des comptes notionnels et 4% dans un pilier

de capitalisation obligatoire pour tous. De plus, les entreprises suédoises ont des plans

de retraites complémentaires pour les affiliés avec une épargne professionnelle

collective.

Anne Lavigne : en France un fonds de réserve (35 milliards d’euros) avait été créé en 1999

afin de passer l’inflexion liée au baby-boom mais cet outil n’a plus été utilisé pour son objectif

initial : de nos jours chaque année 2 milliards sont prélevés pour financer la dette sociale.

On ne peut pas connaître le bon équilibre entre répartition et capitalisation. En France il existe

une aberration fiscale : l’assurance-vie qui est utilisée comme épargne retraite alors que c’est

un produit de placement de moyen terme (8 ans). Effectivement la capitalisation préparée de

manière individuelle fait courir un risque énorme (dit risque de calendrier, cf. crise de 2008), il

est nécessaire de mutualiser les risques entre différentes générations.

2015-JECO_retraitesrepartition_la-pf Page 5 sur 6 Aix-Marseille, oct. 2015, L. Auffant

Pierre Devolder : il faut en effet collectiviser la capitalisation et s’appuyer sur trois piliers :

- Une répartition « modernisée » qui doit rester importante

- Une capitalisation mutualisée

- Une capitalisation individualisée

Quelle répartition : 60/40 ou 70/30 ? L’idée la plus importante est d’avoir des vecteurs collectifs

et aussi à la fois de la répartition et de la capitalisation.

Didier blanchet : il faut être prudent : la capitalisation est elle aussi sensible à des chocs

démographiques notamment avec l’allongement de la durée de vie. Thomas Piketty a montré

que le rendement de la capitalisation est lié à la croissance économique, cependant à long terme

on peut avoir des taux d’intérêt supérieurs au taux de croissance économique.

En France la répartition provisionnée introduite en 1999 a été tardive mais c’est une bonne idée.

Le pourcentage entre répartition et capitalisation serait plutôt 80/20 car la baisse attendue des

taux de remplacement en moyenne ferait que le taux de remplacement serait de 80%.

Florence Legros : au-delà de ce dosage, on doit avoir un arbitrage rente ou capital. L’assurance-

vie est une aberration d’autant plus qu’on prend le capital et pas la rente. Lorsque l’on est

dépendant, gérer un capital est plus complexe que gérer une rente mensuelle. L’assurance-vie

est hyper liquide ; la défiscalisation intervient après 8 ans mais on peut retirer son capital

auparavant. Cela pose un problème dans le financement de l’économie. Il faut inciter à

l’épargne de long terme et surtout à une épargne de long terme qui ne sera pas léguée mais sera

pour soi. C’est très différent des pratiques actuelles d’épargne en France : forte épargne à court

et moyen termes que l’on souhaite léguer à ses descendants.

Vincent Touzé : macro économiquement, les Français sont de bons épargnants cependant tous

les ménages n’ont pas les moyens d’épargner pour compléter une retraite insuffisante. Il faut

penser à des mécanismes d’ajustement automatique dans la gestion des retraites. On ne peut pas

toujours ajuster ou laisser ajuster le gouvernement suivant.

Pierre Devolder : il faut du courage politique. Aux Pays-Bas, un mécanisme d’ajustement

automatique a été introduit : il s’agit d’indexer l’âge de la retraite sur la longévité. Le système

a en lui-même quelques règles d’adaptation. Peut alors se poser la question du pouvoir de

décision de la population. On peut aussi comparer la question des retraites avec le

développement durable : il s’agit d’une solidarité entre les générations. En Belgique, il s’agit

d’appliquer un peu de toutes ces réformes et avant tout de rendre le système légitime car on a

perdu la confiance (les gens pensent qu’ils n’auront presque rien à l’âge de la retraite), le contrat

social s’est rompu.

Florence Legros : en 2003, en France l’âge de la retraite a été en partie indexé sur la hausse de

l’espérance de vie. Le problème de la perte de confiance se pose quand dans les modèles on a

un taux de chômage à 4,5% ce qui n’est pas crédible.

6

6

1

/

6

100%