La restructuration du système bancaire espagnol prend du retard

ÉCONOMIE & FINANCE

/ L’AGEFI HEBDO 19

du 21 au 27 janvier 2010

Le système

bancaire espagnol

a été calibré

pour une

croissance

du PIB de plus

de 3 % l’an

et une croissance

du crédit

de 15 %.

-

n

e

-

c

a

-

e

t

r

x

r

n

,

-

s

-

d

,

s

s

.

e

x

-

r

e

-

.

-

u

a

e

à

s

u

a

e

-

é

La restructuration du système

bancaire espagnol prend du retard

Les fusions entre les 45 caisses d’épargne hispaniques sont engagées

mais aucun projet n’a pour l’instant abouti.

banques espagnoles ont connu dans

les années 90. A la Banque d’Espagne,

on estime qu’un tiers des enseignes

devraient être absorbées.

En mars 2009, le premier sauvetage

en urgence de la caisse Caja Castilla La

Mancha avait secoué le secteur et ren-

forcé le sentiment d’urgence. On vantait

alors les vertus des fusions inter-régio-

nales qui offriraient le plus de synergies

en rassemblant des marchés complé-

mentaires ne souffrant pas des mêmes

problèmes. Mais ces velléités ont été

bloquées par les gouvernements régio-

naux et les autorités locales qui tiennent

les conseils d’administration et ne veu-

lent pas voir leur infl uence s’étioler.

Mise en place du SIP

Certains établissements tentent de

contourner ces freins en utilisant une

procédé introduit il y a peu, le SIP

(système institutionnel de protection),

structure faîtière à laquelle les enseignes

participantes transfèrent une partie de

leurs ressources et activités. Mais la

plupart des opérations engagées res-

tent cependant confi nées au cadre ter-

ritorial des régions autonomes, ce qui

peut entraîner des doublons parmi le

personnel ou dans le nombre et la loca-

lisation des bureaux de banques. Les

restructurations nécessaires pourraient

donc être coûteuses pour les mêmes

gouvernements régionaux désireux de

garder les caisses dans leur giron.

La lenteur du processus de fusions

s’explique également par des « résul-

tats 2009 meilleurs que prévu , affi rme

Alfonso García (environ 4,5 milliards

jusqu’en septembre 2009 pour le sec-

teur, soit une baisse annuelle de 34 %).

La nécessité de fusionner s’est donc faite

moins pressante ». Enfi n, le Frob, censé

faciliter les fusions, n’a pas encore été

approuvé par Bruxelles, ce qui entraîne

une « certaine insécurité juridique ».

Du côté des caisses d’épargne, on

dénonce aussi ses conditions de fi nan-

cement plus strictes et chères que cel-

les du marché mais on regrette surtout

d’être montré du doigt aussi clairement.

« Le Frob a été conçu pour tous. Or, on

l’associe toujours aux caisses d’épar-

gne , souligne un acteur du secteur. Il

y a beaucoup de banques de petites

tailles et l’on pourrait avoir des surpri-

ses. » Le secteur reproche de plus à la

Banque d’Espagne de ne pas avoir été

assez « courageuse » et « exposé plus

clairement la carte fi nancière qu’elle

recherchait. Nous en sommes à pour-

suivre uniquement ce qui est faisable

plutôt que les solutions idéales ».

La reprise annoncée de la liqui-

dité en excès par la Banque centrale

européenne représente un autre sujet

d’inquiétude pour les observateurs et

les acteurs du secteur qui réclament

un processus de restructuration plus

rapide. Le système bancaire espagnol

n’ayant pas ou peu touché aux actifs

toxiques, il n’a pas eu besoin d’être

recapitalisé lors de la première phase

de la crise fi nancière. Mais la détério-

ration économique qui a suivi le frappe

de plein fouet. « Il faut que L’Espagne

se presse , met en garde Alfonso García.

Elle ne peut pas sortir de la crise sans

avoir recapitalisé son système. »

PAR Elodie Cuzin, à Madrid

A nnoncée en fanfare en juin

dernier, la création par le gou-

vernement espagnol d’un fonds

destiné à accélérer la « restructuration

ordonnée du système fi nancier » (Frob)

n’a pas eu l’effet stimulant attendu.

Les plans de fusions ont bien com-

mencé à apparaître dès l’été 2009, et

aujourd’hui, une vingtaine des 45 cais-

ses espagnoles sont engagées dans divers

processus de rapprochements. Mais

aucun n’a encore abouti et les deux

grandes, Caja Madrid et La Caixa, ne

sont pas entrées dans le mouvement.

La madrilène pourrait cependant se

lancer une fois son nouveau dirigeant,

Rodrigo Rato, ancien directeur général

du FMI (Fonds monétaire internatio-

nal), installé à son poste.

« Le système bancaire espagnol doit

être redimensionné , admet Alfonso

García, directeur de la fi rme de conseil

Analistas Financieros Internacionales

(AFI). Il a été calibré pour une crois-

sance du PIB de plus de 3 % l’an et une

croissance du crédit de 15 %. Il doit

aujourd’hui restructurer ses capacités

en générant des synergies à travers des

fusions. »

Des taux d’impayés de 4 % à 5 %

Après dix ans de boom économique,

l’Espagne affi che le taux de chômage le

plus élevé de la zone euro, à 19,4 %, et

sera l’un des derniers Etats membres à

sortir de la récession. Si les taux d’im-

payés n’ont pas encore atteint les 10 %

annoncés par les analystes les plus

pessimistes, ils sont toutefois de 4,2 %

pour les banques et de 5,1 % pour les

caisses. Il y a unanimité en Espagne sur

la nécessité de voir les caisses d’épar-

gne, pour certaines fortement exposées

au secteur immobilier aujourd’hui en

berne, fusionner. Un processus que les

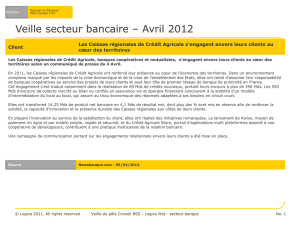

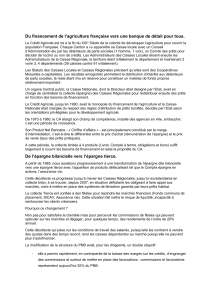

Source : Banque d'Espagne

Une part grandissante du marché domestique

Parts de marché* en % et variation**

Caisses

d'épargne

Banques

Coopératives

*à octobre 2009, **depuis janvier 2009

Dépôts Crédits

50,80

+0,81 %

47,64

+0,41 %

43,25

-1,14 %

47,33

-0,53 %

Banques Caisses

d'épargne

Coopératives

5,95

+0,33 %

5,03

+0,12 %

1

/

1

100%