Le Coût (Moyen Pondéré) du Capital – CMPC

Dominique Jacquet – note pédagogique – CMPC – ne pas reproduire – page 1 sur 23

Le Coût (Moyen Pondéré) du Capital – CMPC

Cette note pédagogique décrit les fondements théoriques et l’application

pratique du coût du capital.

Ce concept est central en corporate finance, car le CMPC est l’un des piliers sur

lequel se construisent la mesure de la performance financière et l’allocation des

ressources (choix des investissements, évaluation des opportunités stratégiques,

évaluation des activités). S’il est, aujourd’hui, largement utilisé dans les

entreprises, le coût du capital est parfois appliqué sans nuances, ce qui peut

conduire à des décisions non optimales. C’est pourquoi, dans cette note, nous

reprenons théorie et pratique afin de donner au lecteur les outils essentiels de

compréhension de cet instrument de décision fondamental.

Après un rappel des fondamentaux nous permettant de positionner le CMPC au

sein de la finance, nous discuterons les différents aspects du risque mobilisés

dans son calcul, puis présenterons la formule et ses difficultés de calcul. Enfin,

nous évoquerons les limites du modèle et les risques managériaux induits par une

incompréhension du concept.

Le coût du capital dans le corporate finance

La mission de l’entreprise consiste à vendre des biens et services dans le cadre

d’un processus économiquement efficace. Mais, simplement, pour vendre il faut

produire et, afin d’être capable de produire, il a été nécessaire d’investir. Tout

Dominique Jacquet – note pédagogique – CMPC – ne pas reproduire – page 2 sur 23

investissement nécessite un financement. Donc, l’entreprise doit convaincre des

investisseurs (actionnaires et créanciers financiers, banquiers et porteurs

d’obligations pour l’essentiel) de participer au financement de l’exploitation et

des investissements. Les apporteurs de fonds sont attirés par une promesse de

rendement, le coût du capital, et une société est rentable si elle a été capable de

remplir ses promesses en dégageant une rentabilité d’exploitation supérieure au

coût du financement.

Deux notes pédagogiques explicitent ce concept de rentabilité. La note

consacrée à la performance financière et introduit le concept des résultat

économique comme différence entre rentabilité des capitaux engagés et coût du

capital. La note consacrée au choix des investissements confronte, dans le même

esprit, retour sur investissement (taux interne de rentabilité) et coût du capital.

Elle ajoute une dimension complémentaire en montrant que la performance

financière est l’unique source de création de valeur.

Prenons un exemple chiffré pour montrer la cohérence de l’approche.

Une entreprise souhaite investir aujourd’hui 100 dans le but de dégager un cash-

flow de 120 dans un an. La rentabilité intrinsèque de cet investissement apparaît

à l’évidence égale à 20%. Or, il est nécessaire de financer cet investissement.

Mobilisées par l’entreprise, les financeurs potentiels vont examiner les

opportunités de placement de leurs fonds disponibles sur le marché. Ils

constatent que, pour le même niveau de risque, ils pourraient dégager une

rentabilité moyenne de 8%. L’entreprise doit, donc, leur promettre une

rentabilité au moins égale à 8%. Si le projet dégage effectivement 20%, la

rentabilité est acquise, l’investisseur est convaincu et l’entreprise a contribué à

la création de valeur.

Dominique Jacquet – note pédagogique – CMPC – ne pas reproduire – page 3 sur 23

Examinons le processus en termes de flux de fonds en calculant ces derniers au

moment où l’investissement est réalisé (année 0) et le moment où il produit ses

fruits (année 1).

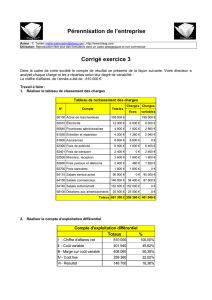

Année

Flux de financement

Flux opérationnels

Résultat

0

+ 100

- 100

0

1

- 100 * (1 + 8%)

+ 120

12

Le résultat nul à l’année 0 traduit l’équilibre entre ressources et emplois. Le bilan

de fin de période montre un accroissement égal à 100. L’année 1 permet

d’objectiver la rentabilité de l’investissement et de la traduire en création de

valeur. Les investisseurs attendent de récupérer au minimum 108 d’un

investissement de 100. Or, l’investissement génère 120, ce qui permet de

dégager un surplus économique égal à 12 et qui sera attribué aux investisseurs

propriétaires, les actionnaires. Cet exemple illustre le lien entre rentabilité

(20% est supérieur à 8%) et création de valeur (la valeur créée est égale à 12,

soit le résultat économique par unité monétaire – 12% = 20% moins 8% - multiplié

par le montant des capitaux investis -100- ). Il montre aussi le rôle central joué

par le coût du capital qui permet de mesurer la rentabilité des capitaux investis,

donc d’allouer les ressources de manière efficace, et de calculer la valeur créée.

Afin de comprendre comment les investisseurs déterminent le niveau de

rentabilité exigée, il est nécessaire de bien appréhender le concept de risque

financier.

Dominique Jacquet – note pédagogique – CMPC – ne pas reproduire – page 4 sur 23

Risque et variabilité

La base du calcul de la rentabilité exigée est le « taux d’intérêt sans risque » qui,

avec quelques réserves générées par l’actualité économique et financière, est

souvent représenté par le taux à l’émission des obligations d’Etat.

Prenons l’exemple d’un investisseur qui achète une obligation souveraine pour un

montant de 1.000€, distribuant un coupon annuel de 40€ et remboursée

intégralement in fine dans 5 ans. L’investisseur va dégager une rentabilité de 4%

sur la période. Si l’Etat est en mesure de faire face à ses obligations financières

quelle que soit l’évolution du monde, l’investisseur recevra 5 flux de fonds

correspondant à 4 coupons de 40€ et un dernier flux regroupant le coupon de

l’année 5 et le remboursement de l’obligation, soit 1.040€. Le taux interne de

rentabilité de cet investissement est 4% (détail technique : ce calcul présuppose

que les coupons intermédiaires sont réinvestis à ce même taux, ce qui est

rarement vérifié) et il est sans risque, car les flux sont garantis.

En termes de probabilité, nous pouvons dire que la rentabilité de l’investissement

est une variable certaine. Il n’y a pas d’écart entre rentabilité attendue et

rentabilité constatée, pas de variabilité prévisible dans la rentabilité de

l’investissement. La rémunération de l’investisseur correspond à l’immobilisation

des capitaux pendant une période contractuelle, en l’occurrence 5 ans.

A contrario, le risque est attaché à une variable aléatoire. Un investissement

risqué générera un taux de rendement qui sera éventuellement différent de la

prévision initiale de l’investisseur. Autrement dit, le taux de rentabilité constaté

ex post pourra être différent du taux anticipé ex ante.

Dominique Jacquet – note pédagogique – CMPC – ne pas reproduire – page 5 sur 23

Comment caractériser une variable aléatoire ? Les deux paramètres couramment

utilisés pour décrire une variable aléatoire sont l’espérance (la moyenne) et

l’écart-type. La moyenne est un concept « naturel » est s’obtient en pondérant

les valeurs prises par la variable aléatoires par leur probabilité d’occurrence.

L’écart-type est un concept plus « délicat » : il mesure l’écart moyen entre les

valeurs prises par la variable aléatoire et la moyenne calculé de cette même

variable. Ainsi, en jouant à ‘pile ou face’ avec un gain de 1.000€ si la pièce tombe

sur pile et une perte du même montant si elle tombe sur face, on participe à un

jeu de moyenne nulle et d’écart-type égal à 1.000€ (la « distance » entre 0 et un

gain ou une perte de 1.000€ est égale à 1.000€). L’écart-type mesure la

variabilité de la variable aléatoire, donc son risque.

L’écart-type étant une moyenne d’écarts, la formule de calcul fait apparaître le

produit (multiplication) de probabilités par des écarts. Une forme simplifiée

serait : risque (variabilité) = probabilité * distance (écart positif).

Les implications de cette mesure du risque sont considérables pour les

investisseurs en fonction de leur nature.

Prenons, tout d’abord, les créanciers financiers. La banque a conclu un prêt avec

l’entreprise au taux de 5%. La relation qui unit la banque et l’entreprise est de

nature contractuelle et le retour sur investissement constaté par la banque sera

de 5%, sauf si l’entreprise n’est pas en mesure de respecter ses engagements et

tombe en défaut (cessation de paiement, faillite, liquidation). Le risque pris par

la banque est donc la probabilité de défaillance de l’entreprise. Cette dernière

est évaluée avec plus ou moins de bonheur par les agences de notation (rating) et

par les créanciers eux-mêmes. Pour une société robuste et durable, la

probabilité de défaut est très faible, donc le risque du créancier est très faible

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

1

/

23

100%