En 1976, les accords de la Jamaïque officialisaient le système de

En 1976, les accords de la Jamaïque officialisaient le système de changes flottants.

Quelle a été son évolution et quel bilan peut-on en faire aujourd'hui ? (Inédit)

Introduction

Depuis 1976, le monde vit sous le régime des changes flottants. C'est historiquement la première fois qu'un tel système est

appliqué, faisant suite à une série de systèmes monétaires fondés sur des changes fixes (étalon-or, Gold Exchange Standard,

Bretton Woods) qui n'ont pas tenu leurs promesses.

Pour ses partisans, essentiellement tenants de l'idéologie libérale, ce système fondé sur les vertus équilibrantes du marché avait

un avantage considérable : celui de parvenir rapidement à un équilibre entre l'offre et la demande sur le marché des changes et

de corriger ainsi automatiquement les déséquilibres, d'autant plus que depuis l'entrée dans la crise en 1973, les causes de

déséquilibres sont nombreuses...

Cette méthode d'ajustement théoriquement parfaite, censée amortir les effets perturbateurs de la crise économique a

aujourd'hui plus de trente ans d'existence. Le regard critique de l'économiste peut donc valablement s'exercer et il est

désormais possible de tenter de faire un bilan. En première analyse, il apparaît certain que les objectifs n'ont pas été atteints :

les fluctuations monétaires ont été particulièrement brutales durant les années 80, avec leur cortège des taux d'intérêt élevés,

d'endettement massif des Etats (et en particulier la véritable crise de la dette des pays du Tiers-Monde à cette époque), facteurs

d'instabilité et d'incertitude économique. La situation actuelle (faiblesse du dollar, surévaluation de l'euro, politique de yuan

faible défendue par la Chine …) montre bien que les dissensions monétaires sont loin d'être apaisées.

On le voit, un bilan est nécessaire : le système monétaire international issu des accords de la Jamaïque a-t-il atteint ses

objectifs ? Nous tenterons de répondre en suivant la problématique suivante : un système censé combattre les déséquilibres nés

de la crise économique et fondé sur la croyance dans les vertus équilibrantes du marché (1ère partie), mais qui subira les

contrecoups de la politique monétaire américaine (2ème partie), et qui, finalement n'atteint pas complètement les objectifs fixés

et se révèle, à maints égards, inadapté (3ème partie).

I. Un système censé combattre les déséquilibres nés de la crise et fondé sur les supposées vertus

équilibrantes du marché.

1. Le contexte économique et les décisions des Accords de Kingston

Les Accords de la Jamaïque sont, en fait, l'aboutissement d'une longue dégradation du système de Bretton Woods,

s'étendant de la fin des années 50 à 1973. – Présenter ici brièvement les principaux aspects du système.

Cet ordre est remis en cause par une défiance croissante vis à vis du dollar à partir de la fin des années 50. Expliquer

brièvement les principaux éléments de cette remise en cause.

… ce qui ouvre une période d'instabilité monétaire: tunnel de Washington + Serpent + changes flottants "de facto" à partir

de 1973.

2. Les décisions et les effets attendus du passage aux changes flottants

Les nouvelles règles de fonctionnement issues de l'accord de Kingston : à expliquer Ces accords instituent une véritable

marchéisation du change; c'est désormais le marché qui joue un rôle prépondérant dans la définition du taux de change

d'une monnaie et non plus la banque centrale et/ou le gouvernement. Certes, ceux-ci peuvent toujours avoir un objectif de

change, mais il ne pourra durablement aller contre la logique du marché.

Ce choix est fondé théoriquement sur le plaidoyer flexibiliste de M. Friedman A expliquer soigneusement.

Cette situation porte en germe un risque évident de volatilité du change et donc d'instabilité. La couverture contre ce risque

de change est à l'origine d'un vaste mouvement d'innovations financières.

La théorie veut qu'en changes flottants aucun déséquilibre ne soit durable, car tout déséquilibre entraîne une modification

automatique des taux de change qui ramène nécessairement l'équilibre extérieur : les pays sont donc libérés de la

contrainte externe (cf triangle des incompatibilités) et pourraient donc se consacrer aux objectifs internes (chômage,

inflation...). Les changes flottants permettent ainsi une véritable insularisation de la conjoncture permettant d'échapper

au risque protectionniste. Analyser ici les avantages attendus des changes flottants (notamment taux de change vrai à partir

de la théorie PPA). En fait, l'évolution des années 80 va largement démentir ces analyses optimistes.

II. ... mais qui va se révéler instable et subira les contrecoups de la politique économique

américaine ...

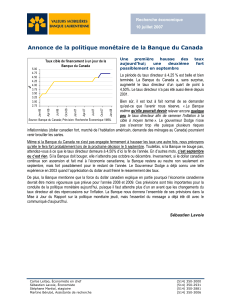

L'évolution depuis 1976 montre clairement que la stabilité attendue a été très largement illusoire ; en fait, le dollar a largement

mené le jeu, ce qui remet en cause l'idée de neutralité des changes flottants, et l'on peut distinguer 3 étapes :

1. 1976-80 : abondance monétaire et dépréciation considérable du dollar.

Cette période correspond au cœur de la crise ; elle est caractérisée par la véritable explosion des liquidités internationales

(notamment à la suite du phénomène de recyclage des pétrodollars) ainsi que par la montée de l'euromarché.

La faiblesse du dollar constitue une des grandes caractéristiques de cette période ; en 1977, il perd 20 % de sa valeur par

rapport au yen pour atteindre un plancher historique en octobre 1978 : c'est un dollar de combat destiné à améliorer la

compétitivité - prix des Etats-Unis, dont la balance des paiements est déficitaire. L'absence de contrainte extérieure est

donc un atout pour les Etats-Unis : la croissance économique est forte grâce à ce bas niveau du dollar. Il est clair que le

double statut du dollar favorise les Etats-Unis et les maintient dans une position de "benign neglect". De plus, une telle

attitude constitue une des origines des tensions croissantes sur le marché pétrolier, qui mèneront au second choc pétrolier,

l'OPEP cherchant à compenser par la hausse des prix la forte dépréciation du dollar, monnaie de facturation pour les pays

producteurs.

2. 1980-85 : restriction de la liquidité internationale, envol du dollar et des taux d'intérêt.

C'est sans doute cette période qui illustre le mieux le rôle central du dollar dans le nouveau système de changes flottants :

toute l'économie mondiale est suspendue aux prises de décisions de la Banque Fédérale américaine. Or, depuis 1979, c'est

le tournant monétariste ; l'objectif de stabilité l'emporte et ce choix s'impose progressivement à l'ensemble des pays

développés : "jamais la gestion unilatérale de la monnaie mondiale n'a été aussi nette" (J.-P. Delas in "Les relations

monétaires internationales").

Après une récession brutale en 1981-82, les Etats-Unis retrouvent une forte croissance (+ 6,8 % en 1984) qui les rapproche

du plein-emploi. La politique monétariste, impulsée par Paul Volker, à la tête des la Banque Fédérale américaine depuis

1979, renforce considérablement le dollar, qui atteint le niveau record de 10,61 F en mars 1985. Cette évolution

s'accompagne d'un vaste mouvement de polarisation des flux financiers. Surtout, dollar fort et taux élevés se combinent

pour alimenter une crise de la dette touchant les pays du Tiers-Monde, alors fortement endettés : la crise mexicaine de l'été

1982 illustre parfaitement l'effet massue de l'endettement.

3. Depuis 1985 : "zones cibles" et stabilisation laborieuse du système monétaire.

Les Etats-Unis, plus que jamais au cœur du système monétaire international veulent prolonger la croissance économique des

années 83-84. Or, devant l'ampleur des déficits jumeaux, l'instrument budgétaire ne peut plus être sollicité: avec la loi

Gramm-Rudman-Hollings, le Congrès obtient même l'engagement d'un retour à l'équilibre budgétaire à l'horizon 1993. La

relance ne peut plus être obtenue que par la baisse des taux d'intérêt et la baisse du dollar. Une telle baisse ne peut être que

concertée au niveau international afin d'éviter un "crash landing" (c'est à dire effondrement brutal) du dollar. C'est le sens de

l'accord du Plazza (1985) et surtout de l'accord du Louvre (1987): les évolutions sont reprises en main grâce à l'instauration

de "zones-cibles" (Target Zones – à expliquer). C'est donc bien le retour à une certaine forme de coopération monétaire, à une

gestion concertée des taux de change qui a permis cette très relative stabilité depuis 1987: ne faut-il pas voir là un échec patent

du flottement pur et un démenti cinglant aux tenants de ce principe ? Mais il s'agit d'une coopération a minima, de faible

portée. Les évolutions récentes montrent bien qu'une guerre monétaire discrète mais réelle se déroule actuellement:

- Préciser ici les évolutions euro/dollar: la faiblesse entretenue du dollar, comme instrument de la politique

conjoncturelle américaine de résorption des déficits jumeaux.

- La politique chinoise de yuan faible qui dope ses exportations.

III. ... et qui finalement n'atteint pas les objectifs fixés.

1. La notion d'ajustement automatique liée aux changes flottants a fait long feu.

Les fait se sont chargés de démentir cette vision bien optimiste ; loin d'avoir développé leur autonomie, les économies

nationales sont soumises, plus que jamais, à la contrainte extérieure. Les partisans des changes flottants soulignent

toutefois qu'aucun système ne semble aujourd'hui en mesure de les remplacer; les quelques voix réclamant un retour à des

changes fixes, voire à un étalon-or rénové, ne rencontrent guère d'échos. De plus, les changes fixes ne sont pas non plus

une réussite totale là où ils sont appliqués. (cas des currency boards en Asie du Sud est ou en Argentine, qui ont débouché

sur des crises monétaires et financières conséquentes). Les évolutions dont nous avons rendu compte ont progressivement

orienté le SMI vers le polycentrisme monétaire.

On peut montrer également que la naissance du SME est liée, d'une certaine manière, aux problèmes résultant de la mise en

place des changes flottants. C'est la création du SME en 1979, en réaction aux incertitudes liées aux changes flottants:

comment construire une Europe économiquement cohérente dans un contexte de fluctuations erratiques du dollar ?

2. Les changes flottants ont nettement favorisé l'émergence des phénomènes de bulles spéculatives.

L'année 1985 marque également le début d'une série de crises financières: krach boursier en octobre 1987, et surtout la

crise contemporaine, la plus grave depuis 1945; la vertigineuse croissance des marchés de produits dérivés,

conséquence, entre autres, de la mise en place des changes flottants a conduit à l'instauration d'une véritable économie

casino. Cette situation engendre un important risque systémique (à expliquer). D'où les propositions visant à améliorer la

régulation du "non-système" actuel. Trois voies sont le plus souvent évoquées:

La proposition de l'économiste américain James Tobin fondée sur la taxation des opérations financières internationales (à

discuter et à critiquer)

Le choix d'un SMI centré sur le DTS, proposition soutenue notamment par la Chine.

Un renforcement important de la coopération ùmonétaire et financière internationale (à discuter également).

Conclusion

Pour reprendre le mot de Churchill, les changes flottants sont le pire des systèmes à l'exception de tous les autres. C'est ce

qu'affirment aujourd'hui encore les libéraux, après vingt années de fonctionnement du "non-système monétaire international"

né des accords de la Jamaïque.

Certes, il n'est pas envisageable, en l'état actuel, de revenir sur des évolutions aussi fondamentales que la globalisation

financière et la mondialisation des échanges. Il semble illusoire, également, de penser qu'un retour à un système de changes

fixes soit possible à court terme. Mais la situation qui prévaut depuis 1987 ressemble bel et bien à un démenti des thèses

libérales: le système des changes flottants ne s'autorégule pas. Si une relative stabilisation a pu être retrouvée, c'est grâce à une

coopération monétaire minimale, qui marque d'ailleurs la pas aujourd'hui, et qu'il faudrait encore développer pour parvenir à

une véritable gestion concertée du flottement.

1

/

2

100%