IM version de Perspectives N° 169_Lettre_PEF_BFT_Gestion

La croissance annuelle de 7% affichée par la au T2,

et comme objectif pour 2015, n’est plus crédible au vu des

statistiques réelles d’activité. Les autres économies

émergentes se dégradent également pour des raisons

internes. Avec le ralentissement de la demande chinoise et

la chute des cours des matières premières, elles pourraient

s’enfoncer dans un cercle vicieux durablement déstabilisant

: le recul de la croissance et la perte de confiance qui en

résulte provoquent des sorties de capitaux qui accentuent

les chutes de leurs devises, obligeant les banques centrales

à remonter leur taux, ce qui freine davantage leur

croissance.

Face à ce constat, nous tablons sur une révision en baisse

de la à un niveau proche de 3% cette

année (inférieure donc à 2014) mais qui ne se prolongerait

pas en 2016. Les autorités chinoises disposent, en effet, de

moyens substantiels pour relancer leur économie

(notamment monétaires) et il convient de relativiser la

dépendance des économies avancées à l’ égard des

émergentes. Par ailleurs, la baisse des prix énergétiques

soutiendra la consommation des ménages (dans les pays

avancés comme émergents).

En , la reprise se poursuit, mais sans

accélération, avec des indicateurs d’enquêtes sur le climat

des affaires qui restent bien orientés. Grâce à

l’assouplissement de la BCE, la progression annuelle de la

masse monétaire M3 dépasse 5% et celle des crédits

accélère (+1% vs -1,6% un an plus tôt).

Aux , le taux de croissance du PIB pour le T2

a été révisé en hausse (3,7% en annualisé vs 2,3% en 1ère

estimation) et la confiance s’améliore nettement dans les

services avec l’indicateur des commandes au plus haut

depuis 10 ans.

Au , en dépit de la contraction de 1,6% du PIB

en annualisé au T2, l’indicateur avancé de l’OCDE poursuit

sa lente progression et se situe désormais au-dessus de

sa moyenne de long terme.

En , le suivi de données physiques tangibles, telles

que la production d’électricité (qui est passée d’une

progression annuelle de 8% en juillet 2014 à -0,5%) et le fret

ferroviaire (-11% sur un an) montre que le ralentissement

de l’activité est notable.

L’annonce surprise des autorités chinoises, le 11 août,

de changer le mode de fixation du cours de change du yuan

et la dévaluation de la qui en a découlé ont

déclenché la suspicion des marchés quant à la solidité de la

croissance chinoise et à la menace d’une guerre des

changes.

Par ailleurs, dans les minutes de la dernière réunion du

FOMC, la reconnait que les progrès réalisés par

l’économie américaine plaident en faveur d’une prochaine

remontée de ses taux. Elle reste, cependant, préoccupée

par la faiblesse de l’inflation et la modération des salaires

par rapport au niveau de croissance. Avec l’effondrement

du prix des matières premières et la poursuite de la

contraction des prix à la production, les anticipations

d’inflation ont de nouveau reculé, ce qui pourrait prolonger

l’attentisme de la Fed. Nous pensons que cette dernière

attendra la fin de l’année pour enclencher un nouveau cycle

de hausse de ses taux et qu’il sera de faible ampleur. La BCE,

de son côté, a réaffirmé qu’elle serait prête à accroître son

action en cas de baisse des perspectives d’inflation.

Sur les , la chute des anticipations

d’inflation a provoqué un léger aplatissement de la courbe

des taux. Le 10 ans US a terminé l’été à 2,1% (contre 2,4%

début juillet). Dans la zone euro, en dépit de la résolution

du dossier grec, les taux longs ont connu de violentes

turbulences en raison des craintes sur la Chine et de la

défiance des marchés, sans que le Bund ait joué son rôle

habituel de valeur refuge. Nous maintenons notre prévision

d’une remontée très progressive des taux longs avec le T-

Note 10 ans mi-2016 à 2,70% et le Bund à 1%.

Sur les , les devises des pays

producteurs de matières premières ont fortement baissé,

tandis que l’euro s’est raffermi sous les afflux de capitaux.

Nous pensons toujours que les divergences de politique

monétaire et de niveau de croissance devraient affaiblir

l’euro et le yen face au dollar US.

Sur les , malgré l’essoufflement

du rebond des profits qui avait porté les marchés

européens, nous estimons que ces derniers restent

attractifs compte tenu de leur faible valorisation après la

correction de ces dernières semaines.

Directeur de la publication : Gilles GUEZ Directeur de la rédaction : Hugues DOUMENC

BFT Investment Managers - 90, boulevard Pasteur - CS 71578 - 75730 Paris Cedex 15

Tél. : +33 (0)1 76 37 90 90 - Fax : +33 (0)1 76 37 05 20 www.bftim.com

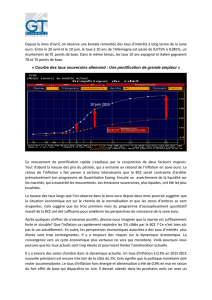

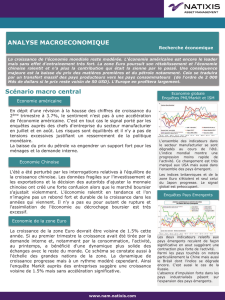

Le krach boursier de cette fin d’été, provoqué par la dévaluation du

yuan le 11 août, a pour origine la remise en cause par les marchés des

perspectives de croissance mondiale, encore estimées par le FMI

(en juillet) à 3,3% pour cette année et 3,8% en 2016. Le 7% de croissance

affiché par la Chine au T2, et qui reste l’objectif officiel du

gouvernement, n’est plus crédible au vu des statistiques réelles

d’activité. Les autres économies émergentes voient leur situation se

dégrader pour des raisons internes, mais qui seront aggravées à la fois

par le ralentissement de la demande chinoise et la chute des cours des

matières premières. Il faut garder à l’esprit que l’ensemble de la sphère

émergente (Chine compris) représente 50% du PIB mondial et

contribue à hauteur des 2/3 de la croissance mondiale. Quant aux

économies développées, elles peinent toujours à sortir de l’onde de

choc de la crise financière de 2008 avec une reprise qui reste freinée

par la faiblesse de l’investissement, l’ampleur de l’endettement et un

chômage qui ne diminue pas suffisamment.

Il faut certes prendre en compte les risques qui pèsent sur

le devenir de l’économie mondiale. L’effondrement du prix du pétrole

et des autres matières premières accentue la menace désinflationniste,

d’autant que les prix à la production continuent de se contracter

(-5% sur un an en Chine en juillet et -3% aux USA et en zone euro).

Les anticipations d’inflation ont de nouveau reculé, et ce de façon plus

marquée encore que fin 2014. Ce choc sur les prix des matières

premières, expliqué à la fois par un excès d’offre (avec pour le pétrole

le retour de la production iranienne) et par une demande atone aura

un impact encore plus récessif sur les économies émergentes

exportatrices de ces produits. Ces dernières pourraient alors

s’enfoncer dans un cercle vicieux durablement déstabilisant : le recul

de leur croissance et la perte de confiance qui en résulte provoquant

des sorties de capitaux qui accentuent les chutes de leurs devises,

obligeant les banques centrales à remonter leur taux, ce qui freinera

davantage leur croissance…

Face à ce constat, nous tablons sur une révision à la baisse des

anticipations de croissance mondiale, mais pas sur un plongeon.

En 2015, le taux de croissance de l’économie mondiale devrait se situer à un

niveau proche de 3% au lieu des 3,3% prévu par les grandes institutions

internationales et en recul donc par rapport à l’année précédente.

De nombreuses études tendent à relativiser la dépendance des économies

avancées vis-à-vis des émergentes. Un choc négatif de 1% sur la croissance

chinoise aurait un impact au plus de 0,1% sur la croissance du PIB des Etats-

Unis et de 0,3% en zone euro au bout de deux ans. Il faut souligner d’autre

part que les autorités chinoises disposent de moyens encore substantiels

pour relancer leur économie tant sur le plan budgétaire (même si elles

voudront rester prudentes face à un endettement des collectivités locales

qui demeure trop élevé), que surtout sur le plan monétaire. Les marchés

estiment, à juste titre, que les récentes mesures prises par la banque

centrale chinoise restent insuffisantes face à l’ampleur du ralentissement.

L’autre facteur d’optimisme réside dans la baisse des prix de l’énergie qui

redonne du pouvoir d’achat aux ménages et constitue donc un facteur

substantiel de soutien à la consommation privée (dans les pays avancés

comme émergents). Elle améliore aussi sensiblement les marges des

entreprises. Par ailleurs, dans ce contexte de faiblesse des taux d’intérêt et

d’inflation, nous prévoyons une remontée du taux d’intérêt directeur de la

Fed pour la fin de l’année 2015.

Le taux de croissance du PIB américain, pour le T2, a été révisé en

hausse. Il atteint +3,7% en rythme annualisé (contre +2,3% en

première estimation). La bonne nouvelle est que l’investissement

des entreprises aurait contribué positivement (+0,4% au lieu de

-0,1%) et que la consommation privée reste le principal facteur de

soutien à la croissance (+2,1%), avec des exportations nettes qui

n’ont pas trop souffert de la vigueur du dollar (+0,2%).

Cette dynamique de reprise est restée bien orientée durant l’été.

La production industrielle de juillet est ressortie en hausse de 0,6%,

contre 0,4% attendu par le consensus et 0,1% en juin, avec une

progression encore plus forte de la partie manufacturière

(+0,8% contre +0,4% attendu). Le taux d’utilisation des capacités de

production est, de ce fait, remonté à 78%, ce qui alimente le besoin

d’investissement. Les ventes au détail ont également bien

progressé, avec une hausse sur le mois de 0,4% hors automobile

et essence (après +0,2% en juin). La faiblesse persistante de

l’inflation, avec le recul des prix alimentaires et énergétiques,

redonne du pouvoir d’achat aux ménages et, avec des créations

d’emploi toujours dynamiques (plus de 200.000 par mois), devrait

continuer à soutenir la consommation. Les enquêtes de

conjoncture s’améliorent modérément dans l’industrie, mais plus

nettement dans les services avec l’indicateur des commandes au

plus haut depuis 10 ans. Il en est de même pour la confiance des

constructeurs dans l’immobilier résidentiel.

Néanmoins, plusieurs indicateurs avancés incitent à la prudence.

Celui de l’OCDE sur l’économie américaine reste négativement

orienté et se situe désormais à un niveau inférieur à sa moyenne de

long terme (à 99,4). L’indicateur cyclique de l’ECRI (l’Economic

Cycle Research Institute) recule à nouveau et se positionne sous le

niveau d’un ISM à 50, ce qui laisse présager une légère contraction à

venir de l’activité. A l’inverse, si l’indicateur avancé du Conference

Board se replie également, il reste sur une trajectoire de croissance

nettement positive.

La robustesse de l’économie américaine, confirmée par les

dernières statistiques publiées, justifierait donc que la Fed

poursuive son processus de normalisation monétaire. Mais elle

devra également tenir compte de la dégradation de

l’environnement externe et du recul des anticipations d’inflation.

PERSPECTIVES ÉCONOMIQUES & FINANCIÈRES

4 septembre 2015 2

USA : Contributions croissance PIB (glissement trimestriel)

La reprise se poursuit en zone euro, mais sans accélération.

La hausse du PIB au 2ème trimestre est ressortie en léger retrait par

rapport aux attentes : +0,3% t/t (vs +0,4%). Cette relative déception

est imputable à la France qui a vu son PIB rester stable (contre +0,3%

attendu) au T2.15. Cette stagnation fait cependant suite à une forte

progression au T1 qui a fait l’objet d’une révision à la hausse (+0,7%

vs +0,6% en première estimation). La contreperformance de

l’économie française s’explique par le net ralentissement de la

consommation des ménages (+0,1% après +0,9% au T1) ainsi que par la

contribution négative des variations de stocks (-0,4%).

Le comportement de déstockage pourrait se traduire par un

rattrapage de la production au trimestre suivant. On note deux

bonnes nouvelles en revanche : la légère augmentation de

l’investissement des entreprises (+0,2%) et la contribution positive du

commerce extérieur (+0,3%) tiré par des exportations en hausse

(+1.7% t/t). La baisse de l’euro bénéficie à l’ensemble de la zone qui

a enregistré au T2 un excédent commercial record avec une

accélération des exportations (+8% en glissement annuel) bien plus

forte que celle des importations (+3%). La hausse du PIB allemand

s’avère également plus modeste qu’attendu (+0,4%, après +0,3% au

T1). Elle devient cependant plus solide et auto-entretenue en

reposant davantage sur la demande intérieure, avec une contribution

plus positive de la consommation privée (+0,3% t/t). Cette dynamique

devrait s’accentuer au 3ème trimestre, comme semble l’attester le

rebond des ventes au détail en juillet (+1,4% sur le mois, après avoir

reculé de 1% en juin), soutenu par des hausses de salaires au-delà

de l’inflation (+3% en moyenne l’année dernière). La croissance a été,

une fois encore, nettement plus forte en Espagne (+1% t/t, après

+0,9% au T1). Sur un an, le PIB espagnol est en hausse de 3,1%, contre

+1,6% pour l’Allemagne, +1% pour la France et +0,5% pour l’Italie.

Les indicateurs d’enquêtes sur le climat des affaires dans

la zone sont restés globalement bien orientés, en juillet comme

en août. La confiance s’essouffle cependant dans l’industrie

(davantage en Allemagne qu’en France) du fait de perspectives

décevantes. Elle demeure favorablement orientée du côté des

services, au cœur de la zone comme en périphérie (à l’exception

de la Grèce). Le moral des ménages commence à montrer quelques

signes de faiblesse mais reste toutefois sur un niveau historiquement

élevé. Il est vrai que le recul du chômage est lent ;

il reste supérieur à 11% dans l’ensemble de l’UEM.

Nous tablons toujours sur une accélération d’ampleur modérée de

la croissance économique en zone euro au second semestre.

Elle devrait se situer autour de 2% en rythme annualisé. Cette

prévision repose sur trois principaux facteurs : les effets favorables liés

à la faiblesse relative de la devise européenne (soutien aux

exportations), le recul des prix du pétrole et des matières premières

(soutien à la consommation) et la faiblesse des taux d’intérêt qui

facilite la reprise des investissements productifs comme résidentiel.

Grâce à la politique d’assouplissement monétaire de la BCE,

la progression annuelle de la masse monétaire M3 dépasse 5% et celle

des crédits accélère son retournement (+1% en juillet vs -1,6% un an

plus tôt).

Le PIB du Japon s’est contracté au 2ème trimestre de 1,6%

en rythme annualisé, conformément aux attentes. Il convient

cependant de souligner qu’il avait nettement progressé

le trimestre précédent avec une révision à la hausse en dernière

estimation (+4.5% en rythme annualisé). Le recul du T2 s’explique

principalement par le ralentissement de la consommation privée

(-0,8% t/t en contribution) qui a souffert, pour partie, de mauvaises

conditions climatiques. Il est possible aussi que les ménages aient

attendu la concrétisation des progressions de salaires pour accroître

leurs dépenses. La contribution de la balance commerciale a été

également négative (-0,3%), avec des exportations qui ont sans doute

été pénalisées par le moindre affaiblissement du yen et la baisse de la

demande chinoise avec son impact négatif sur les autres pays

asiatiques.

En dépit d’indicateurs qui restent favorablement orientés (indice

PMI au-dessus du seuil d’expansion), la production a reculé de 0,6% en

juillet (après +1,1% le mois précédent). Les entreprises projettent,

cependant, un rebond de 2,8% de leur production en août, suivi d’un

repli de 1,7% le mois suivant, ce qui se traduirait par une hausse globale

de la production de 0,7% au 3ème trimestre. Cette dernière serait

consistante avec la progression du même ordre de grandeur que nous

prévoyons pour le PIB du T3. Selon les dernières enquêtes Tankan,

la confiance reste à un niveau élevé dans les grandes entreprises et

elle remonte dans les PME. Elle rebaisse un peu, en revanche, chez les

ménages malgré l’amélioration attendue du pouvoir d’achat.

La hausse annuelle des salaires reste modérée (+0,4%) mais

commence enfin à dépasser celle des prix à la consommation après

la fin de l’impact négatif de la hausse de TVA. Elle devrait s’accentuer

à la suite des négociations salariales (dites « shunto ») du printemps.

L’indicateur avancé de l’OCDE pour le Japon poursuit sa lente

progression et se situe désormais au-dessus de sa moyenne

de long terme. Celui du cabinet du Premier ministre, l’ESRI, remonte

également et laisse présager un redressement de la croissance du PIB

au second semestre comme nous le prévoyons d’ailleurs (+2%

en rythme annualisé selon notre estimation). A la suite de cette

contraction du PIB au T2, nous avons réduit de +0,3% notre prévision

de croissance pour 2015 à +0,9%. En revanche nous révisons

à la hausse celle de 2016 à +1,5%.

3PERSPECTIVES ÉCONOMIQUES & FINANCIÈRES

4 septembre 2015

LE JAPON

Japon : salaires et inflation (g.a.)

4

PERSPECTIVES ÉCONOMIQUES & FINANCIÈRES

4 septembre 2015

L’annonce surprise des autorités chinoises, le 11 août dernier, de

mettre un terme au régime de change du yuan « à ancrage souple » au

profit d’un change « quasi flottant mais encadré » (le taux retenu étant

celui de la clôture de la veille) a créé une forte nervosité sur les marchés

financiers. Cette décision s’est, en effet, traduite par une dévaluation de

la devise chinoise de plus de 4% par rapport au dollar en 3 jours. Elle a

d’autant plus inquiété qu’elle faisait suite à une accumulation de

mauvaises nouvelles économiques qui mettait fortement en doute la

réalité de la croissance chinoise (encore estimée officiellement à 7% au

2ème trimestre) : net recul des exportations en juillet (-8 % sur un an,

avec un repli d’ampleur similaire des importations), ralentissement de la

production industrielle (+6%, après +6,8% en juin), manque

d’accélération de la consommation privée.

Le suivi de données physiques tangibles, telles que la production

d’électricité et le fret ferroviaire (qui sont d’ailleurs repris dans l’indice «

Keqiang », jugé plus crédible comme mesure de la croissance du pays),

montre que le ralentissement de l’activité est notable. Le ralentissement

de la production électrique est même substantiel, passant d’une

progression annuelle de 8% en juillet 2014 à -0,5%. Dans le même temps,

le fret ferroviaire a reculé de 11%.

Les autorités chinoises sont intervenues à plusieurs reprises via

différentes mesures pour tenter de limiter cette spirale dépressive. Face

à l’effondrement de la bourse de Shangai, le gouvernement a autorisé

les fonds de pension des collectivités publiques régionales à investir

jusqu’à 30% de leurs actifs nets (soit plus de 80 Mds €) sur les marchés

d’actions chinois. Pour soutenir la croissance, la BPoC a abaissé, pour la

cinquième fois, de 25 pb son taux de refinancement et de 50 pb le taux

des réserves obligatoires (mesure qui sera effective à partir du 6

septembre). La progression de la masse monétaire M3 avait déjà

fortement accéléré en juillet (+15,7% sur un an vs +14,4% le mois

précédent), de même que les encours de crédit (+13,3% vs +11,8%).

En attendant, le freinage de la demande chinoise accentue le recul

des prix des matières premières et affaiblit d’autant l’économie des pays

producteurs concernés à commencer par le Brésil dont plus de 20% des

exportations sont en direction de la Chine. Le PIB de ce dernier s’est

contracté de 1,9% au 2ème trimestre (après -0,7% au T1) et, sur un an, il

s’est replié de 2,6%.

Les minutes de la réunion de la Réserve Fédérale, du 29 juillet, ont

montré que cette dernière restait prudente sur le calendrier

d’enclenchement de la remontée de ses taux. La Fed reconnait que les

progrès économiques réalisés, du côté du marché du travail notamment,

plaidaient en faveur d’un rapprochement de la date du relèvement. Mais,

elle reste préoccupée par la faiblesse de l’inflation et la modération des

salaires par rapport au niveau relativement élevé de la croissance. Le

renforcement du dollar et la débâcle boursière chinoise avaient

également retenu l’attention des membres du FOMC comme sujets

d’inquiétude. Les fortes turbulences sur les marchés boursiers,

observées depuis par la dévaluation du yuan, pourraient obliger la

banque centrale américaine à prolonger cet attentisme en dépit des

bons chiffres publiés dernièrement. Les prises de parole récentes de

plusieurs membres du FOMC (D. Lockhart et W. Dudley notamment)

éloignent la probabilité d’une action en septembre. Nous continuons de

penser que la Fed attendra la fin de l’année pour enclencher un nouveau

cycle de hausse de ses taux directeurs et que ce dernier sera de faible

ampleur. Les taux des Fed Funds devraient atteindre 1% à l’horizon de juin

2016 dans notre scénario central. Son objectif devrait être plus de

retrouver de la marge de manœuvre, après cette longue période

d’assouplissement maximal, que de lutter contre un risque d’inflation qui

reste minime. La prochaine réunion de la Fed se tiendra le 17 septembre.

Lors de sa dernière réunion de politique monétaire (le 17 juillet), la BCE

a réitéré sans surprise ses engagements d’assouplissement quantitatif

(achats mensuels de 60 Mds € jusqu’en septembre 2016 et au-delà si

l’objectif de 2% d’inflation n’est pas en vue). La BCE demeure confiante

quant à l’efficacité des mesures prises sur l’activité économique. Mario

Draghi a réaffirmé que la banque centrale serait prête à accroître son

action en cas d’évolution adverse des perspectives d’inflation. Il a, par

ailleurs, rappelé le rôle décisif joué par la BCE pour éviter l’effondrement

du système bancaire grec et les effets de propagation aux pays

périphériques (via l’Emergency Liquidity Assistance – ELA). Il avait,

également, souligné le risque lié au ralentissement de la croissance dans

les pays émergents. Plusieurs représentants de la BCE se sont exprimés

depuis face aux perturbations liées à la « crise chinoise » qui ont fait

chuter les perspectives d’inflation et provoqué un raffermissement de la

parité euro/dollar.

Ils ont réaffirmé (V.Constantio et P. Praet notamment) que la BCE avait

la volonté et la capacité à accroître ses interventions si nécessaire,

contribuant à limiter l’appréciation de la devise européenne.

La BoJ a également maintenu le cap de sa politique monétaire lors de

sa dernière réunion du 10 août. Elle continue de penser que l’économie

se redresse pas à pas, malgré de moins bonnes statistiques

dernièrement. La BOJ attend une amélioration de la compétitivité et des

bénéfices des entreprises, permise par l’affaiblissement du yen, qui

devrait se manifester par une reprise des investissements et une hausse

des salaires qui viendront soutenir la consommation. La banque centrale

japonaise est cependant mise en difficulté par le nouveau recul de

l’inflation avec les prix à la consommation qui ne progressent plus que de

0,2% en juillet en glissement annuel (vs +0,4% le mois précédent).

L’inflation sous-jacente (hors composantes volatiles) est stable sur un an

(vs +0,1% en juin), la publication de ce chiffre étant intervenu avant le

nouveau recul des prix des matières premières.

Chine : Production d’Electricité

(moyenne mobile sur 12 mois)

Le changement dans le mode de fixation du cours de change du

renminbi et les dévaluations qui ont suivi (-3,5% entre le 11 et 13 août)

ont déclenché la suspicion des marchés quant à solidité de la

croissance chinoise. Les devises asiatiques ont été sous pression et

se sont repliées suite à cette annonce laissant ainsi planer la menace

d’une guerre des changes. En outre, les craintes d’un ralentissement

plus marqué en Chine sont en partie responsables de la nouvelle

chute des prix de l’énergie. Les devises énergétiques ont dans

l’ensemble souffert au cours de l’été. Le dollar australien comme le

real brésilien ont respectivement cédé 8% et 10%. L’absence de

visibilité, en matière de perspectives économiques, a provoqué

un regain de volatilité sur les marchés de capitaux. Au plus fort

de la crise, la parité euro/dollar a franchi le seuil de 1,16. La bonne

orientation de l’économie américaine n’a pas suffi à compenser

l’afflux massif de capitaux vers la devise européenne. L’euro/dollar

a renoué avec une parité de 1,12 à la fin du mois d’août et devrait

s’établir autour 1,10 en fin d’année.

Le taux d’emprunt des T-Notes à 10 ans a terminé l’été à 2,1%

(contre 2,4% début juillet) marquant un léger aplatissement de

la courbe. La chute des anticipations d’inflation provoquée par

la contraction du prix des matières premières explique ce léger

abaissement de la partie longue de la courbe. Notons, par ailleurs,

que la partie courte de la courbe a également connu une légère

baisse. Plusieurs membres influents du FOMC ont souligné que les

conditions nécessaires et suffisantes pour enclencher une hausse

du taux de la FED en septembre n’étaient pas encore totalement

réunies, sans pour autant l’exclure. Les anticipations de hausse des

taux d’intérêt, dérivées des taux forwards, montrent que le marché

penche davantage pour d’une hausse du taux d’intérêt directeur

de la Fed en fin d’année. Nous attendons une remontée du taux

à 10 ans qui devrait atteindre 2,50% au quatrième trimestre.

Les incertitudes quant au maintien de la Grèce au sein de la zone

euro au mois de juillet dernier, ont mécaniquement exercé une

pression à la hausse sur le taux de rendement des obligations d’Etats

des pays périphériques. Durant cet épisode, le Bund a joué son rôle

de valeur refuge et a atteint un point bas à 0,6%. Mais, en dépit de la

résolution du dossier grec, les taux d’intérêt à long terme des pays

de la zone ont de nouveau connu de violentes turbulences sous

l’impulsion des craintes concernant la croissance économique

chinoise et du mouvement de défiance qui a affecté les marchés

de capitaux dans leur ensemble. Alors que les prix des actifs risqués

ont connu au mois d’août des baisses comparables à celles

observées en 2011, les taux allemands n’ont pas joué, cette fois, leur

rôle de valeur refuge. Le taux du Bund devrait s’établir à +0,8% en fin

d’année, selon nos prévisions.

5

PERSPECTIVES ÉCONOMIQUES & FINANCIÈRES

4 septembre 2015

ALLEMAGNE ETATS-UNIS JAPON

Facteurs

de hausse

èUne corrélation avec les taux

américains en dépit du moindre

rythme de croissance de l’économie

européenne.

èL’accélération de la reprise en zone

euro.

èUne remontée plus rapide de l’inflation.

èUne hausse des taux de la FED dès

septembre.

èLa poursuite des réductions de

dépenses budgétaires.

èDes anticipations d’inflation revues à

la hausse par les marchés.

èUne dynamique de reprise plus forte

grâce à la baisse des matières

premières.

èLa remontée de l’inflation. .

(objectif de 2%).

èUne diversification accrue des

placements des fonds de retraite.

Facteurs

de baisse

èLa poursuite du flight to quality

conséquence de la crise boursière

d’août.

èDes achats accrus de la BCE sur le marché

si les chiffres d’inflation sont décevants.

èUne inflation à nouveau en baisse.

èUn report de la hausse des taux courts

cette année du fait de la situation en

Chine et de la hausse du dollar.

èDes déceptions sur le front de l’emploi

et de l’inflation.

èUne fragilisation du marché immobilier.

èUne diversification des réserves de

change.

èUn ralentissement de la reprise et un

nouveau recul de l’inflation.

èUn nouvel assouplissement

monétaire de la part de la BOJ.

èLa volonté du gouvernement de

maîtriser une dette déjà très élevée.

6

6

7

7

8

8

1

/

8

100%