Petite histoire de la crise

1

Petite histoire de la crise.

Mais avant tout,

1) Qu'est-ce qu'un "subprime"?

Crédit hypothécaire destiné aux ménages le plus démunis (taux fixe pendant 2 ans et taux variables par la suite

indexé sur les taux directeurs de la banque centrale américaine) leur permettant l'accès à la propriété. Les conditions

particulières de l'offre de crédit ont attiré de nombreux ménages qui n'avaient plus accès aux crédits car ils étaient

considérés par les banques comme des ménages à risque, du fait de leur faible capacité de remboursement ou de

leur situation d'endettement. Ces ménages voyant dans le crédit subprime une opportunité d'accès à la propriété

vont ainsi se ruer vers cette offre de crédit. La demande de maisons largement supérieure à l'offre de maisons a

entraîné une hausse des prix de l'immobilier. Si un ménage ne parvenait pas à rembourser la banque, celle-ci

conservait la maison et pouvait la revendre en réalisant une plus value puisque la valeur de l'immobilier avait

augmenté. On dit aujourd'hui que les banques ont ainsi spéculé sur la pauvreté.

- Quel est le rôle de la banque et comment le joue-t-elle ? La banque a pour fonction de financer l’économie. Elle y

parvient en empruntant elle-même auprès d’autres banques ou de la Banque centrale sur le marché monétaire. On

parle alors d’effet de levier. La banque emprunte a 1% au près de la banque centrale et elle revend à 3%. Son

endettement lui permet ainsi d’améliorer sa rentabilité sur fonds propres.

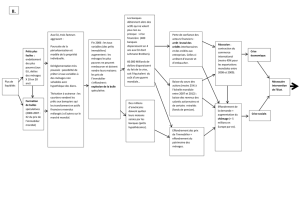

2) Origines et déclenchement de la crise

La forte baisse des taux d'intérêt de la Fédéral Reserve qui avait pour objet de stimuler l'activité économique après la

crise des NTIC et les attentats du 11/09/01, a provoqué une forte demande de crédits.

Les ménages ont emprunté pour consommer et acheter des maisons et les entreprises ont investi. Ainsi la demande

de biens et services a augmenté (ainsi que la demande de maison) alors que l'offre n'augmentait pas dans les mêmes

proportions, ce qui a engendré de l'inflation (augmentation générale des prix) sur le marché de b & s (ainsi que sur le

marché de l'immobilier, permettant alors aux banques de réaliser de bonnes opérations en cas de non

remboursement des crédits subprimes). En effet, lorsque les agents se procurent facilement de l'argent, ils

cherchent à le dépenser alors que la production n'augmente pas au même rythme. La demande de b&s devient très

forte par rapport à l'offre de b&s et les prix augmentent. Pour lutter contre ce régime inflationniste (déséquilibre

macroéconomique), la FED a donc augmenté ses taux de 1 à 5,5% entre 2004 et 2006. Il s'agissait ainsi de rendre

l'argent plus rare dans l'économie pour freiner la demande. Mais cette politique a également conduit un nombre

important de ménages au surendettement puisque le taux d'intérêt de leur crédit subprime était indexé sur celui de

la FED au bout de deux ans.

2

Le taux d'intérêt correspond au prix de l'argent, c'est le coût du service financier que les banques offrent à leurs

clients (particuliers ou entreprises) en leur prêtant de l'argent. La forte augmentation des taux d'intérêt directeur de

la FED entre 2004 et 2006, passant de 1 à 5,5%, est donc l'élément déclencheur de la crise. Les banques ont pris des

risques importants en prêtant de l'argent à des ménages dont les capacités de remboursement étaient fragiles. Elles

ont spéculé sur la pauvreté. L'augmentation brutale des taux d'intérêt a eu pour effet d'augmenter les intérêts des

crédits subprimes (le taux de vient variable et indexés au taux de la FED au bout de 2 ans) et comme les banques se

refinançaient à 5,5% auprès de la FED, elles proposaient des taux bien supérieurs (10, 15, 20%) à leurs clients

"subprime". Les ménages ne pouvant plus rembourser leur crédit, les banques récupèrent alors les maisons qu'elles

cherchent à vendre. L'offre de maisons devient très supérieure à la demande de maison et les prix de l'immobilier

s'effondrent. La maison qui à l'origine avait coûté 100 000 dollars, ne coûte plus que 50 000 dollars : les banques font

des pertes et certaines font même faillite comme la banque Lehman Brothers.

3) Contagion à l'ensemble du système financier

La titrisation. La crise, à l'origine américaine s'est propagée dans le monde entier à cause d'un phénomène financier

appelé la titrisation. On appelle titrisation l'opération financière, méconnue de l'emprunteur, par laquelle une

banque revend ses créances sur des marchés spécialisés, souvent regroupés avec d'autres valeurs, afin de se

refinancer et de réduire son risque.

3

Les banques ont vendu les crédits subprimes qu'elles détenaient sur les ménages à d'autres institutions

financières pour ne pas courir les risques de non remboursement. Pour cela, elles ont créé de nouveaux produits

financiers consistant à réduire le risque d'un titre en l'associant à d'autres produits moins risqués. Ces produits

compliqués aux taux de rentabilité élevés sont passés de mains en mains, certaines banques, arrivant même à

racheter des produits qu'elles avaient précédemment vendus mais qui avaient entre temps connu la titrisation,

devenant à chaque fois plus complexes. L'ensemble du système bancaire a été contaminé par ces crédits "pourris".

Lorsque les agents financiers se sont rendus compte de l'ampleur du phénomène (défaut de paiement des

subprimes par les ménages + titrisation), ils ont cherché à vendre leur titre provoquant ainsi l'effondrement des

cours boursiers. Les investisseurs ont cherché à se débarrasser de leurs titres car la crise des subprimes commençait

à se faire ressentir aux Etats unis. La chute des subprimes a entraîné la chute de tous les autres titres dans un effet

de panique.

La crise, à l'origine américaine s'est propagée en Europe notamment à cause de la titrisation car les banques

européennes ont acheté les nouveaux titres financiers vendus par les agents financiers américains.

CAC 40 (Cotation assistée en continu des 40 principales entreprises françaises en termes de capitalisation boursière).

Le 15 septembre 2008 le CAC 40 perd 3,78% de sa valeur par rapport à la séance précédente. Le cours de l'action de

la Société Générale perd 9,64 % de sa valeur. Toutes les places financières au monde sont alors concernées par la

chute des cours. L'année 2008 est véritablement considérée comme l'année où tout bascule. Entre le 1er janvier

2008 et le 15 septembre 2008 le CAC 40 a perdu 40% de sa valeur.

4) Conséquences de la crise sur l'économie réelle

Distinction entre économie réelle et économie monétaire et financière. L'économie réelle correspond aux

indicateurs tels que la consommation, la production (PIB), le chômage et donc l'emploi, l'investissement des

entreprises et des ménages. L'économie monétaire correspond à tous les indicateurs monétaires de type (inflation,

taux d'intérêt, accès au crédit).

La crise a juxtaposé trois types de risques.

4

La crise a donc eu pour principal effet direct de réduire les capacités de crédits des institutions financières. Ainsi, si

les banques diminuent les crédits aux ménages cela a un impact sur la consommation et donc sur la demande. Du

côté de l'offre se ralentissement du crédit nuit aux investissements et donc à la croissance et à l'emploi. Enfin, l'Etat

se trouve également en situation de déficit budgétaire puisque en situation de crise les recettes diminuent (les

revenus des agents baissent donc les prélèvements fiscaux de l’Etat aussi) alors que les dépenses augmentent

(augmentation du nombre d’allocataires des aides sociales).

5) La gestion de la crise...

Pourquoi sauver les banques ?

Dans ce contexte les Etats et les Banque centrale ont du intervenir massivement pour offrir des liquidités aux

banques afin qu'elles puissent continuer à assurer leur mission de financement auprès des autres secteurs

institutionnels. Si les BC ont notamment diminué leur taux d'intérêt directeur, les Etats, eux, se sont endettés pour

pouvoir prêter l'argent aux banques. La BCE a injecté 94 milliards d'euros le 9/08/2007 alors que la FED offrait aux

banques 24 mds. En France, le gouvernement s'engageait en octobre 2008 à prêter 320 mds d'euros pour refinancer

les établissements de crédits, avec un apport en capital de 40 milliards d'euros. En mars 2009, les Etats avaient prêté

aux banques l'équivalent de 19,8% du PIB en Grande-Bretagne, de 13,8% du PIB en Norvège, 8,8% au Canada, 6,3%

aux E.U, 3,7% en Allemagne et 1,5% en France (soit 30 mds).

6) ... n'a pas empêché la crise sociale

Que se soit en Grèce, en Irlande, en GB, en Espagne, au Portugal ou en France, mais ailleurs également, tous les Etats

sont aujourd'hui en situation de rigueur budgétaire et les populations sont dans la rue pour protester contre ce qui

semble être l'une des principales perversités du système économique et financier d'aujourd'hui. Les profits sont

5

privatisés et les pertes collectivisées. La spéculation a été à l'origine de la plus grave crise du libéralisme

économique (qui cherche à réduire la place de l'Etat) depuis 1929 et la seule réponse/aide que l'on a pu apporter

est venu des Etats qui de ce fait, sont aujourd'hui dans l'obligation de faire des économies (moins de dépenses

publiques, donc moins d'aides sociales et de fonctionnaires, gel des salaires, réforme des retraites) pour rassurer les

marchés. Les contribuables sont donc deux fois perdants, puisque d'une part ils rembourseront l'argent prêté aux

banques pour lequel l'Etat s'est endetté et ils subiront les affres de la rigueur budgétaire. Notons enfin, puisque nous

venons de perdre le triple A qui note la capacité de la France a remboursé ses dettes, que toutes les réformes qui

sont menés avec comme objectif de réduire les déficits et de rassurer les marchés, semblent insuffisantes ou

inefficaces.

7) la crise de l'euro

La crise de l'euro que nous sommes en train de traverser est une crise de confiance qui résulte d'un mouvement de

défiance de la part des marchés financiers à l'égard de la construction européenne et de certains pays dont les

fondamentaux économiques sont considérés comme fragiles. C'est le cas des PIIGS (Portugal, Irlande, Italie, Grèce et

Espagne). Les investisseurs institutionnels semblent parier aujourd'hui contre la capacité de ces pays à rembourser

leur dette ce qui conduit à la spéculation contre l'euro. Dans le cas de la Grèce, les audits réalisés suite à la crise

financière et bancaire ont montré que le pays avait une fiscalité sous-optimal (les armateurs des chantiers navals et

l’église orthodoxe ne paient pas d’impôts), qu’il n’y avait pas de cadastre et que le pays était touché par la

corruption. Les pays européens ont semble-t-il vécu largement au dessus de leur moyen durant les trente dernières

années soient parce qu’ils étaient fortement subventionnés par l’Europe (Portugal, Espagne), soit parce que leur

fiscalité accommodante leur a permis d’attirer beaucoup de capitaux pendant des années mais au détriment de

déficit publics important qui ont fortement alourdi leur dette (Irlande).

Le fort niveau d’endettement des pays de la zone euro, dont la plupart sont supérieurs à la limite autorisée par les

différents traités (60% du PIB) entraine un mouvement de défiance de la part des marchés financiers qui semblent

penser que l’euro va disparaître faute de volonté politique forte pour le défendre à tout prix.

Pour faire face à cette situation les pays concernés et ceux qui ne le sont pas encore ont mis en place des plans

d'austérité (rigueur) visant à lutter contre les déficits publics et donc contre l'endettement.

1

/

5

100%