Les obligations high yield se situent à un niveau d`acquisition

PAGE 21. IndIces | | Janvier 2016 |

Produits financiers

Les obligations high yield se situent

à un niveau d’acquisition attrayant

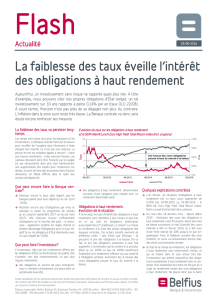

Les derniers mois ont été très diffi-

ciles pour le marché américain des

obligations high yield, et c’est seu-

lement depuis début octobre que

la situation s’est stabilisée. Aupa-

ravant, et en particulier entre juin

et septembre, les obligations à haut rendement,

c’est-à-dire les obligations avec un rating inférieur

à investment grade, ont connu une performance

négative durant quatre mois consécutifs – ce qui

n’était arrivé qu’une fois dans l’histoire, pendant

le krach obligataire de 1994. Le troisième trimes-

tre 2015 a également été seulement le quatrième

trimestre au cours de l’histoire à connaître une

performance négative.

Cette vive correction a commencé avec l’affai-

blissement des marchés des matières premières.

Ces derniers ont été à nouveau durement touchés

cet été, suivant la baisse déjà très importante des

prix du quatrième trimestre 2014. Par exem-

ple, le prix du pétrole brut a chuté de nouveau

de 25% entre juin et août 2015. Et comme 13%

des obligations high yield américaines sont émi-

ses par des entreprises du secteur énergétique,

c’est tout le segment qui a souffert en voyant ses

spreads s’élargir par un effet de sympathie. Cet

effet négatif a été renforcé par des craintes plus

générales sur la continuation de la croissance aux

Etats-Unis car plusieurs indicateurs économiques

se sont inscrits en baisse durant quelques mois.

Compte tenu de cette forte correction du mar-

ché obligataire de crédit, notre société a entrepris

une étude quantitative pour juger la valorisation

du marché obligataire après la correction dans

un contexte historique. Ainsi, les spreads de cré-

dit des obligations ont été mis en relation avec

le taux de défaut qui a été réalisé durant les 12

mois suivants.

Première observation: depuis le début des an-

nées 2000, les spreads ont, aux États-Unis, tou-

jours surcompensé le taux de défaut. Entre

2005 et 2015, les pertes pour défaut ont repré-

senté un tiers du spread de crédit – le reste du

spread constituant une compensation d’autres

risques, comme par exemple le manque de liqui-

dité, une volatilité élevée, etc. En Europe, le mar-

ché des obligations à haut rendement n’est pas

encore arrivé à la même maturité qu’aux États-

Unis, ce qui entraîne parfois de réels problèmes

d’efficience: en 2008, les défaillances ont été

nombreuses et couteuses et le marché ne l’avait

pas entièrement prévu, les spreads n’ayant pas été

suffisamment élevés pour compenser ces pertes.

En plus, la part des défaillances dans le spread

varie plus fortement en Europe, ce qui souligne

sa faible efficience. Ces anomalies sont dues à un

nombre d’intervenants bien moins important

se reflétant dans une moindre profondeur et

liquidité du marché.

Aujourd’hui, après quatre mois de pertes impor-

tantes et un rétablissement hésitant, les spreads

de crédit sont toujours assez élevés. En d’autres

termes, les défauts futurs anticipés par les spreads

de crédit actuels sont importants en comparaison

historique, malgré le fait que les spreads ont pres-

que doublé depuis le début de l’année. Le marché

prévoit donc une croissance forte des défauts ce

qui ne correspond nullement à la prévision de no-

tre établissement, même dans le secteur énergé-

tique. Nous estimons que la situation fondamen-

tale est toujours très favorable aux entreprises.

La faible sensibilité relative des obligations à haut

rendement contre les hausses des taux d’intérêt

constitue un autre point positif pour ce marché

en ce moment. En effet, les spreads de crédit

d’entreprise représentent une sécurité vis-à-vis

de la perte de valeur dans le cas d’une augmenta-

tion des taux d’intérêt. Pour nous rendre compte

de l’effet d’une hausse de taux sur la performan-

ce des obligations high yield, observons les qua-

tre dernières années calendaires pendant lesquel-

les les taux d’intérêt à deux ans ont augmenté

aux États-Unis: pour ces quatre observations, la

performance absolue était positive. La raison rési-

de dans le fait que les spreads de crédit high yield

ont tendance à se resserrer pendant les premiers

trimestres de hausse de taux car c’est une période

très favorable aux conditions économiques des

entreprises durant laquelle leurs fondamentaux

s’améliorent normalement.

Ainsi, les obligations d’entreprise à haut ren-

dement représentent aujourd’hui une bonne

occasion d’achat puisque la hausse des spreads

de crédit, c’est-à-dire de leur prime de risque,

s’avère à l’heure actuelle exagérée et ouvre des

opportunités, et ce encore plus aux États-Unis

qu’en Europe.

Elles ont eu une performance

négative durant quatre mois

consécutifs. Ceci n’était arrivé

qu’une fois dans l’histoire.

LES SPREADS DE

CRÉDIT HIGH YIELD

ONT TENDANCE

À SE RESSERRER

PENDANT LES

PREMIERS

TRIMESTRES DE

HAUSSE DE TAUX

chrIstIna Böck

CIO Switzerland, Head Solution

Strategists Central Europe

AXA Investment Management

EMPRUNTS À HAUT RENDEMENT

Rémunération élevée du risque

Saviez-vous qu’en termes absolus,

les emprunts high yield ont réalisé

un rendement positif durant 25 des

29 dernières années? En outre, les

quelques années négatives (1990,

2000, 2002, 2008) ont toujours

été suivies d’une nette reprise. Cette année, les

emprunts high yield ont à nouveau connu une

évolution globalement très hétérogène: alors que

les emprunts européens progressaient de 0,8%

en 2015, les titres des Etats-Unis enregistraient

un résultat négatif de 5,1%. Au total, la perfor-

mance du marché des emprunts high yield a été

de moins 2,5%.

Par comparaison avec le début de l’année, l’éva-

luation est devenue aujourd’hui sensiblement

plus attrayante, car de très nombreuses nouvel-

les négatives ont déjà été prises en compte. Ainsi,

les emprunts high yield peuvent non seulement

diversifier les portefeuilles obligataires, mais

aussi remplacer utilement les actions. En ef-

fet, outre leur rendement similaire à celui des

actions, cette catégorie de placements a présenté ces

30 dernières années une volatilité inférieure et

des drawdowns moins importants.

Après la forte reprise du marché des emprunts

high yield en octobre, dans le droit fil de la baisse

des primes de risque, ces dernières ont à nouveau

progressé en novembre et ont été les principaux

moteurs des légers reculs sur le plan de la per-

formance. En 2015, les primes de risque dans le

monde se sont creusées entre 150 et 250 points

de base au vu de la légère augmentation des taux

de défaillance, pour atteindre leur niveau le plus

élevé depuis automne 2011. Les rendements à

l’échéance de l’indice BofA Global High Yield

Index dépassent désormais les 8%.

LES INVESTISSEURS axés sur le marché amé-

ricain des emprunts high yield sont invités à tenir

compte du fait que les taux de défaillance sont

de 4% dans l’énergie et de 10% dans le segment

des matières premières. Ces chiffres ne sont pas

négligeables, puisque les émetteurs du domaine

de l’énergie représentent désormais près d’un

huitième de l’univers high yield américain.

Il ne sert pas à grand-chose pour un investis-

seur de choisir la meilleure région pour investir

(en 2015, il s’agissait de l’Europe) s’il mise en-

suite, lors de la sélection des titres, sur des en-

treprises menacées d’insolvabilité (par exemple

Abengoa ou Phones 4u). C’est pourquoi tout

investissement réussi nécessite un processus sys-

tématique assorti d’une vision allant clairement

de haut en bas et d’une approche de bas en haut

rigoureuse. Ce n’est qu’ainsi qu’il est possible de

réduire autant que possible les défaillances dans le

portefeuille.

POUR LA SÉLECTION des titres, de nombreux

investisseurs s’appuient sur les notations d’agen-

ces de renom, telles que Standard & Poor’s, Fitch

ou Moody’s. Mais des possibilités de placement

intéressantes échappent aux investisseurs du fait

que dans ces agences, les placements individuels

ne peuvent jamais avoir une notation supérieure

à celle du pays considéré. Une recherche auto-

nome sur le crédit peut contribuer à corriger le

tir. Ainsi, nous tablons sur les évaluations de l’en-

treprise d’analyse du crédit Independent Credit

View (I-CV), qui a mis au point un modèle per-

formant de risque de crédit.

Globalement, le marché high yield présente un

comportement très hétérogène, mais qui n’ex-

clut pas que des opportunités de rendement se

présentent dans des régions et des secteurs spéci-

fiques, sur la base de sous-évaluations potentiel-

les. En outre, l’expérience a montré que dans le

domaine high yield, une gestion active du porte-

feuille porte ses fruits. Les managers qui ont du

succès se caractérisent non seulement par une

bonne sélection des régions et des secteurs, mais

aussi par le fait qu’ils évitent les défaillances et

les réductions de notation importantes. Dans ce

contexte, l’adjonction progressive en particu-

lier d’emprunts high yield diversifiés à l’échelle

mondiale peut offrir des opportunités intéressan-

tes par rapport à des portefeuilles traditionnels

d’actions ou d’obligations.

Ces emprunts n’ont enregistré

une performance négative

qu’à quatre reprises durant

les 29 dernières années.

Est-ce bon signe pour 2016?

LES TAUX DE

DÉFAILLANCE

AUX ETATS-UNIS

SONT DE 4%

DANS LE SECTEUR

DE L’ÉNERGIE

ET DE 10% DANS

LES MATIÈRES

PREMIÈRES.

Peter JegglI

Senior Portfolio Manager

Fisch Asset Mangement

1

/

1

100%