Banque du Canada : même au point neutre, tout est encore

@vmbleconomie 16 avril 2014

Le présent document est publié à titre d’information seulement. Il ne doit pas s’interpréter comme un guide de placement ni comme une offre de vente ou une sollicitation d’achat des titres qui y

sont mentionnés. L’auteur est au service de Valeurs mobilières Banque Laurentienne (VMBL), une filiale en propriété exclusive de la Banque Laurentienne du Canada. L’auteur a pris toutes les

mesures usuelles et raisonnables pour vérifier que les renseignements qui y figurent sont tirés de sources considérées comme fiables et que les procédures utilisées pour les résumer et les

analyser sont fondées sur les pratiques et les principes reconnus dans le secteur des placements. Toutefois, les forces du marché sous-jacentes à la valeur des placements peuvent évoluer de

façon soudaine et importante. Par conséquent, ni l’auteur ni VMBL ne peuvent donner quelque garantie que ce soit en ce qui concerne l’exactitude ou l’intégralité de l’information, de l’analyse

et des opinions qui y figurent ou leur utilité ou pertinence dans une situation donnée. Vous ne devriez pas effectuer de placement ni procéder à une évaluation de portefeuille ou à une autre

opération en vous fondant sur le présent document, mais devriez au préalable contacter votre conseiller en placement, qui peut analyser les facteurs pertinents à un placement ou à une

opération proposés. VMBL et l’auteur se dégagent de toute responsabilité de quelque nature que ce soit à l’égard de tout préjudice découlant de l’utilisation de ce document ou de son contenu

contrairement à la présente clause. Le présent rapport, incluant l'information, les opinions et les conclusions, en totalité ou en partie, ne peut être distribué, publié, mentionné ou reproduit sans

le consentement écrit préalable de Valeurs mobilières Banque Laurentienne.

Banque du Canada : même au point neutre, tout est encore possible.

La Banque du Canada maintient son ton neutre et conserve en même temps les options de hausse et baisse de taux.

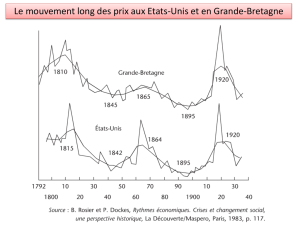

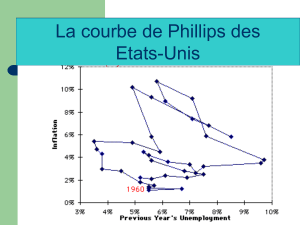

D’une part, proscrire l’éventualité d’une baisse du taux directeur n’a pas sa place. Le point de départ demeure trop bas, soit une

inflation sous-jacente près de 1,0 %. La concurrence entre commerçants plus intense qu’anticipée et les capacités de production

inutilisées encore présentes contribueront à maintenir l’inflation sous-jacente sous la barre de 2 % jusqu’en 2016 selon les dirigeants

de la Banque du Canada. Cependant, le prix plus élevé du gaz naturel et l’incidence d’une devise plus faible sur certains items de

l’IPC amèneront momentanément l’inflation mesurée par l’IPC global plus près de la cible. Bref, il y a beaucoup de bruit dans les

statistiques à venir de l’IPC, le résultat de ces nombreuses forces divergentes. Au bout du compte, il faut retenir que la Banque du

Canada ne s’inquiète pas plus, ni moins des risques à la baisse reliés à l’inflation sous-jacente qu’auparavant. Selon nous, l’inflation

ne s’annonce pas anémique comme dans la zone euro au point où il est davantage question de « basflation », notre traduction libre

de « lowflation ». Il s’agit d’un nouveau terme utilisé dans les marchés financiers. La basflation se définit comme une situation où

l’inflation sous-optimale nuit à l’économie: les taux d’intérêt réels et la valeur réelle de l’endettement élevée ne diminuent pas

suffisamment.

D’autre part, il serait inapproprié de rayer de la carte les chances que les taux augmentent dans les 18-24 prochains mois. Après tout,

l’embellie américaine s’avère prometteuse pour notre économie, bien que les bénéfices se fassent de plus en plus attendre. Il y a un

véritable soupçon d’inquiétude dans l’air à propos de la relance tant attendue pour les exportations et les investissements privés des

entreprises. Il s’agit de la pièce maitresse du scénario de base du Rapport sur la Politique monétaire (RPM). La croissance

économique prévue (2,3 % en 2014, 2,5 % en 2015) pourrait gruger les capacités de production encore inutilisées de nos entreprises,

porteur d’espoir vers un véritable raffermissement de l’inflation sous-jacente d’ici 2016.

En fin de compte, la Banque du Canada demeure au point neutre et toutes les possibilités demeurent envisageables. Ainsi, il faut

éviter de lire incessamment entre les lignes du communiqué et de sauter trop rapidement aux conclusions. Le communiqué

d’aujourd’hui se termine après tout de la même façon que le précédent, preuve que la vision des choses du gouverneur Poloz n’a pas

changée. « Le moment et l’orientation du prochain changement du taux directeur seront fonction de l’influence des nouvelles

informations sur la résultante des risques ». Ces risques sont bien connus: l’inflation sous-jacente faible et les déséquilibres dans le

secteur des ménages qui persistent malgré la modération de la croissance du crédit.

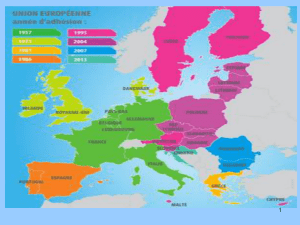

En comparaison, la Réserve fédérale a un message plus ferme pointant davantage vers un relèvement du taux cible des fonds

fédéraux en 2015. Cela ne veut pas dire cependant que le gouverneur Stephen Poloz et son équipe font fausse route, bien au

contraire. La Banque du Canada reste prise entre l’arbre et l’écorce, pour le moment. Dans la mesure où la locomotive américaine

avance encore dans la bonne direction, que le Canada en bénéficie dans une plus grande mesure, et que les nouveaux risques

prépondérants à la baisse dans les pays émergents sont contenus, le prochain mouvement du taux cible de financement à un jour

demeure à la hausse plutôt qu’à la baisse. Par conséquent, nous envisageons une hausse cumulative modeste de 50 points de base

du taux de financement à un jour lors du dernier trimestre de 2015, un trimestre après que la Fed est emboîtée le pas. Notre prévision

de fin d’année 2015 pour le taux directeur au Canada s’établit donc à 1,50 %, comparativement à 1,25 % aux États-Unis.

Sébastien Lavoie | Économiste en chef adjoint

Responsable du service de Recherche économique

1

/

1

100%