Chapitre 5 Balance des paiements et Marché des changes

27 oct. 16 1

Chapitre 5 Balance des paiements et Marché des changes

Bibliographie

Bellone F. et R. Chiappini, La Compétitivité des pays, Repères, La Découverte.

Benassy-Quéré, Economie monétaire internationale, Economica.

Bouguinat H., Teïletche J. et Dupuy M., Finance Internationale, Dalloz.

Krugman P., M. Obstfeld et M. Melitz, Economie internationale, Pearson.

Lemoine M., P. Madiès et T. Madiès, Les Grandes questions d’économie et finance

internationales, De Boeck.

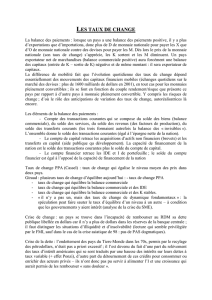

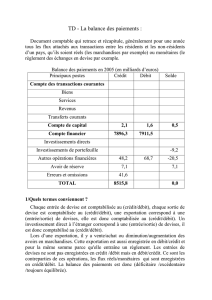

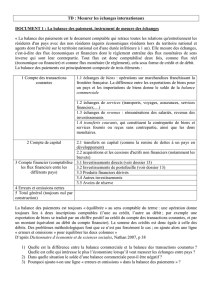

I. La Balance des paiements et les déséquilibres externes

1) Comptes et soldes de la balance des paiements

A retenir. Compte des transactions courantes + Compte de capital + Compte financier = 0.

Balance commerciale. Balance des invisibles. Balance des biens et services. Balance

courante (ou Balance des Opérations courantes ou Balance des Transactions Courantes).

Capacité ou besoin de financement de la Nation. Solde à financer. Balance de base.

Balance globale. Erreurs et omissions. Le trou noir de la Balance des paiements. Des flux

(Balance des paiements) aux encours : Position extérieure, dont Position monétaire

extérieure.

2) Déséquilibres internes et déséquilibres externes

A retenir. (S – I) + (T – G) = X – M + U. SN – I = BOC = - SCF.

3) La soutenabilité des déséquilibres externes

a) Introduction : pourquoi les prêteurs prêtent-ils ?

b) Déficit courant primaire et service de la dette : la contrainte extérieure

A retenir. En niveau : Accroissement de la dette externe (Bt – Bt-1) = Déficit courant primaire (BCt)

+ Service de la dette (rBt-1). En termes de PIB : bt – bt-1 = (r – g) bt-1 + bct. Effet boule de

neige contre Dette externe soutenable.

c) La nécessité de rembourser (un jour…) : la contrainte budgétaire intertemporelle

4) Développement et déséquilibres : des cycles longs de la Balance des paiements ?

A retenir. Boggs (1922), Cairncross (1953). Pays nouvellement emprunteur / Pays emprunteur

évolué / Pays nouvellement prêteur / Prêteur évolué.

5) Les rééquilibrages de la balance des paiements

a) l’ajustement structurel et l’approche monétaire

L’ajustement structurel : restaurer l’épargne

L’approche monétaire : l’excès d’offre de monnaie comme source du déficit

b) L’ajustement par le taux de change

Effet prix et effets volumes

A retenir. Les effets d’une dépréciation-dévaluation : 1 effet prix (dégradation des termes de

l’échange) et 2 effets volumes (baisse des importations, hausse des exportations).

Possibilité d’un effet sur le bas de la balance des paiements : rentrée de capitaux (Miles

(1979)). 3 conditions : sous utilisation des capacités de production, phénomènes

d’indexation limités (problème de l’inflation importée), absence de comportements de

marge de la part des exportateurs (domestiques et étrangers).

Le théorème des élasticités critiques (Marshall-Lerner)

27 oct. 16 2

A retenir. Théorème des élasticités critiques : ηx + ηm > 1 . Problème des effets-revenus.

Validation empirique de la condition de Marshall-Lerner : non dans les années 1920-

1930, oui dans les années 1960-70, oui mais + faibles ensuite. Question de l’horizon

temporel : condition vérifiée 1 an minimum après la dépréciation-dévaluation.

La courbe en J

A retenir. Masera (1973). Cas de la dévaluation de la livre sterling en 1967. Cas de la dévaluation

du dollar en 1971 : dévaluation d’environ 8% (Smithonian Institute, 18 décembre 1971)

⇒ la balance commerciale continue à se dégrader (-6.8 mds USD en 1972, après -2.7

mds USD en 1971), excédent en 1973 (+8.8 mds USD). Cas de la dépréciation du dollar à

partir de février 1985 (chute de 50%) : redressement de la balance commerciale + de 2

ans et demi plus tard. Rôle des comportements de marge : assez systématiques (cas de

la dépréciation du dollar à partir de 2002 ⇒ augmentation des marges des exportateurs

américains, compression des marges des exportateurs européens et japonais) et

contribuant à retarder le rééquilibrage de la balance courante.

L’hystérèse

A retenir. Définition générale : « la propriété d’un système qui tend à demeurer dans un certain

état quand la cause extérieure qui a produit le changement d’état a cessé. ». Cas de la

surévaluation du dollar avant 1985 : persistance du déficit commercial malgré la sous-

évaluation qui va suivre. Une explication par les « têtes de pont » (Baldwin (1988)).

La question des changes flottants

c) Restaurer de la compétitivité

A retenir. Compétitivité-prix, compétitivité-change, compétitivité-coût. Compétitivité hors-prix,

compétitivité qualité.

Les différentes composantes de la compétitivité-prix

La compétitivité hors-prix

Compétitivité ou productivité ?

II. Taux de change, marché des changes et régimes de change

1) Taux de change : définitions

A retenir. Taux de change au certain / à l’incertain. Taux de change nominal / réel. Taux de

change effectif ; problème de la pondération : exemple des 2 taux de change effectifs de

l’euro calculés par la BCE (20 pays / 20+19 pays).

2) La fixation des taux de change

3) Le marché des changes : acteurs, instruments et opérations

a) Définition, acteurs et évolution du marché

A retenir. Acteurs : banques (marché interbancaire) et banques centrales mais aussi institutions

financières non bancaires. Opérations de gré à gré (principalement) / marchés

organisés. Volume des transactions quotidiennes : 650 mds USD en 1989, environ 5000

mds USD en 2013 (données de la BRI). Place du marché spot : + de 50% des transactions

dans les années 1980, moins d’1/3 aujourd'hui place croissante des marchés dérivés.

Transactions de change liées à des opérations financières : 50 à 100 fois celles liées à

des opérations sur B&S aujourd'hui. Domination du USD : 80% des transactions, contre

40% pour l’EUR et 20% pour le JPY (sur un total de 200%).

b) Transactions spot, forwards et futures, swaps, options

A retenir. Opérations à terme : forwards (gré à gré), futures (marchés organisés : contrats

standardisés, chambres de compensation : appels de marge… ; Chicago Mercantile

Exchange) ; Non-Deliverable forwards. Swaps : swaps cambistes et swaps de devises.

Options : call, put ; Black et Scholes (1973), Merton (1973).

27 oct. 16 3

c) Arbitrage, couverture, spéculation

4) Les déterminants du taux de change

A retenir. La question du rôle des fondamentaux. La question de l’horizon temporel : la volatilité

de très court terme, les fluctuations de court-moyen termes, les tendances de long et

très long termes. Rôles des transactions sur biens et services et des transactions sur

actifs monétaires et financiers.

a) La théorie de la parité des pouvoirs d’achat : les prix et le taux de change

A retenir. Origines : Navarro (XVIe siècle), Ricardo. Cassel (1916).

PPA absolue et PPA relative

A retenir. Le taux de change égal au rapport des prix (PPA absolue). La loi du prix unique. Les

hypothèses : concurrence parfaite, substituabilité parfaite entre les biens, absence

d’entraves à la circulation des biens. L’évolution du taux de change expliqué par le

différentiel d’inflation (PPA relative).

L’indice Big Mac

Le problème des biens non-échangeables : l’effet Balassa-Samuelson et le rôle des

différences de productivité

A retenir. Distinction biens et services échangeables (soumis à la concurrence internationale ⇒

égalisation des prix au niveau international) / non échangeables internationalement.

Pays à hauts revenus = pays à productivité élevée = pays à salaires élevés (identiques

dans les secteurs des biens échangeables et les secteurs des biens non échangeables) =

pays dont le niveau général des prix est + élevé = pays dont les monnaies apparaissent

surévaluées par rapport à la PPA (effet Balassa-Samuelson).

Une théorie pour le (très) long terme

A retenir. Cas de la dépréciation de la livre sterling par rapport au dollar depuis 1945. Problème

de la surévaluation du yen depuis 1986. Stationnarité du taux de change réel ;

cointégration des taux de change et des indices de prix ⇒ le différentiel d’inflation crée

une ‘force de rappel’ sur le long terme, voire sur moyen terme (12 à 18 mois) lorsque

l’écart entre taux de change observé et taux de change PPA devient très important.

b) la balance courante comme facteur explicatif du taux de change

A retenir. Excédent commercial ⇒ excès de demande de monnaie domestique ⇒ appréciation (et

inversement). Cas des Etats-Unis (déficit). Cas du Japon depuis les années 1980 et de la

Chine depuis le début des années 2000 (excédents).

c) le rôle des différentiels de taux d'intérêt (la parité des taux d'intérêt)

La parité des taux intérêt couverte

A retenir. Keynes (1923), A Tract on Monetary Reform. Report (déport) = valeur terme de la

monnaie supérieure (inférieure) à sa valeur au comptant. Parité des taux d'intérêt

couverte : i – i* = (Ft – Et)/Et ; relation toujours vérifiée (sauf en cas d’imperfections

de marchés) sous peine d’arbitrage.

La parité des taux d'intérêt non couverte

Parité des taux d'intérêt non couverte (PTINC) : i – i* = (Et+na – Et)/Et . Egalisation des

rémunérations dans les différentes devises après conversion de change. Le taux de

change à terme est une mesure exacte du taux de change spot anticipé (si neutralité au

risque). Une monnaie à taux d'intérêt élevé traduit l’anticipation d’une dépréciation de

cette monnaie (et inversement). La PTINC tend à se vérifier sur le long terme (au-delà de

10 ans, Meredith et Chinn (2005)) alors qu’à court terme (moins d’un an), un taux

d'intérêt élevé se traduit par une appréciation (Froot et Thaler (1990)).

Parité des taux d'intérêt et parité de pouvoir d’achat : l’effet Fisher

27 oct. 16 4

A retenir. Irving Fisher (1930), The Theory of interest. Effet Fisher: i – i* = πa – π *a

d) L’approche monétaire : l’offre de monnaie comme déterminant du taux de change

L’approche monétaire à prix flexibles (monétariste)

A retenir. Frenkel (1976). Accroissement de l’offre de monnaie (politique monétaire

expansionniste) ⇒ dépréciation (et inversement). PPA et PTINC supposées vérifiées.

L’approche monétaire à prix rigides : les phénomènes de surréaction

A retenir. Dornbusch (1976). Rigidité à court terme sur le marché des B&S ⇒ PPA vérifiée à long

terme mais pas à court terme. Flexibilité des prix (taux d’intérêt) sur les marchés

financiers ⇒ PTINC vérifiée. Expansion monétaire ⇒ forte dépréciation (overshooting)

puis appréciation ⇒ convergence vers le taux de change PPA (avec, au total,

dépréciation).

e) les modèles de choix de portefeuille : les arbitrages entre actifs

A retenir. Application des modèles de choix de portefeuille (Tobin, Markowitz) dans un cadre

international (Branson (1975)). Les actifs ont des caractéristiques différentes

(monétaires / financiers, domestiques / étrangers) auxquels sont associés des couples

(rendement, risque) spécifiques. Augmentation des taux d'intérêt (à prime de risque

inchangée) ⇒ appréciation.

f) Les débats sur les imperfections de marchés et la rationalité des intervenants

A retenir. Incapacité des modèles macroéconomiques traditionnels à expliquer les fluctuations de

change à court terme (Meese et Rogoff (1983) et le modèle de marche aléatoire) ⇒

passage à des modèles centrés sur l’étude des comportements et du fonctionnement

des marchés d’actifs.

La théorie des marchés efficients

A retenir. Théorie des marchés efficients : Fama (1965,1970). Marché (d’actif) parfait +

anticipations rationnelles ⇒ le prix reflète toute l’information disponible, voire révèle la

valeur fondamentale de l’actif. Flux d’informations parvenant aux agents économiques

⇒ révisions de leurs anticipations ⇒ ajustements de cours. Explication de la volatilité

par l’arrivée (aléatoire) de nouvelles informations (news). Risk premium puzzle ; ex : le

dollar entre 1979 et 1985 (Frankel et Froot (1987) : surévaluation estimée de 10% mais

différentiel de taux d’intérêt à seulement 4%).

Les bulles rationnelles

A retenir. Bulle = « écart persistant, voire grandissant, de la valeur de marché d’un actif par

rapport à sa valeur fondamentale ». Blanchard et Watson (1984). Valeur fondamentale

inconnue ⇒ possibilité d’une ‘bulle’ qui s’ajoute à la valeur fondamentale dans le cadre

d’anticipations rationnelles (marchés efficients). Anticipations autoréalisatrices ⇒ le

taux de change dépend de sa propre valeur anticipée. Doutes sur la pertinence d’une

telle interprétation de la volatilité : à propos du dollar (1979-1985), « les marchés n’ont

pas bien fait leurs comptes » (Krugman) : ils n’ont pas pris en compte toute

l’information disponible (déficits jumeaux en particulier).

Mimétisme, Noise traders et irrationalité

A retenir. Bulle = « situation dans laquelle les prix des actifs semblent basés sur une façon

d’envisager l’avenir peu plausible ou inconsistante » (Krugman).

Mimétisme : les informations sur les fondamentaux ne sont pas pertinentes en

incertitude radicale

A retenir. Keynes (1936) et la métaphore des concours de beauté. Notion d’incertitude (radicale)

(Keynes (1921), Knight (1921)). Pour Keynes, la spéculation est « l’activité qui consiste à

prévoir la psychologie du marché » ⇒ anticipations et comportements mimétiques.

Comportements moutonniers ou mimétisme rationnel ?

27 oct. 16 5

Les noise traders : des opérateurs irrationnels qui imposent leurs vues au marché ?

A retenir. Le point de vue de Friedman (1953) (« The Case for Flexible Exchange Rates », in Essai

d’économie positive) : les ‘irrationnels’ réalisent des pertes ⇒ le marché finit par les

éliminer. De De Long, Shleifer, Summers et Waldmann (1990), « Noise Trader Risk in

Financial Markets » : les noises traders (ex : chartistes) peuvent s’imposer sur le marché

et faire subir des pertes aux ‘rationnels’ (ex : fondamentalistes) en les obligeant à

liquider leurs positions. ‘Mieux vaut avoir tort avec les autres que raison tout seul’.

Limites : pourquoi les noise traders s’imposeraient-ils plutôt que les ‘rationnels’ ? Dans

quelle mesure les actions (haussières et baissières) des noise traders ne se compensent-

elles pas ?

L’irrationalité compréhensible : l’analyse des biais psychologiques systématiques

A retenir. Kahneman, Slovic et Tversky (1982), Heuristics and Biases. Erreurs systématiques (y

compris chez les professionnels de la finance) et compréhensibles : il est possible de

repérer (économie expérimentale) des biais psychologiques particuliers : excès de

confiance (overconfidence), conservatisme dans les estimations (biais de confirmation)…

En guise de conclusion : les taux de change d’équilibre

A retenir. Taux de change d’équilibre (moyen-long terme) dépendant d’une diversité de variables

macroéconomiques. Williamson (1983). Approche pragmatique (utilisée par le FMI) afin

d’appréhender la tendance à la surévaluation (cas du yuan en 2003) ou à la sous-

évaluation (yuan en 2008) d’une monnaie.

1

/

5

100%