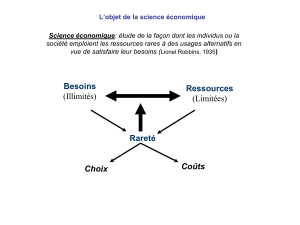

Repères économiques: La menace de l`endettement au Canada

RBC GESTION MONDIALE D’ACTIFS

Vivement propulsée par l’afflux de crédit, l’exubérance

du marché du logement et l’abondance des ressources,

l’économie canadienne a obtenu des résultats qui en

font l’une des économies les plus résistantes parmi

celles des pays développés. Mais bien qu’il s’agisse

d’une situation fort satisfaisante, il ne faut pas s’y

complaire. Pour investir avec succès, il faut évaluer sans

cesse les risques de baisse. Mondialement, le Canada

est aux prises avec les mêmes menaces que les autres

pays, notamment la crise budgétaire en Europe et la

viabilité de la croissance économique aux États-Unis.

Par chance, la liste de risques propres au Canada est

beaucoup plus courte. En haut de celle-ci se trouve

l’alourdissement de la dette des ménages au pays. Il s’agit

d’un sujet fascinant, car la source même du succès relatif du

Canada pendant l’apogée de la crise du crédit, soit le fait que

le secteur bancaire a continué à prêter et que les ménages

ont continué à acheter, pourrait devenir la cause de son

malheur si le fardeau de la dette des ménages, nouvellement

accru, devait s’avérer trop lourd à porter. Le sujet est

aussi d’actualité : la hausse imminente des taux d’intérêt

mettra à l’épreuve la capacité de soutenir l’endettement.

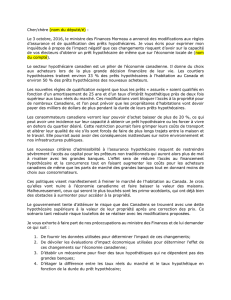

Endettement critique

L’instinct qui nous pousse à craindre pour la viabilité des

finances des ménages canadiens est compréhensible. Les

Canadiens ont succombé à l’attrait du crédit, séduits par les

faibles taux d’emprunt qui le rendent facilement accessible.

Le crédit des ménages a augmenté de plus d’un tiers depuis

le début de la crise, atteignant une croissance annuelle

moyenne substantielle de 8,1 %. À l’opposé, le revenu

personnel disponible a affiché une hausse de seulement

4,0 % par année. Le crédit ne peut pas indéfiniment

progresser deux fois plus rapidement que le revenu.

La frénésie pour les emprunts a servi à noyer les Canadiens

dans un océan de dettes encore plus grand. Le ratio

d’endettement des ménages au Canada a maintenant

atteint le niveau record de 147 % et continue à augmenter

(figure 1), ce qui place le pays à égalité avec les États-Unis,

La menace de l’endettement au Canada

Eric Lascelles

Économiste en chef

RBC Gestion mondiale d’actifs Inc.

NUMÉRO 7 • JUILLET 2011

POINTS SAILLANTS

›

Le niveau record de la dette des ménages représente un risque majeur pour la reprise

de l’économie canadienne.

›

À l’heure actuelle, la dette est étonnamment facile à rembourser vu l’extrême faiblesse

des coûts d’emprunt.

›

La hausse des taux d’intérêt changera la situation, rendant ainsi le prix des maisons

beaucoup plus élevé et réduisant la vigueur des dépenses de consommation et de

logement.

›

Même si un petit groupe de ménages en subira de lourdes conséquences, il n’y a pas

de risque systémique. La croissance économique sera ralentie, mais non anéantie.

›

Les marchés canadiens perdront un peu de leur lustre.

REPÈRES ÉCONOMIQUES

Vue d’ensemble pour les investisseurs

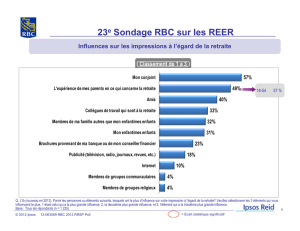

Figure 1 : Hausse du ratio d’endettement des ménages au Canada

80

100

120

140

160

180

2001 2003 2005 2007 2009 2011

Ratio d'endettement des

ménages (en %)

É.-U.

Canada

R.-U.

Zone euro (non

désaisonnalisé)*

* Moyenne mobile sur 4 trimestres

Sources : Haver Analytics, RBC GMA

2 | REPÈRES ÉCONOMIQUES

RBC GESTION MONDIALE D’ACTIFS

voire légèrement en avance, ainsi que dans le même

territoire que le Royaume-Uni. De surcroît, le fardeau

de la dette aux États-Unis et au Royaume-Uni diminue,

tandis qu’au Canada, il continue de s’alourdir.

Même si la croissance du crédit à la consommation a

finalement commencé à ralentir, le crédit hypothécaire

a repris sa progression. Les évaluations des propriétés

canadiennes suscitent des inquiétudes. Depuis le creux

enregistré au début de 2009, le prix des propriétés

existantes a affiché une forte hausse de 31 %, soit 12,2 %

par année. Au cours de la dernière décennie, le prix des

propriétés a progressé de 117 %. À titre comparatif, le

prix des propriétés a chuté de 5 % aux États-Unis depuis

le début de 2009 et n’a augmenté que de un sixième au

cours des dix dernières années1. Par conséquent, la crainte

que la future période de hausse des taux d’intérêt soit

néfaste pour les finances des ménages est compréhensible,

surtout dans un contexte où le marché hypothécaire s’est

progressivement tourné vers les produits à taux variable.

La situation est, jusqu’à maintenant, gérable

Quoi qu’il en soit, la dette des ménages a, jusqu’à

maintenant, été remarquablement facile à gérer. Utilisés

comme test de solidité financière des ménages, les

taux de défaillance sont dans la fourchette des normes

historiques, tant pour les prêts hypothécaires que pour

les cartes de crédit. Les défauts de paiement sur les prêts

hypothécaires se chiffrent actuellement à 0,43 %, contre

une moyenne à long terme de 0,42 % et un faible taux

de 0,24 % dans la période précédant la crise. Les défauts

de paiement sur les cartes de crédit se sont stabilisés à

4,33 %, contre une moyenne à long terme de 3,69 % et

3,01 % dans la période précédant la crise. Une certaine

détérioration est évidente, mais elle n’est pas alarmante.

De plus, le ratio du service de la dette au Canada, c’est-

à-dire la portion des revenus d’un ménage consacrée

au paiement des intérêts de la dette du ménage,

n’a rien d’inquiétant : il se situe à 7,6 %, soit encore

sous la norme historique de 8,1 % (figure 2). Il en va

de même pour le taux de faillites personnelles.

Malgré des ratios d’endettement élevés, les ménages

seraient en fait dans une assez bonne situation, comme

1 Lorsqu’ils sont évalués en dollars canadiens, les prix des propriétés au Canada

et aux États-Unis affichent un écart impressionnant de 141 % pour la dernière

décennie.

le laissent fortement croire les éléments qui précèdent.

Mais cette bonne situation ne devrait peut-être pas

trop surprendre. Alors que, traditionnellement, on

compare le Canada avec les États-Unis ou le Royaume-

Uni, d’autres pays, comme les Pays-Bas, le Danemark

et la Norvège, maintiennent des ratios d’endettement

des ménages beaucoup plus élevés. Il semblerait qu’il

n’y ait pas un seul niveau d’endettement qui puisse

être perçu comme le seuil absolu. Le niveau viable est

tout simplement le niveau que les ménages peuvent se

permettre. Il dépend de la stabilité de l’emploi, de l’âge de

la population, du but de l’emprunt et du coût du crédit.

Au cours des dernières années, chacun de ces paramètres

a été favorable pour les ménages canadiens. Le marché

de l’emploi du Canada s’est bien porté par rapport à celui

des autres pays, ce qui a permis à la plupart des ménages

d’effectuer leurs paiements. L’âge moyen a augmenté au

cours des trois dernières décennies, passant de moins de

30 ans à 40 ans, ce qui a amené le ménage moyen

dans la phase d’endettement maximal. Comme

l’accession à la propriété a dépassé la location, les

Canadiens empruntent de manière disproportionnée

afin d’acheter une propriété. Ils peuvent ainsi

accumuler du capital au lieu de payer un loyer.

Mais ce qui importe le plus, c’est que le coût du crédit est

incroyablement peu élevé. Les taux d’intérêt sont à un creux

record, ou s’en rapprochent, ce qui réduit énormément

les coûts de financement. Ce que l’on ignore avant tout au

sujet de la dette des ménages et de la valeur des logements

au cours des trois dernières décennies, c’est que la baisse

à long terme des taux d’intérêt a été le principal moteur

d’une hausse équivalente des taux d’endettement et du prix

Figure 2 : Le ratio du service de la dette des ménages est faible au

Canada

Sources : Statistique Canada, RBC GMA

6

7

8

9

10

11

1990 1992 1994 1996 1998 2000 2002 2004 2006 2008 2010

%

Moyenne historique : 8,1

REPÈRES ÉCONOMIQUES | 3

RBC GESTION MONDIALE D’ACTIFS

des propriétés (figure 3). Bien qu’aujourd’hui le prix moyen

des propriétés soit de 6,5 fois le revenu personnel par

habitant, contre seulement 3,8 fois en 1980, les versements

hypothécaires mensuels sont maintenant plus abordables.

Chaque baisse de un point de pourcentage des taux

d’intérêt permet de supporter une hausse d’environ 10 % du

prix des propriétés. Le coût d’emprunt est vraiment

le facteur déterminant.

Fondamentalement, ce n’est ni dans l’intérêt de

l’emprunteur ni dans celui du prêteur d’effectuer des

opérations qui occasionneraient des difficultés financières

pour l’une ou l’autre des parties. Un tel principe n’est

toutefois certainement pas à toute épreuve, comme en

témoigne la débâcle de l’immobilier aux États-Unis. En

effet, les créances avaient été incluses dans des opérations

de titrisation obscures qui ont permis de refiler des prêts

douteux à des investisseurs sans méfiance. De plus, les

emprunteurs avaient mal évalué le risque lié à la baisse

du prix des propriétés et les modalités de leurs emprunts

hypothécaires à haut risque. Dans un contexte normal,

comme dans le contexte canadien, les prêteurs se limitent

à prêter à ceux qui ont, de manière réaliste, les moyens de

rembourser leurs emprunts. À moins d’une perturbation

économique majeure, les difficultés financières pour

les emprunteurs sont, dans un tel cas, plutôt rares.

L’autre côté de la médaille

Les critiques simplistes du ratio d’endettement des

ménages au Canada ont aussi tendance à négliger un

facteur très important : il y a toujours deux côtés à une

médaille. Bien sûr, les ménages canadiens ont des dettes

évaluées à 1,5 fois leurs revenus disponibles annuels.

Toutefois, ils ont des actifs évalués à 7,5 fois ces revenus. En

d’autres termes, ils ont beaucoup plus d’actifs que de dettes

(figure 4) et cet écart, qui constitue leur valeur nette,

continue à croître.

Répartition de la dette

Jusqu’à maintenant, notre analyse s’est surtout concentrée

sur les moyennes. Cependant, le ménage moyen ne déclare

jamais faillite, n’omet pas de faire les versements sur un

prêt et le soutien principal de la famille ne tombe jamais

au chômage. Ce sont des ménages particuliers qui doivent

affronter de tels problèmes. Dans la présente section, nous

entreprendrons une analyse de données plus fragmentées

pour porter plus d’attention aux groupes à risque.

Figure 4 : La richesse des ménages est toujours élevée au Canada

Sources : Haver Analytics, RBC GMA

4.5

5.0

5.5

6.0

6.5

1990 1995 2000 2005 2010

Actifs/passifs des ménages

Malgré une diminution du ratio des

actifs sur les passifs, les

Canadiens ont toujours 5,1 fois

plus d'actifs que de passifs

Figure 3 : La chute des taux a entraîné une hausse de

l’endettement

80

100

120

140

160

1990 1995 2000 2005 2010

Ratio d'endettement des ménages

(en %)

4

7

10

13

16

Taux d'intérêt sur 5 ans (en %)

Ratio d'endettement des ménages (g.)

Taux d'intérêt sur 5 ans (d.)

Sources : Haver Analytics, RBC GMA

Trente pour cent des ménages canadiens n’ont pas de dette.

Une autre tranche de 35 % a une dette minimale de 50 000 $

ou moins. C’est encourageant. Seul le dernier tiers assume

une lourde dette (figure 5). Dans ce dernier tiers, beaucoup

de ménages ont des dettes d’environ trois, quatre, voire

cinq fois leur revenu annuel. Ces ménages ne sont pas

nécessairement si dépensiers qu’il n’y paraît à première

vue : un ménage qui dispose d’un revenu moyen et qui

achète une maison à un prix moyen se retrouve

instantanément avec un ratio d’endettement avoisinant

350 %, en plus de tout solde impayé de ses prêts d’études,

de ses prêts-auto et de ses cartes de crédit. De nos jours, il

n’est pas difficile pour un ménage d’avoir un ratio

d’endettement de 400 %.

Un ménage affichant un tel ratio d’endettement n’est

pas non plus nécessairement en mauvaise posture,

tant qu’il est relativement jeune, qu’il est relativement

4 | REPÈRES ÉCONOMIQUES

RBC GESTION MONDIALE D’ACTIFS

fortuné, qu’il dispose de revenus en trop, qu’il a des

perspectives d’emploi stable et que son revenu est

susceptible d’augmenter. Par chance, la plupart des

ménages et des prêteurs semblent tenir naturellement

compte de tels conseils. Il se peut que ces caractéristiques

ne soient pas toutes directement respectées. Toutefois,

des données empiriques établissent que ceux qui sont

les plus endettés sont aussi, selon la tendance, ceux qui

disposent d’actifs particulièrement importants, qui sont

plus jeunes que la moyenne et qui ont un revenu plus

élevé que la moyenne. Normalement, les deux derniers

éléments se traduisent respectivement par un potentiel

de hausse du revenu et des perspectives d’emploi stable.

Âge

En tête de peloton, au moins 82 % des ménages canadiens

âgés de 35 à 44 ans sont endettés, et leur dette s’élèverait en

moyenne à 135 000 $ par ménage. Selon d’autres sources,

ce chiffre pourrait être beaucoup plus élevé, ce qui n’est pas

étonnant. Beaucoup de jeunes ménages ont toujours des

prêts d’études, ont financé un mariage, subviennent aux

besoins de leurs enfants et ont acheté une maison et une

voiture. Heureusement, ils se rapprochent des années où

leurs revenus seront les plus élevés et la plupart pourront

réduire leurs dettes de manière importante au cours des

décennies suivantes. Lorsqu’ils atteignent 65 ans, seuls

50 % ont encore des dettes (figure 6) et celles-ci s’élèvent

en moyenne au montant plus modeste de 41 000 $. En

proportion du revenu, le fardeau est encore plus léger.

De plus, les emprunteurs d’un certain âge disposent

plus probablement d’une marge de crédit garantie, ce

qui signifie que des actifs garantissent leurs dettes, et

leur taux d’emprunt est plus bas. Malgré tout, des faits

indiquent que le fardeau s’alourdit. Au cours des cinq

dernières années, la proportion de personnes âgées

libres de dettes a chuté de manière importante et la

moyenne de ces dettes s’est accrue de près de 60 %. Le

coût peu élevé du crédit n’est pas passé inaperçu.

Revenu

La plupart des ménages endettés ont également tendance

à être ceux qui disposent des revenus les plus élevés. Il est

beaucoup moins probable que la moyenne des ménages à

faible revenu ait des dettes que la moyenne des ménages à

revenu élevé, et le montant de ces dettes est généralement

bien moindre. Les preuves à cet égard sont éloquentes.

Elles le sont toutefois considérablement moins lorsqu’il

Figure 6 : Le cycle de vie de la dette

82 %

50 %

0

15

30

45

60

75

90

35 - 44 65+

Â

ge

Ménages ayant une dette au

Canada (en %)

Source : Enquête Canadian Financial Monitor de Ipsos Reid

s’agit de déterminer si les ménages à faible revenu ont

aussi moins de dettes en proportion de leur revenu.

Une étude de l’OCDE qui emploie des microdonnées

de 2005 démontre que le ratio médian d’endettement

des ménages pour les Canadiens dont le revenu se situe

dans le dernier quintile est, remarquablement, dix fois

plus petit que celui des personnes dont le salaire se

situe dans le quintile intermédiaire et, fait étonnant,

dix-huit fois plus petit que celui des Canadiens dont

le salaire est dans le quintile supérieur. C’est tout un

soulagement. Au contraire, des données basées sur un

sondage de 2010 montrent que les ratios d’endettement

des ménages au Canada, du moins pour les ménages qui

ont des dettes, sont plus ou moins proportionnels selon

les fourchettes de revenus. Il n’est pas évident de savoir

quoi penser de ces données contradictoires, même si

l’on tient compte des différences de méthodologies.

Figure 5 : 65 % des Canadiens ont peu ou pas de dettes

35 %

35 %

30 %

24 30 36

Dette

> 50 000 $

Dette

< 50 000 $

Sans

dette

Dette par ménage (en $)

Proportion de Canadiens selon le montant de leurs dettes

Source : Enquête Canadian Financial Monitor de Ipsos Reid

REPÈRES ÉCONOMIQUES | 5

RBC GESTION MONDIALE D’ACTIFS

historique2. Pour un emprunt hypothécaire à taux variable,

nous calculons que le versement mensuel sur un nouvel

emprunt est, en fait, trop bas de 8 %, ce qui revient à dire

que ceux qui obtiennent des emprunts hypothécaires

à taux variable trouvent encore que les valeurs des

propriétés sont assez abordables (quoique beaucoup moins

qu’au printemps 2009, à l’époque où les valeurs étaient

de 38 % moins élevées que la normale). Ces résultats

étonnants expliquent en grande partie l’enthousiasme

soutenu pour l’achat de propriétés, même si les prix ont

augmenté. Les propriétés ne sont pas si chères en ce

moment selon les paramètres importants (figure 7).

Accessibilité à long terme

Bien sûr, les taux d’intérêt ne seront pas toujours

incroyablement bas et le principal changement qui se

profile à l’horizon est la hausse des coûts d’emprunt par

l’intermédiaire de la Banque du Canada. Notre mesure

de l’accessibilité se fonde sur les frais de possession

mensuels et ceux-ci se détérioreront inévitablement une

fois que les taux d’intérêt commenceront à progresser.

Dans l’hypothèse d’un retour à des taux hypothécaires

normaux (la moyenne de 1995 jusqu’à ce jour), nous

calculons que l’accessibilité à long terme sera bien

pire que l’accessibilité à court terme (figure 8).

2 Reste à savoir si nos calculs relatifs à l’accessibilité sont trop optimistes ou trop

pessimistes. Nous utilisons le revenu disponible moyen par personne active, le prix

moyen d’une propriété, un acompte de 25 %, une période d’amortissement de 25

ans et un taux hypothécaire moyen. L’hypothèse relative à l’acompte est peut-être

légèrement généreuse étant donné le comportement des dernières années, mais

celle relative à la période d’amortissement est quelque peu frugale, ce qui finit

par s’annuler. Ces données liées à l’accessibilité sont comparées aux moyennes

enregistrées depuis 1985.

Bien que les ménages bien nantis aient la plus grande part

de dettes, ils ont aussi fort probablement plus d’actifs pour

y faire face, deux revenus pour servir de tampon en cas de

perte d’emploi et des taux d’intérêt moins élevés puisqu’ils

favorisent les dettes garanties et se tiennent loin des cartes

de crédit. Les ménages les plus pauvres sont sans doute

encore ceux qui s’inquiètent le plus, puisqu’ils consacrent

habituellement une plus grande partie de leur salaire aux

coûts relatifs à l’habitation et, par conséquent, ont moins

de marge de manœuvre lorsque les coûts d’emprunt

augmentent. De plus, leur niveau d’endettement

est celui qui a connu la croissance la plus rapide, en

hausse de 47 % au cours des cinq dernières années.

Dans l’ensemble, il est rassurant de savoir que la plupart

des Canadiens semblent tout naturellement limiter leurs

emprunts en fonction de leurs moyens. Aucun groupe

démographique n’est dans une situation manifestement

intenable. Cependant, des indices révèlent que les finances

des ménages commencent à être dans une situation moins

favorable au sein de certains groupes à risque, comme

les personnes âgées et les personnes à faible revenu, ce

qui présente un risque, surtout si les taux augmentent.

L’accessibilité à la propriété en perspective

Le marché du logement a joué un rôle majeur dans la

formation de la dette, puisqu’il constitue le passif des

ménages qui croît le plus rapidement et qui est le

plus important.

Le contexte canadien est truffé de prophéties non

réalisées d’effondrement imminent du marché du

logement. Évidemment, celui-ci n’a toujours pas fait

l’objet d’une correction. Comment a-t-on pu éviter une

correction ? Pour le comprendre, mieux vaut aborder

le concept d’accessibilité à la propriété de la même

manière que les acheteurs. Il ne s’agit pas d’envisager le

prix absolu d’une propriété, mais plutôt de savoir si les

versements mensuels pourront ou non s’insérer dans

le budget d’un ménage. Et, surtout grâce aux faibles

coûts d’emprunts, ils peuvent généralement l’être.

Accessibilité à court terme

Nous estimons que, pour un emprunt hypothécaire à

taux fixe, le versement mensuel moyen sur un nouvel

emprunt n’est pas plus de 5 % plus élevé que la norme

Figure 7 : Écart d’accessibilité à la propriété à court terme au

Canada

-60

-40

-20

0

20

40

60

1985 1987 1990 1992 1995 1997 2000 2002 2005 2007 2010

% d'écart par rapport à la juste valeur

Fixe

Variable

Bonne

accessibilité à la

propriété

Faible accessibilité à

la propriété

Le prêt hypothécaire à taux fixe

est légèrement plus cher

Le prêt hypothécaire

à taux variable est légèrement moins cher

Remarque : Calcul des frais actuels de possession d’une propriété par rapport à la

norme historique.

Sources : ACI, Statistique Canada, RBC GMA

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

1

/

13

100%