Votre succès avant tout - Moore Portfolio Management

Bulletin mensuel du groupe Gestion de portefeuilles Moore | Avril 2017

MD Marque déposée de La Banque de Nouvelle-Écosse, utilisée sous licence. MC Marque de commerce de La Banque de Nouvelle-Écosse, utilisée sous licence. Gestion de patrimoine ScotiaMC

réunit les divers services financiers offerts par La Banque de Nouvelle-Écosse (Banque Scotia MD), La Société de fiducie Banque de Nouvelle-Écosse (Trust ScotiaMD); le Service de gestion privée

de portefeuilles (par l'entremise de Gestion d’actifs 1832 S.E.C.); 1832 Asset Management U.S. Inc.; Services d’assurance Gestion de patrimoine Scotia inc. et ScotiaMcLeodMD, une division de

Scotia Capitaux Inc. Les services bancaires privés sont offerts par La Banque de Nouvelle-Écosse. Les services successoraux et fiduciaires sont offerts par La Société de fiducie Banque de

Nouvelle-Écosse. Les services de gestion de portefeuilles et les services de gestion de fortune sont offerts par Gestion d’actifs 1832 S.E.C. et 1832 Asset Management U.S. Inc. Les services

d’assurance sont offerts par Services d’assurance Gestion de patrimoine Scotia inc. Les services-conseils en gestion de patrimoine et les services de courtage sont offerts par ScotiaMcLeod,

une division de Scotia Capitaux Inc. Les services de planification financière sont offerts par La Banque de Nouvelle-Écosse, Gestion d’actifs 1832 S.E.C. et ScotiaMcLeod, une division de

Scotia Capitaux Inc. Scotia Capitaux Inc. est membre du Fonds canadien de protection des épargnants et de l’Organisme canadien de réglementation du commerce des valeurs mobilières.

Robert T. Moore

Gestionnaire de portefeuille

Tél. : 514-904-6655

www.mooreportfoliomanagement.ca

BULLETIN MENSUEL

Du groupe Gestion de portefeuilles Moore

Votre succès avant tout

Le printemps est dans l’air : l’économie mondiale prend de la vigueur

et la France pourrait stopper la montée du populisme.

Dans le bulletin de ce mois-ci, nous accueillons le printemps avec optimisme, car une reprise généralisée de

l’économie mondiale s’installe, pour la première fois depuis la grande Récession. De plus, au premier tour de

l’élection présidentielle en France, le candidat centriste pro-marché Emmanuel Macron est arrivé en tête.

L’économie mondiale prend de la vigueur.

On pourrait facilement oublier qu’il y a seulement

15 mois, les marchés étaient en proie à une panique

collective à l’égard de l’économie mondiale. Le début

de 2016 a été marqué par un important recul de la

plupart des grands indices boursiers, attribuable à

l’inquiétude suscitée par la dette monumentale de la

Chine, le risque de déflation en Europe et au Japon, et

le plongeon des prix du pétrole. Comme les choses

peuvent changer en un an! L’année a été bonne pour

les marchés boursiers de la planète. Ce qui est

vraiment remarquable, c’est que cette progression est

généralisée et que la corrélation entre les rendements

boursiers des différentes régions, dans les marchés

développés et émergents, est élevée. L’indice boursier

mondial le plus large, à savoir l’indice MSCI Monde

tous pays, affiche une hausse de 14 % pour les 12

derniers mois. Dans le tableau ci-contre, on peut voir

que la plupart des autres grands indices ont enregistré

des gains compris entre 11 % et 14 % pour la même

période. Depuis le début de la crise financière, c’est la

première fois qu’une hausse généralisée est observée.

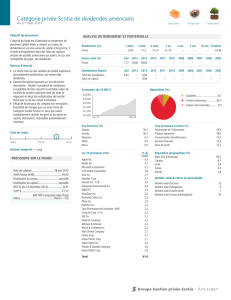

Rendement d’indices boursiers mondiaux (12

derniers mois)

MSCI Monde tous

pays

14,1 %

Indice S&P 500

12,3 %

MSCI Monde (pays

dév.)

14,1 %

S&P/TSX

12,5 %

MSCI Marchés

émergents

13,9 %

NIKKEI 225

(Japon)

7,2 %

MSCI Europe (pays

dév.)

13,7 %

Hang Seng

(Hong Kong)

11,2 %

MSCI Monde hors

É.-U.

12,9 %

Indice composite

Shanghai (Chine)

7,5 %

Source : FactSet.

Les actions sont des indicateurs avancés. Les données

économiques commencent à confirmer ce que les actions

mondiales annoncent depuis des mois : malgré les

discours protectionnistes et les craintes de guerre

commerciale, l’économie mondiale tourne à plein régime

pour la première fois depuis plus de dix ans. Le

Brookings-FT TIGER (Tracking Indexes for the Global

Economic Recovery), un indice élaboré par le groupe de

réflexion Brookings Institute et le Financial Times pour

suivre l’évolution de la reprise économique mondiale

Bulletin mensuel du groupe Gestion de portefeuilles Moore | Avril 2017

depuis la grande Récession, montre que, après plusieurs

faux départs, la reprise est à présent généralisée et

stable, à défaut d’être vigoureuse. Cet indice a atteint un

sommet inégalé depuis quatre ans (voir le graphique),

surtout pour les économies émergentes.

Source : Brookings Institute

Longtemps léthargiques, les économies d’Europe et du

Japon donnent des signes de vie. En Russie et au Brésil, la

longue récession touche à sa fin. L’atterrissage brutal de

l’économie chinoise n’a pas eu lieu. Les États-Unis

semblent avoir atteint le plein-emploi ou s’en

approchent. Dans l’ensemble, les économies avancées

sont en train de renouer avec une trajectoire de

croissance durable, semble-t-il. Fait important, le risque

de déflation, phénomène découlant du malaise

économique et contre lequel il n’existe aucune politique

apparente, a été atténué.

De plus, les économies émergentes ont inscrit un rebond

remarquable, après le marasme de 2014-2015. Les deux

poids lourds de ce groupe, la Chine et l’Inde, continuent

de progresser rapidement, l’Inde affichant aujourd’hui le

plus fort taux de croissance parmi les grandes économies

de la planète. Pour ce qui est du PIB de la Chine, le plus

récent taux de croissance publié, soit 6,9 %, dépasse les

prévisions de la plupart des analystes. Le gouvernement a

pris des mesures pour freiner les secteurs en surchauffe

comme l’acier et le charbon, sans nuire à la croissance

globale de l’économie. Le PIB de l’Inde progresse à un

taux de 7,0 % et la récente victoire écrasante du

gouvernement face au parti d’opposition lors des

élections régionales est de bon augure pour son

programme de réforme économique. Même les

économies plus vulnérables, comme le Brésil, la Russie et

l’Argentine, semblent être reparties à la hausse. Selon

l’Institut de la finance internationale, en janvier, les

économies émergentes ont collectivement enregistré leur

plus fort taux de croissance mensuelle depuis 2011.

Cette progression s’est répercutée sur les actions des

pays émergents. En hausse de 8,3 % depuis le début de

l’année, l’indice MSCI Marchés émergents est le plus

performant des grands indices. Même les monnaies des

pays émergents et les obligations, qu’elles soient libellées

en monnaies locales ou en dollars, affichent une belle

tenue, cette année. Si l’on compare cela à 2013, moment

où la Fed a commencé à envisager un resserrement

monétaire, le contraste est saisissant. En mars, les

catégories d’actifs des marchés émergents ont à peine

réagi lorsque la Fed a relevé les taux d’intérêt. En cumul

annuel, les flux de capitaux vers les fonds des marchés

émergents n’ont jamais été aussi abondants, selon

Morgan Stanley.

Un examen plus approfondi révèle qu’aux États-Unis, le

PIB continue d’enregistrer une croissance raisonnable, à

défaut d’être spectaculaire, les ventes au détail et la

production industrielle sont solides et la confiance des

consommateurs et des entreprises est excellente. Les

actions sont en hausse, en prévision des réductions

d’impôt, des dépenses en infrastructures et d’un

allègement de la réglementation. Après la hausse

déclenchée par la victoire de Donald Trump, les taux

obligataires se sont stabilisés.

Dans l’ensemble, la zone euro devrait profiter d’un regain

de croissance appréciable. Non seulement les craintes de

déflation se sont apaisées, mais le taux de chômage n’a

jamais été aussi bas depuis 2009, même s’il reste

douloureusement élevé dans certains pays, en particulier

chez les jeunes. L’indice de confiance économique de la

Commission européenne a atteint un sommet inégalé

depuis 2011. Le secteur bancaire reste une source

d’inquiétude dans certains pays, mais le problème

semble être sous contrôle. Même l’économie britannique

a tenu bon, faisant mentir les prévisions pessimistes qui

ont circulé à la suite du Brexit. Toutefois, la situation

pourrait changer durant les négociations sur son retrait

de l’UE.

Le Japon, qui lutte régulièrement contre la déflation

depuis un quart de siècle, semble être entré dans une

phase de croissance soutenue : le PIB, l’emploi, les

exportations et les ventes au détail donnent des signes

de dynamisme et les pressions déflationnistes se sont

atténuées. Au quatrième trimestre, les dépenses en

immobilisations ont inscrit un taux de croissance inégalé

depuis trois ans, ce qui en dit long sur la confiance des

entreprises.

Bulletin mensuel du groupe Gestion de portefeuilles Moore | Avril 2017

Var. (%) de l’IPC sur 12 mois

Le plus

récent (%)

Il y a 1 an (%)

États-Unis

2,4

0,9

Zone euro

1,5

0,0

Japon

0,5

-0,1

Canada

1,6

1,3

Source : FactSet.

La Corée du Sud, qui est toujours un bon indicateur de la

santé du commerce mondial, a annoncé une croissance

de 20 % sur 1 an pour ses exportations en février. Ce

mois-ci, le secteur manufacturier de Taïwan, également

un bon baromètre de l’activité mondiale, a enregistré son

treizième mois consécutif de hausse.

Cela ne veut pas dire que tous les risques ont disparu. En

effet, une bonne dose d’incertitude plane, du point de

vue politique et sur le plan des décisions

gouvernementales. L’incertitude politique sera nettement

atténuée par la probable accession du centriste

Emmanuel Macron à la présidence française, le 7 mai.

Toutefois, l’incertitude à l’égard des décisions

gouvernementales risque de persister, à des degrés

divers, pendant la présidence de Donald Trump. Même si,

au sein de l’Administration Trump, les adversaires de la

mondialisation semblent sur la défensive alors que des

voix plus mesurées s’élèvent, la situation pourrait

changer en un clin d'œil si, pour une raison ou une autre,

Donald Trump se sentait pris au piège.

L’instabilité perpétuelle du Moyen-Orient et les

déclarations de plus en plus belliqueuses en provenance

de la péninsule coréenne ont également le pouvoir de

déstabiliser l’économie mondiale. Les problèmes

structurels persistent en Europe, la morosité de

l’investissement et la faible croissance de la productivité

continuent de plomber les grandes économies et les

risques pour la prospérité mondiale liés à l’adoption de

politiques protectionnistes et populistes pourraient

causer de graves dommages. Cela dit, il est clair que les

perspectives de l’économie mondiale sont plus

encourageantes aujourd'hui qu’elles ne l'étaient il y a à

peine quelques mois.

L’Europe est à la croisée des chemins

Actuellement, quel est le principal risque géopolitique

pour les investisseurs? Ce n’est pas une guerre dans la

péninsule coréenne, ni une escalade de la violence au

Moyen-Orient, ni même une bataille commerciale

contreproductive déclenchée, volontairement ou non,

par le gouvernement Trump. Le plus grand risque qui

menace l’économie mondiale aujourd'hui est la

dislocation de l’Union européenne (UE).

Avant le Brexit, personne n’envisageait sérieusement

l’effondrement de cette union, dont la naissance

remonte à 60 ans. Même le Brexit n’a pas réellement

compromis l’existence de l’Union. Le Royaume-Uni a

toujours été un membre à part, il ne faisait pas partie

de la zone euro et avait déjà obtenu des dérogations à

de nombreuses règles de l’UE, notamment une

importante réduction sur sa contribution au budget

annuel. Certains puristes ont même applaudi le Brexit,

estimant qu’une fois libérés de l’obstruction

britannique, les 27 pays restants pourront mieux

travailler au resserrement de l’Union. Hélas, les

populistes et les nationalistes ne l’entendaient pas de

cette oreille. Enhardis par le Brexit et l’élection de

Donald Trump, les politiciens d’extrême droite et, dans

une moindre mesure, d’extrême gauche, se sont senti

pousser des ailes. Cette impulsion a, en grande partie,

été stoppée net dimanche, lorsque le résultat du

premier tour de la présidentielle en France a été

annoncé. La candidate populiste d’extrême droite,

Marine Le Pen, menaçait de faire sortir la France de la

zone euro, de suspendre toute immigration, de quitter

l’espace Schengen (qui permet la libre circulation

transfrontalière dans une grande partie de l’Europe) et

d’organiser un référendum sur le retrait du pays de

l’UE. À l’extrême gauche, Jean-Luc Mélenchon,

soutenu par le Parti communiste, proposait une

« alliance bolivarienne » avec Cuba et le Venezuela,

ainsi qu’un taux d’imposition de 100 % sur la tranche

de revenus supérieure à 400 000 €. Avant le premier

tour, la course était trop serrée, selon les sondages,

pour que l’on puisse prédire l’issue du scrutin. La

plupart des voix ont été comptabilisées et c’est le

candidat centriste, libéral et pro-européen Emmanuel

Macron et Marine Le Pen qui sont arrivés à la première

et à la seconde place, respectivement. D’après les

sondages, M. Macron devrait facilement sortir

vainqueur au second tour, dans deux semaines,

devenant le premier président français à ne pas être

issu d’un des deux principaux partis politiques.

Les marchés célèbreront la victoire

d’Emmanuel Macron qui, après l’élection de mars aux

Pays-Bas et étant donné l’essoufflement du parti AfD

en Allemagne, semble indiquer que la vague populiste

Bulletin mensuel du groupe Gestion de portefeuilles Moore | Avril 2017

en Europe a atteint ses limites. Il se pourrait bien que

la victoire de M. Macron déclenche un flux de capitaux

vers l’Europe, surtout après l’élection en Allemagne,

qui aura lieu en septembre, si la candidate du

centre droit (Angela Merkel) ou le candidat du

centre gauche (Martin Schultz), tous deux pro-UE et

pro-marchés, sortent vainqueurs, ce qui est presque

certain.

Au moment où nous écrivons ces lignes, les marchés

réagissent bien aux résultats du premier tour des

élections en France. L’euro affiche une progression de

2 % par rapport au dollar, les actions asiatiques et

européennes grimpent en flèche et, à l’ouverture, les

marchés nord-américains sont en hausse.

IMPORTANT :

Le présent document a été établi par un conseiller de ScotiaMcLeod, une division de Scotia Capitaux Inc. (SCI). Le présent document est donné à titre d’information générale et ne doit pas

être assimilé à des conseils personnels en matière de placement ou de fiscalité. Nous ne sommes pas des conseillers fiscaux et nous recommandons aux particuliers de consulter un

fiscaliste avant de prendre quelque mesure que ce soit sur la base des renseignements qui figurent dans le présent document. Les opinions, estimations et projections qu’il contient ont été

établies par nous à la date des présentes et peuvent changer sans préavis. L’information et les opinions exposées ici sont tirées de sources considérées comme fiables. Toutefois, aucune

garantie, expresse ou implicite, ne peut être donnée quant à leur exactitude ou leur exhaustivité. Ni SCI ni les sociétés de son groupe ne peuvent être tenues responsables de pertes

découlant de l’utilisation du présent document ou de son contenu. Le présent document ne constitue ni une offre de vente ni une sollicitation d’achat de titres ou de contrats à terme sur

marchandises, et ne devrait pas être considéré comme tel. SCI, les sociétés de son groupe ou leurs dirigeants, administrateurs ou employés respectifs peuvent à l’occasion acheter, détenir

ou vendre des titres, des marchandises ou des contrats à terme sur marchandises mentionnés ici, en qualité de mandataire ou pour leur propre compte. Toutes les données sur le

rendement représentent des rendements passés et ne sont nullement indicatives des rendements futurs. SCI ou les sociétés de son groupe peuvent avoir agi à titre de conseiller financier

ou de preneur ferme pour certaines des sociétés mentionnées ici et peuvent recevoir et avoir reçu une rémunération pour ces services. Tous les produits d’assurance sont vendus par

Services d’assurance Gestion de patrimoine Scotia inc., la filiale spécialisée dans l’assurance de Scotia Capitaux Inc., membre du Groupe Banque Scotia. Lorsqu’ils discutent de produits

d’assurance-vie, les conseillers de ScotiaMcLeod agissent en qualité de conseillers en assurance (conseillers en sécurité financière au Québec) représentant Services d’assurance Gestion de

patrimoine Scotia inc. La présente publication et l’information, les opinions et les conclusions qu’elle contient sont protégées par le droit d’auteur. Le présent document ne peut être

reproduit, en totalité ou en partie, ni mentionné de quelque façon que ce soit, et l’information, les opinions et les conclusions qu’il contient ne peuvent être mentionnées, dans chaque cas,

sans le consentement exprès préalable de SCI.

Le nom groupe Gestion de portefeuilles Moore est un nom commercial personnel de Robert Moore.

1

/

4

100%