LAE 6 - Free

L A E 6 Vers la fin du roi dollar ?

Avant d’arriver au système économique d’écrit en Apocalypse 13:17 et que personne ne pût acheter ni vendre, sans

avoir la marque, le nom de la bête ou le nombre de son nom, le système économique mondial doit être entièrement

réformé pour arriver à ce moyen de paiement nouveau. Comment une chose pareille peut elle être possible . Comment le

système bancaire et financier mondial peut il disparaître au profit d’une monnaie nouvelle. La suprématie du roi dollar

comme monnaie d’échange internationale peut être remise en cause ?

La réponse est oui, si les produits financiers dit dérivés entraînent le monde bancaire dans une crise systémique majeure.

Explication :

En quelques années, le montant des produits financiers dits « dérivés » est devenu astronomique : il correspond au

double du produit national brut des Etats-Unis... Au départ, leurs inventeurs prétendaient vouloir prévenir les risques. La

montée des incertitudes politiques, les plus-values attrayantes et le laxisme ont fait le reste.

La recherche de stabilité est devenue facteur de déstabilisation, l’économie réelle est à la merci de l’économie

virtuelle.

Qu’est-ce qu’un produit dérivé.

L’engouement pour les nouveaux produits financiers « dérivés » de titres atteignent de tels niveaux de complexité que

leurs rapports avec les actifs réels sont de plus en plus ténus. Toutes les conditions d’une bulle spéculative semblent

réunies : le marché, qui n’est pas véritablement réglementé, a connu une croissance exponentielle ; aveuglés par cette

croissance, un nombre toujours plus grand d’investisseurs se précipitent et participent, souvent sans rien y comprendre, à

cette fièvre spéculative.

Le principe de base des dérivés est simple, logique, et pas vraiment nouveau : il s’agit de réduire le risque en mettant en

rapport différents intervenants sur les marchés. Comme l’expliquent les manuels d’économie, le petit fermier qui n’est

pas en mesure de supporter le risque d’une variation des prix vend sa récolte « à terme », à un prix fixé aujourd’hui, tout

comme l’industriel peut acheter au prix d’aujourd’hui des matières premières qu’il n’utilisera que plus tard, se

prémunissant ainsi contre toute fluctuation des cours. En contrepartie, des spéculateurs désireux et en mesure de prendre

à leur compte le risque, misent sur une hausse ou une baisse des cours. C’est ainsi que naquirent, à la fin du dix-

neuvième siècle, les marchés à terme, qui permirent de mettre face à face économie réelle et économie financière, ceux

qui veulent éviter le risque et ceux qui désirent spéculer.

La plupart des dérivés simples procèdent d’une même logique de maîtrise du risque : les contrats à terme (futures) sont

des engagements, pris sur un marché organisé, d’acheter ou de vendre, à un prix convenu, un produit ou un instrument

financier quelconque (matières premières, métaux précieux, actions, obligations, devises) ; les options, fondées sur un

pari quant aux variations de prix d’un actif sous-jacent, sont des primes donnant le droit d’acheter ou de vendre cet actif

dans certains délais à un prix fixé d’avance ; les contrats d’échange (swaps) permettent à deux intervenants de se couvrir

contre les fluctuations du marché : deux sociétés peuvent ainsi échanger le coût d’une dette à taux fixe contre celui

d’une dette à taux variable, ou des montants libellés en deux monnaies différentes dans un délai déterminé.

L’ère des spéculateurs

L’usage des produits dérivés connaît un nouvel essor au début des années 70. Les taux de change flottants rendent alors

nécessaires les opérations de couverture à terme, et la flambée des prix du pétrole et d’autres matières premières incite

tant les utilisateurs que les spéculateurs à se prémunir contre les fluctuations ou à tenter d’en tirer profit. Mais c’est

surtout depuis quelques années que les produits dérivés ont véritablement explosé. La montée des incertitudes -

politiques, économiques, financières - et le laxisme réglementaire ont permis la création de dérivés de plus en plus

compliqués.

La montée des risques, facteur de déstabilisation.

Plus l’incertitude croît, plus le concept séduit et plus les produits prolifèrent et se compliquent. Des dérivés « hybrides »

permettent de conjuguer différentes opérations financières - et théoriquement différents niveaux de risque - en un seul

produit. Des dérivés « exotiques » (sic) existent aussi : s’ils ont des rapports de plus en plus lointains avec les actifs qui

les sous-tendent, ils offrent la séduction du grand large et exercent un mystérieux attrait sur les investisseurs. La plupart

des grandes maisons offrent même du « sur mesure ». De cette façon, un client qui s’intéresserait à la fois à Hongkong et

au pétrole, et qui voudrait miser sur certains indices boursiers tout en se prémunissant contre une hausse des taux

d’intérêt, pourrait se voir tailler un produit financier intégrant toutes ces spécifications. Plus le dérivé est compliqué,

plus les frais sont copieux. Un swap sur taux d’intérêt à fort « effet de levier » (c’est-à-dire fondé sur un endettement

important) procure en moyenne à l’établissement financier qui le crée des bénéfices huit fois plus élevés qu’un swap

simple.

De séminaires en ouvrages et en conférences, le boniment est donc de mise. Des guides répertoriant les toutes dernières

innovations deviennent indispensables. Une brochure de vente d’un « guide des produits dérivés » résume ainsi

l’argumentaire de rigueur : « Les dérivés financiers permettent aux gestionnaires de fonds d’éliminer le risque, aux

investisseurs d’augmenter leur rendement, et aux emprunteurs de réduire le coût de leur endettement. » Bref, la

panacée. Le triomphe de l’ingénierie financière s’accompagne du triomphe de l’ingénierie linguistique. Usant d’un

langage quelque peu orwellien, les « golden boys » créent des acronymes qui évoquent l’argent facile tandis que

l’appellation contrôlée suggère un conservatisme de bon aloi. Ainsi du lancement par la Société générale des boosts (to

boost : propulser), diminutif d’un Banking on Overall Stability à l’allure très respectable. Ces titres misent sur la

probabilité que certains indices ne sortiront pas d’une bande de fluctuation déterminée à l’avance. Certains produits sont

baptisés de noms qui reflètent un humour d’initiés. Ainsi des obligations dites d’« éviers de cuisine » (kitchen sinks),

référence aux « éviers broyeurs » qui mélangent et absorbent un peu n’importe quoi. Parmi les quelque 1 200 produits

répertoriés par le Comptroller of the Currency (autorité de tutelle des banques), on relève d’autres appellations

curieuses : « certificats nocifs », « limbes », « obligations du ciel et de l’enfer », etc.

Destinés au départ à apprivoiser le risque, les dérivés l’amplifient ; censés être un facteur de stabilisation, ils dérèglent

les marchés. La volatilité est devenue telle que la frontière entre spéculation et couverture de risque est plus en plus

floue. Par ailleurs, à vouloir réduire simultanément plusieurs niveaux de risque, l’incertitude s’accroît. La « théorie du

chaos » explique qu’une variation minime dans le mouvement d’éléments liés entre eux peut provoquer des effets en

cascade aux conséquences incalculables. Or tous ces effets sont mal connus et souvent insaisissables. Les « fabricants »

de dérivés entretiennent le mythe que, grâce aux mathématiciens qu’ils emploient et grâce à des programmes

informatiques hyperperformants, les rapports entre toutes sortes de variables peuvent être identifiés : les risques de

l’économie réelle mesurés avec précision et éliminés. Or l’un des principes essentiels de l’informatique est celui du

garbage in, garbage out : l’ordinateur peut triturer à une vitesse considérable toute l’information qu’on lui fournit, mais

la qualité de son verdict ne sera jamais que le reflet de la qualité des données introduites. Comme l’explique Bernard

Maris : « Incontestablement, plus un modèle est gros, plus il est sot. Et plus on lui ajoute des kilos d’équations, de

variables exogènes, endogènes, stochastiques ou non, plus il commet de sottises. » Devant l’accumulation

d’incertitudes, d’ordre financier, politique ou économique, les promesses des formules mathématiques et de

l’intelligence artificielle sont, quoi qu’on en dise, illusoires et extrêmement dangereuses.

La nécessaire création de marchés force donc certains à prendre des risques inutiles, au défi du plus élémentaire bon

sens. Un principe de base du marché des dérivés est qu’il s’agit d’un jeu à somme nulle : dans le domaine des

« futures », des options et des swaps, les bénéfices des uns ne peuvent être couverts que par les pertes des autres. Tout

fonctionne sur base de « contreparties ». Or comment trouver des contreparties aux nombreux dérivés hybrides,

exotiques et sur mesure, sinon par une chasse effrénée au gogo ?

L’économie réelle à la merci de l’économie virtuelle.

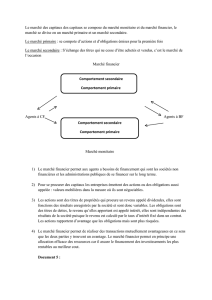

La nature des rapports entre économie virtuelle (dérivés), économie financière (titres) et économie réelle (production de

biens et de services) s’en est trouvée complètement transformée.

Selon un rapport de la Banque des règlements internationaux (BRI) sur les produits dérivés hors cote, le volume des

contrats sur ce type de produits a atteint 248 billions de dollars fin 2004, alors qu’il était de 220 billions six mois avant

et de 197 billions fin 2003. Au cours ces deux dernières années, le marché des produits dérivés a augmenté de 75%. Si la

BRI ne donne aucune estimation du chiffre d’affaires du marché hors cote, on estime généralement que, pris ensemble,

les chiffres d’affaires annuels des produits dérivés hors cote et en Bourse se montent à 2000 billions de dollars, soit 50

fois le PIB annuel de toutes les économies de la planète. Selon le rapport de l’institut gouvernemental Comptroller of

the Currency, publié en juin 2003, JP Morgan avait atteint le niveau de 33 300 milliards de dollars détenus en produits

dérivés, avec une augmentation de 4500 milliards en l’espace de six mois, la Bank of America avait atteint 14 300

milliards de dollars et Citigroup, 13 000 milliards. Ce sont des chiffres disproportionnés eu égard au fait que le PIB

des Etats-Unis se situe à quelque 11 000 milliards de dollars. »

Tous les compartiments de l’économie réelle peuvent désormais être rétrogradés à la valeur d’un simple sous-produit

financier appelé "sous-jacent". La bourse, les monnaies, les matières premières, tout, absolument tout n’est plus que

prétexte à une spéculation effrénée, qui vit sa propre existence dans une gigantesque bulle financière virtuelle qui ne

repose que sur du vent. Si d’aventure un krach boursier ou une envolée brutale des cours du pétrole devait avoir lieu, de

nombreuses banques, parmi les plus importantes du monde feraient faillites et emporteraient avec elles, tout le système

économique et financier mondiale, dans une crise systémique majeure que rien ne saurait arrêter. Aucun gouvernement,

aucune banque centrale, ne saurait empêcher un pareil désastre planétaire. Seul une reprise en main autoritaire par un

gouvernement de crise prenant des mesures d’exceptions pourrait alors sur des bases entièrement nouvelles reprendre la

situation en main. Mais cela sonnerait le glas des démocraties libérales et de l’économie de marché.

Esaïe 17:14 Quand vient le soir, voici, c'est une ruine soudaine; Avant le matin, ils ne sont plus! Voilà le partage de

ceux qui nous dépouillent, Le sort de ceux qui nous pillent.

Schoenel - 10/04/2006 - http://lettrealepouse.free.fr/

1

/

2

100%