Chap 10

Gestion Import-export BTS C.I 2ème Année

Chapitre 10

1

Les instruments de paiement

La mondialisation des économies a accru les risques. Les défaillances

d’entreprises se sont multipliées :

- Les exportateurs ne parviennent plus à soutenir leur cycle de production car les délais

augmentent.

- Les importateurs ne peuvent plus payer leur dette.

Les exportateurs désirent être payés de la manière la plus avantageuse possible,

dans les délais les plus réduits ; à contrario les importateurs souhaitent s’acquitter de

leur dette le plus tard possible et au moindre coût.

Leur pays d’origine présente des caractéristiques différentes en matière

d’habitudes et d’échéances de paiement ; ces objectifs antagonistes doivent trouver un

arbitrage au meilleur intérêt réciproque, ce sera l’objet de la négociation pré-

contractuelle.

A l’import :

Comment financer les importations ?

- Crédit spot

- découvert

- crédit global d’exploitation

- avances en devises à l’importation

- compte en devises : Les encaissements liés aux exportations servent à régler les

importations et permettent de neutraliser le risque de change.

Comment régler les fournisseurs ?

- Virement swift

- Chèque

- Effet de commerce

- Remise documentaire

- Crédit documentaire import

- Lettre de crédit stand-by

A l’export :

Comment préfinancer les exportations ?

- Crédit bancaire à court terme classique

- Financement des stocks à l’étranger

Gestion Import-export BTS C.I 2ème Année

Chapitre 10

2

Comment financer les exportations ?

- Mobilisation des créances nées sur l’étranger (NCNE)

- Avance en devise à l’export (ADE)

- Crédit à court terme

- Crédit acheteur/fournisseur

- Bail à l’étranger

- Affacturage

Comment se faire payer ?

- Swift

- Chèque

- Effet de commerce

- Remise de crédit documentaire

- Lettre de crédit stand-by

Avant de se lancer dans une opération internationale l’entreprise doit se renseigner

sur les risques mettant en péril sa trésorerie.

Les moyens de paiement qui vont être retenus résultent de la négociation entre les

deux parties qui doivent donc être prévues dans le contrat commercial ; il faut connaître

leur spécificité pour pouvoir les utiliser à bon escient.

I° Les instruments de paiement.

Forme matérielle qui sert de support au paiement.

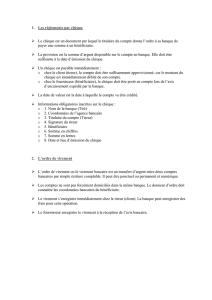

Les chèques :

Ordre écrit inconditionnel de payer une somme déterminée du bénéficiaire / détenteur

du chèque.

Virement :

Transfert d’un compte à un autre fait par une banque sur ordre de l’importateur

(débiteur) au profit de l’exportateur (créancier).

Il peut être en monnaie nationale ou en devise ; la référence de l’exportateur se trouve

sur son RIB.

- Virement swift : réseau de télécommunications sécurisé entre banques auxquels

adhèrent plus de 184 pays.

- IPI (international paiement instruction) : Formulaire papier normalisé qui permet

à un débiteur de donner un ordre de paiement transfrontalier à sa banque.

Gestion Import-export BTS C.I 2ème Année

Chapitre 10

3

- Virement SEPA (sigle € paiement aera – UE) : Vise à construire des standards

harmonisés en matière de paiement dans l’UE.

Effet de commerce :

Titre de commerce négociable permettant à son bénéficiaire de percevoir une somme

d’argent à la date fixée sur le titre.

- Lettre de change : Titre pour lequel le « tireur » (exportateur) donne l’ordre à

son débiteur (importateur) appelé le « tiré » de payer à une certaine date

(échéance) une somme d’argent à une tierce personne appelée « bénéficiaire ».

7 mentions sont obligatoires :

« Lettre de change »

Date et lieu de l’émission

Somme à payer

Echéance

Nom du bénéficiaire

Nom du tiré et lieu de paiement

Signature du tireur

.

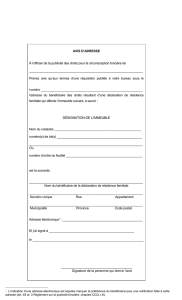

- Billet à ordre : Document par lequel le tiré se reconnaît débiteur du bénéficiaire

auquel il promet de payer une certaine somme d’argent correspondant au montant

de la créance à un certain terme spécifié sur le titre.

7 mentions sont obligatoires :

« Billet à ordre »

Date et lieu de l’émission

Somme due

Date de paiement

Nom du bénéficiaire

Nom du tiré et lieu de paiement

Signature du tiré

E-paiement :

Dans le cadre d’un paiement pas CB, les sites marchands proposent un mode de cryptage

des données personnes qui fait appel aux divers protocoles de sécurisation des

transactions (SSL/SET)

Mandat-post international :

Gestion Import-export BTS C.I 2ème Année

Chapitre 10

4

Permet d’effectuer des transferts en espèce dans plus de 150 pays.

Le bénéficiaire peut retirer les fonds envoyés même s’il ne dispose pas de compte en

banque.

Le contre remboursement :

Service de remise au destinataire des documents ou marchandises par les services

postaux ou le transport contre le paiement d’un montant précisé par l’expéditeur.

II° Choisir un moyen de paiement.

Le « bon » moyen de paiement est celui qui aura été accepté par les deux parties et

reconnu dans les deux pays.

Trésorerie :

Si un exportateur connaît des problèmes de trésorerie il peut s’adresser à sa banque

pour que celle-ci lui avance la somme due par le client jusqu’au transfert de fonds de la

créance.

La banque lui prête alors la somme (nominale de l’effet de commerce) minorée des

intérêts (escompte) et des commissions en vigueur.

L’exportateur rembourse son emprunt à l’échéance avec le montant reçu de son client.

Le pays :

L’entreprise doit consulter le MOCI pour savoir quel moyen de paiement sera

privilégié ou à proscrire selon les pays.

A priori il faudra privilégier le virement swift et autre billet à ordre.

Les moyens de paiement des pays avec lesquels on traite dépendent de la nature, du

montant de la transaction, de la sécurité, de leur coûts et du delà de rapatriement des

fonds.

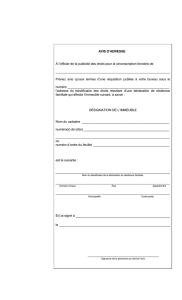

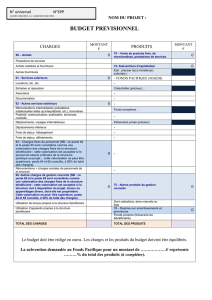

Tableau avantages/ inconveignants des différents moyens de paiement

Moyen de

paiement

Avantages

Inconveignants

Chèque

Facile à mettre en œuvre

Aucune garantie de paiement

Délai de recouvrement long (parfois

jusqu'à 15 jours)

Valeur juridique différente selon les pays

Perte/vol/falsification/détournement

Gestion Import-export BTS C.I 2ème Année

Chapitre 10

5

Ne protège pas contre le risque de

change

Coût élevé pour un chèque de banque ou

chèque certifié

Virements

Transfère sécurisé

Rapide

Coût peu élevé

Système qui fonctionne

24h/24

Aucune garantie de paiement pour le

bénéficiaire

Ne protège pas contre le risque de

change

Lettre de

change

Peut-être escompté auprès

d’une banque

Garantie de paiement si

l’expéditeur demande l’aval

de la banque de l’importateur

Peut être transmise par

endossement pour régler une

autre dette

Emise à l’initiative du vendeur

Détermine précisément la

date de paiement

Sauf cas de l’aval ce n’est pas une

protection

Ne protège pas contre le risque de

perte/vol

Son recouvrement est long

Coût élevé

1

/

5

100%