Série Portefeuilles équilibrée Clarica FD

Série Portefeuilles équilibrée Clarica FD

Les indices ne sont pas gérés et sont fournis à titre de comparaison uniquement. Il est impossible d’y investir directement. La Sun Life du Canada, compagnie d’assurance-vie membre du

Groupe financier de sociétés Sun Life, est l’émettrice unique du contrat de rente variable fournissant les placements dans des fonds Portefeuilles Clarica. Une description des principales

caractéristiques du contrat de rente variable individuelle approprié est contenue dans le cahier de renseignements. SOUS RÉSERVE DE TOUTE GARANTIE APPLICABLE AU

DÉCÈS ET À L’ÉCHÉANCE, TOUTE PARTIE DE LA PRIME, OU DE TOUT AUTRE MONTANT, AFFECTÉE À UN FONDS DISTINCT EST INVESTIE AUX RISQUES

DU TITULAIRE DU CONTRAT ET POURRA AUGMENTER OU DIMINUER EN VALEUR SELON LES FLUCTUATIONS DE LA VALEUR MARCHANDE DES ACTIFS

DU FONDS DISTINCT PERTINENT. ®Clarica est une marque déposée de la Sun Life du Canada, compagnie d’assurance-vie.

Commentaire du Portefeuille

Rendement passé du Portefeuille

Rendement du Portefeuille

Rendement du marché

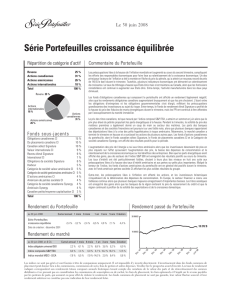

Répartition de catégorie d’actif

Revenu 35 %

Actions canadiennes 26 %

Actions américaines 24 %

Actions internationales 15 %

Total 100 %

Fonds sous-jacents

Obligations canadiennes CI 16 %

Revenu élevé Signature 12 %

De placements canadiens CI 9 %

Obligations de sociétés Signature 8 %

Canadien sélect Signature 8 %

Valeur internationale CI 7 %

International CI 6 %

Catégorie de société valeur américaine CI 5 %

Catégorie de société canadienne Synergy 5 %

D’actions américaines CI 4 %

Catégorie de société

gestionnaires américains CI 4 %

Américain de petites sociétés CI 4 %

D’obligations mondiales CI 4 %

Harbour 4 %

Américain Synergy 4 %

Total 100 %

13 740 $

Sept. ’03

20 000 $

10 000 $

Déc. ’03

Déc. ’07

Déc. ’04

Déc. ’05

Déc. ’06

Juin ’08

Les préoccupations liées à la hausse de l'inflation mondiale ont augmenté au cours du second trimestre, compliquant

les efforts des responsables économiques pour faire face au ralentissement de la croissance économique. Un des

principaux facteurs de l'inflation a été la montée en flèche du prix du pétrole, qui a atteint un nouveau record de près

de 140 $ le baril durant le trimestre. Toutefois, plusieurs indicateurs économiques ont démontré un ralentissement dans

la croissance. Le taux de chômage a haussé aux États-Unis mais s'est maintenu au Canada, alors que les forclusions

immobilières ont continué à augmenter aux États-Unis. Entre-temps, l'activité manufacturière dans les deux pays

diminuait.

Dû aux préoccupations liées à l'inflation et à l'idée de taux d'intérêt plus élevés, les obligations mondiales se sont

fortement vendues au cours du deuxième trimestre, ce qui a eu un impact négatif sur le Fonds d'obligations mondiales

CI. Les fonds d'obligations canadiennes qui composent le portefeuille ont également affiché un rendement légèrement

négatif, alors que les rendements obligataires canadiens augmentaient brusquement et que les prix chutaient. L'écart

entre les rendements des obligations d'entreprises et des obligations gouvernementales s'est élargit, reflétant les

préoccupations grandissantes des investisseurs au sujet du risque. Entre-temps, le Fonds de rendement élevé Signature

a profité de la hausse du prix des fiducies de revenu énergétiques durant le trimestre, mais les FPI ont continué à être

affectées par l'assouplissement du marché immobilier.

Le prix des titres canadiens, tel que mesuré par l'indice composé S&P/TSX, a atteint un sommet en juin alors que le

prix plus élevé du pétrole propulsait les parts énergétiques à la hausse. Pendant le trimestre, la solidité du prix des

matières premières a également donné un coup de main au secteur des matières. Les parts des banques canadiennes

et des sociétés financières ont poursuivi sur une faible note, alors que plusieurs banques rapportaient des dépréciations

liées à la crise des prêts hypothécaires à risque américains. Néanmoins, le marché canadien a terminé le trimestre en

hausse et a surclassé les actions de plusieurs autres pays. Les fonds d'actions canadiennes du portefeuille, dont le

Fonds canadien sélect Signature, le Fonds de placements canadiens CI et la Catégorie de société canadienne Synergy,

ont affiché des résultats positifs pour la période.

L'augmentation des prix de l'énergie a nui aux titres américains alors que les investisseurs devenaient de plus en plus

inquiets sur l'effet qu'auraient l'augmentation des prix, la baisse des dépenses de consommation et le ralentissement

de la croissance économique sur les bénéfices des entreprises. Bien que les parts énergétiques aient affiché des gains,

peu de secteurs de l'indice S&P 500 ont enregistré des résultats positifs au cours du trimestre. Les titres financiers et

les banques américaines ont été particulièrement faibles, chutant à leurs plus bas niveaux en huit ans suite aux

préoccupations liées à la hausse des taux d'intérêt américains et aux pertes sur prêts plus importantes. Malgré la

lenteur de l'indice, les fonds d'actions américaines du portefeuille ont en général été positifs durant le trimestre, avec

le Fonds américain petites sociétés CI affichant les plus solides résultats du groupe.

Outre-mer, les préoccupations liées à l'inflation ont affecté les actions, et les investisseurs britanniques s'inquiétaient

de la détérioration des dépenses de consommation. En Europe, le secteur financier a connu une faiblesse continue alors

que plusieurs banques majeures enregistraient d'importantes baisses. Les titres asiatiques ont enregistré des gains

alors que les banques de la région évitaient le pire du resserrement du crédit et que la région continuait à profiter de

la solidité des exportations et de la croissance domestique.

Revenu 35 %

Actions

internationales

15 % Actions

canadiennes

26 %

Actions

américaines 24 %

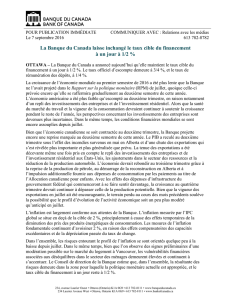

au 30 juin 2008 Cumul annuel 1 mois 6 mois 1 an 3 ans Création

Série Portefeuilles équilibrée Clarica FD -2,0 % -2,9 % -2,0 % -6,0 % 4,1 % 6,9 %

Date de création : septembre 2003

au 30 juin 2008, en $ CA Cumul annuel 1 mois 6 mois 1 an 3 ans Création

Indice obligataire universel DEX 2,2 % -0,1 % 2,2 % 6,8 % 3,6 % 5,1 %

Indice composite S&P/TSX6,0 % -1,4 % 6,0 % 6,7 % 16,2 % 17,6 %

Indice mondial MSCI - $ CA -7,9 % -5,5 % -7,9 % -14,0 % 2,9 % 5,7 %

Le 30 juin 2008

1

/

1

100%