Lettre C2007-127 GHM / POLE SUD DE LAGARDERE (Edition de

Bulletin Officiel de la Concurrence, de la

Consommation et de la Répression des Fraudes

N° 1 bis du 25 janvier 2008

C2007-127 / Lettre du ministre de l’économie, des finances et de l’emploi du 7 décembre

2007, aux conseils de la société Groupe Hersant Média, relative à une concentration dans le

secteur de la presse régionale écrite.

NOR : ECEC0801728S

Maîtres,

Par dépôt d’un dossier déclaré complet le 30 octobre 2007, vous avez notifié l’acquisition par la

société Groupe Hersant Média (ci-après « GHM ») de filiales de la société Quillet constituant le pôle

de presse quotidienne régionale du sud de la France du groupe Lagardère (ci-après « le Pôle Sud »).

Cette opération a été formalisée par un contrat de cession d’actions signé le 13 août 2007.

1. LES ENTREPRISES CONCERNÉES ET L’OPÉRATION DE CONCENTRATION

Les entreprises concernées par la présente opération sont les suivantes :

GHM est actif dans le secteur des médias en France métropolitaine et dans les

départements et territoires d’outre-mer. Il exploite principalement :

- des titres de presse quotidienne régionale : Havre Libre, Le Havre Presse, Paris

Normandie, L’Union, L’Est Eclair, L’Ardennais, L’Aisne Nouvelle, Libération

Champagne, France Antilles, France Guyane, Le Journal de l’Île, Les Nouvelles

Calédoniennes, La Dépêche et Les Nouvelles ;

- des titres de presse gratuite à contenu rédactionnel : ParuVendu Paris, Le Journal des

Plages, ParuVendu Découvertes ;

- des titres de presse gratuite d’annonces : ParuVendu, 97-1, 97-2 et 97-3 ;

- des radios locales : Champagne FM, Trace FM, Pac FM, Nostalgie (en Guadeloupe, en

Guyane et à la Réunion) et NRJ (à Nouméa et Tahiti) ;

- des chaînes de télévision à vocation locale : Canal 32, Télé Grenoble, Paris Cap’, Télé

Alsace, Télé Miroir Services et Citizen TV ;

- des sites Internet : sites qui sont le prolongement de certains titres de presse et télévision

locale et Carriereonline.com.

Par ailleurs, GHM est également actif, de façon marginale, dans les secteurs de l’édition de

livres et de l’affichage.

En 2006, le chiffre d’affaires mondial consolidé de GHM s’est élevé à 683 millions d’euros hors

taxes, exclusivement réalisé en France.

Le Pôle Sud exploite principalement :

- des titres de presse quotidienne régionale : La Provence, Nice Matin, Corse Matin et Var

Matin ;

- des titres de presse hebdomadaire régionale : Marseille l’Hebdo, Let’s Go Riviera et

7 Giorni ;

2

- des titres de presse gratuite à contenu rédactionnel : Marseille Plus et Street ;

- des titres de presse gratuite d’annonces : Nice Matin Immobilier, Var Matin Immobilier et

Corse Matin Immobilier ;

- des sites Internet qui sont le prolongement de certains de ses titres de presse.

Par ailleurs, le Pôle Sud est également actif, de façon marginale, sur les secteurs de la

production de programmes télévisés, de l’édition de livres et de l’impression de titres de presse pour

compte de tiers.

En 2006, le chiffre d’affaires du Pôle Sud s’est élevé à 221 millions d’euros hors taxes,

exclusivement réalisé en France.

L’opération consiste en la cession par le groupe Lagardère de la totalité des actions détenues

dans les filiales de la société Quillet constituant son pôle sud de presse régionale à GHM. Elle a pour

effet de conférer à GHM le contrôle exclusif du Pôle Sud. Compte tenu des chiffres d’affaires des

entreprises concernées, elle ne revêt pas une dimension communautaire et est soumise aux dispositions

des articles L.430-3 et suivants du Code de commerce relatifs à la concentration économique.

2. LES MARCHÉS CONCERNÉS PAR L’OPÉRATION

GHM et le Pôle Sud sont simultanément actifs sur les secteurs de la presse régionale, de la

télévision et de l’édition. Il convient d’apprécier l’impact de la présente opération de concentration sur

la concurrence à la lumière de la pratique décisionnelle antérieure des autorités nationales et

communautaire de la concurrence dans le secteur des médias et de l’édition de livres.

2.1. Les marchés de produits

2.1.1. Les médias

Les marchés de la presse

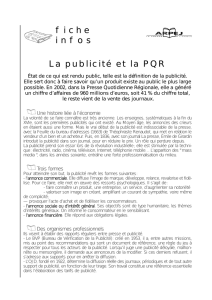

Dans le secteur de la presse écrite, les autorités de concurrence distinguent traditionnellement la

presse spécialisée grand public, la presse spécialisée technique et professionnelle, la presse gratuite, la

presse d’information générale nationale et la presse d’information générale régionale1.

En matière de presse régionale, une segmentation est opérée selon la périodicité de la diffusion

des titres, quotidienne (ci-après « PQR ») et hebdomadaire (ci-après « PHR »).

En outre, en terme de presse spécialisée grand public diffusée au niveau national, il ressort de la

pratique communautaire et nationale2 que différents marchés peuvent être segmentés en fonction du

contenu éditorial, de la présentation, de la périodicité, de la politique commerciale et des

caractéristiques des lecteurs. Par analogie à l’analyse effectuée en matière de presse spécialisée grand

public nationale, de telles segmentations peuvent être retenues pour les titres de presse spécialisée à

vocation locale.

1 Voir notamment les lettres du Ministre de l’Économie du 28 octobre 2005, SIPA / Pôle Ouest de la Socpresse

et SEMIF et du 28 août 2007, BFCM-Est Républicain / Delaroche. Voir également les Avis du Conseil de la

concurrence n°05-A-18 du 11 octobre 2005 relatif à l’acquisition du Pôle Ouest de la Socpresse et du fonds de

commerce de la SEMIF par la SIPA et n°07-A-09 du 2 août 2007 relatif à la prise de contrôle conjoint de

Delaroche par L’Est Républicain et la BFCM.

2 Voir notamment la décision de la Commission européenne, M.3420, GIMD/Socpresse du 16 juin 2004 et les

lettres du Ministre de l’Économie du 31 décembre 2002, Socpresse/Groupe Express et du 11 février 2004,

Bayard/Milan.

3

En matière de presse gratuite, les autorités de concurrence distinguent, de façon constante, la

presse gratuite à contenu rédactionnel de la presse gratuite de petites annonces. Au sein de la presse

gratuite d’annonces, des marchés spécifiques ont été définis pour les annonces immobilières et pour

les offres d’emploi3. Néanmoins, la jurisprudence a laissé ouverte la question d’une segmentation entre

les annonces immobilières paraissant dans la presse gratuite spécialisée de celles publiées dans la

presse gratuite généraliste.

En outre, pour chacune des catégories de titre de presse ainsi définies, les autorités de

concurrence retiennent trois marchés de produits : ceux du lectorat (dans le cas de la presse payante),

de la publicité commerciale et des petites annonces.

Enfin, comme l’a souligné le Conseil de la concurrence dans son Avis n°07-A-09 précité, « si

les autorités de concurrence n’ignorent pas que, du fait de la convergence de leur objet, les grandes

catégories de médias exercent entre elles des contraintes structurelles et dynamiques qui réduisent la

liberté de gestion de chacun d’eux, l’appréciation qu’elles ont jusqu’à présent faite de la substituabilité

entre ces différents médias du point de vue des demandeurs n’a jamais permis qu’ils puissent être

considérés comme un marché pertinent unique ».

Les marchés de la télévision

En matière de télévision, les autorités de concurrence4 distinguent traditionnellement les

activités de télévision gratuite de celles de la télévision payante, dans la mesure où elles ne

correspondent pas au même modèle économique, les chaînes gratuites étant financées par la publicité

et les chaînes payantes principalement par les abonnements.

En aval, les autorités de concurrence définissent aujourd’hui un marché de la télévision payante

sur poste fixe tous modes de diffusion confondus (satellite, câble, ADSL, TNT, hertzien, analogique)

distinct de la télévision payante sur terminaux mobiles et des services de VoD.

Au stade intermédiaire, les autorités de concurrence opèrent une segmentation entre les marchés

de l’édition et de la commercialisation de chaînes de télévision payantes selon le contenu éditorial

(premium, cinéma, sport, information générale, jeunesse, etc.).

Les marchés situés en amont des marchés de l’exploitation des chaînes de télévision sont ceux

de l’acquisition des droits de diffusion, sur lesquels les offreurs sont les producteurs de programmes et

les demandeurs les éditeurs de chaînes. Au sein de ce secteur d’activité les autorités communautaire et

nationales de concurrence opèrent traditionnellement une distinction entre les droits relatifs au sport,

les droits relatifs aux œuvres cinématographiques et les droits relatifs à des programmes

spécifiquement édités pour une diffusion à la télévision. En outre, une segmentation est opérée entre

les programmes de stocks (films, téléfilms, etc.) et ceux de flux (programmes d’information,

magazines, jeux, etc.).

Les autorités de concurrence considèrent enfin un marché de la publicité télévisuelle qui met en

relation les annonceurs et les régies publicitaires des chaînes de télévision, sans qu’il y ait lieu

d’opérer une segmentation entre la publicité diffusée sur les chaînes de diffusion gratuite et de

diffusion payante. Le Conseil de la concurrence, dans son Avis n°07-A-09 précité, a toutefois estimé

« qu’à la différence des chaînes payantes, les chaînes en clair tirent de la vente d’espaces

publicitaires l’essentiel de leurs ressources, ce qui les conduit à rechercher une audience maximale.

Avec le développement des télévisions locales, l’existence d’un marché de la publicité télévisuelle

locale distinct de la publicité télévisuelle nationale n’est pas à exclure ».

3 Voir notamment la décision du Conseil de la concurrence n°89-D-05 du 24 janvier 1989 relative à des pratiques

mises en œuvre par le journal Nice-Matin et l’avis du Conseil de la concurrence n°03-A-03 du 20 mars 2003

relatif à l’acquisition de la société Comareg par France Antilles.

4 Voir notamment la décision du Ministre de l’Economie du 30 août 2006, Canal+/TPS.

4

En l’espèce, la question de la définition précise de ces marchés peut être laissée ouverte, les

conclusions de l’analyse concurrentielle demeurant inchangées.

Les marchés connexes

L’éditique et la gestion de site Internet

Dans son Avis n°07-A-09 précité, le Conseil de la concurrence a indiqué qu’« il convient de

distinguer les sites éditoriaux constituant le prolongement de la version papier des titres de presse,

d’une part, et les sites d’annonces, d’autre part. En effet, le modèle économique des sites éditoriaux

repose en grande partie sur la vente de publicité commerciale, elle-même corrélée à l’audience du site.

Par ailleurs, un annonceur sur deux n’utilise qu’un seul site pour ses campagnes de publicité,

privilégiant les sites à plus forte audience. Enfin, pour les consommateurs, il existe, en matière

d’information locale, des sites Internet concurrents à ceux des parties, généralistes (par exemple, la

rubrique « villes » du site Wanadoo), institutionnels ou thématiques (cinéma, sorties culturelles, etc.).

L’édition de tels sites diffère de l’édition de sites d’annonces, certains étant dédiés à des thèmes

spécifiques (emploi, annonces immobilières, etc.) et leur modèle économique est assez proche de celui

des journaux gratuits ».

Dans sa décision C2007-19, Spir/Schibsted/JV du 10 septembre 2007, le ministre a indiqué qu’il

convenait de distinguer les marchés des petites annonces de ceux de la publicité commerciale au sein

des sites Internet d’annonces. Il a également envisagé une segmentation par type d’annonces, en

définissant des marchés des petites annonces automobiles et des bateaux en ligne. Par analogie, de

telles segmentations pourraient être retenues pour les annonces relatives à l’immobilier et à l’emploi.

L’impression de titres de presse pour compte de tiers

Dans son Avis n°07-A-09 précité, le Conseil de la concurrence a indiqué qu’« il convient de

distinguer l’impression de titres de presse de l’activité d’impression de documents administratifs et

publicitaires et d’impression de livres, marché distinct, qui se caractérise par des prestations très

différentes (quantités à imprimer, fréquence, contraintes horaires, qualité du papier, type d’impression

couleur, etc.) ainsi que des outils de production distincts (une simple imprimante suffit à imprimer des

prospectus publicitaires, alors que des rotatives très spécifiques sont utilisées pour l’impression de

quotidiens ».

2.1.2. L’édition de livres

Dans le secteur des livres, les autorités nationales et communautaire de la concurrence ont défini

plusieurs marchés de produits et de services caractérisant la « chaîne » du livre5.

En amont, la Commission européenne a notamment distingué les marchés de l’acquisition des

droits d’édition selon qu’il s’agit des droits primaires ou de droits secondaires d’édition. En matière de

droits primaires d’édition, elle a opéré une première segmentation selon la langue de l’ouvrage (langue

française ou langues étrangères) et une seconde distinction selon la catégorie des livres6, qui

constituent autant de marchés pertinents.

En aval, sur le secteur de la vente des livres par les éditeurs aux revendeurs, la Commission

européenne a notamment opéré une segmentation selon le type de revendeurs – niveaux 1 et 2,

hypermarchés et grossistes – et selon la catégorie d’ouvrages (livres de littérature générale grand

format et format poche, livres pour la jeunesse, beaux livres, livres pratiques, bandes dessinées, livres

5 Voir notamment la décision de la Commission européenne, COMP/M.2978, Lagardère/Natexis/VUP du

7 janvier 2004.

6 Livres de littérature générale, livres pour la jeunesse, bandes dessinées, ouvrages universitaires et

professionnels.

5

éducatifs - scolaires et parascolaires -, ouvrages universitaires et professionnels, ouvrages de référence

et fascicules encyclopédiques).

La présente instruction n’a pas conduit à remettre en cause les délimitations précédemment

retenues.

2.2. Les marchés géographiques

2.2.1. Les médias

Il ressort de la pratique décisionnelle des autorités nationales et communautaire de concurrence

que la dimension géographique des marchés des médias et de la publicité sur ces médias correspond à

leur zone de diffusion.

La presse

Comme le souligne le Conseil de la concurrence « la pratique décisionnelle et la jurisprudence

traditionnelle des autorités de concurrence considèrent ainsi que les marchés du secteur de la presse

ont une dimension nationale dès lors que les publications concernées sont diffusées de manière

homogène sur le territoire national et que les annonceurs réalisent leurs investissements en fonction

d’une stratégie nationale. A l’opposé, le marché géographique de la publicité commerciale dans la

presse gratuite a été appréhendé sur une base locale, en raison du contenu des journaux ou de leur

diffusion »7.

Les titres de presse acquis par GHM dans le cadre de l’opération notifiée ont une diffusion

départementale ou infra-départementale. Ces zones de diffusion définissent ainsi la dimension

géographique des marchés pertinents.

La télévision

Les marchés de la télévision sont majoritairement de dimension nationale en raison des barrières

linguistiques et des différentes réglementations nationales. Le marché géographique de

l’approvisionnement en droits de diffusion est en revanche de dimension supranationale8.

L’éditique et la gestion de sites Internet

Les marchés de l’éditique et de la gestion de sites Internet, et notamment la vente d’espaces

publicitaires sur ce support, peuvent être considérés comme étant de dimension au moins nationale9.

En effet, les caractéristiques d’Internet plaident pour une définition géographique large : les sites

Internet sont accessibles sans aucune contrainte géographique dans le monde entier.

Dans la décision Spir/Schibsted précitée, le ministre a indiqué que le marché de la vente de

petites annonces automobiles sur Internet devait être considéré pour l’analyse comme national, en

raison des caractéristiques propres à ce support. Il a néanmoins indiqué que la dimension locale induite

par le rôle des sites d’annonces en tant qu’interface dans la vente de véhicules de particulier à

particulier et de professionnel à particulier devait être prise en compte dans l’analyse, notamment au

titre des effets congloméraux, d’autant plus que certains sites d’annonces constituant le prolongement

de titres de presse gratuite sont en mesure de proposer une offre couplée entre la parution dans leurs

journaux (diffusés à un niveau local) et la parution sur Internet.

7 Voir notamment le point 62.

8 Voir notamment l’Avis du Conseil de la concurrence n°06-A-13 du 13 juillet 2006 relatif à l’acquisition de

TPS par Canal +.

9 Voir notamment la décision de la Commission européenne COMP/M.1439, Telia/Telenor du 13 octobre 1999.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

19

19

20

20

21

21

22

22

23

23

24

24

25

25

26

26

27

27

28

28

1

/

28

100%