Lettre financière septembre 2015

de présence

en France

Groupe

Optimum

Lettre d’information

No 52 - 3e trimestre 2015

Bilan du 3e trimestre

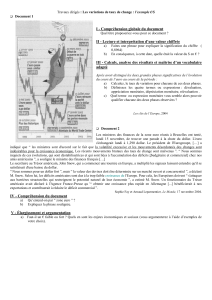

Le tableau suivant illustre les performances des principaux

indices de marché au cours du 3e trimestre de 2015, de

même que celles pour l’année 2015 :

Le troisième trimestre de 2015 a été marqué par une

performance négative avoisinant les 9 % pour les actions

de la zone euro, après un premier semestre qui avait vu

cette classe d’actifs bondir de près de 12 %. Cette baisse

s’explique essentiellement par les craintes relatives au

ralentissement économique de la Chine et de plusieurs

autres pays émergents, et l’eet de ce dernier sur les entre-

prises exportatrices de la zone euro. Toujours au sein de la

zone euro, on retiendra la performance du marché boursier

français (CAC 40) en 2015, qui est de loin supérieure à celle

de l’Allemagne (DAX), le diérentiel s’élevant à plus de 8 %

en faveur de la France.

Au niveau de l’actualité des entreprises, on assiste actuelle-

ment à une consolidation dans plusieurs secteurs d’activi-

tés en Europe, notamment chez les brasseurs (ore d'achat

de SABMiller par Anheuser-Busch Inbev) et du côté des maté-

riaux (intérêt pour K+S et Syngenta, de la part de Potash et

Monsanto respectivement). Du côté des services publics en

Allemagne, des titres tels RWE et E.On ont été délaissés par

les investisseurs, en raison des surcoûts entraînés par

la volonté de l’Allemagne de s’aranchir du nucléaire.

La récession au Brésil, de même que la chute de la devise

du pays (le Réal brésilien a baissé de 33 % en 2015, face au

dollar américain) a bien sûr aecté des groupes

tels Carrefour et Casino (l’action de ce dernier

a baissé de 36 % en 2015).

L’évènement de l’année demeure toutefois

le scandale qui a frappé Volkswagen, dont

le cours de l’action a oscillé entre un sommet

de 240 € atteint le 13 mars dernier et 105 €

(au 30 septembre), pour une baisse de 56 %.

Dans cette histoire, c’est toute l’industrie

automobile qui est chahutée et, de façon

générale, l’industrie allemande.

Pour ce qui est de la bourse américaine (ici

représentée par le S&P 500), celle-ci ache

une performance négative cette année, après

un premier semestre quasi-stable. Si les indica-

teurs économiques aux États-Unis sont encou-

rageants, une potentielle remontée des taux directeurs

de la part de la Réserve Fédérale (« Fed ») d’ici quelques mois

incite les investisseurs à la prudence.

Aussi, il est à noter que la bourse canadienne évolue

dans le même sens que la bourse américaine cette année,

les deux pays ayant des liens économiques étroits.

Au Japon, l’indice Nikkei 225 génère une performance

légèrement positive après 9 mois, le 3e trimestre ayant été

fortement négatif (-13,56 %). Finalement, la performance

boursière des marchés émergents est en forte baisse cette

année, avec une performance de -15,11 %.

Au niveau des marchés obligataires de la zone

euro, la performance 2015 n’est que légère-

ment positive malgré un bon troisième

trimestre, les taux d’intérêts ayant repris

leur baisse à compter de la n du

mois de juin.

SIÈGE SOCIAL

94, rue de Courcelles

75008 Paris

Téléphone : 01 44 15 81 81

Télécopieur : 01 44 15 81 79

www.optimumnanciere.fr

0 820 320 322

0,12 TTC / MN

Chère cliente, cher client,

Voici le contenu de notre lettre d’information pour le 3e trimestre 2015 :

1. Bilan du 3e trimestre

2. Revue macro-économique

3. Stratégie de placement obligataire

4. Stratégie de placement actions

5. Performances de nos OPCVM

Région / pays Indice Devise

Performances

3e trimestre

2015 (%)

Performances

2015 (%)

France CAC 40 € -6,80 7,17

Allemagne DAX € -11,74 -1,48

Actions zone euro Euro Stoxx 50 € -9,17 1,51

Obligations zone euro Euro MTS 7-10 ans € 3,38 1,52

États-Unis S&P 500 USD -6,43 -5,29

Canada S&P/TSX Composite $ CAD -7,86 -7,02

Royaume-Uni FTSE 100 GBP -6,02 -4,64

Japon Nikkei 225 Yen -13,56 1,10

Monde MSCI Monde USD -8,32 -6,22

Marchés émergents MSCI Marchés émergents USD -17,79 -15,11

Lettre d’information

info

Revue macro-économique

Zone euro

Contrairement à plusieurs autres régions et pays du

monde, la zone euro bénécie nettement de la baisse des

coûts de l’énergie. Cependant, le taux de chômage y étant

toujours très élevé (notamment en Espagne et en Italie),

la solidité de la reprise économique demeure fragile, de

même que le niveau d’ination qui peine à s’établir en

zone positive.

Ainsi, la Banque Centrale Européenne (« BCE ») pourrait

devoir augmenter la taille et la durée de son programme

d’assouplissement quantitatif entrepris en janvier dernier,

an d’éloigner le risque de déation.

En France, les données macro-économiques sont géné-

ralement bien orientées, sans toutefois être à un niveau

susant pour faire baisser le taux de chômage qui s’élève

toujours à plus de 10 %. L’Allemagne fait toutefois face à

des dés plus sérieux, conséquence de « l’aaire Volkswa-

gen » d’une part, et des eets du ralentissement des mar-

chés émergents d’autre part. Ceci est sans compter sur le

fait que l’Allemagne a cette année accueilli des centaines

de milliers de migrants, qui doivent être intégrés à la vie

civile et formés pour le travail.

En Italie, on peut percevoir les signes d’une reprise écono-

mique. Néanmoins, le système bancaire italien doit être

assaini, le montant de créances douteuses du système

étant à son niveau le plus élevé depuis 20 ans.

Finalement, on ne peut passer sous silence le dénoue-

ment du « feuilleton grec », qui a tenu les marchés en

haleine durant une bonne partie du mois de juillet. Ainsi

et en échange d’un vaste programme d’austérité, le pays

sera bénéciaire d’un plan de sauvetage de 86 G € nancé

par les États membres de la zone euro.

États-Unis

Le principal élément qui a occupé l’esprit des investisseurs

au cours du dernier trimestre a été la décision de la Fed de

ne pas hausser son taux directeur, lors de la rencontre du

Federal Open Market Committee (FOMC) du 17 septembre

dernier. En eet, nombreux étaient les éléments qui mili-

taient en faveur d’une hausse du taux directeur, notam-

ment le faible taux de chômage, une croissance écono-

mique soutenue de même que le niveau de conance du

consommateur et des constructeurs de maisons (home-

builders) qui se situe à un niveau élevé.

Par contre, les incertitudes relatives à la santé économique

des marchés émergents ont forcé l’institution à repousser

à plus tard cette hausse du taux directeur, car une hausse

pourrait avoir pour eet de renforcer le dollar américain et

mettre davantage de pression sur les marchés émergents.

Finalement, on ne peut passer sous silence l’impact sur

l’emploi de la baisse prolongée du prix du baril de pétrole.

En eet, plusieurs dizaines de milliers d’emplois ont dis-

paru au cours des derniers mois, au rythme de 10 000

à 15 000 par mois.

Canada

Selon les dernières données économiques publiées, si le

Canada était techniquement en récession au premier se-

mestre de l’année, il en est ociellement sorti au mois de

juillet. En eet, le rythme de croissance économique est

revenu à près de 1,5 % sur base annuelle, niveau attendu

par la Banque du Canada.

Japon

Le Japon parvient à acher une légère croissance écono-

mique cette année, résultat des actions de la Banque du

Japon qui, par l’injection de liquidités dans l’économie, est

parvenue à faire baisser le Yen vis-à-vis du dollar américain,

ce qui a eu un eet positif sur les exportations.

Toutefois, les mesures actuelles semblent s’essouer :

pour preuve, le gouvernement a proposé une baisse du

taux d’imposition corporatif de 3 %, an d’écarter le risque

déationniste pesant sur l’économie du pays.

Marchés émergents

L’année 2015 n’est certes pas celle des marchés émer-

gents. En eet, ceux-ci sont aux prises avec une multitude

de problématiques, à savoir un ralentissement plus im-

portant que prévu de la croissance économique globale,

des emprunts contractés en dollar américain qui font

augmenter le service de la dette (en raison de la force du

dollar américain) et une baisse de revenus découlant de

la faiblesse du cours des matières premières.

Pour ce qui est de la Chine, on retiendra du trimestre

écoulé que si les données macro-économiques sont mal-

gré tout bien orientées, Pékin a dû intervenir à plusieurs

reprises an de freiner la baisse du marché boursier (-41%

depuis le 13 juin dernier pour la Bourse de Shanghai).

Stratégie de placement obligataire

L’année 2015 est une période de dés sur le marché

obligataire. En eet, dans le contexte de la faiblesse actuelle

des taux d’intérêts en zone euro et de la performance 2015

quasi-nulle de la classe d’actifs, notre stratégie de placements

ache une durée courte (ce qui protège dans une certaine

mesure des eets d’une hausse des taux d’intérêts, si elle

devait survenir), et par la détention d’obligations perpétuelles

émises par des institutions nancières solides nancièrement.

Comme toujours, le portefeuille géré est de très haute qualité,

la notation moyenne des titres en portefeuille étant de BBB.

Lettre d’information

info

® Marque de commerce de Groupe Optimum inc. utilisée sous licence.

Stratégie de placement actions

La répartition géographique de nos portefeuilles d’actions

reète une sous-pondération des actions américaines, en

raison de la force du dollar américain et de ses eets sur

les résultats des entreprises. Du reste, nous demeurons

surpondérés en actions de la zone euro, étant donné le

support qu’orent la BCE, la faiblesse du prix du baril de

pétrole, la faiblesse de l’euro face au dollar américain et

le redressement économique observé dans la plupart

des pays de la zone euro.

Nous demeurons constructifs à l’égard des actions

canadiennes ; en eet, d’une part la faiblesse du dollar

canadien face au billet vert américain a un eet positif

sur les sociétés exportatrices canadiennes, et d’autre part

l’économie canadienne a depuis peu redémarré un cycle

de croissance économique.

Au sein de la zone euro, nous privilégions toujours

les secteurs des soins de santé et de la consommation

de base, et de façon générale, les entreprises ayant un

bilan nancier solide et qui ont démontré leur capacité

à augmenter leur dividende régulièrement, depuis de

nombreuses années.

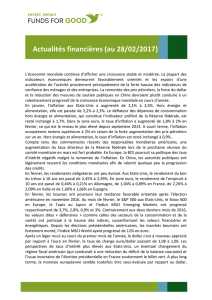

Performances de nos OPCVM (nets de frais) (en %)

2015 2014 sur 3 ans sur 5 ans sur 10 ans

OPCVM

Optimum Actions 2,46 3,34 26,64 21,87 19,55

Optimum Actions Internationales -0,96 15,30 28,93 40,72 47,97

Optimum Obligations -0,67 4,26 12,76 19,62 40,65

Optimum Diversié International -1,07 10,98 22,90 32,92 47,89

Optimum Actions Canada (Part R) -16,60 6,76 - - -

Optimum Court Terme 0,08 0,11 0,27 1,46 13,31

Prols

d’investisseurs

Prol Prudence -1,25 6,29 15,77 20,75 28,95

Prol Équilibre -0,77 6,59 18,46 21,87 25,79

Prol Diversié -1,82 9,99 19,86 27,73 35,39

Prol Dynamisme -0,17 8,49 24,26 26,26 22,67

Notes :

- Les informations indiquées dans ce document complètent les publications réglementaires tenues à disposition sur simple

demande au siège social d'Optimum Gestion Financière S.A. ;

- Les performances passées ne préjugent pas des performances futures ;

- Les performances sont basées sur une période de détention complète sans rééquilibrage ;

- Les performances sont en date du 25 septembre 2015 ;

- La date de création de l’OPCVM Optimum Actions Canada (part R) est le 24 juin 2013.

Pour tout renseignement supplémentaire, n’hésitez pas à communiquer avec nous sur ogf@optimumfrance.com

De plus, nous vous invitons à consulter notre site Internet à l’adresse suivante : www.optimumnanciere.fr

1

/

3

100%