Philosophie passive

OBJECTIF CONSEILLER

20

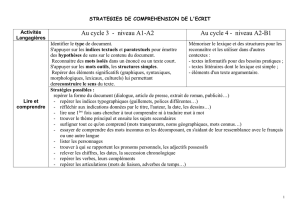

FORUMDES CONSEILLERS BRADLEY G.STEIMAN

endant plusieurs années, le

monde de l’investissement a été

divisé en deux philosophies : la

gestion active traditionnelle, qui met

l’accent sur le stock picking ou sur la

synchronisation des marchés, et la ges-

tion passive, qui cherche à saisir le taux

de rendement du marché à un coût

avantageux. La plupart des stratégies

passives visent à calquer leur indice de

référence largement suivi, comme le

S&P 500. Au fil des ans, les termes

«passives» et «indicielles» ont été utili-

sés de façon interchangeable.

Au cours des 30 dernières années,

les stratégies indicielles ont connu du

succès à la fois sur le plan des rende-

ments et sur le plan commercial: le

total des placements effectués dans le

monde avec cette démarche a atteint

près de trois billions de dollars.

Toutefois, de récentes recherches

ont révélé certaines imperfections.

Les indices de référence classiques

ont été conçus comme des tableaux

d’affichage des rendements des mar-

chés, et non comme des modèles pour

les stratégies d’investissement.

Les gestionnaires d’indices sont

souvent jugés sur leur habileté à retra-

cer les erreurs relativement à un

indice, mais, jusqu’à tout récemment,

les coûts relatifs à cette méthode

n’avaient pas été examinés de près.

Comme les révisions d’indices sont

annoncées à l’avance, les gens qui

négocient sur le marché peuvent

devancer, et ils le font, les gestion-

naires d’indices, qui doivent acheter

ou vendre des placements à la date de

reconstitution afin de minimiser les

erreurs de parcours. En d’autres

termes, les résultats des indices sont

biaisés par cet effet à court terme. Les

actions qui entrent dans l’indice mon-

tent généralement avant la date de

reconstitution, et les actions qui quit-

tent l’indice tombent généralement à

ce moment. Les gestionnaires peu-

vent donc obtenir le rendement sur

l’indice, mais l’indice lui-même est

pénalisé par cette situation.

Une autre problématique est ratta-

chée à l’interprétation de l’indice. Les

indices conventionnels sont supposés

être une simple carte routière du com-

portement du marché, utiles pour les

analyses sommaires de la performance

des marchés. Mais les démarches

alternatives offrent l’occasion de défi-

nir avec plus de précision la relation

entre le risque et le rendement d’une

catégorie d’actifs ainsi que les caracté-

ristiques du rendement. Par exemple,

avec les actions de type valeur, une

stratégie misant sur les placements

ayant des caractéristiques valeur bien

définies peut s’avérer plus attrayante

qu’une stratégie qui sépare l’univers

des actions simplement à parts égales

entre la valeur et la croissance.

Une solution

Si les stratégies indicielles ne sont pas

parfaites, cela ne veut pas dire qu’il

faut les abandonner. Pensez plutôt à

les appliquer d’une façon simple basée

sur l’équilibre. Selon cette optique, les

cours des placements varient, alors

que de grandes forces travaillent pour

les limiter à leur valeur intrinsèque. Il

est plus sensé d’exploiter ces forces

avantageusement, plutôt que de subir

les cours ou l’inquiétude associée aux

efforts pour les déjouer.

Mais comment concevoir des stra-

tégies d’investissement en l’absence

d’indices de référence? Une firme

devrait créer ses propres indices pri-

vés et les maintenir secrets. Si on se

base sur la dimension du risque dans

les marchés des capitaux, l’accent mis

sur les caractéristiques d’une catégorie

d’actifs devient plus significatif. Si, par

exemple, l’immobilier est une catégo-

rie d’actifs à part entière, il est tout à

fait pertinent que les placements

immobiliers fassent l’objet d’une stra-

tégie isolée et qu’ils soient supprimés

des stratégies générales. Les investis-

seurs sont alors libres de combiner les

deux catégories d’actifs dans n’im-

porte quelle composition qu’ils jugent

convenable, et ce, avec une plus

grande compréhension des caractéris-

tiques liées au risque et au rendement

de leurs choix reliés au portefeuille.

Une fois qu’une optique d’équilibre

est adoptée, l’attention est portée sur la

détermination des caractéristiques

reliées au risque et au rendement et

sur l’établissement des règles du por-

tefeuille pour saisir les rendements de

la façon la plus sûre possible.

Cette optique implique vraisembla-

blement une plus grande complexité

que la première génération des straté-

gies d’indices, mais elle offre la possi-

bilité de résultats plus satisfaisants à

long terme.

Bradley G. Steiman est directeur

régional de Dimensional Fund Advisors

Canada. Avec l’apport de Weston J.

Wellington, qui fait partie de l’équipe

de chercheurs de la firme.

OC

Philosophie passive

Malgré leurs imperfections,

n’abandonnez surtout pas

les stratégies indicielles.

Pensez plutôt à réviser votre

façon de les appliquer.

P

Bradley G.Steiman

1

/

1

100%