Retour aux facteurs fondamentaux et perspectives plus

Après quatre années de perturbations,

les marchés boursiers ont amorcé au

quatrième trimestre de 2012 une

remontée et certains signes laissent

croire que les investisseurs sont en voie

d’opérer un retour vers les facteurs

fondamentaux, des éléments

d’information cruciaux qui permettent

de mesurer le comportement d’une

entreprise, d’un secteur d’activité ou

d’une économie dans son ensemble.

Cetintérêt renouvelé pour les facteurs

fondamentaux envoie un signal

important que les investisseurs

délaissent peu à peu le modèle

d’alternance entre aversion et appétit

pour le risque en vertu duquel les

marchés oscillent sans cesse entre

l’optimisme et le pessimisme en

fonction surtout du sentiment

desinvestisseurs.

En fin de trimestre, les tiraillements sur

le désormais célèbre « mur budgétaire »

aux États-Unis faisaient la manchette.

Or, ce débat a été reporté à plus tard.

Même si les discussions du Congrès

américain sur les impôts et les dépenses

publiques continueront d’avoir des

conséquences importantes sur la

croissance économique éventuelle, leur

eet sur la volatilité des marchés à plus

court terme a été atténué par ce report.

Vers la fin du quatrième trimestre, les

investisseurs de partout dans le monde

surfaient sur une vague d’optimisme,

d’où une remontée qui a engendré des

gains annuels supérieurs à 10 % sur la

plupart des grands marchés. L’indice

S&P 500 a eectué un bond de 16 %

endollars américains et de 13,5 % en

dollars canadiens, puisque le huard s’est

négocié tout près du niveau de la parité

avec le billet vert ou au-dessus pendant

la plus grande partie de l’année. L’indice

mondial MSCI a terminé le trimestre en

hausse de 16,4 % en monnaie locale,

soit 14 % en dollars canadiens. L’indice

MSCI Europe, Australasie et Extrême-

Orient (zone EAFE) a quant à lui bondi

de 17,8 % en monnaie locale et de

15,2% en dollars canadiens. L’indice

composé S&P/TSX s’est apprécié de

7,2% pendant l’année.

Nous sommes encouragés par cette

amorce de retour aux facteurs

fondamentaux. Les analystes s’appuient

sur les facteurs fondamentaux pour

Retour aux facteurs fondamentaux et perspectives

plus encourageantes pour 2013

Au-delà des manchettes, les investisseurs reviennent à l’analyse des entreprises, des secteurs

d’activité et des statistiques économiques

PerspectivesMD

Février 2013

Sommaire

`Trois facteurs clés pour le déblocage de la croissance mondiale

`L’inflation demeure sous contrôle

`Mise en contexte des résultats : L’expérience positive de MD

Finances Pratique Mieux-être md.amc.ca

décider si l’actif sous jacent d’une

entreprise fait de celle-ci une occasion

de placement intéressante. Les

investisseurs qui s’appuient sur les

facteurs fondamentaux ne se laissent

pas distraire par les manchettes et les

autres indicateurs à court terme, car ils

sont convaincus que les marchés

sous-évaluent parfois le potentiel

véritable d’un titre à court terme, mais

que sa valeur intrinsèque finira par

prévaloir. Des bénéfices intéressants

récompensent souvent l’investisseur qui

fait l’acquisition d’un titre dont le cours

est trop bas par rapport à sa valeur et

qui a ensuite la patience d’attendre que

le marché reconnaisse cette valeur. En

2012, le Wall Street Journal a d’ailleurs

fait une analogie intéressante entre

cette fixation malsaine des investisseurs

pour l’actualité économique et le jeu de

la roulette russe.

Ce mouvement d’abandon de ce que

certains observateurs ont appelé la «

nouvelle donne » (c’est-à-dire la forte

dépendance des marchés à l’endroit

desbanques centrales et des autres

décideurs politiques qui font

constamment la manchette) et le regain

de faveur des facteurs fondamentaux

signale pour nous l’amorce d’un retour

graduel à une situation plus « normale »

sur les marchés financiers. Il importe

cependant de souligner que malgré ce

retour progressif, les marchés mondiaux

ne sont pas pour autant tirés d’aaire.

Nous continuons plutôt de penser que

l’économie mondiale poursuivra son

expansion à deux vitesses, puisque les

économies émergentes resteront plus

dynamiques. En fait, en 2013, il est

probable que nous assisterons à une

poursuite de cette évolution à deux

vitesses dont nous avons été témoins

en 2012, les économies émergentes

ayant contribué davantage à l’expansion

économique mondiale que les

économies développées.

Cette conjoncture est à l’avantage de

l’économie canadienne qui est très bien

positionnée pour prospérer dans ce

contexte de croissance à deux vitesses.

Les entreprises canadiennes du secteur

des ressources naturelles continueront

de bénéficier de la croissance plus forte

prévue des économies émergentes, car

l’industrie manufacturière et le secteur

des infrastructures seront à la base de

cette croissance et l’activité dans ces

secteurs stimule la demande de

ressources naturelles et de produits de

base. La bonne santé des finances

publiques canadiennes contribue

également à l’optimisme relatif des

perspectives économiques.

Trois facteurs clés pour le déblocage

de la croissance mondiale

Nos perspectives favorables pour

2013reposent sur trois facteurs clés :

lareprise graduelle des dépenses

duconsommateur américain, la

coordination des mesures prises par

lesdécideurs à l’échelle mondiale à

l’appui de la croissance, et les prévisions

d’une inflation stationnaire.

Le consommateur américain demeure

optimiste, mais la peur du mur

budgétaire a miné sa confiance

L’indice de confiance des

consommateurs a chuté à 65,1 en

décembre, par rapport à 71,5 en

novembre, une deuxième baisse

mensuelle consécutive. L’indice est

actuellement à son plus bas niveau

depuis le mois d’août dernier.

Parmi les événements ponctuels qui ont

altéré la confiance des consommateurs,

mentionnons la supertempête Sandy,

qui a durement frappé les États du

Nord-Est et de l’Atlantique à la fin

d’octobre dernier. Ces États

représentent environ le tiers des ventes

au détail aux États-Unis. Les élections

présidentielles ont aussi contribué à la

faiblesse des dépenses des

consommateurs dans les deux

premières semaines de novembre.

Les consommateurs se disent aussi

préoccupés par les perspectives

économiques, à cause surtout de

l’incertitude générée par le débat autour

du mur budgétaire. Nous pensons que

la confiance des consommateurs

reprendra son mouvement ascendant

maintenant que ces craintes

s’estompent. Il importe de souligner

queles statistiques sur la confiance

desconsommateurs ne tiennent pas

compte de l’accord de dernière minute

ficelé par le Congrès des États-Unis.

2 PERSPECTIVESMD

Les perspectives relatives aux dépenses

de consommation aux États-Unis sont à

la base des prévisions économiques de

2013, parce qu’elles demeurent le plus

important facteur de croissance

économique dans le monde. Les

dépenses des consommateurs

américains représentent en eet

environ 70 % du PIB des États-Unis et,

par voie de conséquence, environ 20 %

du PIB mondial. À défaut d’une

demande soutenue des consommateurs

américains, il est peu probable que

l’économie mondiale continue de

prendre de l’expansion à un rythme

raisonnable. Les dépenses des

consommateurs américains dépendent

avant tout des marchés de l’emploi et

del’habitation. Or, les nouvelles ont été

bonnes sur ces deux fronts en 2012.

L’économie américaine s’est en eet

enrichie de 155 000 emplois en

décembre et le taux de chômage est

resté stable à 7,8 % après avoir atteint

un niveau aussi élevé que 8,5 % au

début de 2012. Toujours en décembre,

lenombre moyen de nouvelles

demandes de prestations de chômage

achuté à son plus bas niveau depuis

mars 2008.

Le Département du commerce des

États-Unis a annoncé que les ventes

demaisons neuves avaient connu leur

hausse mensuelle la plus forte depuis

deux ans et demi, une autre donnée qui

semble confirmer que nous assistons

actuellement à une reprise durable

dansle secteur de l’habitation. Si les

propriétaires américains retrouvent

leurfoi dans le marché immobilier, il

pourrait bien y avoir un regain de

confiance des consommateurs.

Habituellement, la maison d’un

ménageaméricain tend à être son bien

le plus important. Si les consommateurs

ont davantage confiance dans la valeur

de leur maison et donc, dans la valeur

de l’ensemble de leur patrimoine, ils

dépenseront probablement avec plus

deprodigalité.

Les décideurs continuent de prendre

des mesures coordonnées et décisives

La prolongation incessante de la

périodede bas taux d’intérêt et de

politiques monétaires extrêmement

accommodantes devrait continuer

desoutenir la croissance mondiale.

L’andernier, nous avons recensé de

multiples exemples de la détermination

des banques centrales à maintenir les

taux d’intérêt bas afin de stimuler la

croissance économique.

Parmi les exemples les plus importants

de ce phénomène, mentionnons la

coordination très serrée des politiques

adoptées par les banques centrales et

les décideurs des diérents pays. Pour

s’en convaincre, mentionnons que

lesmarchés boursiers mondiaux ont

amorcé une remontée à la mi-juin à la

parution d’une manchette de Reuters

annonçant l’intention des banques

centrales de prendre en Grèce, si la

situation devait l’exiger, des mesures

coordonnées après les élections.

Enseptembre, Alan Blinder, ancien

vice-président de la Réserve fédérale

américaine et professeur réputé

d’économie à Princeton, a été invité

às'adresser aux personnes présentes

àla réunion annuelle des banquiers

centraux du monde à Jackson Hole au

Wyoming. Dans son allocution, il a

résumé dans ces quelques mots tous

lesarguments à l’appui d’une étroite

coordination des mesures : « un

sentiment d’urgence partagé et les

intérêts communs prépondérants

rendent virtuellement obligatoire la

coopération.1 »

La décision de la Banque centrale

européenne de lancer un nouveau

programme illimité de rachat

d’obligations constitue un autre

exemple de la détermination des

banques centrales de maintenir le

bonfonctionnement de l’économie

mondiale. En septembre, la BCE a en

eet annoncé qu’elle achèterait pour

unmontant illimité d’obligations

d’Étatde pays de la zone euro mis

souspression par les poussées du

coûtdesemprunts. Les marchés ont

réagi favorablement et ont aussi été

réconfortés d’apprendre que la BCE

exigerait en retour des emprunteurs

1 Central Bank Independence and Credibility

During and After a Crisis,

Alan S. Blinder, allocution

prononcée au Symposium de Jackson Hole, le

1er septembre 2012

qu’ils acceptent la mise sur pied

d’unmécanisme international de

surveillancedes politiques

budgétaireset économiques.

Les décideurs américains ont

égalementenvoyé un puissant

signaldeleur volonté de prendre

lesdispositions nécessaires pour

quel’économie mondiale poursuive

sacroissance. La troisième vague de

mesures d’assouplissement quantitatif

de la Réserve fédérale, baptisée

«QE3», a été très bien accueillie.

Dansle cadre du programme QE3, la

Réserve s’est engagée à procéder à des

achats mensuels de 45 milliards USD

denouveaux bons du Trésor et de

poursuivre ses achats mensuels à

hauteur de 40 milliards de dollars de

titres adossés à des créances

hypothécaires. La Réserve a par ailleurs

annoncé son intention de maintenir les

bas taux d’intérêt sur les fonds fédéraux

jusqu’à ce que le taux de chômage

retombe sous le seuil des 6,5 %. À

l’annonce de QE3, les prix des produits

de base ont connu une poussée, car ce

programme a fait bondir la demande

d’intrants économiques clés comme

l’énergie et les matériaux industriels.

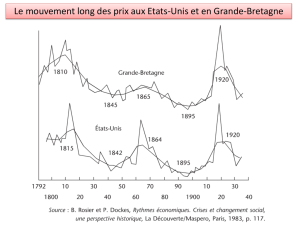

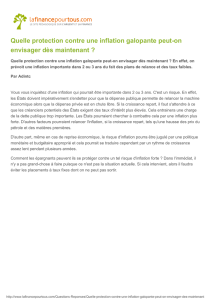

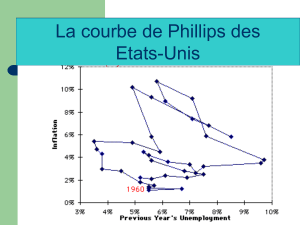

L’inflation demeure sous contrôle

Dans le contexte actuel de croissance

stable, mais faible, dans les pays

avancés, l’inflation est quasi absente du

paysage économique et devrait le rester

dans un avenir prévisible. Les banques

centrales devraient donc maintenir leurs

bas taux d’intérêt dans le cadre de leurs

eorts continus pour stimuler la

croissance économique mondiale.

Ces perspectives favorables en

matièred’inflation s’appliquent plus

particulièrement aux économies

développées à croissance plus lente.

Lesbons du Trésor américain ont

amorcé une remontée à l’annonce du

maintien en décembre des prix des

produits de consommation aux États-

Unis. Les nouvelles confirmant

l’absencede toute velléité inflationniste

ont convaincu les acteurs du marché

obligataire de maintenir leurs

placements, car les bas taux d’inflation

contribuent au maintien de la valeur

deleurs obligations.

3 PERSPECTIVESMD

4 PERSPECTIVESMD

Au Canada, l’inflation de base se situe

à1,2 % et l’inflation globale à 0,8 %,

dans les deux cas un niveau nettement

inférieur à la cible de 2 % fixée pour la

période de 12 mois la plus récente

terminée en novembre. À la dernière

annonce relative aux taux de la Banque

du Canada, le gouverneur de la Banque,

Mark Carney, a adopté un ton moins

ferme dans la description de ses

attentes en matière d’inflation, et la

Banque prévoit maintenant qu’il faudra

au moins 12 mois avant que l’inflation

globale et l’inflation de base atteignent

ce seuil de 2 %.

Le risque de forte inflation est

beaucoup plus présent sur les marchés

émergents même si les nouvelles sont

raisonnablement bonnes dans ces

pays aussi.

En Chine, le risque d’inflation est

maintenant probablement sous

contrôleen raison du ralentissement

dela croissance économique dans ce

pays comparativement aux statistiques

économiques des dix dernières années.

Ce sont là de très bonnes nouvelles

pour les marchés mondiaux parce

quetoute décision en Chine de

majorerles taux d’intérêt pour mieux

contrôler l’inflation et ralentir une

croissance économique trop

vigoureuseaurait puralentir un peu plus

la croissancemondiale.

Le Brésil semble quant à lui connaître

moins de succès dans ses eorts pour

juguler l’inflation. En décembre, pour un

sixième mois consécutif, l’inflation a en

eet été au Brésil plus élevée que les

prévisions consensuelles. En 2012, elle

aété de 5,84 %, ce qui est supérieur au

taux cible de la banque centrale établi à

4,5 %. La banque centrale a réitéré son

engagement de maintenir l’inflation

sous contrôle.

En Inde, où une lutte contre l’inflation

est également en cours, le taux annuel

d’inflation a diminué un peu et se situait

à 7,18 % en décembre par rapport à

7,24% en novembre. L’inflation se

trouve également à son niveau le plus

bas des 11 derniers mois.

L’année à venir

Dans ce contexte, la meilleure manière

de procéder consiste sans doute à éviter

de se laisser dicter sa conduite par les

manchettes du jour et à se concentrer

sur les facteurs fondamentaux. Nous

continuons de vous encourager à

travailler en étroite collaboration avec

votre conseiller MD, pour vous

concentrer sur le but pour lequel vous

avez créé votre portefeuille et sur votre

horizon temporel afin de rééquilibrer

votre portefeuille de manière que votre

combinaison de placements

corresponde à la répartition stratégique

de l’actif à long terme que vous avez

établie.

C’est le moment idéal pour revoir votre

plan financier à long terme et vous assurer

que la répartition stratégique de votre actif

est à jour. Afin de vous assurer d’être dans

la meilleure position possible pour atteindre

vos objectifs financiers tout en tenant

compte des nouvelles possibilités, nous

vous invitons à consulter votre conseiller

MD ou à appeler MD au 1 800 267-2332

afin d’être dirigé vers le conseiller le plus

près de chez vous. n

Mise en contexte des résultats :

L’expérience positive de MD

Lorsque vous examinez le rendement des

marchés mondiaux et la situation

économique, vous vous demandez sans

doute comment les fonds MD se sont

comportés comparativement. Au cours

de la dernière décennie, les clients de

MD qui ont suivi un plan personnalisé

intégrant un portefeuille diversifié de

placements dans des fonds communs et

des fonds collectifs MD, conformément

ànotre méthode de placement, ont été

récompensés par des gains.

Il importe cependant de souligner que les

résultats individuels dièrent selon le

comportement et les besoins de chaque

investisseur.

Chez MD, nous gérons les portefeuilles

des clients conformément aux principes

éprouvés d’une saine pratique de

placement. On retrouve parmi ces

principes la diversification des catégories

d’actifs afin de réaliser les gains oerts

dans diérents marchés et d’ainsi limiter

les eets des pertes.

Voici un échantillon des rendements

obtenus par les investisseurs qui font

confiance à MD avec le temps :

Résultats avant déduction des frais (frais

maximaux perçus : 1,16 % par année). Les

taux de rendement indiqués sont des

taux de rendement totaux annualisés

historiques. Les rendements portant sur

une période inférieure à un an ne sont

pas annualisés.

Nota : Le portefeuille modèle de croissance

et stabilité modeste est à la disposition des

clients de Conseils en placement privés MD,

un service oert par Services aux médecins

MD inc. Les données du portefeuille modèle

de croissance et stabilité modeste sont

fondées sur une cotisation initiale d’un

million de dollars en date du 30 avril 2003.

PORTEFEUILLE MODÈLE DE CROISSANCE ET STABILITÉ MODESTE

CROISSANCE DE 1 000 000 $ INVESTIS DEPUIS LA FIN AVRIL 2003 (en dollars canadiens)

Depuis 2003 à ce jour, une période souvent baptisée la « décennie

perdue » pour les investisseurs en actions, le portefeuille modèle de

croissance et stabilité modeste a généré un rendement annualisé

de 6,1 %.

Source : Services aux médecins MD, StyleADVISOR

1 000 000 $

1 100 000 $

1 200 000 $

1 300 000 $

1 400 000 $

1 500 000 $

1 600 000 $

1 700 000 $

1 800 000 $ Rendement annualisé : 6,10 % En décembre 2012

2003 2004 2005 2006 2007 2008 2009 2010 2011 2012

Rendement cumulatif : 77,25 %

3 mois 1 an 3 ans 5 ans 10 ans

Depuis la

création

Fonds collectif d’obligations canadiennes GPPMD– série A 0,61 % 3,92 % 5,01 % 5,93 % 5,28 % 5,26 %

Fonds collectif d’obligations canadiennes à longterme GPPMD 0,64 % 5,78 % N/A N/A N/A 9,89 %

Fonds collectif d’actions canadiennes GPPMD –série O 4,18 % 10,05 % 4,03 % 1,42 % 9,09 % 7,31 %

Fonds collectif de dividendes GPPMD – série A 3,96 % 13,93 % 11,72 % 6,31 % N/A 5,36 %

Fonds collectif d’actions américaines GPPMD – série O 1,78 % 10,19 % 5,97 % -0,05 % 0,72 % -1,21 %

Fonds collectif d’actions internationales GPPMD – série A 8,21 % 17,74 % 3,42 % 0,27 % 5,50 % 5,49 %

Portefeuille modèle de croissance et stabilité modeste 3,01 % 8,77 % 5,15 % 4,01 % N/A 6,10 %

Source : StyleADVISOR, Services aux médecins MD. Résultats sans les frais, frais maximums de 1,16 % par année. Les taux de rendement indiqués sont les rendements historiques annualisés; les rende-

ments de moins d’un an ne sont pas annualisés.

TAUX DE RENDEMENT EN DATE DU 31 DÉCEMBRE 2012

5 PERSPECTIVESMD

6

6

1

/

6

100%