Canada 2015 - HSBC Canada

Canada 2015 :

Perspectives de placement

Les faibles prix du pétrole nuisent à l’économie canadienne, mais les marchés boursiers et

obligataires progressent

Avril 2015

La disparité de la croissance économique, combinée à la

performance acceptable des marchés boursiers et obligataires,

demeure la caractéristique dominante en cette fin du premier

trimestre de 2015. Cela fait partie d’une tendance plus large qui

a été confirmée par des données montrant que la croissance du

PIB mondial en 2014 a été plus faible que ce que l’on prévoyait

initialement. La croissance du PIB mondial n’a que légèrement

augmenté, passant de 2,5 % en 2013 à 2,6 % en 2014. Le PIB

canadien a crû à un taux estimatif de 2,4 % en 2014, avant de

diminuer de 0,1 % en janvier.

Les marchés boursiers continuent de s’illustrer, et

nous préférons les obligations de sociétés parmi les

titres à revenu fixe

À long terme, nous estimons toujours que les actions demeurent

attrayantes par rapport aux obligations d’État des marchés

développés, perçues comme des valeurs refuges, et aux

liquidités. Pour 2015, notre pondération des actions est

légèrement supérieure aux pondérations cibles à long terme et

celle des titres à revenu fixe est un peu plus faible.

Parmi les actions canadiennes, nous percevons des occasions

dans le secteur bancaire, où nous voyons une croissance des

bénéfices et des rendements en dividende intéressants. Les

secteurs des biens de consommation de base et de la

consommation discrétionnaire offrent aussi des occasions, car

les consommateurs continuent de dépenser dans un contexte où

les taux d’intérêt et les prix de l’énergie sont faibles. Malgré la

chute abrupte des prix du pétrole, nous continuons de sous-

pondérer le secteur canadien de l’énergie par rapport à

l’ensemble du marché.

Du côté des titres à revenu fixe, nous préférons toujours les

obligations de sociétés. Les robustes bilans des entreprises et la

modeste croissance des bénéfices prévue en 2015 dans tous les

secteurs sauf l’énergie sont favorables aux obligations de

sociétés de même qu’aux actions. Dans le segment des titres

gouvernementaux, nous estimons que les obligations

provinciales sont plus intéressantes que celles du gouvernement

du Canada en raison de leur potentiel de rendement supérieur.

Revue du premier trimestre

Le marché boursier canadien a inscrit des gains de 2,6 %

au premier trimestre de 2015 et de 6,9 % au cours des

12 derniers mois.

Le PIB canadien a augmenté d’un taux estimatif de 2,4 %

en 2014, avant de deminuer de 0,1 % en janvier.

Les prix du pétrole ont continué de se raffermir, le baril de

brut WTI s’échangeant autour de 53 $ US.

La Banque du Canada, à l’instar d’autres banques

centrales de partout dans le monde, a abaissé ses taux

directeurs au premier trimestre.

Perspectives pour le deuxième trimestre

Les actions demeurent encore attrayantes par rapport aux

obligations d’État des pays développés, considérées

comme des valeurs refuges, ou aux liquidités.

Du côté des titres à revenu fixe, nous préférons toujours

les obligations de sociétés.

Le recul des prix du pétrole devrait également contribuer à

maintenir l’inflation à ses faibles niveaux actuels, ce qui

donne de la latitude aux banques centrales pour reporter le

relèvement des taux d’intérêt.

Tout compte fait, nous affichons un optimisme prudent à

l’approche du milieu de l’année 2015.

Les données économiques montrent que les

économies suivent des chemins différents

Un examen plus approfondi des données économiques révèle

qu’au-delà des chiffres globaux, les principales économies suivent

des chemins différents. Les États-Unis demeurent la plus solide

économie développée, mais sa croissance s’est récemment

modérée. L’économie européenne s’est légèrement améliorée dans

la foulée des efforts de relance de la Banque centrale européenne.

Bien que de nombreuses économies continuent de peiner, les gains

de l’Europe signifient que la croissance mondiale est un peu plus

équilibrée qu’il y a quelques mois. Cependant, de nombreuses

économies de la planète continuent de compter grandement sur la

demande américaine pour alimenter leur croissance. La HSBC

prévoit que le PIB des États-Unis progressera de 2,9 % en 2015.

Par comparaison, nous prévoyons que l’économie du Canada croîtra

de 1,8 % cette année, car elle continue de subir les effets de la chute

des prix du pétrole.

La Banque mondiale prévoit que la croissance mondiale

augmentera légèrement pour s’établir à 3,0 % en 2015 et se situer

en moyenne autour de 3,3 % d’ici 2017. Les pays à revenus

élevés devraient afficher une croissance économique de 2,2 % en

2015-2017, comparativement à 1,8 % en 2014. La Banque

mondiale fait état de facteurs positifs, comme les améliorations

graduelles des données sur l’emploi, le moins grand besoin de

programmes d’austérité et les faibles taux d’intérêt.

Dans les pays en développement, la croissance devrait

graduellement s’accélérer, car la demande des pays à revenus

élevés se raffermit lentement. La croissance du PIB dans les

pays en développement devrait passer de 4,4 % en 2014 à

4,8 % en 2015 et à 5,4 % en 2017.

La faiblesse des prix du pétrole demeure le facteur le

plus important pour le marché canadien

Au premier trimestre de 2015, l’économie canadienne, qui dépend

largement des exportations pétrolières, et le reste de l’économie

mondiale ont continué de s’ajuster

à la faiblesse des prix du pétrole.

INTERNAL

Page 1 de 3

On s’attend à ce que ceux-ci se maintiennent entre 50 $ et 55 $

le baril à court terme. S’il faut en croire l’histoire, les prix du

pétrole pourraient toutefois grimper très rapidement une fois qu’ils

auront amorcé une remontée.

Les prix du pétrole ont continué de se raffermir au premier

trimestre, le baril de brut West Texas Intermediate (WTI)

s’échangeant autour de 53 $ US. Mais les producteurs, comme le

Canada, continueront de faire face à des prix volatils pour encore

un ou deux ans. En raison de l’entente préliminaire sur le

programme nucléaire de l’Iran, les sanctions contre ce pays

pourraient être levées et le pétrole iranien pourrait de nouveau

s’ajouter à l’offre mondiale. Cette entente pourrait soustraire

jusqu’à 15 $ US au prix du baril de pétrole, selon une analyse de

la US Energy Information Administration. La volatilité des

marchés liée à la chute des prix pétroliers déconcerte les

investisseurs, mais il y a plusieurs facteurs positifs à prendre en

compte. Ainsi, cette volatilité n’est peut-être qu’une réaction

excessive. L’investissement et les nouveaux projets vont sans

doute accuser le coup, mais la plupart des projets pétroliers sont

des entreprises à long terme. Une volatilité des prix à court terme

ne signifie pas un arrêt de tous les nouveaux projets.

La baisse des prix du pétrole peut aussi stimuler les dépenses

des consommateurs. De plus, les pays importateurs de pétrole

peuvent se retrouver en meilleure position s’ils consacrent une

plus petite partie de leur PIB au paiement d’énergie. Si la baisse

des prix du pétrole crée un effet de richesse, cela peut stimuler la

croissance économique. Selon des données publiées par le

Fonds monétaire international, une baisse de 10 % des prix du

pétrole ferait monter d’environ 0,2 % le PIB mondial.

Normalement, le recul du prix du pétrole dynamise le PIB en

transférant des ressources des producteurs vers les

consommateurs. La consommation aux États-Unis, en particulier,

a toujours un effet décisif sur les perspectives économiques

mondiales. En effet, les dépenses de consommation américaines

comptent pour plus de 70 % du PIB des États-Unis et environ

20 % du PIB mondial. Lorsque la demande des consommateurs

américains est soutenue, l’économie mondiale a tendance à

poursuivre son expansion à un rythme raisonnable.

La faiblesse des prix du pétrole freine les hausses

de taux

Le recul des prix du pétrole devrait également contribuer à

maintenir les faibles taux d’inflation actuels, ce qui donne de la

latitude aux banques centrales pour reporter le relèvement des

taux et leur permet, dans certains cas, d’abaisser les taux.

La persistance des faibles taux d’intérêt devrait soutenir la

croissance économique. Les banques centrales de l’Inde, de la

Suisse, du Danemark, de la Pologne, de la Chine et du Canada

ont décrété des baisses de taux au premier trimestre. Il est

possible que la Banque du Canada abaisse encore les taux avant

de supprimer finalement l’effet expansionniste d’assurance que

procurent les taux plus faibles. La réduction de taux surprise du

21 janvier a été décrétée en réaction à la chute précipitée des prix

du pétrole. À l’heure actuelle, le marché prévoit qu’une seule

autre réduction de taux est probable. Compte tenu des faibles

tendances inflationnistes, nous prévoyons que l’inflation globale

(par opposition à l’inflation de base, qui exclut les prix de

l’énergie) s’établira à 0,5 % à la fin de 2015. La faiblesse de

l’inflation et du dollar canadien devrait inciter la Banque du

Canada à continuer de stimuler la croissance grâce à de faibles

taux d’intérêt.

Avant la dégringolade du prix du pétrole, on s’attendait un peu

partout à ce que la Réserve fédérale américaine (Fed) commence à

relever les taux d’intérêt en 2015, peut-être dès le premier

semestre. La fin prévue de la politique de taux d’intérêt zéro de la

Fed pourrait freiner la croissance économique. Maintenant, nous

estimons que les taux resteront stables jusque vers la fin de 2015.

Perspectives : Nous affichons un optimisme prudent,

mais la croissance économique devrait demeurer

inégale

Nos principales inquiétudes en 2015 restent le risque d’une

croissance économique mondiale inférieure aux prévisions et les

tensions géopolitiques grandissantes notamment en Ukraine, au

Moyen-Orient et en Afrique du Nord. Cependant, dans

l’ensemble, le marché boursier canadien devrait profiter de la

croissance de l’économie américaine, des perspectives

favorables concernant les bénéfices des entreprises et de la

compétitivité accrue des exportations en raison de la dépréciation

du huard.

Nous prévoyons que l’économie mondiale continuera de

s’adapter à la baisse des prix du pétrole en 2015. Nous estimons

que l’augmentation des taux d’intérêt aux Étas-Unis, une fois

entamée, sera régulière, mais plus lente que prévu. Une

croissance économique plus forte et une inflation modeste

devraient soutenir les marchés, mais nous prévoyons que leur

progression sera plus volatile et que la croissance économique

sera plus modeste que lors des cycles de marché habituels. Tout

compte fait, nous affichons un optimisme prudent à l’approche du

milieu de l’année 2015.

INTERNAL

Page 2 de 3

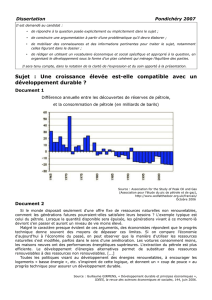

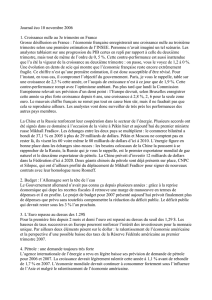

L’économie canadienne en bref

Plus récent mois

Variation en %

par rapport

au mois précédent sur un an

PIB réel Janvier -0,1 2,4

Taux de chômage* Février 6,8 7,1

Mises en chantier (milliers)* Février 156,3 192,0

Ventes de véhicules automobiles neufs Janvier -24,7 4,0

Ventes au détail Janvier -1,7 1,2

Balance commerciale (G$)* Février 984 (déficit) 290 (surplus)

Indice des prix à la consommation Février 0,9 1,0

* Les valeurs indiquées sont pour la plus récente période et pour la même période un an auparavant.

Sources : Statistique Canada, Société canadienne d’hypothèques et de logement, www.tradingeconomics.com.

INTERNAL

Page 3 sur 3

Renseignements importants :

Tous les rendements indiqués sont des rendements totaux établis au 31 mars 2015 et exprimés en dollars canadiens. Les sources des

données incluent Bloomberg, FTSE TMX Global Debt Capital Markets Inc., la Banque du Canada et le service de recherche de la HSBC.

Le matériel contenu dans le présent document a été préparé par Gestion globale d’actifs HSBC (Canada) Limitée et repose sur des

sources jugées fiables. Toutefois, nous n’avons pas vérifié ces renseignements de manière indépendante et nous ne faisons aucune

assertion, n’offrons aucune garantie et n’acceptons aucune responsabilité quant à l’exactitude ou à l’exhaustivité de ces renseignements.

Les opinions exprimées dans ce document peuvent être modifiées sans préavis. Les renseignements fournis dans ce document ne

doivent en aucun cas être considérés comme des conseils professionnels et ne peuvent être utilisés à cette fin. Nous vous

recommandons de prendre conseil de professionnels au besoin et de consulter votre conseiller en placement avant d’effectuer une

opération particulière. Ce document ne constitue aucunement une offre de vente ni une sollicitation en vue d’obtenir une offre d’achat ou

de souscription pour quelque placement que ce soit. .

Nous, les sociétés qui nous sont affiliées, nos dirigeants, nos administrateurs et nos employés pouvons détenir un intérêt dans l’un ou

l’autre des titres mentionnés dans le présent exposé (ou dans tout placement lié) et pouvons, de temps à autre, effectuer des opérations

visant à accroître ou à diminuer cet intérêt. De plus, nous et les sociétés qui nous sont affiliées pouvons avoir pris un engagement en ce

qui a trait au placement de titres (ou de tout placement lié) de l’une ou l’autre des sociétés dont il est question dans le présent exposé.

Nous pouvons vendre ces titres à des clients ou les acheter de clients à titre de mandant et pouvons également fournir ou chercher à

fournir des services de banque d’affaires ou de placement à ces sociétés, ou pour le compte de ces sociétés.

Certains des énoncés contenus dans ce document sont des énoncés prospectifs, c’est-à-dire des énoncés portant sur des attentes ou

des prévisions quant à des rendements ou à des événements futurs. Ces énoncés ne constituent en rien une garantie quant à l’évolution

des rendements et de la situation et ils sont sujets à des risques et à de l’incertitude. Les résultats réels pourraient différer

considérablement des énoncés prospectifs en raison de nombreux facteurs. Nous ne nous engageons aucunement à mettre à jour les

énoncés prospectifs contenus dans le présent document ou, le cas échéant, les raisons pour lesquelles les résultats réels diffèrent des

attentes et prévisions contenues dans ces énoncés.

Gestion globale d’actifs HSBC (Canada) Limitée est une filiale de la Banque HSBC Canada et offre des services dans toutes les

provinces canadiennes à l’exception de l’Île-du-Prince-Édouard.

MSCI et les personnes participant ou liées à la collecte, à la saisie ou à l’élaboration de données de MSCI ne donnent aucune garantie,

expresse ou implicite, et ne font aucune promesse relativement à ces données (ou aux résultats obtenus de leur utilisation), et se

dégagent expressément de toute responsabilité (notamment sur le plan de l’originalité, l’exactitude, l’exhaustivité, la qualité marchande

et l’adéquation à un usage particulier) en ce qui concerne ces données. Sans restreindre la portée de ce qui précède, MSCI, les sociétés

affiliées à MSCI et les tiers qui participent ou sont liés à la collecte, à la saisie ou à l’élaboration de données ne pourront être tenus

responsables de quelque dommage que ce soit, direct, indirect, spécial, punitif ou accessoire (manque à gagner compris) qui pourrait en

résulter, même s’ils sont avisés de la possibilité de tels dommages. Aucune autre distribution ni diffusion des données de MSCI n’est

autorisée sans l’accord écrit de MSCI.

Toute reproduction, distribution, transmission ou publication non autorisée sans notre consentement écrit préalable est strictement

interdite.

Date d’expiration : 31 juillet 2015

No AC 1501164

1

/

3

100%