Août 2016

Points clés en bref :

• A ce jour, le Brexit n’a pas freiné

l’économie suisse

• Au premier semestre 2016,

l’immigration est restée inférieure

d’environ 20 % au taux observé à la

même période l’année précédente

•L’inationetlestauxd’intérêtrestent

bas et rendent une nouvelle baisse du

taux de référence possible en 2017

• La hausse de l’indice de la construction

laisse espérer une amélioration des

perspectives conjoncturelles du secteur

de la construction, mais les prix de

l’industrie du bâtiment devraient

reculer

• S’agissant des prix des logements en

propriété, la hausse des prix se

poursuit uniquement dans le segment

inférieur

• L’intérêt pour la construction de

logements locatifs augmente et

l’environnement économique permet

à nouveau une augmentation des prix

des immeubles locatifs

• Les loyers de bureau continuent de

échiretunenouvellehaussedestaux

de vacance semble inévitable.

• L’érosion des ventes du commerce de

détail éloigne l’espoir d’une reprise

rapide du marché des espaces de vente

19.08.2016

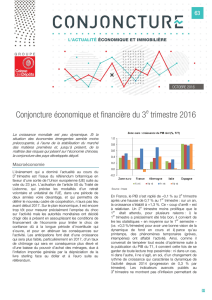

Même si le Brexit n’a guère eu de répercussions, à ce jour, sur l’économie suisse,

la croissance demeure morose. Les économistes n’ont pas encore intégré les

retombées possibles du vote britannique dans leurs prévisions et tablent sur une

amélioration progressive de la croissance économique au second semestre. Le

marché suisse de l’immobilier prote toujours du bas niveau des taux d’intérêt,

qui rend possible une nouvelle baisse du taux de référence en 2017. Le manque

d’alternatives de placement soutient en particulier les prix des immeubles

locatifs, qui pourraient encore augmenter dans les deux prochaines années. En

revanche, la situation du marché des surfaces de bureau devient de plus en plus

difcile en raison de la hausse du nombre de locaux vides. Le marché ‘Retail’ reste

confronté à la situation économique.

1.1. A ce jour, le Brexit ne

freine pas l’économie

Au début de l’été, le vote en faveur du

Brexit a déclenché une onde de choc

dans l’ensemble de l’Europe. Bien que

l’humeur des Britanniques soit compa-

rable à celle observée lors de la crise

nancière et que les prévisions tablent

sur un net tassement de la croissance

économique, les retombées ne sont pas

particulièrement sensibles en dehors du

Royaume-Uni. Le redressement écono-

mique de la zone euro s’est poursuivi,

soutenant l’économie suisse, en dépit du

franc fort.1 Même si la situation ne s’est

pas dégradée en Suisse dans le sillage du

Brexit, la croissance économique reste

terne et ne devrait se ressaisir progressi-

vement qu’au second semestre.2 Les pré-

visions pour l’année en cours n’ont pas

encore réagi aux derniers événements,

mais ont été en moyenne légèrement

corrigées à la hausse. Si le KOF et BAK

ont relevé leurs prévisions pour 2016

par rapport au trimestre précédent, UBS

et Créa sont restés moins optimistes.

En moyenne, les prévisions misent sur

une croissance du PIB de 1,2 % pour

2016, ce qui est largement inférieur à la

croissance potentielle à long terme pour

la Suisse située entre 1,6 et 1,8 %. Les

perspectives pour l’année suivante sont

plus proches de la croissance potentielle

à raison d’une moyenne de 1,6 %. (8, 9)

www.pwc.ch/immospektive

1 SwissLife Asset Managers, Perspectives économiques, août 2016

2 UBS Outlook Suisse 3e trimestre 2016, juillet 2016

La faiblesse actuelle de la conjoncture

inuence aussi l’emploi. Avec même

pas un demi-point de pourcentage, la

croissance de l’emploi prévue pour 2016

se situe au niveau plancher constaté

après 2009, année marquée par la crise.

(10) Par rapport au dernier trimestre, les

perspectives du taux de chômage sont

légèrement plus positives, à raison de

PwC-Immospektive

Interprétation de la newsletter « FPRE-Metaanalyse immobilier 3Q/16 »

Les références aux graphiques de FPRE sont indiquées dans le texte de la manière

suivante : « (1) ».

3,5 % pour 2016 (8), le timide redres-

sement de la conjoncture au second

semestre ne sufra toutefois pas à redon-

ner de l’élan au marché de l’emploi.2

Pour 2017, les prévisions misent toujours

sur un taux de chômage de 3,6 % en

moyenne. (8)

Avec un solde d’environ 5000 personnes

en mai et quelque 4300 personnes en

juin, l’immigration demeure largement

en deçà du niveau de l’année précé-

dente. (13) Depuis janvier jusqu’aux

derniers chiffres disponibles, l’immigra-

tion a échi de près de 20 % par rapport

à 2015. En extrapolant sur l’ensemble de

l’année, on arrive à un chiffre de moins

de 60 000 personnes pour 2016.3 Etant

donné que les demandes d’asile aug-

menteront probablement encore dans

le courant de l’année, il faut s’attendre

davantage à une évolution structurelle

qu’à un important recul.4

1.2. Le bas niveau de

l’ination et des taux

d’intérêt rendent une

nouvelle baisse du taux de

référence possible en 2017

La hausse des cours pétroliers observée

depuis le début de l’année a relâché la

pression sur les prix à la consommation,

ce qui se répercute sur les anticipa-

tions inationnistes. Les économistes

ramènent leurs prévisions d’ination

pour 2016 de –0,6 % à –0,4 %. (8) La

BNS table actuellement aussi sur une

rémunération négative de –0,4 %, contre

–0,8 % le trimestre précédent. (11) Pour

2017, les instituts misent sur une légère

hausse de l’ination (+0,2 %). (8)

La situation des taux d’intérêt soutient

toujours l’évolution des prix des place-

ments immobiliers directs et indirects.

Toute la courbe des taux d’intérêt reste

en zone négative, y compris pour les

obligations à 30 ans. Seul le rendement

des obligations à 1 an a marqué une

légère hausse. (23) Les anticipations

de taux des instituts économiques et de

la BNS concernant les emprunts de la

Confédération à 10 ans oscillent, après

une nouvelle correction à la baisse, entre

–0,3 % et –0,5 % pour l’année en cours.

(21,22) La BNS est venue au secours

du franc suisse après le vote en faveur

3 NZZ, Franken-Schock bremst Einwanderung, 5.7.2016

4 CS Moniteur immobilier Suisse, 2e trimestre 2016

5 Indice du coût de la construction du Credit Suisse et de la Société suisse des entrepreneurs

du Brexit. Toutefois, si une pression

haussière devait continuer de s’exercer

sur le franc, une nouvelle baisse du taux

directeur s’imposerait. Un resserrement

monétaire prolongé demeure, pour

l’heure, une éventualité très éloignée.2

Les experts du Credit Suisse tablent pour

2017 sur une nouvelle baisse du taux de

référence. Si cette dernière n’a pas lieu

en été 2017, ce sera probablement le cas

en automne 2017. Avec cette mesure,

les taux de référence devraient toutefois

toucher dénitivement un plancher.4

1.3. Perspectives mitigées

pour le secteur de la

construction

L’indice relatif à l’activité économique

du secteur de la construction CS/SBV a

poursuivi son rebond sur fond de taux

d’intérêt favorables. Grâce, notamment,

à d’importants contrats dans le génie

civil, à l’accroissement de la demande

de constructions de logements locatifs

et à de nombreux contrats des pouvoirs

publics, l’indice a quitté, au deuxième

trimestre 2016, la zone négative ; il laisse

désormais entrevoir des perspectives

positives pour la conjoncture du secteur

de la construction. (18) En revanche, en

comparaison annuelle, l’indice suisse des

prix de la construction s’est contracté

de 0,5 % au premier trimestre 2016 et

pointe vers une baisse des prix effectifs

du marché. (20)

1.4. Les logements en

propriété restent très prisés

dans le segment de prix

inférieur

À raison d’un recul de 2,9 %, les prix des

transactions des logements en copro-

priété ont renoué avec une tendance

baissière après une hausse de courte

durée au premier trimestre 2016 dans

l’ensemble de la Suisse. (3) Cela s’ex-

plique par la diminution des prix des

segments moyen et supérieur, confron-

tés depuis plus de quatre ans déjà à un

essoufement de la dynamique des

prix.4 Dans le segment inférieur, la

hausse des prix s’est, en revanche, pour-

suivie, avec une progression de 0,9 % par

rapport au trimestre précédent. (54, 55)

Selon l’indice des prix FPRE, les maisons

individuelles se négocient, dans l’en-

semble, à des prix plus élevés (+1,0 %)

par rapport au trimestre précédent. C’est

surtout, là encore, les biens immobiliers

afchant des prix avantageux qui ont

progressé. (49)

Le déplacement de la demande dans le

segment de prix inférieur est lié, d’une

part, au durcissement des exigences

en matière de fonds propres lors de

l’octroi d’hypothèques qui, en dépit

d’un contexte durable de taux bas, rend

l’acquisition de logements en propriété

du segment de prix supérieur plus dif-

cile. Parallèlement, la timide croissance

des revenus et le recul de l’immigration

d’étrangers disposant d’un fort pouvoir

d’achat pèsent sur la vente des loge-

ments onéreux.4

Dans ces circonstances, les deux régions

les plus chères, Zurich et l’arc lémanique,

souffrent de plus en plus. L’évolution

des intérêts des acheteurs en faveur de

régions plus avantageuses entraîne

une stagnation, voire un recul des prix

dans ces deux bassins. (51, 56, 57)

L’activité de construction s’adapte à cette

tendance : autour des lacs Léman, de

Zurich et de Zoug, la production de loge-

ments en propriété diminue de manière

sensible.4

1.5. Une hausse des prix est

possible pour les immeubles

locatifs

La « ruée vers les objets d’habitation »

en tant qu’immeubles de rapport se

poursuit, voire progresse. Par faute

de possibilité de placements dans les

biens immobiliers existants, la forte

augmentation de logements locatifs

en construction se poursuit, malgré la

très faible hausse de la demande. Les

économistes des deux grandes banques

CS et UBS constatent une progression

des logements vacants en raison de la

moindre immigration. UBS table, pour

2016, sur une hausse du taux de loge-

ments vacants de 1,2 % actuellement

à 1,4 % sur l’ensemble de la Suisse.2 Si

l’incidence sur les chiffres des logements

6 JLL Zurich Ofce Market Prole – 2T 2016 ; JLL Geneva Ofce Market Prole – 2T 2016

vacants demeure faible, l’évolution

contrastée de la demande et de l’offre

de logements locatifs pèsera davantage

sur les loyers du marché. A ce jour, les

investisseurs ont été épargnés par une

baisse des loyers du marché. Contrai-

rement aux attentes prudentes, les

loyers du marché ont très fortement

progressé dans pratiquement toutes les

régions, en particulier dans le segment

des immeubles anciens, par rapport au

trimestre précédent. (27) La hausse par

rapport au trimestre précédent est, avant

tout, sensible dans les grandes agglomé-

rations, à savoir l’arc lémanique (3,6 %),

Zurich (2,9 %), Bâle (2,9 %) et le Jura

(3,1 %). (26) Les loyers offerts n’ont pas

encore suivi cette tendance positive des

loyers du marché liés aux transactions

et s’inscrivent à nouveau en baisse, en

particulier dans l’arc lémanique. (29, 30)

Au vu de l’écart croissant entre l’offre

et la demande et de la nouvelle baisse

possible du taux de référence en 2017,

une augmentation des loyers semble peu

vraisemblable dans les prochains temps.

Par conséquent, les prévisions relatives

à l’évolution des loyers restent légère-

ment négatives (5), même si l’indice

des anticipations de prix a quelque peu

augmenté depuis le début de l’année.

(31) Le bas niveau des taux et, par

conséquent, les faibles anticipations de

rendement, alliées à l’évolution toujours

positive des loyers, laissent toujours

espérer, pour 2016 et 2017, une hausse

des prix des immeubles locatifs. (5)

légèrement progresser, en partie grâce

à la stabilisation des récents chiffres de

l’offre (0,6 %). Les loyers ont nettement

échi, en particulier dans la région

de Bâle (–5,7 %) suivie par le Plateau

(–4,5 %). A Zurich, le recul est toutefois

de 2,2 %. (36, 37) Les loyers offerts ne

reètent pas encore cette tendance et ont

stagné lors du dernier trimestre. (38)

Les loyers de bureau ne donnent

actuellement aucun signe de hausse

prochaine. L’indice des anticipations de

prix s’est à nouveau inscrit en territoire

nettement négatif au deuxième tri-

mestre. Dans le sondage actuel, près de

70 % des experts tablent sur une baisse,

voire un plongeon, des loyers. (41)

1.7 Dans le commerce de

détail, seules les denrées

alimentaires recèlent un

potentiel

Le commerce de détail ne s’est toujours

pas remis du franc fort et reste confronté

à des pertes de chiffre d’affaires. La

baisse de la productivité du commerce

de détail se répercute de plus en plus sur

les loyers des détaillants liés aux chiffres

d’affaires. Par rapport à l’année précé-

dente, les loyers des surfaces de détail

ont reculé de près de 7 %.2

Les locaux vacants restent comparative-

ment bas. Néanmoins, au vu du manque

d’impulsions du côté de la demande, il

faut s’attendre à une hausse. Même la

contraction des nouvelles constructions

ne peut pas freiner cette évolution dans

le secteur Retail. Dans ce contexte, la

commercialisation des surfaces de vente

devient de plus en plus problématique.4

Cela vaut en particulier pour les endroits

peu fréquentés et difciles d’accès.

Même les récentes fermetures de liales

de détaillants réputés et l’évolution du

négoce en faveur du commerce en ligne

illustrent, une fois de plus, la délicate

situation du marché des surfaces de

vente. Du fait de la croissance stable

de la population, seuls les secteurs

Food et Near-Food se révèlent encore

prometteurs.4

Auteurs

Kurt Ritz

+41 58 792 14 49

kurt.r[email protected]

Marie Seiler

+41 58 792 56 69

Vera Raskina

+41 58 792 18 12

ver[email protected]c.com

Real Estate Advisory

PwC, Birchstrasse 160

CH-8050 Zürich

©2016PwC.Allrightsreserved.“PwC”referstoPricewaterhouseCoopersAG,whichisamemberrmofPricewaterhouseCoopersInternationalLimited,eachmemberrmofwhichis

a separate legal entity.

1.6 Pas d’impulsions

positives pour le marché des

surfaces de bureau

Depuis le début de l’année, l’environ-

nement économique du marché des

surfaces de bureau s’est encore dégradé

sous l’effet de la diminution de l’im-

migration et de la faible croissance de

l’emploi. L’indice des postes vacants a

reculé au total de 8,5 % par rapport à

l’année précédente. En revanche, les

prestations d’assurance et les services

nanciers se sont fort bien comportés et

le nombre de postes vacants a augmenté

de 14,3 %. Le secteur informatique se

comporte bien également ; il avait déjà

observé une hausse des postes vacants

par rapport à l’année précédente. (10)

En dépit de la baisse de la demande,

l’activité du secteur de la construction

reste comparativement élevée. Par

manque d’alternatives, les investisseurs

s’intéressent toujours à l’évolution des

immeubles de bureaux et ne sont pas

effrayés par l’augmentation des locaux

vacants. Ainsi, les surfaces déjà dispo-

nibles ne peuvent actuellement guère

être absorbées. Les prévisions pour les

douze prochains mois tablent sur une

nouvelle hausse des locaux vacants dans

les deux grands pôles économiques que

sont Zurich et Genève.6

Après une brève hausse des prix au

premier trimestre 2016, les loyers du

marché des surfaces de bureau ont

diminué, conformément aux attentes.

Seule l’agglomération de Genève peut

1

/

4

100%