Barrages de retenue et marchés financiers.,Le libéralisme et la

Barrages de retenue et marchés financiers.

Comme les pauvres investisseurs ont pu le remarquer, investir en actions depuis 12 ans n’a pas

été une partie de plaisir, tant nous avons été dans ce qu’il faut bien appeler des marchés baissant

structurellement.

Que les actions baissent de temps en temps pendant un ou deux, voila qui est parfaitement

normal. Qu’elles baissent pendant 12 ans de suite, voila qui est plus surprenant. Historiquement

des baisses aussi longues ne se sont produites que quand les gouvernements des grands pays

faisaient erreur sur erreur et c’est à nouveau ce qui s’est produit depuis 12 ans…

De fait, au début des années 2000, les gouvernements du monde entier ont décidé qu’ils

convenaient d’enrayer la libre circulation des capitaux pour que les fonds disponibles soient

investis en fonction des désirs de ces mêmes gouvernements et non pas en fonction de quelque

chose d’aussi terre a terre que la rentabilité du capital investi, des profits attendus (pouah, quelle

horreur !) ou des desiderata des marchés financiers (re pouah) , mais en fonction de l’intérêt

général qu’ eux seuls bien sur savaient définir comme l’exemple de l’Union Soviétique l’avait

amplement montré .

Pour « bloquer » ces libres mouvements quatre outils ont été utilisés

Aux USA, la banque centrale a quasiment continuellement maintenu des taux courts réels négatifs

en pensant que des taux négatifs favorisent la croissance économique, ce qui est a peu prés aussi

intelligent que de penser que pour créer des emplois il faut réduire le temps de travail. Des taux réels

négatifs ne créent aucune croissance, amènent a une mauvaise allocation du capital (immobilier par

exemple, hausses du pétrole et de l’or) et sont toujours suivis de graves crises financières et

économiques. Le capitalisme ne peut pas fonctionner sans un cout du capital qui permet à la

« destruction créatrice » d’avoir lieu. En tout état de cause, cette politique qui revient ce que plus

personne ne puisse épargner en dollar a bien entendu fait s’écrouler le taux de change de la monnaie

US à un niveau ou celui-ci est hyper concurrentiel au point que les USA ont maintenant un excédent de

leur commerce extérieur hors pétrole et hors Chine de 2 % de leur PNB contre un deficit de 3% de leur

PNB il y a 10 ans. De ce fait, ils exercent une pression déflationniste invraisemblable sur le reste du

monde qui ne peut ni vendre aux USA, ni leur faire concurrence a l’extérieur tandis que les capitaux US

restent bloqués a l’intérieur des USA par la sous évaluation de la devise sans pouvoir « irriguer « le

reste du monde.

Passons à la Chine qui est entrée dans l’OMC en 2002. Ce pays a pratiqué depuis une politique

clairement mercantiliste pour dégager les énormes excédents extérieurs que l’on sait, ce qui est déjà

dangereux mais les autorités Chinoises ont fait bien pire, hélas. Dans un système libre, comme il existe

entre la France et les USA, si une société Française dégage un surplus vis-à-vis des USA, elle décide

toute seule comme une grande de ce qu’elle va en faire. Le secteur privé Français enregistre un

surplus qui est recyclé par le secteur privé en fonction des signaux qu’envoie le marché. Rien de tel

en Chine. Les Dollars gagnés par le secteur privé Chinois sur le secteur privé Américain DOIVENT être

envoyés à la banque centrale de Chine qui les prend et achète des obligations US ou Allemandes avec

ces sommes. Ce qui veut dire que les sommes extraites du secteur privé Américain (ou Français ou

Belge…) sont recyclées par le secteur public vers le secteur public, ce qui assure un financement

des Etats a des taux défiant toute concurrence , a une hausse du prix de l’argent sur le secteur privé, a

une baisse de la vélocité de la monnaie et peut amener en fin de parcours a une dépression

économiques comme dans les années trente.

Le troisième mécanisme mis en place pour empêcher la libre circulation des capitaux fut bien

entendu notre Frankenstein financier favori, ce cher (oh combien !) Euro. La preuve en est que depuis

sa création et surtout depuis le début de la crise grecque tout l’argent disponible se précipite en

Allemagne ou en Suisse et que les masses monétaires s’écroulent en Espagne, en Italie et sans doute

bientôt en France.

Le quatrième mécanisme s’apparente a la recherche du bouc émissaire pour donner un os a ronger

aux populations martyrisées par l’incompétence de leur personnel politique. Comme d’habitude, les

banques feront l’affaire et les gouvernements se sont engagés dans un durcissement des

règlementations touchant ces malheureuses victimes qu’il est convenu d’appeler « Bale 3 » Le

banques en question, compte tenu de la taille de leur bilan, vont devoir lever dans les années qui

viennent environ 550 milliards de dollars pour renforcer leurs fonds propres. Voila qui est impossible

dans les marchés actuels. L’alternative est toute simple : les banques vont réduire massivement la

taille de leurs bilans, ce qui fait que plus personne ne va plus prêter a plus personne. Brillant !

Si le but des autorités politiques de puis 10 ans était d’empêcher les capitaux de circuler

librement le moins que l’on puisse dire c’est qu’elles ont fort bien réussi.

Mais si les capitaux ne circulent pas, ils s’entassent et en général ils s’entassent dans des

endroits ou ils se sentent à l’ abri pour attendre le retour de jours meilleurs. Si le lecteur veut bien

imaginer que les gouvernements ont établie des barrages pour empêcher l’argent de couler

librement, eh bien tout l’argent disponible dans le monde est aujourd’hui investi en amont tandis

qu’en aval nous avons une sécheresse épouvantable.

En amont nous trouvons le FS, certaines obligations d’Etat, l’Euro, l’or, l’argent métal etc…,

En aval les marchés des actions un peu partout, les marchés obligataires douteux, le dollar US

l’immobilier en Espagne, en Irlande ou au Portugal…

Il va sans dire que si, sous la pression de l’eau l’un ou l’autre des barrages venait à sauter le prix

relatif des actifs entre l’amont et l’aval changerait massivement

Et la bonne nouvelle est bien sur que ces barrages vont sauter les uns après les autres (ou tous

ensemble, ce qui serait passionnant)

1. Si Romney est élu (ce que je crois), le barrage US va sauter immédiatement

2. La Chine est en train d’ouvrir le compte capital de sa balance des paiements aussi

vite qu’elle le peut.

3. Il est très possible que Bale 3 ne soit jamais appliqué tant ces nouvelles directives

apparaissent comme idiotes et contre productives

4. Reste l’abominable Euro qui comme toutes les constructions technocratiques finira

bien par disparaitre, mais cela passera sans doute par la révolte de l’un ou l’autre des

peuples Européens (les Allemands ?)

A mon avis donc, il est prudent de commencer à sortir doucement des valeurs situées en amont

des barrages pour investir dans les valeurs massacrées en aval.

Rien ne presse pour l’instant, mais si monsieur Romney est élu, alors, il faudra le faire à toute

vitesse

Le libéralisme et la morale par Milton Friedmann

[youtube]http://www.youtube.com/watch?v=DJV6wufQFgA[/youtube]

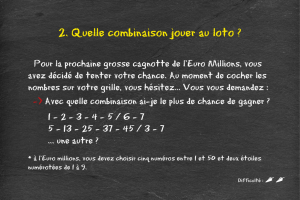

Tout ce que vous avez toujours voulu savoir sur

les indices boursiers sans jamais oser le

demander

Par Charles GAVE

Président de l’Institut des Libertés:

Si je ne devais dire qu’une chose:“Se méfier des Indices et de la gestion Indicielle”

Depuis des années, je peste contre la gestion indicielle et contre les faux messages qu’envoient

les indices sur la réalité de la bonne ou mauvaise santé des sociétés qui les composent. Une fois

de plus, je vais y revenir et pour ce faire je vais procéder en deux étapes. Je vais d’abord montrer

de façon visuelle en utilisant un graphique l’étendue du problème. Ensuite je m’efforcerai

d’expliquer pourquoi la gestion indicielle est une monstruosité économique et amène a chaque

fois à de graves ”bear markets ».

1/L’étendue du problème

Standard & Poors a bâti l’indice de référence pour la bourse de New-York, communément appelé

le S&P 500, puisqu’il contient 500 valeurs. Cet indice est calculée en fonction de la capitalisation

boursière de chaque société, c’est-à-dire que les plus « grosses » societes représenteront 2 % à 3

% de l’indice alors que les moins grosses pourront ne représentera que 0.1 % ou 0.2 %, voir

moins du même indice. Fort heureusement, S&P publie aussi un indice des mêmes 500

sociétés ou chacune des valeurs représente à tout moment 1/500 de l’indice. Exactement les

mêmes valeurs sont donc présentes dans les deux indices, la seule différence étant la prise en

compte ou non de la capitalisation boursière à tout moment.

Voici le graphique des deux indices depuis 1999

Si l’on en croit l’indice pondéré, la bourse de New-York n’a rien fait depuis plus de 10 ans , ce qui

nous inciterait à penser que les sociétés Américaines, et donc l’économie US, connaitraient de

graves problèmes.

En revanche, si

nous prenons les

mêmes 500

sociétés et

calculons un indice

ou chacune des

valeurs

représentent

1/500 de l’indice, nous voyons que l’indice est en hausse ininterrompue depuis 1999 et à presque

doublé.Il est donc tout a fait évident que la grande majorité des sociétés US vont bien, toute

tentative pour m’expliquer le contraire se vera opposer le dit graphique.

Reste une question : Comment expliquer une telle différence alors que les deux indices ont

exactement les mêmes composantes ?

Assez simplement. A la fin d’une grande hausse « thématique » comme nous en avons connu

avec la bulle Internet, les valeurs du thème à la mode représentent une part disproportionnée de

l’indice et donc celui qui l’achète perd en quelque sorte le bénéfice de la diversification. Il se met

à avoir un portefeuille concentré dans les valeurs qui ont le plus monté et qui donc vont sans

doute le plus baisser … Ce qui nous amène au deuxième point

2/Le désastre intellectuel représenté par l’Indexation

Les marchés financiers ont un but et un seul : Mesurer la rentabilité marginale du capital qui a été

confié à chaque société . Si cette rentabilité est satisfaisante et en hausse, il faut détenir la

valeur, sauf si son cours est ridiculement sous évalué. Dans le cas contraire, il faut vendre.

Or , ce n’est pas du tout en fonction de ce critère qu’un indice pondéré fonctionne.

Imaginons que nous soyons en France et que le gouvernement décide d’introduire en bourse la

Poste. Cette affaire aurait sans nul doute une énorme capitalisation boursière et chaque gérant

dont la performance relative est mesurée contre l’indice Français se retrouverait OBLIGE

d’acheter la Poste et de la mettre dans son portefeuille quelque soit la rentabilité et les

perspectives du monstre en question.

En termes simples, la gestion indicielle pondérée par la capitalisation boursière dirige

le capital en fonction non pas de la rentabilité et de la valorisation, mais en fonction

de la taille de la capitalisation boursière, ce qui revient a dire que les « gros » ont

accès au capital et pas les petits, ce qui est une forme de socialisme et rien d’autre.

Qui plus est, plus une valeur monte, plus il faut en avoir, ce qui revient à avoir une gestion basée

sur le « momentum » et non pas sur le retour à la moyenne.Pour faire simple, plus une valeur

s’écarte de son cours d’équilibre en montant, plus il faut en avoir, ce qui est proprement idiot, le

contraire étant vrai également.

Bref, la gestion indicielle, inventée par des capitalistes dans le temple du capitalisme, Wall Street,

est une incroyable stupidité garantissant une mauvaise allocation du capital sur le moyen terme

et donc garantissant aussi des alternatives de marchés haussiers et baissiers qui apparaissent au

non spécialiste comme n’ayant ni rimes ni raisons ( à juste titre).

Prenons un exemple actuel:

Cela fait quatre ans que je dis aux fideles lecteurs ( NDLR Dans ’Investir/ le JDF) de n’avoir aucune

banque ou aucune compagnie d’assurance dans leurs portefeuilles (voir nombre d’articles

précédents), en raison du désastre qui s’annonçait avec l’Euro.Ces valeurs représentaient il a y

quatre ans plus de 30 % de l’indice Français. Le gérant qui aurait eu les 70 % restants aurait très

bien fait.Malheureusement, nombre de gérants ont l’interdiction formelle de s’écarter

sensiblement de l’indice contre lequel ils sont mesurés et ont donc ramassé une énorme culotte,

SANS POUVOIR RIEN FAIRE.

Peut on imaginer système plus idiot pour la gestion de ce bien rare entre tous qu’est le Capital ?

Conclusion

L’économie et les sociétés Américaines vont bien et il en est de même de nombre de sociétés

françaises qui ont peu à voir avec toutes ces idées stupides allant de l’indexation à l’Euro en

passant par la théorie moderne des portefeuilles ou celle du marché efficient et qui sont

véhiculées par une classe bancaire, administrative et politique dont la suffisance intellectuelle

n’a d’équivalence que leur incompétence.

Il faut se souvenir quand on fait de la gestion de ce que disait Montesquieu « J’aime les gens de

6

6

7

7

8

8

9

9

10

10

11

11

12

12

13

13

14

14

15

15

16

16

17

17

18

18

1

/

18

100%