7.2. Offre de monnaie

7.2. Offre de monnaie

L’offre de monnaie peut s’interpréter en termes de multiplicateur monétaire. Ainsi, la

création de monnaie par les établissements de crédit est proportionnelle à la monnaie banque

centrale. Cependant, selon le sens des liens de causalité entre la masse monétaire et la

monnaie banque centrale, ce mécanisme peut être interprété en fait en termes de

multiplicateur ou de diviseur. Nous présentons dans cette section les facteurs de la liquidité

bancaire, le concept de base monétaire, l’expansion monétaire et le mécanisme du

multiplicateur ou diviseur monétaire.

7.2.1. Facteurs de la liquidité bancaire

La création monétaire des établissements de crédit est limitée par un certain nombre de

contraintes. Il existe des contraintes internes comme les règles de stratégie que s'imposent les

établissements, le refus de prendre des risques trop importants sur des clients dont la

solvabilité est douteuse, mais aussi des contraintes externes comme les contraintes

réglementaires (ratios) et le besoin de liquidité bancaire.

Encadré 7.1

La liquidité bancaire et la monnaie centrale

La monnaie banque centrale, encore appelée base monétaire, se compose des billets en circulation et de la

monnaie centrale. Cette dernière représente les avoirs détenus par les titulaires de compte sur les livres de

l’Institut d’émission, principalement les établissements de crédit.

Les établissements procèdent quotidiennement à des opérations pour leur propre compte ou celui de leur

clientèle dont le règlement transite par leur compte auprès de la banque centrale. Parmi ces opérations, on

distingue celles qui n’induisent qu’un transfert de monnaie centrale d’un établissement à un autre (vente de bons

du trésor d’une banque à une autre, par exemple) et celles affectant la liquidité bancaire (retrait de billets par la

clientèle, par exemple). La liquidité bancaire se définit comme le cumul des avoirs des établissements de crédit

auprès de la banque centrale.

Source : La politique monétaire à l’heure du marché mondial des capitaux, Banque de France, 1998.

Les facteurs de la liquidité bancaire représentent par conséquent les facteurs à l’origine des

fuites monétaires hors du circuit monétaire. Il est possible de distinguer les facteurs

autonomes, liés aux opérations avec la clientèle et indépendants des interventions de la

banque centrale sur le marché interbancaire et les réserves qui émanent d’une décision de la

BC. Le bilan standardisé d’une BC permet de mettre en évidence ces différents facteurs :

Actif Passif

Réserves nettes de change

Concours aux établissements de crédit

Facilités de prêt marginal

1

Billets en circulation

Dépôts des administrations publiques

Autres facteurs (net)

Avoirs des établissements de crédit en

compte courant (réserves)

1

Se reporter pour la définition au chapitre 8, section 8.2.2.

Facilités de dépôt

2

Apports de liquidité par le biais des opérations de politique monétaire ou

« Concours aux Etablissements de crédit »

+ « Facilité de prêt marginal »

- « facilité de dépôt »

=

Facteurs autonomes

« Billets en circulation »

+ « Dépôts des administrations publiques »

- « Réserves nettes de change »

+ « Autres facteurs (net) »

+

Réserves

« Avoirs des EC en compte courant »

Source : BCE, « la politique monétaire de la BCE 2004 »

La somme des facteurs autonomes et des réserves est égale à l’apport de liquidité réalisé par

les opérations de politique monétaire (somme des concours aux EC, de la facilité de prêt

marginal moins la facilité de dépôt)

3

. Les postes autonomes sont qualifiés ainsi car ils ne

résultent généralement pas de l’utilisation des instruments de politique monétaire.

Facteurs autonomes

Tous les règlements effectués et tous les versements reçus pour le compte de la clientèle

affectent les avoirs en monnaie centrale d'une banque ou autre institution, c’est-à-dire la

monnaie détenue en compte des établissements auprès de la banque centrale. Au niveau du

système bancaire dans son ensemble, le besoin net de monnaie centrale est affecté par quatre

types d'opérations qui sont à l’origine du besoin de refinancement des établissements :

•

Les billets en circulation sont comptabilisés au passif du bilan de la BC. Leur montant

fluctue de façon saisonnière en fonction des habitudes de paiement du public. Ce montant est

particulièrement élevé pendant les mois d’été et en fin d’année. Les banques se procurent les

billets qu’elles mettent à la disposition du public en s’adressant aux guichets de la BC,

moyennant la passation à leur compte d’une écriture du même montant. La liquidité bancaire

varie en sens inverse du montant des billets en circulation. Si les versements de billets de la

part de la clientèle sont supérieurs aux retraits, la liquidité bancaire augmente et inversement.

Encadré 7.2

Variations de la circulation fiduciaire en France

2

Idem note précédente.

3

Ces opérations seront étudiées en détail dans le chapitre 8.

La circulation fiduciaire connaît des fluctuations qui suivent un rythme mensuel et un rythme saisonnier. Le

paiement des salaires provoque, dans la dernière décade de chaque mois et les premiers jours du mois suivant,

une sortie importante de coupures. Au contraire, entre le 10 et le 20 du mois, a lieu un reflux. Les banques et les

comptables publics versent quotidiennement à la Banque de France les billets qu’ils ont reçus à leur caisse, ces

versements sont plus importants au cours de cette décade.

L’amplitude des variations mensuelles est accrue par les facteurs saisonniers. La circulation augmente au

moment des départs en vacances et à l’occasion des achats de fin d’année. Elle se contracte au mois de janvier et

lors des principales échéances fiscales.

Ces fluctuations ne sont pas tout à fait identiques d’une année à l’autre. Elles peuvent être prévues avec

suffisamment d’exactitude sur une brève période de temps. Il est en revanche difficile d’évaluer de façon précise

l’évolution probable, sur moyenne ou longue période, de la circulation fiduciaire. En effet, l’évolution

économique générale, de même que les changements d’habitudes en matière de moyens de paiements, peuvent

avoir sur celle-ci un impact non négligeable. Par ailleurs, les flux de monnaie fiduciaire varient

géographiquement. Dans certaines régions, les entrées de billets à la Banque excèdent les sorties alors que dans

d’autres le processus est complètement inversé. La Banque de France doit donc tenir compte de ces disparités

pour ses prévisions et l’approvisionnement de ses succursales.

Source : Banque de France.

•

Les opérations avec les administrations publiques (dont le Trésor public) et les agents

financiers transitent par les comptes des administrations publiques et des EC à la BC. Pour le

Trésor, la plupart des dépenses de l’État : paie des fonctionnaires ayant un compte dans une

banque, remboursement d’emprunts, paiement de coupons sur titres d’État, se traduisent par

une diminution des dépôts des administrations (Trésor) à la BC et par une injection de

liquidité bancaire dans le système bancaire. A l’inverse, les montants venant accroître les

dépôts auprès de la BC : recouvrement d’impôts, émission de titres de la dette publique,

restreignent d’autant la liquidité bancaire.

•

Les réserves en or et les opérations en devises étrangères (de façon générale, réserves nettes

de change) figurant à l’actif du bilan de la BC : si les banques enregistrent des entrées de

devises étrangères supérieures aux sorties, la cession de l'excédent à la banque centrale accroît

la liquidité bancaire. A l'inverse, leurs achats de devises étrangères auprès de la banque

centrale correspondent à une diminution de la liquidité bancaire.

•

Les autres facteurs du bilan de la BC contribuent aussi aux fluctuations de la liquidité

bancaire. La composante la plus instable concerne l’encours des actifs en cours de

recouvrement.

Réserves

Les réserves (« avoirs des EC en compte courant ») sont composées des réserves

obligatoires et des réserves excédentaires. Les réserves obligatoires sont un instrument

permettant à la BC d'accroître les fuites en monnaie centrale des établissements de crédit. Ces

derniers doivent maintenir des dépôts en monnaie banque centrale sur des comptes ouverts

dans les livres de la BC (les encaisses en billets et monnaies détenues par les établissements

sont prises en compte). Ces dépôts sont rémunérés depuis septembre 1998. Ils constituent un

facteur de pression sur la liquidité bancaire s'ajoutant aux autres facteurs. Ce système permet

d'établir un lien relativement stable entre l'activité des EC et leur besoin de refinancement en

monnaie centrale. En effet, plus les banques distribuent de crédits et créent de dépôts, plus, du

fait du système des réserves obligatoires, elles doivent immobiliser de la monnaie banque

centrale sur leur compte à la BC. Elles facilitent la politique d'intervention de la BC. Les

autres facteurs de la liquidité bancaire sont plus erratiques et difficilement prévisibles. La

liquidité des banques peut varier très fortement selon les périodes. Avec le système des

réserves, on introduit un facteur de la liquidité bancaire dont l'importance et les variations

sont davantage prévisibles. La BC peut ainsi prévoir avec une approximation raisonnable la

demande de monnaie centrale au titre des réserves obligatoires.

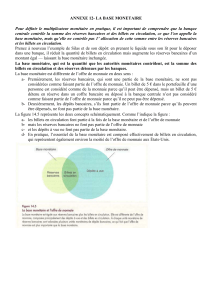

7.2.2. Base monétaire et multiplicateur monétaire

Pour comprendre le mécanisme du multiplicateur monétaire, il convient de présenter les

concepts de base monétaire et d’expliquer le mécanisme de l’expansion monétaire.

Base monétaire et ses contreparties

La base monétaire est la monnaie émise par la banque centrale. Elle se compose de la

somme des billets en circulation et de la monnaie centrale, c’est-à-dire des avoirs détenus par

les titulaires de comptes, principalement les établissements de crédit, sur les livres de l’Institut

d’Emission. En ce qui concerne les comptes courants des EC, il est possible de décomposer ce

compte en 2 composantes : le montant des réserves obligatoires (RO) et le montant des

réserves excédentaires (RE) (ou en excès ou libres). La monnaie banque centrale apparaît au

passif du bilan de la BC. A l'actif de ce bilan sont représentées les sources de la création de la

base monétaire, c'est-à-dire les contreparties de la base.

Selon les institutions financières monétaires considérées, il est possible d’aboutir à des

définitions différentes de la base monétaire : base monétaire étroite ou base monétaire large.

Encadré 7.3

La base monétaire étroite et la base monétaire large

Dans les débats théoriques, il existe plusieurs concepts de base monétaire, la base monétaire étroite et la base

monétaire large. La base monétaire étroite comprend les billets détenus par les EC et le public auprès de la BC

ainsi que les avoirs des établissements de crédit à la BC (les réserves) et les dépôts à vue du public à la BC. La

base monétaire large comprend la base monétaire étroite plus de nouvelles composantes qui sont : les pièces

détenues par les EC et le public auprès du Trésor, les avoirs des EC à la Poste, et les dépôts à vue du public

auprès du Trésor, des caisses d’épargne et de la Poste.

Mécanisme de l’expansion monétaire

Pour comprendre le principe de multiplicateur monétaire, nous allons prendre deux

exemples où nous faisons intervenir les fuites monétaires hors du circuit bancaire créant ainsi

un besoin de monnaie centrale. Dans le premier exemple, la présentation se fait sous forme de

bilans tandis que dans le second, elle s’effectue dans un tableau synthétisant le processus

d’expansion monétaire.

Exemple 1 : La BC oblige la banque à détenir 20% du montant de ses dépôts à vue (DAV)

sous forme de réserves obligatoires.

Bilan de la banque

Actif Passif

Crédit : +80

Compte BC : +20

DAV : +100

On suppose que la liquidité bancaire augmente en raison d'une entrée de devises étrangères

pour un montant de 20. Après avoir crédité le compte de son client, la banque cède ces

devises à la BC. Le compte de la banque à la BC est automatiquement crédité en monnaie

centrale.

Bilan de la banque

Actif Passif

Crédit : +80

Compte BC : +20

+20

DAV : +100

+20

La banque doit conserver en monnaie centrale 20% des dépôts à vue (120

×

0.2 = 24). Un

excédent de monnaie centrale apparaît égal à 16 (=40-24). L’établissement peut donc accroître

les crédits pour un montant de 16 qui va engendrer des dépôts pour 16.

Bilan de la banque

Actif Passif

Crédit : +80

+16

Compte BC : + 40

DAV : +120

+16

6

6

7

7

8

8

9

9

10

10

1

/

10

100%