Bulletin trimestriel du service Symétrie

Bulletin trimestriel du service Symétrie

Mise à jour trimestrielle des portefeuilles Symétrie 31 décembre 2016

Survol des marchés

Actions canadiennes: Le marché boursier canadien a terminé l’année sur une bonne note avec son quatrième trimestre consécutif en territoire positif. L’indice composé

S&P/TSX a produit 4,5 %. Les secteurs des services financiers (+11,5 %), de l’énergie (+7,0 %) et des produits industriels (+5,3 %) ont affiché les meilleurs rendements,

tandis que les soins de santé (-28,6 %), les matériaux (-6,2 %) et les services de télécommunication (-2,8 %) ont produit les rendements les plus décevants.

Actions américaines : L’indice S&P 500 a produit 3,8 % en dollars américains et 5,8 % en dollars canadiens au cours du trimestre. En dollars américains, sept des dix

secteurs ont affiché des rendements positifs, avec en tête les services financiers (+21,2 %), l’énergie (+7,3 %) et les produits industriels (+7,2 %). L’immobilier (-4,4 %),

les soins de santé (-4,0 %) et la consommation courante (-2,0 %) ont affiché les pires rendements.

Actions internationales : L’indice MSCI EAEO a produit 7,1 % en monnaies locales et 1,3 % en dollars canadiens. La zone euro est le marché qui a affiché le meilleur

rendement en dollars canadiens, soit 3,5 %, tandis que Hong Kong a enregistré un des pires rendements, soit -7,1 %. Les marchés émergents étaient en baisse, avec

l’indice des marchés émergents MSCI produisant -2,2 %. L’Inde, la Chine et la Corée du Sud ont affiché des rendements négatifs, tandis que la Russie a produit un

impressionnant 21 % pour le trimestre.

Revenu fixe : Le marché du revenu fixe canadien, représenté par l’indice obligataire universel FTSE TMX Canada a produit -3,4 %. Les obligations à rendement élevé

continuent d’être la catégorie d’obligations la plus solide pour l’année avec l’indice BofAML US High Yield Master II produisant 1,9 % en dollars américains pour le

trimestre. Les obligations mondiales, mesurées par l’indice Citigroup World Broad Investment Grade en monnaies locales, ont produit 2,7 % pour le trimestre.

Devises : Au cours du trimestre, le dollar canadien a été solide contre le yen, l’euro et la livre, qui ont reculé de 11,3 %, de 4,1 % et de 2,1 % respectivement. Le dollar

américain s’est raffermi contre le dollar canadien et a gagné 2,4 %.

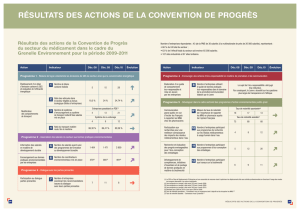

Marchés des titres à revenu fixe

Marchés des actions

3 mois CUM 1 an 3 ans 5 ans 10 ans

Indice obligataire universel

FTSE TMX Canada

-3,4 1,7 1,7 4,6 3,2 4,8

Indice des obligations à

rendement réel FTSE TMX Canada

-4,6 2,9 2,9 6,2 1,4 5,1

Indice BofA Merrill Lynch des

obligations américaines à

rendement élevé Master II ($ CA)

1,9 17,5 17,5 4,7 7,3 7,3

Indice mondial général Citigroup

d’obligations de catégorie

d’investissement ($ CA)

-2,7 3,3 3,3 4,0 3,5 4,3

3 mois CUM 1 an 3 ans 5 ans 10 ans

Indice composé S&P/TSX

4,5 21,1 21,1 7,1 8,2 4,7

Indice S&P 500 ($CA)

5,9 8,1 8,1 17,7 21,1 8,5

Indice MSCI EAEO ($CA)

1,3 -2,0 -2,0 6,8 13,1 2,7

Indice MSCI marchés

émergents ($CA)

-2,1 7,7 7,7 5,7 7,4 3,6

6 000 $

10 000 $

14 000 $

18 000 $

22 000 $

Indice mondial général Citigroup d’obligations de catégorie d’investissement ($ CA)

Indice BofA Merrill Lynch des obligations américaines à rendement élevé Master II ($ CA)

Indice des obligations à rendement réel FTSE TMX Canada

Indice obligataire universel FTSE TMX Canada

Déc. 16Déc. 15Déc. 14Déc. 13Déc. 12Déc. 11Déc. 10Déc. 09Déc. 08Déc. 07Déc. 06

15 240 $

20 313 $

16 432 $

15 959 $

5 000 $

10 000 $

15 000 $

20 000 $

25 000 $

Déc. 16Déc. 15Déc. 14Déc. 13Déc. 12Déc. 11Déc. 10Déc. 09Déc. 08Déc. 07Déc. 06

14 287 $

15 859 $

13 011 $

22 555 $

Indice MSCI EAEO ($CA)

Indice MSCI marchés émergents ($CA)

Indice S&P 500 ($CA)

Indice composé S&P/TSX

Déc.Déc.Indice S&P 500 ($CA)Indice composé S&P/TSX

Source: Morningstar, 31 décembre 2016.

Bulletin trimestriel du service Symétrie

Mise à jour trimestrielle des portefeuilles Symétrie 31 décembre 2016

Sommaire du rendement1

Revenu fixe

• Dans l’ensemble, les rendements obligataires ont augmenté au cours du trimestre, ce qui a entraîné des rendements négatifs pour la composante du revenu fixe des

Portefeuilles Symétrie.

• La répartition des portefeuilles dans les obligations à rendement élevé a ajouté de la valeur, car ces obligations poursuivent une hausse entreprise en février et

constituent la catégorie d’actifs obligataires la plus performante pour le troisième trimestre consécutif. Notre décision de réduire l’exposition aux obligations a aussi

ajouté de la valeur. Pour les Portefeuilles Symétrie de revenu prudent à croissance, une répartition plus élevée en obligations gouvernementales a nui à la performance,

car elles comptent parmi les obligations les plus touchées par les rendements en hausse.

• Pour ce qui est des gestionnaires, malgré les rendements absolus négatifs, la majorité des gestionnaires d’obligations de Symétrie ont affiché une bonne performance au

cours du trimestre d’un point de vue relatif, car ils ont été en mesure d’accroître leurs gains individuels par rapport à l’indice repère ou de réduire les pertes. Il convient aussi

de souligner que les différents mandats de l’équipe du revenu fixe Mackenzie, y compris le rendement réel, le rendement élevé, les obligations canadiennes, les obligations

à taux variable et les obligations mondiales ont tous ajouté de la valeur. Le mandat d’obligations canadiennes de 1832 a aussi offert une performance solide.

Actions

• L’exposition en actions des Portefeuilles Symétrie a offert une contribution positive pendant le trimestre.

• La répartition stratégique plus élevée du portefeuille dans les marchés à l’extérieur du Canada et des États-Unis, ainsi qu’une exposition aux devises gérée pour

atténuer les effets d’un dollar canadien solide ont contribué au rendement. De plus, notre décision tactique d’augmenter l’exposition en actions pour les Portefeuilles

Symétrie de revenu prudent à croissance a aussi ajouté de la valeur. Par contre, notre exposition sous-pondérée en actions japonaises et notre exposition surpondérée

dans les actions des marchés émergents ont entravé le rendement.

• Pour ce qui est des gestionnaires, la plupart des gestionnaires d’actions ont produit des rendements absolus positifs, mais leurs résultats relatifs ont été mitigés. Nous

avons observé une performance solide pour certains de nos mandats de valeur, dont le mandat d’actions canadiennes de l’équipe de valeur toutes capitalisations de

Mackenzie et le mandat d’actions américaines de Manulife. Notre mandat d’actions mondiales, géré directement par l’équipe de répartition de l’actif, a aussi affiché

un rendement solide, car il favorise fortement à l’heure actuelle les actions de valeur. Les mandats d’actions mondiales gérés par l’équipe des stratégies systématiques

Mackenzie et l’équipe Ivy Mackenzie ont, entre autres, affiché une performance décevante. Le mandat de moyennes capitalisations américaines de l’équipe de

croissance Mackenzie a aussi offert une performance décevante.

Équipe de répartition de l’actif Mackenzie

3

mois CUM

1

an

3

ans

5

ans

10

ans

Depuis le

lancement

Portefeuille revenu

fixe Symétrie2

-2,2 3,4 3,4 3,9 3,1 3,8 3,9

Portefeuille revenu

prudent Symétrie

3

-0,5

5,1

5,1 5,1

s.o.

s.o. 5,0

Portefeuille prudent

Symétrie

4

0,0 5,3

5,3

5,5 6,6 s.o. 8,2

Portefeuille équilibré

Symétrie

5

0,9 5,0 5,0 5,9 8,0 s.o. 8,3

Portefeuille croissance

modérée Symétrie

6

1,8 5,3 5,3 6,4

9,3

s.o. 8,8

Portefeuille croissance

Symétrie

7

2,5 5,4 5,4 6,8 10,6 s.o. 9,4

Catégorie Portefeuille

actions Symétrie8

4,0 5,3 5,3 7,5

12,4

s.o. 4,8

1 Fonds de série F.

2 Date de lancement le 29 mars 2004.

3 Date de lancement le 12 décembre 2012.

4 Date de lancement le 24 février 2009.

5 Date de lancement le 22 décembre 2008.

6 Date de lancement le 5 janvier 2009.

7 Date de lancement le 4 février 2009.

8 Date de lancement le 8 décembre 2006.

Alain Bergeron M.Sc., CFA, CMT

Vice-président principal

Todd Mattina, Ph.D

Économiste en chef et stratège

Andrea Hallett, CFA

Vice-présidente

Bulletin trimestriel du service Symétrie

Mise à jour trimestrielle des portefeuilles Symétrie 31 décembre 2016

Perspectives

Pour ce qui est de 2017, trois thèmes se démarquent pour l’économie et les marchés mondiaux. Le dosage de politiques du président désigné Donald Trump

favorables à la croissance et réflationnistes qui se concentrent sur d’importantes réductions d’impôt, l’infrastructure et la déréglementation restera le thème

dominant pour les marchés. Deuxièmement, le risque politique devrait rester une priorité pour les investisseurs, car un calendrier électoral chargé risque d’ouvrir la

voie à un accroissement des politiques populistes en Europe. Troisièmement, les marchés émergents devraient continuer de subir des pressions, surtout si la Chine

continue de rééquilibrer son économie fortement endettée.

Thème 1 : La « Trumponomie » domine les perspectives mondiales

Depuis l’élection surprise de Donald Trump, les marchés ont effectivement tenu compte d’une croissance et d’une inflation plus élevées en 2017. Les écarts de taux

se sont accrus, les marchés boursiers se sont redressés et l’inflation prévue a augmenté pour atteindre 2 %. Toutefois, les perspectives restent fortement incertaines

étant donné le manque de précisions à propos des politiques et de l’échéancier de leur mise en œuvre, et en raison de politiques controversées, potentiellement

défavorables à la croissance, dont le protectionnisme commercial et les limites imposées à l’immigration. Les précisions seront importantes pour les cours des actifs,

tandis que le marché évalue l’impact à court et à long terme sur la croissance et l’inflation. À court terme, trois facteurs se démarquent :

• Réduction des stimulants financiers. La mise en œuvre complète des programmes proposés par Donald Trump pourrait accroître le déficit budgétaire de 3,2 % à

6 % du PIB. Les stimulants financiers réels seront probablement fortement réduits par les républicains au Congrès réfractaires au déficit, ce qui limiterait le déficit

budgétaire à une augmentation d’environ 0,5 % à 0,75 % du PIB avec un impact sur la croissance moins important en 2017.

• Intensification graduelle des dépenses d’infrastructure. Le gouvernement fédéral américain dépense actuellement environ 100 milliards de dollars pour

l’infrastructure, alors planifier et mettre en œuvre 500 milliards à mille milliards de dollars de projets additionnels pendant une période de 10 ans, selon ce qui a

été proposé durant la campagne, serait très difficile en termes de sélection des projets et des partenaires privés. Une augmentation graduelle semble probable, ce

qui reporterait les avantages de croissance aux dernières années de la présidence de Donald Trump.

• Accélération des hausses de taux par la Fed. La mise en œuvre de stimulants financiers lorsque l’économie se rapproche du plein emploi pourrait raviver les

pressions inflationnistes, ce qui intensifierait le rythme des hausses de taux par la Fed, raffermirait davantage le dollar américain et resserrerait les conditions

financières. Ces facteurs pourraient ralentir l’activité économique avant même que le Congrès n’adopte les stimulants financiers.

Dans l’ensemble, nous nous attendons à une croissance d’environ 2,25 % en 2017, comparativement à environ 1,6 % en 2016.

À long terme, la réussite du programme de réforme économique de Donald Trump pour relancer la croissance dépendra de l’augmentation de l’offre dans

l’économie. Les réductions d’impôt, l’infrastructure et la dérèglementation présentent ce potentiel. Toutefois, trois facteurs pourraient contrebalancer les avantages

prévus, soit la restriction de l’immigration et le protectionnisme commercial, le désendettement en raison du budget double croissant et des déficits du compte

courant des États-Unis, et la politisation continue des principales décisions d’affaires à propos des investissements et de l’emploi.

À l’inverse du changement de politiques aux États-Unis, la zone euro et le Japon devraient continuer de se fier aux politiques souples des banques centrales. Dans

la zone euro, la politique monétaire accommodante, l’euro faible et le freinage fiscal réduit soutiendront l’expansion économique résiliente et une normalisation

graduelle de l’inflation. La croissance l’année prochaine pourrait légèrement ralentir pour atteindre 1,4 % comparativement à 1,6 % en 2016. Toutefois, l’Europe

pourrait être affaiblie en raison des risques politiques accrus (voir ci-dessous), des prêts douteux qui portent atteinte au système bancaire et du faible rythme des

réformes de l’offre qui sont d’une nécessité absolue pour revitaliser la croissance.

Au Japon, la croissance économique et l’inflation ont constamment déçu en partie en raison des progrès lents de la « troisième flèche » des réformes de l’offre du

premier ministre Abe. L’inflation reste près de 0 % et la croissance économique a déçu, malgré un assouplissement quantitatif énorme. Le Japon dispose d’une

marge de manœuvre limitée pour un stimulant financier, en raison de sa dette publique nette élevée d’environ 130 % du PIB. Le Japon devrait se fier à sa politique

monétaire extrêmement accommodante et au yen faible pour soutenir la croissance. La cible de 0 % de la Banque du Japon pour les taux d’intérêt à 10 ans pourrait

entraîner une forte augmentation des achats d’obligations si les taux des obligations mondiales continuent d’augmenter.

Thème 2 : Le risque politique et la montée du populisme

Le sentiment populiste pourrait se propager en Europe en 2017, car la France, l’Allemagne et les Pays-Bas tiendront des élections nationales. L’augmentation du

soutien pour les candidats et les politiques populistes menace de mettre à l’épreuve la cohésion de l’Europe et de renouveler les préoccupations à propos de

l’avenir de l’euro. Marine Le Pen, la leader nationaliste française, soutient un référendum sur la sortie de l’euro. En Allemagne, Angela Merkel semble vulnérable à

une réaction populiste contre ses politiques d’immigration. Étant donné le calendrier électoral à venir, les gouvernements européens pourraient aussi retarder les

réformes nécessaires et urgentes, dont le renforcement des banques européennes fortement éprouvées.

Bulletin trimestriel du service Symétrie

Mise à jour trimestrielle des portefeuilles Symétrie 31 décembre 2016

Mises en garde

Les placements dans les fonds communs et l’utilisation d’un service de

répartition de l’actif peuvent donner lieu à des commissions, des commissions

de suivi, des frais de gestion et d’autres frais. Veuillez lire le prospectus des

fonds communs dans lesquels le service de répartition de l’actif peut faire un

placement avant d’investir. Les taux de rendement indiqués correspondent au

rendement annuel composé historique total et présument la mise en œuvre

de la stratégie d’investissement recommandée par le service de répartition

de l’actif, après déduction des frais liés audit service. Ces taux de rendement

sont fondés sur le rendement annuel composé historique total de chacun

des fonds participants et tiennent compte des variations de la valeur unitaire

et du réinvestissement de tous les dividendes ou de toutes les distributions,

exception faite des frais d’acquisition, frais de rachat, frais de distribution,

autres frais accessoires ou impôts sur le revenu payables par tout porteur de

titres à l’égard d’un fonds participant et qui auraient réduit le rendement.

Les fonds communs de placement ne sont pas garantis, leur valeur varie

fréquemment et leur rendement antérieur peut ne pas se reproduire.

Portefeuille revenu fixe Symétrie – Le 28 septembre 2012, le fonds a modifié

ses objectifs de manière à permettre au fonds de rechercher une exposition

aux titres à revenu fixe en faisant des placements directement dans des titres à

revenu fixe ou d'autres fonds communs de placement. Le rendement antérieur

a été obtenu dans le cadre des objectifs précédents.

Catégorie Portefeuille actions Symétrie – Le 28 septembre 2012, le

fonds a modifié ses objectifs de manière à permettre au fonds lui permettant

de rechercher une exposition aux actions en investissant dans d’autres fonds

commun de placement de manière plus durable ou en investissant directement

dans des titres. Le rendement antérieur a été obtenu dans le cadre des

objectifs précédents.

BLC Services Financiers Inc. est une filiale à part entière de la Banque

Laurentienne du Canada et est une personne morale distincte de la Banque

Laurentienne, de BLC Trust et de Placements Mackenzie. Le représentant inscrit

de BLCSF est également un employé de la Banque Laurentienne.

Le rendement de l’indice ne tient pas compte de l’incidence des frais,

commissions et charges payables par les investisseurs dans des produits de

placement qui cherchent à reproduire un indice.

Le contenu de ce commentaire (y compris les faits, les perspectives, les

opinions, les recommandations, les descriptions de produits ou titres, ou les

références à des produits ou titres) ne doit pas être pris ni être interprété

comme un conseil en matière de placement ni comme une offre de vendre

ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou

commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions

d’assurer son exactitude et son intégralité, nous ne sommes aucunement

responsables de son utilisation.

Ce document renferme des renseignements prospectifs fondés sur des

prévisions d’événements futurs au 22 décembre 2016. Corporation Financière

Mackenzie ne mettra pas nécessairement à jour ces renseignements en

fonction de changements parvenus après cette date. Les énoncés prospectifs

ne garantissent en rien les rendements futurs, et les risques et incertitudes

peuvent souvent amener les résultats réels à différer de manière importante

des renseignements prospectifs ou des attentes. Parmi ces risques, notons,

entre autres, des changements ou la volatilité dans les conditions économiques

et politiques, les marchés des valeurs mobilières, les taux d’intérêt et de

change, la concurrence, les marchés boursiers, la technologie, la loi ou lorsque

des événements catastrophiques surviennent. Ne vous fiez pas indûment

aux renseignements prospectifs. Par ailleurs, toute déclaration à l’égard de

sociétés ne constitue pas une promotion ou une recommandation d’achat ou

de vente d’un titre quelconque.

30950 1/17

Thème 3 : Les pressions exercées sur la Chine et les marchés émergents

Même si la croissance des marchés émergents devait s’améliorer dans l’ensemble en 2017, le rendement différera selon les pays. De nombreuses économies de pays

émergents continueront de subir des pressions en 2017 en raison de la tempête parfaite, soit des taux d’intérêt mondiaux élevés, une croissance du commerce en

chute et un dollar américain solide. Ces facteurs pèseront le plus sur les pays ayant des positions faibles de la balance des paiements et des sociétés emprunteuses

surendettées qui ont contracté d’importantes dettes en dollars américains, tandis que les rendements des capitaux propres commençaient à reculer. Le rythme

rapide récent des sorties de capitaux privés de nombreuses économies émergentes constitue une autre préoccupation, car les rendements dans les pays développés

sont devenus de plus en plus attrayants.

Le yuan chinois pourrait aussi continuer de subir des pressions en raison du dollar américain solide et des inquiétudes grandissantes à propos de la croissance

économique en ralentissement et d’une montagne de dettes de sociétés. La Chine a géré la dévaluation du yuan en puisant dans ses réserves de change, qui avaient

déjà reculé de près de mille milliards de dollars depuis un sommet de quatre mille milliards de dollars au milieu de 2014. L’intervention continue de la banque

centrale pourrait entraîner un resserrement des liquidités intérieures et un ralentissement de la croissance du crédit, qui ont été essentiels à la croissance de la

Chine. Le pays pourrait aussi nécessiter des contrôles de change plus stricts pour aider à gérer les sorties de fonds. Avec une dette totale d’environ 250 % du PIB,

l’économie chinoise surendettée reste vulnérable à un désendettement plus rapide et à une augmentation des prêts douteux, ce qui exerce des pressions à la baisse

sur la croissance.

1

/

4

100%