générer du revenu dans une conjoncture où les taux d`intérêt sont

MACKENZIEexpress

8MARS 2014

GÉNÉRER DU REVENU DANS UNE CONJONCTURE OÙ LES TAUX D’INTÉRÊT SONT FAIBLES

Ajout de titres à rendement supérieur pour une croissance accrue

Quand la Réserve fédérale américaine a

annoncé qu’elle allait réduire son programme

d’achat d’obligations, on a beaucoup parlé

de comment les taux d’intérêt réagiraient.

Qu’en pensez-vous?

Locke : Nous avons eu des taux

d’intérêt exceptionnellement bas, et

nous nous attendons à ce qu’ils restent

proches de leurs niveaux d’après la

crise, les obligations sur 10 ans devant

rapporter entre 2 et 3,5 %. Mais il y aura

probablement une tendance haussière,

au fur et à mesure que nous continuerons

d’essayer de relancer l’économie pour

sortir de cette période post-récessionniste

à croissance faible.

Certains analystes prédisent que la Banque

du Canada pourrait réduire les taux d’intérêt

si l’économie ralentit. Partagez-vous leur avis?

Locke : Nous n’y croyons pas, mais la

Banque du Canada est en train de laisser

le dollar canadien faiblir par rapport

à son homologue américain, ce qui

devrait stimuler nos exportations. C’est

probablement à ce niveau-là qu’on verra

un ajustement des politiques. Et, comme

les prix ont tellement augmenté dans

l’immobilier, je crois que la banque se

contentera de laisser les taux à leur niveau

actuel, plutôt que de les réduire et relancer

le secteur de l’habitation.

La chute de la valeur du dollar canadien est-

elle utile ou préjudiciable?

Moushian : La relation entre le dollar

américain et le dollar canadien aura

tendance à se diriger vers la parité du

pouvoir d’achat, ce qui placerait le huard

dans une fourchette de 0,80 à 0,85 $.

Cela veut aussi dire que la portion de la

Catégorie Mackenzie Dividendes toutes

capitalisations affectée aux États-Unis

profiterait à l’investisseur canadien.

Une hausse des taux d’intérêt peut nuire

aux actions productrices de dividendes,

en incitant les investisseurs à chercher le

rendement ailleurs. Cette tendance

a-t-elle commencé?

Moushian : Il est certain que lorsque les

taux d’intérêt commenceront à augmenter,

les titres à revenu fixe auront un rendement

relatif supérieur et seront donc plus

attrayants que les actions à dividendes.

Cependant, les taux augmenteront

probablement en raison d’une amélioration

de la conjoncture économique, ce qui se

traduira alors en une meilleure rentabilité de

la plupart des entreprises, y compris celles

qui versent des dividendes, ce qui serait

donc positif.

La volatilité des marchés émergents a

déclenché une liquidation importante de leurs

actions. Quelle en est l’origine?

Locke : Nous avons vu du mouvement

dans les devises de marchés émergents,

indiquant une dépréciation d’environ

20 % ces 12 derniers mois par rapport

au dollar américain. Ce sont donc des

signes inquiétants, et je m’attends à une

mer houleuse en 2014. Toutefois dans

l’ensemble, les économies développées ont

généralement des fondations économiques

plus solides, et je ne crois pas que cela ait un

grand retentissement pour cette année.

Steve, la souplesse de votre approche vous

permet d’investir partout pour obtenir les

meilleurs gains potentiels. Quels sont les

avantages de cette approche?

Locke : L’un des grands avantages d’une

telle souplesse est d’ajouter et de soustraire

différentes composantes du marché à revenu

fixe à un portefeuille, quand elles proposent

de la valeur et quand elles n’en proposent

plus. Cela diffère d’une approche de gestion

passive, où l’on ne fait pas d’ajustements qui

se basent sur l’attrait relatif des différents

investissements.

Comment cela fonctionne-t-il dans le Fonds

de revenu stratégique Mackenzie?

Locke : La souplesse et notre approche de

sélection d’actifs pour ce portefeuille sont

parmi ses atouts les plus importants.

Au tout début de 2014, la pondération

dans les actions était légèrement inférieure

à 50 %, et nous considérons cela approprié

compte tenu de là où se situent les

évaluations par rapport au marché.

Examinons le Fonds de revenu à taux

variable Mackenzie et le Fonds de

revenu stratégique Mackenzie. Comment

positionnez-vous ces portefeuilles

actuellement?

Locke : Nous avons démarré 2014 avec

une affectation partielle aux émissions

à rendement supérieur. Cependant la

volatilité de certains pays émergents a créé

de nouvelles occasions qui pourraient nous

permettre de trouver un bon potentiel de

valeur relative. Ainsi, nous les ajouterons

à ces fonds au fur et à mesure et quand

bon nous semblera. Avoir gardé une partie

de l’encaisse hors jeu nous a vraiment

aidé à contrôler la volatilité, et nous donne

maintenant la possibilité d’investir dans des

opportunités supplémentaires.

De quelle façon les prêts à taux variable

profitent-ils aux investisseurs?

Locke : Dans une conjoncture où les

rendements obligataires sont en hausse,

situation que nous pourrions voir dans

les cinq prochaines années, les prêts

à taux variable peuvent profiter aux

investisseurs parce que les taux d’intérêt

de ces prêts sont recalculés en fonction

de rendements plus élevés au fil du temps.

Nous ne suggérons pas pour autant de se

rabattre complètement sur les prêts à taux

variable, mais nous voyons là un moyen de

diversifier un portefeuille à hauteur de 20

à 25 %, dépendamment de la tolérance au

risque du client.

Le Fonds de dividendes toutes

capitalisations canadiennes Mackenzie

n’investit qu’au Canada, tandis que la

Catégorie Mackenzie Dividendes toutes

capitalisations peut investir jusqu’à

30 % de son portefeuille dans des actions

américaines. Que pensez-vous des

perspectives boursières de ces deux pays?

Moushian : Quand on regarde les marchés

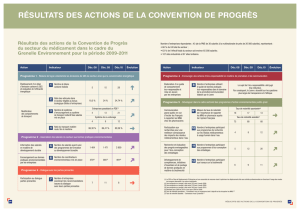

En 2013 les actions ont connu une reprise et l’indice S&P 500 a enregistré sa meilleure année

depuis 1997 en finissant sur une hausse de 30 %. Parallèlement, les taux d’intérêt à court

terme sont restés à des taux faibles records, tandis que le rendement des obligations du

Trésor américain sur 10 ans affichait une tendance haussière. C’est sur cette toile de fond que

nous avons interrogé deux de nos gestionnaires de portefeuille les plus renommés : Steve

Locke, chef de l’équipe des placements à revenu fixe Mackenzie, et Hovig Moushian, qui

dirige l’équipe de valeur toutes capitalisations Mackenzie, pour discuter des taux d’intérêt,

d’investissements en vue de rendements plus élevés, ainsi que de l’ensemble des marchés.

MACKENZIEexpress

9

MARS 2014

Revenu accru au moyen de dividendes

Les dividendes résultent en une rentabilité supérieure à celle des obligations

5 000 $

10 000 $

15 000 $

20 000 $

25 000 $

30 000 $

Déc. 99 Déc. 01 Déc. 03 Déc. 05 Déc. 07 Déc. 09 Déc. 11 Déc. 13

Indice S&P 500

Indice Barclays

Indice DEX

Indice S&P/TSX

5 000 $

10 000 $

15 000 $

20 000 $

Déc. 13Déc. 12Déc. 11Déc. 10Déc. 09Déc. 08

17 561 $

16 402 $

12 632 $

28 803 $

5 000 $

10 000 $

15 000 $

20 000 $

25 000 $

30 000 $

Déc. 99 Déc. 01 Déc. 03 Déc. 05 Déc. 07 Déc. 09 Déc. 11 Déc. 13

Indice S&P 500

Indice Barclays

Indice DEX

Indice S&P/TSX

5 000 $

10 000 $

15 000 $

20 000 $

Déc. 13Déc. 12Déc. 11Déc. 10Déc. 09Déc. 08

17 561 $

16 402 $

12 632 $

28 803 $

canadien et américain, les taux d’évaluations

s’alignent essentiellement sur ceux des

25 dernières années. Toutefois le contexte

économique est tant soit peu plus positif aux

États-Unis qu’au Canada, avec de meilleures

perspectives pour les avoirs américains.

Compte tenu du regain de force de l’économie

américaine, avez-vous investi jusqu’à cette limite

de 30 %?

Moushian : Oui, nous avons maximisé à

30 % l’exposition de la Catégorie Mackenzie

Dividendes toutes capitalisations aux États-

Unis, et avons récemment repéré de meilleures

occasions dans l’espace des actions américaines

à grande capitalisation en termes d’évaluations.

Nous continuons néanmoins à trouver des

entreprises individuelles qui sont dotées

d’évaluations attrayantes dans le domaine des

petites capitalisations.

Les actions du secteur des marchandises ont été

liquidées. Quel en est l’effet sur votre stratégie?

Moushian : D’un point de vue historique, nous

n’avons pas détenu de nombreux placements

dans des compagnies qui touchent aux

marchandises, hormis celles dans le gaz et

le pétrole. Nous continuons à détenir ces

participations dans les marchandises de façon

équilibrée. Mais nous mettons l’accent sur

l’achat de compagnies qui versent de bons

dividendes, peu importe où elles se situent,

et cela tend à être en dehors de la partie du

marché des ressources naturelles qui ne relève

ni du gaz ni du pétrole.

La réduction du risque grâce à la diversification

est fondamentale à votre stratégie.

Moushian : Nous considérons la diversification

comme une manière de répartir les risques sur

l’ensemble de notre portefeuille, pour ne pas

être vulnérable à un facteur de risque particulier,

à quelque niveau que ce soit. Et, bien que nous

soyons quelque peu sensibles à la hausse des

taux d’intérêt, notre exposition est suffisamment

diversifiée pour atténuer le risque.

Placements rapportant plus que les obligations d’État

La diversification au moyen d’obligations à rendement élevé augmente le potentiel de rendement et

contribue à réduire le risque de taux.

Croissance d’un placement de 10 000 $ dans l’indice S&P 500

(RT, $ US) et dans l’indice Barclays des obligations de sociétés

américaines à rendement élevé (RT, $ US)

Croissance d’un placement de 10 000 $ dans l’indice composé

S&P/TSX (RT) et dans l’indice obligataire universel DEX

Diversification pour un potentiel de revenu supérieur

Non seulement il est difficile d’obtenir un revenu, étant donné les bas records auxquels

sont descendus les taux d’intérêt, mais, si ces taux remontaient, les obligations à taux fixe

pourraient souffrir. Pour contribuer à contrer ce risque et à relever le potentiel de revenu, les

conseillers peuvent envisager de diversifier les portefeuilles de titres à revenu fixe de leurs

clients au moyen de titres tels qu’obligations à rendement élevé, prêts à taux variable et actions

productrices de dividendes.

RÉSERVÉ AUX COURTIERS. Les placements dans les fonds communs peuvent donner lieu à des courtages, des commissions de suivi, des frais de gestion et d’autres frais.

Veuillez lire le prospectus avant d’investir. Les fonds communs de placement ne sont pas garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas

se reproduire.

Source : Analyse des portefeuilles Placements Mackenzie

Source : Analyse des portefeuilles Placements Mackenzie

Steve Locke Hovig Moushian

1

/

2

100%