Note sur l`économie et le commerce – Brésil

4 juillet 2014

NOTE SUR

L’ÉCONOMIE

ET LE COMMERCE

LE BRÉSIL

Ministère de l’Économie, de l’Innovation et des Exportations

2

NOTE SUR

L’ÉCONOMIE ET

LE COMMERCE

LE BRÉSIL

LE BRÉSIL

L’ÉCONOMIE BRÉSILIENNE

Population (en millions) 198,3

PIB (en G$ US courants) 2 242,9

PIB par habitant (en $ US courants) 11 310,9

Taux de croissance du PIB réel (%) 2,3

Taux d'inflation (%) 6,2

Taux de chômage (%) 5,4

Taux de change

1

2,088

Exportations de marchandises et services (en G$ US courants)

279,6

Importations de marchandises et services (en G$ US courants)

334,0

Sources :

1.

Compilation :

Direction de l'analyse économique, ministère de l'Économie, de l'Innovation et des Exportations (MEIE),

juin 2014.

Nombre de nouveau réal par dollar canadien sur une moyenne de 250 jours en 2013.

Fonds monétaire international (FMI), Organisation de coopération et de développement économiques

(OCDE), Banque du Canada et Organisation mondiale du commerce (OMC).

Brésil

Principaux indicateurs, 2013

LE CONTEXTE ÉCONOMIQUE

• En 2013, selon les données du FMI, le Brésil occupait le 7e rang mondial sur le plan économique, avec 3,0 % du produit intérieur

brut (PIB) mondial. Cette même année, le Brésil représentait 2,8 % de la population du globe, selon les estimations.

• L’activité économique brésilienne s’est raffermie en 2013, avec un taux de croissance du PIB réel de 2,3 %, mais est demeurée

modérée. Toutefois, le resserrement de la politique monétaire, les incertitudes dues à l’élection présidentielle (octobre 2014) ainsi

que le fléchissement de la demande externe vont probablement peser sur l’activité économique en 2014.

• Au cours de 2013, l’inflation est demeurée élevée (6,2 %), et la Banque centrale du Brésil a relevé son taux directeur dans le but de

réduire celle-ci. Pour ancrer les objectifs d’inflation, la Banque devra maintenir une politique monétaire ferme, freinant ainsi

l’expansion du crédit.

• En 2014, les estimations de l’OCDE prévoient une croissance économique de 1,8 %, celle-ci devrait s’accélérer à 2,2 % en 2015. La

croissance devrait être inférieure à son potentiel de production en raison de contraintes liées à l’offre du marché (tensions sur le

marché du travail, déficience de plusieurs infrastructures et recul de l’investissement).

• La tenue de la Coupe du monde de la FIFA au Brésil pourrait avoir un effet positif sur les exportations et la consommation intérieure.

À l’inverse, la normalisation des taux d’intérêt dans les économies développées pourrait perturber les marchés de capitaux des

économies émergentes, notamment celui du Brésil.

3

NOTE SUR

L’ÉCONOMIE ET

LE COMMERCE

LE BRÉSIL

2011 2012 2013

2014

p

2015

p

PIB aux prix du marché (en volume) 2,7 1,0 2,3 1,8 2,2

Exportations de biens et services (en volume) 4,5 0,5 2,5 6,3 5,0

Importations de biens et services (en volume) 9,9 0,3 8,3 3,4 5,9

Indice des prix à la consommation 6,6 5,4 6,2 5,9 5,5

Balance des opérations courantes

a

-2,1 -2,4 -3,6 -3,1 -2,9

p : prévision; a : en pourcentage du PIB.

Source : OCDE, Perspectives économiques de l'OCDE, n

o

95 (Flash Excel), mai 2014.

Compilation : Direction de l'analyse économique, MEIE, juin 2014.

Brésil

(en pourcentage de variation)

Indicateurs économiques, 2011-2015

LES FINANCES PUBLIQUES

• Selon les estimations de l’OCDE, la réduction du déficit de la balance des opérations courantes devrait se poursuivre en 2014

(-3,1 % du PIB) et en 2015 (-2,9 % du PIB) à la suite d’une politique de restriction budgétaire.

• L’objectif de solde primaire1 du gouvernement est compatible avec une réduction de la dette publique. Les mesures de relance

prises par le gouvernement en 2012 n’ont pu concilier celle-ci à la réalisation de l’objectif de solde primaire sans recourir à des

mesures comptables exceptionnelles.

• Il importe que le gouvernement réduise son orientation expansionniste à mesure que la croissance économique s’intensifie en raison

du contexte de tensions inflationnistes.

LE COMMERCE EXTÉRIEUR DU BRÉSIL2

• Le commerce extérieur du Brésil (c’est-à-dire les exportations et les importations de marchandises et services) était estimé à

613,6 G$ US en 2013, en hausse de 3,7 % par rapport à 2012.

• En 2013, la hausse du commerce était attribuable à l’augmentation des importations de marchandises (+7,3 %) et de services

commerciaux (+7,4 %).

• En 2012, le Brésil se classait 22e au monde en ce qui a trait à l’exportation (1,3 %) et à l’importation de marchandises (1,3 %). Quant

à l’exportation de services commerciaux, le Brésil occupait le 29e rang mondial (0,9 %) et il se classait 17e au monde en ce qui

concerne l’importation de ceux-ci (1,9 %).

• Les principaux produits exportés par le Brésil se ventilaient comme suit : les produits agricoles (35,6 %), les produits manufacturés

(33,8 %) ainsi que le pétrole et les produits miniers (27,0 %).

• Les principaux produits importés par le Brésil se répartissaient comme suit : les produits manufacturés (73,1 %), le pétrole et les

produits miniers (20,9 %) ainsi que les produits agricoles (5,9 %).

• Les principaux clients du Brésil étaient l’Union européenne (UE-27), la Chine, les États-Unis, l’Argentine et le Japon.

• Les principaux fournisseurs du Brésil étaient l’UE-27, la Chine, les États-Unis, l’Argentine et la République de Corée.

1. Le solde primaire désigne la situation budgétaire d’une unité institutionnelle endettée avant le paiement du service de la dette.

2. Les données proviennent de l’OMC, sauf indication contraire. Voir les tableaux I et II en annexe.

4

NOTE SUR

L’ÉCONOMIE ET

LE COMMERCE

LE BRÉSIL

LES INVESTISSEMENTS DIRECTS ÉTRANGERS3

• Selon la CNUCED, en 2012, le Brésil se situait au 4e rang mondial des destinations de l’investissement direct étranger (IDE) et au

1er rang parmi les pays d’Amérique du Sud et d’Amérique centrale.

• En 2012, les flux entrants d’IDE vers le Brésil représentaient 65,3 G$ US, soit environ 4,8 % des flux entrants d’IDE mondiaux et

39,3 % des flux entrants d’IDE d’Amérique du Sud et d’Amérique centrale. Ces flux constituent un recul de 2,1 % par rapport à

l’année précédente.

• Quant aux flux d’investissements directs du Brésil vers l’étranger (flux sortants), ils se chiffraient à -2,8 G$ US, le Brésil ayant

rapatrié des capitaux étrangers au pays. En 2012, le Brésil avait rapatrié des capitaux étrangers d’une valeur de 1 G$ US.

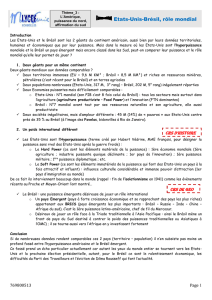

LE COMMERCE DE MARCHANDISES ENTRE LE QUÉBEC ET LE BRÉSIL : 2009-20134

497,3

885,2

543,7

569,3

523,1

1 409,0

1 538,0

1 691,2

1 522,6

1 282,3

1 906,3

2 423,2

2 234,9

2 091,9

1 805,4

0

500

1 000

1 500

2 000

2 500

3 000

2009

2010

2011

2012

2013

En millions de dollars

Évolution des échanges de marchandises

entre le Québec et le Brésil, 2009-2013

Exportations

Importations

Commerce total

Sources : Statistique Canada et Institut de la statistique du Québec.

L’ÉVOLUTION DES ÉCHANGES

• En 2013, les échanges commerciaux de marchandises entre le Québec et le Brésil se chiffraient à 1 805,4 M$, en baisse de 13,7 %

par rapport à 2012. Cette baisse s’explique par un recul à la fois des importations et des exportations du Québec. Le Brésil était le

13e partenaire commercial international du Québec et le 2e en Amérique latine (après le Mexique).

3. Conférence des Nations Unies sur le commerce et le développement (CNUCED), juillet 2013.

4. Vous trouverez les données en annexe (tableaux III à VI).

5

NOTE SUR

L’ÉCONOMIE ET

LE COMMERCE

LE BRÉSIL

LES EXPORTATIONS

• En 2013, la valeur des exportations internationales de marchandises du Québec vers le Brésil s’établissait à 523,1 M$, ce qui

représente un recul de 8,1 % comparativement à l’année précédente. Cette baisse s’explique par le recul des exportations de

minerais de cuivre (-26,9 M$), de simulateurs de vol (-24,8 M$), d’ouvrages en pierres (-17,4 M$) et d’aluminium sous forme brute

(-14,0 M$).

• La valeur des exportations brésiliennes du Québec correspondait à 21,3 % de la valeur des exportations canadiennes vers ce pays.

• Le Brésil était le 10e client du Québec au monde et le 2e en Amérique latine.

• Les dix principaux produits représentaient 72,3 % des exportations du Québec vers ce pays.

• Les principaux produits d’exportation du Québec vers le Brésil, en 2013, étaient les suivants :

♦ le papier journal, en rouleaux ou en feuilles (29,9 % du total);

♦ les turboréacteurs, turbopropulseurs et autres turbines à gaz (14,9 %);

♦ les avions et autres véhicules aériens (12,9 %);

♦ les bateaux à moteur, autres qu’à moteur hors-bord (4,3 %);

♦ les préparations alimentaires non dénommées (2,5 %).

• Toujours en 2013, le contenu technologique des exportations brésiliennes de biens manufacturés du Québec se présentait comme

suit : les produits de faible technologie (37,5 %), les produits de haute technologie (33,9 %), les produits de moyenne-haute

technologie (20,2 %) et les produits de moyenne-faible technologie (8,4 %). Notons que les produits de faible technologie ont

dominé les exportations québécoises vers ce pays au cours de la période 2009-2013, sauf en 2010.

LES IMPORTATIONS

• En 2013, la valeur des importations de marchandises du Québec en provenance du Brésil s’établissait à 1 282,3 M$, ce qui

représente une baisse de 15,8 % par rapport à l’année précédente, en raison notamment du recul des importations de sucres de

canne ou de betterave (-54,7 M$).

• La valeur des importations brésiliennes du Québec correspondait à 35,3 % de la valeur des importations canadiennes en

provenance de ce pays.

• Le Brésil était le 13e fournisseur du Québec au monde et le 2e en Amérique latine.

• Les dix principaux produits représentaient 86,2 % des importations totales de marchandises du Québec en provenance de ce pays.

• Les principaux produits d’importations du Québec en provenance du Brésil étaient les suivants :

♦ l’oxyde d’aluminium, autre que le corindon artificiel (54,1 % du total);

♦ les sucres de canne ou de betterave (15,4 %);

♦ les minerais d’aluminium et leurs concentrés (5,3 %);

♦ les jus de fruits ou de légumes, non fermentés, sans addition d’alcool ou de sucre (3,3 %);

♦ les pâtes chimiques de bois (2,4 %).

• Toujours en 2013, le contenu technologique des importations brésiliennes de biens manufacturés se présentait comme suit : les

produits de moyenne-faible technologie (65,7 %), les produits de faible technologie (28,8 %), les produits de moyenne-haute

technologie (4,7 %) et les produits de haute technologie (0,7 %). Au cours de la période 2009-2013, ce sont les produits de

moyenne-faible technologie qui ont dominé les importations.

6

6

7

7

8

8

9

9

10

10

11

11

12

12

1

/

12

100%