Instruments d`investissement et de leurs

P R I V A T E B A N K

Antwerpen | Mortsel | Sint-Martens-Latem

Dierickx, Leys & Cie nv • Hoofdzetel Kasteelpleinstraat 44-46 BE-2000 Antwerpen

tel +32 (0)3 241 09 99 • BTW BE0413 564 943 • e-mail [email protected] • www.dierickxleys.be

Instruments d’investissement et de leurs caractéristiques en termes de risque

Chaque instrument d’investissement est soumis à des risques génériques. Ce sont des risques politiques

(risque pays), économiques (inflation, fluctuations des taux d’intérêts et la fluctuation des taux de change) ou

boursières (liquidité, négociabilité sans interruption de la cotation des cours). En outre, chaque instrument

d’investissement présente ses risques spécifiques. Nos collaborateurs vous informeront avec compétence et

précision sur les caractéristiques et les risques de ces instruments.

Pour plus d’informations, nous vous invitons à visiter le site www.wikifin.be

Instruments à revenu fixe

Comptes d’épargne

Les comptes d’épargne sont des comptes à vue avec un intérêt mensuel, s’adaptant aux conditions de marché.

Le risque dépend de la solvabilité de la banque.

Le fonds de protection des banques offre une garantie de 100.000 euros par titulaire.

Obligations et autres titres à revenu fixe

Obligations et autres titres à revenu fixe, tels que les certificats de dépôt, sont des instruments de créance

négociables sur le marché des capitaux. Ils sont soumis au risque des variations des taux d’intérêts et en

particulier à la solvabilité de l’émetteur. La notation de crédit de l’émetteur d’une obligation (à un moment

donné) se reflète dans sa notation.

Moody et Standard & Poor’s sont les principales agences de notation. Attention: seulement lorsque l’obligation

n’est pas subordonnée, l’investisseur lors d’une liquidation d’un émetteur est un créancier privilégié. En temps

de crise, la liquidité des obligations peut fortement baisser.

Certificats de Trésorerie

Les bons du Trésor sont des titres de créance à court terme émis et garantis par les pouvoirs publics, destinés

uniquement à l’investisseur institutionnel.

Papier Commercial

Le papier commercial est des titres de créance à court terme émis généralement par des sociétés destiné

uniquement à l’investisseur institutionnel.

Zéro Bond

Une obligation zéro ou une obligation à coupon zéro ne verse pendant la maturité, comme indique son nom,

pas de coupons. À la fin de la maturité de l’emprunt, l’investisseur est remboursé de son capital et perçoit des

intérêts. Le prix d’émission de l’obligation à coupon zéro est inférieur (par exemple 70%) au prix de rachat (par

exemple 100%). L’écart est le paiement des intérêts, qui sont soumis à un précompte mobilier.

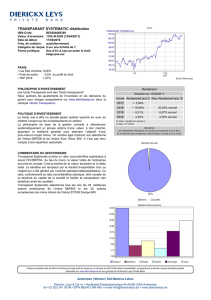

Les obligations convertibles

Les obligations convertibles sont généralement des obligations «subordonnés» qui peuvent ou doivent être

converties en actions. Lorsque la probabilité de conversion s’éloigne, les obligations convertibles évoluent

comme une obligation ordinaire. Dans le cas inverse, elles évoluent comme des actions, mais avec moins de

volatilité.

Actions et fonds

Actions

Des actions sont des titres de propriété d’une participation dans une société. L’évolution des cours peut être

très forte, en particulier dans les périodes d’euphorie et de panique. Les investisseurs boursiers se laissent

parfois davantage mener par leurs émotions que par une information financière fondée.

L’incertitude sur les résultats futurs de la société influe sur l’évolution des cours. En cas de liquidation de

l’émetteur, l’actionnaire appartient aux créanciers subordonnés.

P R I V A T E B A N K

Antwerpen | Mortsel | Sint-Martens-Latem

Dierickx, Leys & Cie nv • Hoofdzetel Kasteelpleinstraat 44-46 BE-2000 Antwerpen

tel +32 (0)3 241 09 99 • BTW BE0413 564 943 • e-mail [email protected] • www.dierickxleys.be

Sociétés d’investissement à capital variable et fonds d’investissement

Les sociétés d’investissement à capital variable et les fonds d’investissement collectent des titres qui sont gérés

par des spécialistes pour le compte des participants. Le risque individuel sur chaque titre est remplacé par un

risque global (risque pays, secteur ou boursier) dans un portefeuille fortement diversifié. La qualité de la gestion

peut être tracée à l’aide de tableaux avec des rendements comparatifs.

Trackers

Trackers sont des fonds d’investissement cotés en bourse qui suivent étroitement l’indice d’un marché boursier

particulier. Un indice c’est à une corbeille d’effets plus ou moins bien diversifiés, composé principalement

d’actions.

Titres immobiliers

En Belgique, on distingue deux types de titres immobiliers: Les certificats immobiliers représentent la

participation économique dans un (projet de) immobilier particulier. Les sociétés d’investissements immobiliers

répartissent leurs investissements sur plusieurs projets immobiliers. Le profil de risque des titres immobiliers se

situe entre celui des obligations et des actions. Il n’y a aucune valeur finale fixe, mais en principe les titres

immobiliers génèrent chaque année des revenus, principalement issus des locations.

Produits dérivés

Options

Les options sont des contrats soumis à des conditions. En échange d’une prime, l’acheteur d’un call a le droit

d’acheter la valeur sous-jacente de l’option à un prix fixé d’avance jusqu’à la date d’échéance. L’acheteur d’un

put a le droit de vendre la valeur sous-jacente jusqu’à la date d’échéance à un prix fixé d’avance. La perte

potentielle se limite dans ce cas à la prime. Le vendeur d’une option (writer) a l’obligation de vendre (call) ou

d’acheter (put) la valeur sous-jacente au prix d’exercice. Il recevra ensuite une prime. Les acheteurs d’options

peuvent perdre au maximum leurs dépôt.(prime) Les "writers" d’options put sont exposés à un grand risque

parce qu’ils doivent acheter la valeur sous-jacente au prix convenu souvent sur des marchés boursiers à des

fortes hausses et baisses rapides. Les cours des options sont très volatiles et sensibles à l’information

financière. Les "writers" d’options call sont exposés au risque de ne pas détenir la valeur sous-jacente. Ils

doivent livrer les titres au prix fixé d’avance sur les marchés parfois à forte hausse. Le "writer" d’options doit

apporter une garantie en sorte qu’il puisse toujours répondre à ses obligations (marge).

Bons de souscription

Des bons de souscription sont des contrats, tels que les options, avec un droit d’achat ou de vente d’actions ou

d’instruments financiers. L’évolution de leurs cours est volatile et leurs négociabilité sur le marché limitée. Un

bon de souscription couvert est émis par une banque qui n’est pas l’émetteur de l’action ou de l’indice. Un

mandat «nu» est émis par la société elle-même. La solvabilité des émetteurs est capitale.

La courbe des bénéfices et des pertes ressemble étroitement à celle des options achetées.

Les Turbo’s

Les turbos sont des produits structurés dont l’éditeur cofinance une part substantielle de l’investissement. Cela

crée un effet de levier: vous recevrez la plus-value totale sur la valeur sous-jacente pour un investissement

limité. Il existe deux versions: le turbo long et le turbo short. Avec un turbo long, vous bénéficiez d’une hausse

de la valeur sous-jacente, alors qu’avec un turbo short vous profitez d’une baisse. Les turbos disposent d’un

mécanisme de protection intégré (le niveau stop(loss)), n’ont pas d’échéance fixe et sont négociables en

bourse.

Les contrats à terme

Futures sont des contrats à terme en actions, indices ou produits à taux d’intérêts avec lesquels l’investisseur

anticipe une hausse (long) ou une baisse (short) de la valeur sous-jacente. Le cautionnement initial est

relativement faible, puisque les écarts de cours sont ajustés quotidiennement.

La valeur sous-jacente des contrats monte vite à quelques dizaines de milliers d’euros par contrat, en sorte que

des pertes puissent augmenter rapidement.

P R I V A T E B A N K

Antwerpen | Mortsel | Sint-Martens-Latem

Dierickx, Leys & Cie nv • Hoofdzetel Kasteelpleinstraat 44-46 BE-2000 Antwerpen

tel +32 (0)3 241 09 99 • BTW BE0413 564 943 • e-mail [email protected] • www.dierickxleys.be

Les contrats de change

Les contrats de change sont des contrats non normalisés pour échanger un montant en devises convenu

d’avance contre le cours d’une autre devise à l’avenir.

Produits O.T.C.

Les produits O.T.C. sous forme d’options, futures, swaps ne sont pas cotés sur marché boursier officiel.

Dierickx Leys Private Bank n’est pas active dans ces produits en raison du risque très élevé.

Produits complexes et autres

Produits structurés

Les produits structurés sont des produits d’investissement émis par des institutions financières généralement

sous la forme d’une obligation subordonnée ou d’un fonds d’investissement. Le versement d’intérêts ou de ca-

pital dépend souvent de conditions complexes et opaques telles que l’évolution du taux d’intérêt de marché ou

d’indices boursiers. Par conséquent, les risques réels sont souvent camouflés.

Consultez la rubrique fonds structurés.

Obligations convertibles

Des obligations convertibles sont des produits structurés (titres de créance) permettant à l’émetteur à la date

d’échéance de rembourser au titulaire le montant nominal ou de lui remettre des actions d’une société cotée en

bourse dont le nombre a été déterminé au moment de l’émission.

Il s’agit en l’espèce d’une combinaison d’une option de vente écrite (put) et la détention d’un montant en

espèces. Le risque ne dépend pas seulement de la solvabilité de l’émetteur, mais aussi des pertes potentielles

sur les cours d’actions.

Prêts perpétuels

Des prêts perpétuels sont des instruments de créance sans date fixe de remboursement. L’obligation a une

durée de vie perpétuelle (ou très longue) et a plutôt le profil de risque d’une action privilégiée. Surtout la qualité

de l’éditeur et le montant du coupon déterminent la valeur du prêt.

Obligations à taux variable

Obligations et autres titres à revenu fixe, tels que les certificats de dépôt, sont des instruments de créance

négociables sur le marché des capitaux. Ils sont soumis au risque des variations des taux d’intérêts et en

particulier à la solvabilité de l’émetteur. La notation de crédit de l’émetteur d’une obligation (à un moment

donné) se reflète dans sa notation.

Moody et Standard & Poor’s sont les principales agences de notation. Attention: seulement lorsque l’obligation

n’est pas subordonnée, l’investisseur lors d’une liquidation d’un émetteur est un créancier privilégié. En temps

de crise, la liquidité des obligations peut fortement baisser.

Ces obligations prennent souvent la forme de produits structurés (voir ci-dessus).

Métaux précieux

Quelques exemples de métaux précieux sont l’or et le platine. L’or est considéré comme un instrument

d’investissement qui résiste dans une certaine mesure à l’inflation. Dans des circonstances extrêmes, l’or est

susceptible de constituer une garantie ultime en cas d’échec d’autres instruments d’investissement. Le prix de

l’or est toutefois déterminé par un mélange de facteurs complexes. À court terme ces facteurs jouent plutôt un

rôle de stabilisation mais à long terme le cours de l’or peut fortement fluctuer. L’or en compte est préconisé car

plus facilement négociable que l’or physique.

1

/

3

100%