risque émetteur - Produits structurés

1NDICES | L’AGEFI | JUIN 2009

GESTION DE FORTUNE

MARCHÉ

14

Risque émetteur

Sauve qui peut !

S’il est une leçon que les consommateurs de produits structurés ont retenu de la faillite

de Lehman Brothers, c’est bien le risque que représente l’émetteur de ces produits. Aussi, les acteurs

du marché s’organisent et essaient de proposer des solutions efficientes pour limiter ce risque.

Sept mois... Sept mois que la banque d’affaires américaine Leh-

man Brothers a rendu les armes, créant une fracture profonde

sur la planète finance. La myriade d’engagements et de sous-

engagements entre la banque et ses concurrents et partenaires

mondiaux a déstabilisé les financiers du monde entier créant le

sentiment que plus rien ne serait jamais comme avant. L’indus-

trie des notes structurées, alors en plein essor, n’a pas échappé

au marasme ambiant. Aveuglés par le bull market des années

2000, beaucoup d’investisseurs ont oublié un risque inhérent

à la construction même de ces montages innovants : le risque

émetteur. En effet, un détenteur de note structurée est classé

au même rang de remboursement qu’un créancier obligataire

dans le cas de la faillite d’un émetteur. Ainsi, l’investisseur qui a

voulu jouer la hausse du SMI avec un produit à capital garanti

émis par Lehman Brothers, se soucie finalement moins de

l’évolution des actions suisses que de l’avancement de la pro-

cédure de liquidation des actifs de la banque américaine. Ces

sept mois auront plongé les principaux acteurs du marché dans

une réflexion visant à limiter voire supprimer le risque émetteur.

Plusieurs solutions peuvent ainsi être aujourd’hui envisagées.

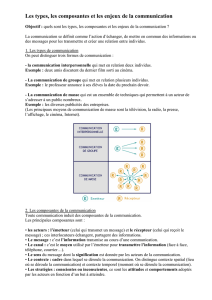

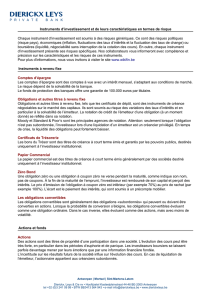

Dissocier structureur et émetteur

La première solution envisagée n’est pas nouvelle et a long-

temps été l’unique apanage des banques de faibles notations. Il

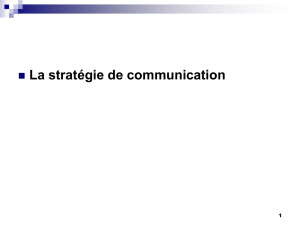

PIERRE-YVES BRETON

TRADITION

PRODUITS STRUCTURÉS

DESK SUISSE

INVESTISSEUR

VÉHICULE AD-HOC

BANQUE A

ADMINISTRATEUR

BANQUE A COLLATÉRAL

100

100

Notes

Notes

100 100 + Payoff

100 + Payoff

Swap

L’Administrateur liquide les actifs

au bénéfice de l’investisseur en

cas de défaut

FLUX À L’ÉMISSION FLUX À MATURITÉ

LE MÉCANISME DE NANTISSEMENT SPV

s’agit en effet de dissocier la banque qui va structurer la note de

celle qui va émettre le papier.

Prenons pour exemple une banque X de faible rating (BBB à A).

Pour répondre à la volonté de ses clients de ne pas s’exposer

directement à ce risque émetteur, elle pourra faire émettre ce

produit par une autre entité et aller ainsi chercher des noms cor-

porates voire même quasi-étatique, et atteindre des ratings de

tout premier plan AA+ voire AAA.

Le montage sera effectué au sein de la banque X mais la partie

obligataire de la note sera issue d’un « swap » entre la trésorerie

de X et celle de l’entité Y, afin de créer un produit dont le risque

de crédit correspondra à celui de Y.

Special Purpose Vehicule

Il s’agit, ici comme ailleurs de transfert de risque. Pour aller

plus loin, on a pu voir ainsi certains acteurs proposer des véhi-

cules d’émissions (SPV – Special Purpose Vehicule) de plus en

plus perfectionnés conçus à partir des leçons retenues suite aux

défaillances bancaires récentes.

Contrairement à un produit structuré, la partie garantissant le

capital ne sera pas matérialisée par un zéro-coupon émis par

une unique banque, mais pourra être composé d’actifs sélec-

tionnés par l’investisseur, par exemple des obligations à taux

fixe: le collatéral. L’intérêt est double : éviter les émetteurs ban-

caires en choisissant des signatures non financières, potentiel-

lement plus conservatrices mais aussi utiliser ces collatéraux

obligataires pour améliorer le funding de la note et libérer ainsi

plus de valeur à investir dans la stratégie optionnelle.

Ici, l’émetteur du produit ne sera ni la banque qui structure, ni

le collatéral mais le SPV lui-même. Celui-ci, en outre, est chargé

de gérer quotidiennement ces actifs mis en gage afin que cette

garantie de recouvrer 100 % du capital à maturité soit toujours

assurée, via, telle une chambre de compensation, des appels de

marge.

Service assuré par Scoach et l’ASPS

C’est de ce même mécanisme de nantissement et de SPV que la

Bourse Suisse des Produits Structurés (Scoach) s’est inspirée

afin de répondre de façon plus institutionnalisée à cette demande

de protection. L’Association Suisse des Produits Structurés

(ASPS), composée des émetteurs les plus actifs, et Scoach ont

en effet réagi rapidement pour éviter une désaffection plus pro-

fonde notamment de la part des caisses de pension.

Ce mécanisme organisé de nantissement implique dès l’émis-

sion la mise en gage d’actifs liquides auprès d’une chambre

de compensation dont le fonctionnement et l’administration

sont confiés à un organisme externe, afin d’éviter tout conflit

d’intérêt. En cas de faillite de l’émetteur, ces actifs sont liquidés

et constituent un coussin de remboursement confortable pour

l’investisseur.

Le coût de la protection

Une fois encore, l’industrie des produits structurés a su réagir

promptement pour proposer des solutions efficientes et qui

correspondent aux attentes du marché suisse. Mais ces mon-

tages ont un coût. L’investisseur devra arbitrer comme il en a

l’habitude avec le sous-jacent et ses barrières, le fameux ratio

risque/rendement. Est-il nécessaire de payer 1 % à 2 % supplé-

mentaire un produit émis par un SPV ou via la Bourse suisse,

alors qu’on peut investir dans un produit émis par une banque

quasi-nationalisée et qui paiera largement le fait de lui prêter de

l’argent ? La question est essentielle et montre la diversification

de plus en plus grande qu’offre le marché suisse des produits

structurés.

Ce mécanisme organisé de nantissement

implique dès l’émission la mise en

gage d’actifs liquides auprès d’une

chambre de compensation dont

le fonctionnement et l’administration

sont conés à un organisme externe.

PDF compression, OCR, web optimization using a watermarked evaluation copy of CVISION PDFCompressor

1

/

1

100%