31 janvier 2017

Rapport Investment Committee

31 mars 2017

31 mars 2017

Rapport

Investment

Committee

Rapport Investment Committee

31 mars 2017

neutre (prol 5) et dynamique (prol 7), nous avons opéré un

changement considérable dans le volet des actions : l’exposition

à l’Europe est progressivement supprimée au prot du tracker

sur le MSCI Pacic ex-Japan. L’Australie est fortement représentée

dans ce tracker (environ 60 %), de même que Hong Kong (environ

27 %). Le sort de ces pays est dès lors fortement lié aux pays

émergents, en général, et à la Chine en particulier. La situation

économique étant clairement en train de s’améliorer en Chine,

nous en constatons les eets positifs sur les bourses des pays de

la région Pacique.

Notre vision du mois d’avril 2017 à l’égard des douze trackers

de Keyprivate est identique à celle de mars 2017. Notre modèle

informatique préconise toujours de faire adopter une position

dynamique à nos portefeuilles en avril 2017, ce qui correspond à

l’évolution que nous observons sur les marchés nanciers. Aussi,

le comité d’investissement entend suivre cette recommandation et

ne pas intervenir dans la composition des portefeuilles.

La position de liquidités dans les portefeuilles reste à 10 %. Notre

comité d’investissement s’est longuement penché sur la faible

volatilité des bourses, qui annonce souvent une correction. Les

membres du comité d’investissement n’excluent pas qu’une

correction survienne sur les bourses au cours des prochaines

semaines et des prochains mois. Toutefois, notre horizon est

axé sur les années à venir et non sur les prochains mois. Des

corrections se produiront toujours, mais tant que la tendance

à la hausse des bourses n’est pas menacée, nous continuons

d’investir de manière dynamique. Nous n’agirons en augmentant

la position de liquidités que si la tendance à long terme change

de direction.

À l’instar des mois précédents, l’économie mondiale et les marchés nanciers se

caractérisent par leur stabilité. Nous entendons par là que la majorité des indicateurs

économiques continuent de pointer une croissance saine de l’activité économique,

ce qui a pour eet que les classes d’actifs plus risquées (comme les secteurs cycliques

et les matières premières) enregistrent encore de meilleures performances que les

classes d’actifs défensives (comme les obligations d’État) sur les marchés nanciers.

Nous continuerons par conséquent à gérer nos prols en adoptant une approche

dynamique en avril, puisque le niveau de la plupart des indicateurs de volatilité le

permet. Si d’aucuns arment que cette absence de volatilité est annonciatrice d’une

correction des bourses, nous souhaitons leur répondre que notre objectif n’est pas

d’anticiper les corrections. Le VIX (un indicateur de la volatilité du marché nancier

américain), par exemple, a constamment aché des niveaux planchers ces derniers

mois, sans que cela n’entraîne de correction signicative. Nous restons bien entendu

très attentifs, mais nous ne modierons la composition du portefeuille (par exemple

une hausse de la position de liquidités) que si les plafonds de soutien importants sont

dépassés à la baisse sur les bourses.

Étant donné l’appétit croissant pour le risque, nos portefeuilles conserveront un

positionnement dynamique en avril 2017 : cela signie que les classes d’actifs plus

risquées resteront majoritaires. Dans les prols défensifs (dont l’exemple type est notre

prol 3 Keyprivate), la pondération des pays émergents continue d’augmenter pour

passer de 50 % en mars 2017 à 65 % en avril 2017. Dans ce prol, le tampon réside

dans la position de liquidités de 10 % et dans la position d’or de 6 %. Pour les prols

Geert Van Herck

Chief Strategist KEYPRIVATE

Rapport Investment Committee

31 mars 2017

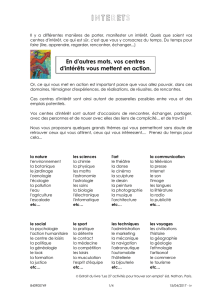

Actions

Si nous examinons de près les indicateurs économiques

publiés en mars, nous constatons une nouvelle fois

que l’économie mondiale connaît une croissance

synchronisée. La conance des producteurs (exprimée

par les indices PMI Markit) atteint de hauts niveaux tant

aux États-Unis qu’en Europe, au Japon ou en Chine.

Et c’est une donnée essentielle : la conance des producteurs est en

eet un bon indicateur de la croissance économique. Une hausse

de cette conance permet donc d’espérer une plus forte croissance

de l’économie mondiale. Ce qui est bien entendu positif pour

l’accroissement des bénéces des entreprises et des cours de la

bourse.

L’évolution favorable des indices PMI de la conance des producteurs

constitue dès lors un fait important pour le comité d’investissement.

Elle signie en eet que nous pouvons continuer à adopter une

approche dynamique pour les portefeuilles de tous les prols de

risque. Pour le mois d’avril, cela implique que nous aurons une

exposition importante aux pays émergents et aux pays de la région

Notre position à l’égard des diérentes régions demeure

elle aussi inchangée :

• Nous maintenons notre position neutre à l’égard des États-Unis. La

bourse américaine est historiquement élevée en termes de valorisation.

Si elle renferme encore un certain potentiel haussier, sa valorisation

marquée risque toutefois de provoquer une chute brutale des prix en cas

de correction. Le tracker a disparu de la plupart des prols.

• Nous maintenons notre position neutre à l’égard des actions

européennes. Bien que l’Europe reste une région intéressante en raison de

la reprise économique observée dans la zone euro et de la valorisation bon

marché de l’Euro Stoxx 50, la pondération de ce tracker sera progressivement

supprimée dans les prols plus dynamiques. Avec plusieurs élections

importantes en vue dans plusieurs pays européens majeurs, ce n’est peut-

être pas vraiment une mauvaise idée.

• Nous maintenons notre légère surpondération à l’égard des pays

émergents. La conjoncture économique laisse entrevoir une nette

amélioration, les valorisations sont particulièrement attrayantes et la

redécouverte de la région par les investisseurs engendre un aux de

capitaux. Ce tracker est présent dans les prols dynamiques avec une

pondération de 25 % dans les portefeuilles.

• Nous maintenons notre position neutre à l’égard du tracker sur le

Japon. Les dernières statistiques laissent présager une amélioration rapide

de la situation économique du Japon. La santé économique du Japon est

étroitement liée aux performances économiques des pays émergents. Nous

préférons néanmoins miser sur ce potentiel à travers le tracker sur le MSCI

Asia Pacic ex-Japan plutôt qu’à travers le tracker sur le Japon.

• Nous maintenons notre légère surpondération à l’égard du tracker sur

les pays de la région du Pacique (hors Japon). Celui-ci suit de très près le

tracker sur les pays émergents. La reprise observée dans les pays émergents

fait grimper le prix des matières premières, ce dont bénécie l’économie

australienne car sa pondération est la plus élevée de ce tracker. Le retour de

la croissance économique entraîne la conservation de la position prise dans

ce tracker dans les prols dynamiques et très dynamiques, au détriment de

l’Europe.

Actions de la zone euro

Actions japonaises

Actions Océan Paci�que (hors Japon)

Actions des marchés émergents

Actions américaines

Rapport Investment Committee

31 mars 2017

Obligations

Nous avons aussi apporté plusieurs modications dans la

partie obligataire de nos portefeuilles Keyprivate. Ainsi, la

position constituée dans le tracker sur les obligations liées

à l’ination dans les portefeuilles défensifs est légèrement

réduite an d’investir davantage dans le tracker sur les

obligations des pays émergents.

Dans le volet obligataire aussi, nous préférons les obligations

présentant un risque un peu plus élevé. Cela signie que les

obligations des pays émergents sont en train de réaliser de

meilleures performances que les obligations d’État. Et cela a aussi des

répercussions sur les obligations liées à l’ination. Car les obligations

de cette catégorie sont émises par des états européens et sont donc

étiquetées comme étant des obligations d’État. Leurs performances de

cours continuent de ce fait plutôt de décevoir.

Cependant, les obligations des pays émergents enregistrent encore de

belles performances. Elles protent surtout de la baisse de l’ination

dans des pays tels que le Brésil, la Russie et l’Inde. En raison de cette

faible ination, les banques centrales de ces pays peuvent abaisser

leur taux à court terme, ce qui soutient la croissance économique des

pays en question. La perspective d’une amélioration de la croissance

économique ainsi que d’une baisse de l’ination fait que cette catégorie

d’obligations peut continuer d’enregistrer de bons résultats. Dans nos

prols défensifs

Matières premières

Nous maintenons notre position légèrement positive

à l’égard du prix de l’or et des métaux industriels. Ces

deux classes d’actifs ont progressé en février : le prix de

l’or semble proter du rebond de l’ination, tandis que

les métaux industriels bénécient bien évidemment de

l’amélioration de la conjoncture.

Le tracker sur les métaux industriels reste présent dans tous les

portefeuilles, et les prols dynamiques reprennent en avril une position

dans le tracker sur l’or.

Dans les prols défensifs, nous maintenons toutefois une position dans

le prix de l’or étant donné le caractère défensif de ce dernier.

Points d’attention

La hausse boursière a déjà atteint des sommets historiques

depuis mars 2009, et le comité d’investissement est

conscient que les risques s’accroissent sur les bourses.

Dans ce contexte, la décision qu’il a prise de réduire la

position de liquidités des portefeuilles peut sembler

curieuse.

Cependant, de très nombreux signaux indiquent aujourd’hui que la

tendance haussière des bourses n’est pas encore arrivée à son terme

et que les chires économiques évoluent dans la bonne direction. Voilà

pourquoi nous avons décidé de faire adopter une position dynamique à

nos portefeuilles.

Si nos indicateurs boursiers laissent entrevoir des signes de

retournement de tendance, le comité d’investissement n’hésitera

toutefois pas à procéder de manière plus défensive en prenant des

mesures de protection dans les portefeuilles.

Or

Métaux

industriels

Obligations liées à l’inflation

Obligations des marchés émergents

Obligations à haut rendement

Obligations d’entreprises de la zone euro

Obligations d’État de la zone euro

Rapport Investment Committee

31 mars 2017

La présente publication ne constitue ni un conseil d’investissement ou une recommandation, ni une analyse

nancière. Aucune des informations contenues dans ce document ne doit être interprétée comme ayant une

valeur contractuelle d’aucune sorte. Ce document n’est produit qu’à des ns indicatives. Keytrade Bank ne

pourra être tenue responsable des décisions prises sur la base des informations contenues dans ce document,

ou de son utilisation par des tiers.

E.R. : Keytrade Bank

Boulevard du Souverain 100 - 1170 Bruxelles - RPM Bruxelles

TVA BE 0879 257 191

Succursale belge d’Arkéa Direct Bank SA (France)

Tour Ariane - 5, place de la Pyramide 92088 – Paris - La Défense

RCS n° Nanterre 384 288 890

1

/

5

100%