Conjoncture n°58, Conjoncture économique et financière au 1er

Conjoncture économique et financière du 1

er

trimestre 2016

58

AVRIL

2016

Le début de l’année 2016 a été caractérisé par une

résurgence de la crise estivale de 2015 : la croissance

chinoise a de nouveau inquiété, le yuan a repris sa

dépréciation face au dollar tandis que le prix du pétrole

s’est encore corrigé. Ce contexte a sensiblement

dégradé les conditions monétaires et financières.

Celles-ci se sont toutefois améliorées à partir de mi-

février à la faveur i) de l’annonce de la banque centrale

de Chine quant à la volonté de stabilisation du yuan

(écartant, par là même, les craintes de guerre des

changes), ii) d’un rebond du prix du pétrole (dans

l’espoir, qui reste à concrétiser, d’un accord prochain

de réduction des quotas de la part des producteurs) et

iii) du soutien des banques centrales (la BCE et la

Banque du Japon assouplissant leur politique

monétaire, la Réserve Fédérale promettant, de son

côté, d’être plus graduelle qu’initialement anticipé dans

sa normalisation monétaire).

Macroéconomie

L’amélioration de la croissance économique mondiale

espérée en 2016 est sujette à caution. La dégradation

de l’activité en Chine reste un thème de forte

préoccupation. Les indicateurs du 1er trimestre sont

mitigés, sans pour autant que ne soit constaté un

décrochage. Le ralentissement n’est pas seulement

conjoncturel : il est également structurel et le nouveau

rythme de croissance de long terme de l’économie est

de près de moitié inférieur à la croissance des 20

dernières années. La comparaison entre ce nouveau

régime et les prévisions du consensus montre que ce

changement n’est pas encore tout à fait intégré : la

Chine va donc rester un sujet de préoccupation et de

risque pour les investisseurs. Mondialement, s’il y a un

risque que l’année 2016 soit moins bonne que 2015,

les prévisions de croissance mondiale pour 2016

restent en ligne avec la croissance de 2015.

En France, le PIB s’est inscrit en hausse de 0,3 % T/T

au 4ème trimestre 2015, proche du rythme de la

tendance de fond qui caractérise la dynamique de

l’activité depuis la sortie de récession du 1er semestre

2014 (progression de 0,3 % par trimestre). Sur un an, le

PIB progresse de 1,4 %, rythme qu’il n’avait pas atteint

depuis 2011. Si l’investissement en construction des

ménages reste en contraction, et ce pour le 10ème

trimestre consécutif, le redressement graduel de

l’investissement des entreprises se confirme. L’acquis

de croissance pour 2016 s’établit à + 0,4 % à la fin de

2015. Il faudrait un rythme de croissance trimestrielle

légèrement supérieur à 0,4 % pour atteindre la prévision

gouvernementale de croissance annuelle de 1,5 % en

2016 : l’objectif n’est pas inatteignable mais il apparaît,

à ce stade, comme un « haut de fourchette ». Les

prévisions du gouvernement étaient proches des

anticipations et prévisions de place lors de son

élaboration à l’automne dernier, elles sont maintenant

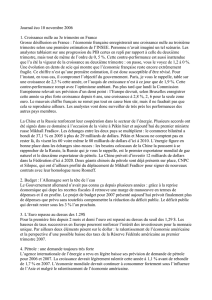

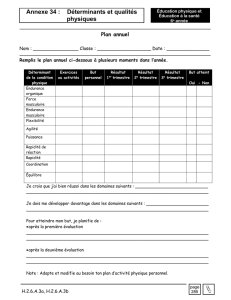

Graphique 1

: Offre et demande mondiale de pétrole

(million de barils/jour)

Source : US Département de l’énergie, Bloomberg, DSTRAT

Caisse des Dépôts

-

Direction des fonds d’épargne

Adresse postale

Adresse postaleAdresse postale

Adresse postale : 72, avenue Pierre Mendès-France - 75914 Paris Cedex 13

Directeur de la publication

Directeur de la publicationDirecteur de la publication

Directeur de la publication : Odile Renaud-Basso

Responsable de la r

Responsable de la rResponsable de la r

Responsable de la ré

éé

édaction

dactiondaction

daction : Yann Tampereau yann.tampereau@caissedesdepots.fr

Abonnement

AbonnementAbonnement

Abonnement

gratuit

gratuitgratuit

gratuit

: etudesdfe@caissedesdepots.fr - www.prets.caissedesdepots.fr

Toutes nos études

Toutes nos étudesToutes nos études

Toutes nos études : www.prets.caissedesdepots.fr rubrique

Regards d’experts

Avertissement : les travaux objets de la pr

é

sente publication ont

é

t

é

r

é

alis

é

s

à

titre ind

é

pendant par le service des Études de la

direction des fonds d’épargne. Les opinions et prévisions figurant dans ce document reflètent celles de son ou ses auteur(s) à la

date de sa publication, et ne reflètent pas nécessairement les analyses ou la position officielle de la direction des fonds d’épargne

ou, plus largement, de la Caisse des Dépôts. La Caisse des Dépôts n’est en aucun cas responsable de la teneur des informations et

opinions contenues dans cette publication, y compris toutes divulgation ou utilisation qui en serait faite par quiconque.

Dépôt légal et ISSN en cours.

supérieures à celles du consensus ou des institutions

internationales (FMI : 1,1 %, Commission

européenne : 1,3 %). L’inflation est de

–

0,2 % sur un

an en mars et, en l’absence de remontée des prix

énergétiques, elle restera faible et proche de 0 % dans

les mois à venir.

Marchés financiers

Les marchés financiers ont été sujets à beaucoup de

volatilité, en particulier sur le marché des actions

(reflétant les craintes sur la croissance mondiale) et les

marchés des changes (du fait des nombreux

ajustements monétaires). Nous décrivons, depuis

plusieurs trimestres dans ces notes de conjoncture, des

prix d’actifs qui augmentent plus que ne le

suggèreraient leurs fondamentaux intrinsèques, grâce

au soutien qu’exerce la liquidité sur la valorisation des

actifs. La donne évolue, la liquidité mondiale n’est plus

aussi généreuse qu’elle ne l’était, avec l’arrêt de la

création monétaire (Royaume-Uni, Etats-Unis) et la

baisse des réserves de change (Chine, pays

producteurs de pétrole). Dans ce contexte, le CAC 40,

après avoir baissé de 16 % jusque mi-février, finit le

trimestre en recul de

–

5,4 %. Le taux OAT 10 ans

reflue de 60 pb à 0,40 %, du fait de la hausse de

l’aversion pour le risque qui profite à l’obligataire le

moins risqué, de la baisse des taux directeurs et du

reflux de la prime d’inflation contenue dans les taux

longs.

Perspectives

Dans les mois à venir, la stabilisation du prix des

matières premières et l’absence de forte dévaluation de

la devise chinoise sont importantes pour éloigner les

risques de résurgence d’une crise financière telle que

vue en début d’année, dont on pourrait craindre qu’elle

finisse par avoir une emprise sur la croissance en zone

euro. Les risques géopolitiques sont particulièrement

nombreux (au Moyen-Orient, en Europe avec le Brexit,

la gestion de la crise migratoire) et sources de volatilité

pour les marchés financiers.

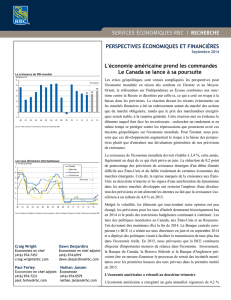

Graphique 2

:

Anticipation des

investisseurs en

mars 2016 des taux 3 mois à différentes échéances

(%)

Source : Bloomberg

-0,30

-0,20

-0,10

0,00

0,10

0,20

0,30

mars-2016 mars-2017 mars-2018 mars-2019

>

Indicateurs c

lés au

31/03/2016

La croissance est attendue en amélioration en 2016 par rapport à 2015 pour les pays développés mais il y a eu des révisions

baissières au 1er trimestre. En France, la croissance n’est plus attendue qu’entre 1,1

% (FMI) et 1,3

% (Commission européenne,

consensus Bloomberg). En zone euro, la politique monétaire de la BCE est durablement accommodante : les taux courts devraient

rester longtemps proches de 0

%. Les achats d’obligations par les banques centrales devraient maintenir les taux longs à des

niveaux historiquement bas.

1

/

2

100%