BULLETIN FISCAL – 2014-133 Mars 2014 TAUX MARGINAUX

Lemieux Cantin S.E.N.C.R.L. 8822, boulevard Langelier, bureau 210, Montréal (Québec) H1P 3H2

Société de comptables professionnels agréés Téléphone : 514.322.3870 Télécopieur : 514.322.1012

Partnership of chartered professional accountants Site Web: www.lemieuxcantin.com

BULLETIN FISCAL – 2014-133

Mars 2014

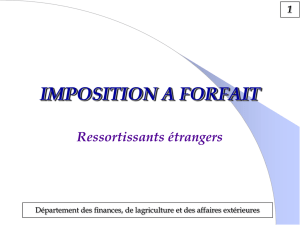

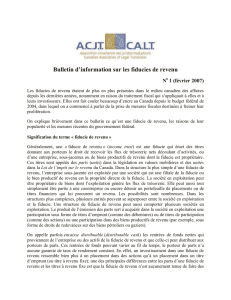

TAUX MARGINAUX COMBINÉS D’IMPOSITION POUR 2014 – PARTICULIERS

Voici les taux marginaux combinés d’imposition des particuliers, fédéral et provincial, en vigueur

depuis le 1er janvier 2014 :

Revenu

imposable

$

Autres

revenus1

%

Dividendes

ordinaires

%

Dividendes

déterminés

%

Gains en

capital

%

14 135 – 41 495

28,5

14,5

5,6

14,3

41 496 – 43 953

32,5

19,2

11,2

16,3

43 954 – 82 985

38,4

26,1

19,2

19,2

82 986 – 87 907

42,4

30,8

24,7

21,2

87 908 – 100 970

45,7

34,8

29,4

22,9

100 971 – 136 270

47,5

36,8

31,8

23,7

136 271 et plus

50,0

39,8

35,2

25,0

1 Tous genres de revenus, sauf un dividende (montant reçu) ou un gain en capital (100 % du

gain, avec taux d’inclusion de 50 %).

FORMULAIRE T1135 RÉVISÉ – BILAN DE VÉRIFICATION DU REVENU ÉTRANGER

Le 26 février 2014, l’Agence du revenu du canada a annoncé qu’une déclaration simplifiée pour

certains biens étrangers déterminés sur le formulaire T1135 sera autorisée pour l'année

d'imposition 2013 seulement.

Plus précisément, un contribuable qui détenait un bien étranger déterminé dans un compte avec

un courtier en valeurs mobilières inscrit canadien peut déclarer la valeur globale de tous ces biens

à la fin de l'année d'imposition, plutôt que de déclarer les détails de chaque bien. Cette valeur

globale doit être incluse à la catégorie 6 du formulaire T1135, « Autres biens à l'étranger ».

Lorsqu'un contribuable choisit d'utiliser la méthode de déclaration transitoire pour 2013, il doit

l'utiliser pour tous ses comptes avec des courtiers en valeurs mobilières inscrits canadiens et par

conséquent, il ne peut utiliser l'exception de déclaration relative aux feuillets T3/T5 pour ces

comptes.

Également, une fiducie d'investissement à participation unitaire peut déclarer de la même

manière la valeur globale de ses biens étrangers déterminés pour son année d'imposition 2013.

2

Enfin, l’échéance de production du formulaire T1135 pour l'année d'imposition 2013 est

prolongée au 31 juillet 2014 pour tous les contribuables afin de faciliter davantage la transition

aux nouvelles exigences de déclaration.

Dans les instructions qui accompagnent le formulaire T1135 révisé, à la section 6. « Autres

biens à l’étranger », on retrouve le texte présenté à la page suivante.

« Si la méthode de déclaration transitoire pour 2013 est utilisée, veuillez fournir les

renseignements suivants :

“Description du bien” – entrez le nom et le numéro de compte de chacun des comptes de

courtier en valeurs mobilières inscrit canadien (ou le nom de la fiducie à participation unitaire)

sur une ligne distincte;

“Code de pays” – entrez CAN;

“Coût indiqué maximum au cours de l'année” – entrez “0”;

“Coût indiqué à la fin de l'année” – entrez la valeur marchande de tous les biens étrangers

déterminés détenus dans ce compte (ou par une fiducie à participation unitaire) à la fin de

l'année d'imposition visée;

“Revenu (perte)” – indiquez le revenu gagné total de tous les biens étrangers déterminés

détenus dans ce compte (ou par une fiducie à participation unitaire) à tout moment au cours de

l'année d'imposition visée;

“Gain (perte) résultant de la disposition” – indiquez le total du gain brut ou de la perte brute,

réalisé lors de la disposition de tous les biens étrangers déterminés détenus dans ce compte

(ou par une fiducie à participation unitaire) à tout moment au cours de l'année d'imposition

visée. »

TAUX D’IMPOSITION DES FIDUCIES TESTAMENTAIRES ET DES SUCCESSIONS

Les fiducies testamentaires et les successions ont les mêmes taux d’imposition progressifs que

les particuliers. Dans le cadre d’une planification testamentaire, les contribuables se font

souvent conseiller de prévoir, dans leur testament, la création d’une ou de plusieurs fiducies

testamentaires auxquelles ils légueront des biens afin que celles-ci puissent générer des

revenus imposés aux taux progressifs.

Également, bien qu’une succession puisse être réglée rapidement, il n’est pas rare que l’on

conseille au liquidateur de la succession de retarder la liquidation de la succession en

conservant certains biens dans la succession afin que cette dernière puisse générer des

revenus qui seront imposés aux taux progressifs.

Dans son Budget 2014, le gouvernement fédéral propose d’imposer au taux d’impôt maximum

tout revenu des fiducies testamentaires et des successions. Deux exceptions sont proposées

pour les successions. Premièrement, les taux progressifs s’appliqueront pendant les

36 premiers mois d’une succession créée au décès d’un particulier et qui est une fiducie

testamentaire. Si la succession demeure ouverte plus de 36 mois après le décès, son revenu

sera imposé au taux d’impôt maximum à la fin de cette période de 36 mois. Deuxièmement, les

3

taux d’imposition progressifs seront maintenus à l’égard des fiducies testamentaires dont les

bénéficiaires sont des particuliers qui sont admissibles au crédit d’impôt fédéral pour personnes

handicapées.

La mesure mentionnée ci-dessus s’appliquera aux années d’imposition 2016 et suivantes.

Toute nouvelle planification testamentaire envisagée devrait tenir compte de cette modification

proposée.

FRAIS DE DÉMOLITION

Lorsqu’un contribuable utilise un bâtiment pendant plusieurs années dans le but d’en tirer un revenu

d’entreprise ou de bien (location), les frais de démolition du bâtiment constituent une dépense

admissible dans l’exercice durant lequel a eu lieu la démolition. Toutefois, si le contribuable fait

construire un nouveau bâtiment, il a le choix d’ajouter les frais de démolition au coût du

nouveau bâtiment plutôt que de demander la déduction d’une dépense.

Lorsqu’un contribuable achète un immeuble comprenant un bâtiment, tout en projetant de

démolir ce dernier et qu’il ne s'est pas servi du bâtiment pour réaliser un revenu, il semble clair

que le prix d'achat a été versé pour le terrain et aurait même pu être encore plus élevé si le

bâtiment en cause ne s'y était pas trouvé. Dans ce cas, le coût de démolition du bâtiment,

moins le montant de toute récupération, fera partie du coût du terrain. Lorsqu'un bâtiment

acquis a été loué pendant une courte période avant d'être démoli, cette règle s'applique, mais le

bénéfice net de location peut servir à réduire le coût du terrain.

IMMEUBLE ACQUIS ACCESSOIREMENT

Si un contribuable achète un immeuble comprenant un bâtiment qui est démoli peu après

l'achat, la question qui se pose est de savoir si le bâtiment doit être classé comme un bien

amortissable. Si le bâtiment est démoli sans être utilisé pour gagner un revenu, il ne peut pas

être considéré comme un bien amortissable. De même, si le bâtiment est utilisé pour gagner un

revenu uniquement pendant une courte période avant sa démolition, il n'est pas considéré

comme un bien amortissable, sauf si le contribuable peut clairement prouver que son intention

première en l'achetant était de gagner ou de produire un revenu.

FRAIS DE DÉPLACEMENT – MÉTHODE SIMPLIFIÉE

Pour l’année 2013, un particulier peut recourir à une méthode simplifiée pour calculer certains

frais de déplacement aux fins des déductions pour frais de déménagement ou frais médicaux et

des déductions pour les habitants de régions éloignées (DHRE). Tous les autres frais de

déplacement doivent être justifiés par des reçus.

Frais de repas

Si le particulier opte pour la méthode simplifiée, il peut demander une déduction selon un taux

fixe de 17 $ par repas, jusqu’à concurrence de 51 $ par jour et par personne, sans soumettre de

reçus. La limitation de 50 % des frais de repas ne s’applique pas à cette déduction.

4

Frais d’utilisation d’un véhicule

Si le particulier opte pour la méthode simplifiée, il n’est pas obligé de conserver de reçus.

Cependant, il doit tenir compte du nombre de kilomètres qu’il a parcourus au cours de l’année

pour ses déplacements liés aux DHRE ou à la déduction pour frais de déménagement, ou au

cours de la période de 12 mois visée par les frais médicaux. Pour calculer le montant qu’il peut

déduire comme frais d’utilisation d’un véhicule, il doit multiplier le nombre de kilomètres

parcourus par le taux au kilomètre prévu dans la province ou le territoire où le déplacement a

débuté. Le taux au kilomètre pour le Québec est de 0,57 $.

NOUVELLE COTISATION APRÈS LE DÉLAI DE PRESCRIPTION AU QUÉBEC

Dans les cas où une année d’imposition fait l’objet d’une prescription au Québec, lorsqu'un

contribuable reçoit un avis de cotisation ou de nouvelle cotisation établie en vertu de la

législation fédérale ou d’une autre province, le gouvernement du Québec peut, dans l'année qui

suit la date de cette cotisation, recalculer l'impôt à payer de ce contribuable, ainsi que les

intérêts et les pénalités applicables, et établir une nouvelle cotisation aux seules fins de tenir

compte des éléments pouvant être considérés comme se rapportant à cette cotisation ou

nouvelle cotisation.

RENONCIATION À LA PRESCRIPTION AU QUÉBEC

Lors d’une vérification par Revenu Québec, il peut arriver que le délai de prescription soit expiré

et que le vérificateur de Revenu Québec demande au contribuable de signer une renonciation à

la prescription après l’expiration du délai de prescription. Dans ce cas, il est fortement conseillé

de ne pas signer cette renonciation à la prescription puisqu’en vertu de l’article 93.1.7 de la Loi

sur l’administration fiscale, le contribuable ne pourra plus s'opposer à une cotisation qui serait

émise à la suite d'une renonciation faite après l’expiration du délai de prescription.

SAVIEZ-VOUS QUE…

… lorsqu’un contribuable a reçu un dividende déclaré légalement par les administrateurs d’une

société, il ne peut éliminer ou réduire l’impôt résultant de ce dividende en remboursant à la

société le dividende qu’il a reçu et en demandant aux administrateurs d’annuler ce dividende

rétroactivement. Seule une décision d’un tribunal peut modifier ou annuler un dividende

légalement déclaré.

… afin de se prévaloir du crédit d’impôt à l’investissement remboursable du Québec pour les

biens de fabrication et de transformation, le formulaire CO-1029.8.36.IN doit être produit avec la

déclaration de revenus CO-17 pour l’exercice ou au plus tard dans les 18 mois suivant cette fin

d’exercice. Il n’existe aucune possibilité de choix tardif en cas de retard.

… lorsqu’un contribuable a droit à un crédit d’impôt à l’investissement remboursable du Québec

pour les biens de fabrication et de transformation, ce crédit doit être porté en réduction du coût

du bien aux fins de l’amortissement dans l’exercice suivant celui pour lequel le CII est réclamé.

5

… au Québec, les dépenses engagées pour des montures de lunettes sont limitées à 200 $ par

personne par période de 12 mois consécutifs utilisée pour calculer le montant des frais

médicaux. Les contre-verres solaires (clip-ons) acquis lors de l’achat de lunettes prescrites ou

ultérieurement ne sont pas visés par cette limite de 200 $.

… une allocation versée par une société de personnes à un associé pour l'usage d'une

automobile constitue un retrait et n'est pas déductible dans le calcul du revenu de la société de

personnes. Si le contrat de société de personnes stipule que l’associé doit payer

personnellement certaines dépenses qu'il fait, ces dépenses peuvent être déduites par l'associé

si elles ont été engagées dans le but de tirer un revenu de la société de personnes.

… lorsqu’un particulier possède une résidence qui est habitée par son enfant, que la résidence

soit louée ou non à l’enfant, cette résidence peut faire l’objet d’une désignation à titre de

résidence principale admissible à l’exonération de gain en capital applicable aux résidences

principales.

… un particulier peut effectuer le choix, au fédéral seulement, d’inclure dans sa déclaration de

revenus les dividendes de sociétés canadiennes imposables que son conjoint a reçus dans

l’année, lorsque cela est plus avantageux. Ce choix est permis lorsque le crédit d’impôt pour

conjoint a été réduit du fait de la réception des dividendes imposables par le conjoint et que ce

dernier ne paie pas d’impôt. Ce choix permet au particulier de demander ou d’augmenter le

crédit d’impôt pour conjoint et de bénéficier du crédit d’impôt pour dividendes. Les dividendes

qui font l’objet du choix n’ont pas à être inclus dans la déclaration de revenus fédérale du

conjoint.

... si vous êtes le conjoint ayant le revenu le moins élevé et que vous devez faire garder un

enfant afin notamment d’occuper un emploi, d’exploiter une entreprise ou de poursuivre des

études à temps plein, songez à utiliser les services d’un de vos enfants âgés d’au moins 18

ans. Ce dernier devra vous donner un reçu pour frais de garde pour le montant convenu et

ajouter ce montant à sa déclaration de revenus.

1

/

5

100%