Le change à terme

1

Le change à terme

Une opération de change à terme est un contrat d’échange entre 2 devises qui permet de fixer

immédiatement le cours d’une transaction future. Le cours auquel sera exécutée l’opération est figé

dès la conclusion du contrat. Ainsi le risque de change est éliminé.

- Organisation

Les principales devises cotées à terme sont : $, EUR, GBP, CHF, SEK, DKK, JPY, CAD. Mais toutes

les monnaies peuvent, en principe, être cotées à terme. Les échéances sont souvent standardisées :

1 mois, 2 mois, 3 mois, 6 mois, 1an, mais les cambistes peuvent aussi donner des cours à n’importe

quelle échéance.

Les cours à terme sont cotés en termes de report ou de déport, c’est-à-dire qu’il faut ajouter le report

ou soustraire le déport au cours comptant de la devise dont on souhaite connaître le cours à terme.

Cours à terme = cours comptant + report

Cours à terme = cours comptant - déport

- Formation des cours à terme

Si le cours à terme est coté avec un report, cela veut dire que le cours à terme est plus élevé que le

cours comptant. Si le cours à terme est coté avec un déport, cela signifie que le cours à terme est

inférieur au cours comptant. Le cours est au pair quand le cours à terme est égal au cours comptant.

Ex Le 2005 le cours de l’euro était de 1,2910 $. A 1 mois le report était de 0,0014 ;

Il faut ajouter 0,0014 au cours comptant pour obtenir le cours à terme.

Soit 1,2910 + 0,0014 = 1,2924

Lorsque le taux d’intérêt à Paris est < au taux d’intérêt à New York, ce qui est le cas actuellement,

l’euro est en report par rapport au dollar et le cours à terme de l’€ par rapport au $ est > au cours

comptant . Ceci signifie que l’€ s’apprécie et que le $ se déprécie. $. Et réciproquement le $ est en

déport par rapport à l’€. La devise qui a le taux d’intérêt le plus bas est en report.

Plus généralement, une devise A est en report par rapport à une devise B si le taux d’intérêt pratiqué

sur la devise A est < à celui pratiqué sur la devise B.

Lorsque le taux d’intérêt à Paris est > au taux d’intérêt à New York, le cours à terme de l’€ par

rapport au $ est < au cours comptant, l’euro est en déport par rapport au dollar. Une devise A est

en déport vis-à-vis d’une devise B, si le taux d’intérêt pratiqué sur la devise A est > à celui pratiqué

sur la devise B. Actuellement le dollar est en déport par rapport à l’euro.

Une monnaie forte est généralement caractérisée par des taux d’intérêt relativement bas, alors qu’une

monnaie faible, qui a besoin d’être défendue, est caractérisée par des taux d’intérêt relativement plus

élevés.

- La couverture de change à terme

§ 1 Cas de l’exportateur – La vente à terme

Prenons un exemple : l’exportateur doit recevoir 1 million $ dans 6 mois. Il vend des machines aux

Etats-Unis et craint une baisse du $ par rapport à l’€ (ou une hausse de l’€ par rapport au $). Il va se

couvrir par une vente à terme du $ et figer son risque de change.

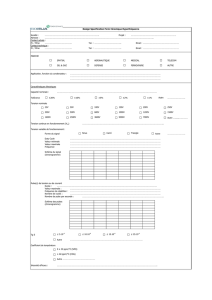

Ex taux de change au comptant 1 € = 1,099 – 1,10 $

Taux d’intérêt sur le $ 6 mois : 4 3/8 – 4 4/8

2

Taux d’intérêt sur l’€ 6 mois : 3 6/8 – 3 7/8

a)Décisions de l’exportateur

- Au départ

L’exportateur prend la décision de se couvrir,

Il cèdera à la banque 1 000 000 $ au cours à terme

- A l’échéance

L’exportateur reçoit 1 000 000 $ de l’acheteur américain ;

Il cède 1 000 000 $ à la banque et reçoit la contrevaleur en € au cours à terme qu’il a négocié

et accepté.

b) Opérations de la banque

- Au départ

La banque s’engage à acheter les 1 000 000 $ à l’exportateur au cours à terme convenu.

Pour construire le cours à terme elle réalise 3 opérations successives :

1 La banque emprunte les $ sur le marché des changes au taux le plus élevé (4 4/8) pendant 6 mois

Le montant emprunté auquel sont ajoutés les intérêts représente 1 million $ à rembourser à

l’échéance pour que se compense exactement le produit de l’exportation et ce montant emprunté

.

Formule des intérêts précomptés Montant emprunté : : 1 000 000 = 977 995,11 $

1 + 4 4/8% x 180/360

2 La banque cède les $ sur le marché des changes au cours vendeur de 1€ = 1,10 $

977 995,11 / 1,10 = 889 086,46 €

3 La banque reçoit des € qu’elle place pendant 6 mois au taux le plus bas (3 6/8)

- A l’échéance

la banque reçoit 1 000 000 $ cédés par l’exportateur et elle lui verse le produit du placement

en €:

889 086,46 + 889 086,46 x 180 x 3 6/8 = 905 756,83 €

360 100

la banque rembourse son emprunt en $ grâce au 1 000 000 $ obtenus de l’exportateur.

On déduit le cours à terme : 1€ = 1 000 000 / 905 756,83 = 1,1040 $

Si l’exportateur utilise la couverture à terme, 1 000 000 $ à 180 jours représentent 1 000 000 / 1,1040

= 905 797 €. Il est sûr de recevoir cette somme.

Le report est de 1,1040 – 1,10 = 0,0040

Pour avoir une valeur précise du cours à terme, il faut employer la formule de la parité des taux

d’intérêt :

Ct = Cc+ x 1 + (t + $ x N/360)

1 + (t -€ x N/360)

Ct = cours de change à terme de l’€ par rapport au $.

Cc+ = cours de change au comptant de l’€ par rapport au $ (cours export, de vente, le plus élevé)

t+ $ = taux d’intérêt ( le plus élevé) à 6 mois sur le marché monétaire US

t - € = taux d’intérêt (le plus bas) à 6 mois sur le marché monétaire européen

3

N = nombre de jours

Cours à terme = 1,10 x 1 + (0,04 4/8 x 180/360) = 1,1040 $

1 + ( 0,03 6/8 x 180/360)

Méthode par le calcul du report ou du déport

Les $ ont été empruntés au taux le plus élevé (4 4/8 ), les € placés au taux le plus bas (3 6/8 ). La

différence d’intérêt (4 4/8 – 3 6/8 ) = 0,75% sur 6 mois constitue un report ; cette différence majore le

cours comptant de l’€ prorata temporis.

Report : 1,10 x 0,75 x 180 = 0,004125

100 x 360

Cours à terme de l’€ : 1,10 + 0,004125 = 1,104125

Cette méthode est moins exacte que celle de la formule de la parité des taux d’intérêt.

§ 2 Cas de l’importateur Achat à terme

Un importateur achète du matériel aux E-U pour 1 million $ payables dans 6 mois. Il craint une hausse

du $ et va se couvrir par un achat à terme.

Ex taux de change au comptant 1 € = 1,099 – 1,10 $

Taux d’intérêt sur le $ à 6 mois : 4 3/8 – 4 4/8

Taux d’intérêt sur l’€ à 6 mois :3 6/8 – 3 7/8

a)Décisions de l’importateur

- Au départ

l’importateur prend la décision de se couvrir ;

il s’engage à acheter à la banque 1 000 000 $ au cours à terme.

- A l’échéance

l’importateur reçoit 1 000 000 $ de la banque et lui cède la contrevaleur en € au cours à terme

qu’il a accepté au départ ;

il règle 1 000 000 $ à l’exportateur US.

b) Opérations de la banque

- Au départ

Elle s’engage à livrer à l’importateur 1 000 000 $ au cours à terme qui a été décidé.

La banque achète des $ qu’elle place pendant 6 mois au taux le plus bas (4 3/8)

.

Le montant qu’elle doit acheter représentera à l’échéance avec les intérêts du placement 1 million $.

1 000 000 = 978 593,27 $

1+ (0,04375 x 180/360)

3 opérations successives :

1 La banque emprunte des € au taux le plus élevé.

4

Montant qu’elle doit emprunter :

978 593,27 = 890 439,74 €

1,099

Montant à rembourser avec les intérêts :

890 439,74 + 890 439,74 x 180 x 37/8 = 907 692,01 €

360 100

2 La banque cède les € sur le marché au comptant au cours acheteur de 1€ = 1,099 $

Elle a 978 593,27 $.

3 Les $ sont placés pendant 6 mois à 43/8 et représenteront à l’échéance 1 million $.

On en déduit le cours à terme : 1 000 000 = 1,101695

907 692,01

- à l’échéance

la banque livre 1 000 000 $ à l’importateur et lui demande 907 692,01 € ;

elle rembourse son emprunt sur le marché monétaire avec les € reçus de l’importateur

français.

L’importateur est assuré de régler : 1 000 000 / 1,101695 = 907 692,01 €

Revenons à la formule de la parité des taux d’intérêt :

Ct = cc - x 1 + (t – $ x N/ 360)

1 + (t + € x N/360)

Ct = cours de change à terme de l’€ par rapport au $.

cc- = cours comptant import (d’achat, le plus bas)

t-$ = taux d’intérêt à 6 mois (le plus bas) sur le marché monétaire US

t+€ = taux d’intérêt à 6 mois (le plus élevé) sur le marché monétaire européen

N= nombre de jours

Ct = 1,099 x 1 + (4 3/8% x 180/360) = 1,101695

1 + (3 7/8% x 180/360)

Méthode par le calcul du report ou du déport

Les € ont été empruntés au taux de l’€ le plus élevé (37/8 ), les $ ont été placés au taux le plus bas

(4 3/8). 4,375 – 3,875 = 0,50

Report : 1,099 x 0,50 x 180 = 0,002748

100 x 360

Cours à terme : 1,099 + 0,002748 = 1,101748 €

L’importateur est assuré d’obtenir : 1 000 000 = 907 649 €

1,101748

Ce calcul du cours à terme est approximatif.

Un contrat à terme peut être modifié de la façon suivante :

- prorogation à une date ultérieure,

- levée anticipée (la date d’échéance du contrat est avancée),

- annulation.

1

/

4

100%