INVESTISSEMENT

CHAPITRE 5

M. AOURAGH/ 1BTS PME-PMI/ ECONOMIE GENERALE

1

Chapitre 5 : L’INVESTISSEMENT

Au coeur de la polémique, l’investissement est à la fois le produit et l’un des moteurs de

la croissance économique. Cette variable essentielle pour le bon fonctionnement de l’appareil

productif recouvre une réalité aux contours relativement flous.

L’investissement détermine largement les capacités de production et indirectement le niveau

de l’emploi. On comprend, dès lors, qu’il soit au cœur des débats et l’un des enjeux des

politiques économiques, tant pour ses déterminants que pour ses effets.

1. Notion d’investissement

1.1 Définition

Au sens étroit, acquisition de biens de production en vue de l’exploitation d’une

entreprise et de dégager un revenu ou une augmentation de la capacité de production.

Au sens large acquisition d’un capital en vue d’en percevoir ou d’en consommer le

revenu.

Au sens de la comptabilité nationale, l’investissement comprend le renouvellement des

équipements et l’augmentation apportée au cours d’une période au patrimoine d’un

agent. L’ensemble de ces opérations constitue la Formation Brute de capital fixe

(FBCF). La FBCF est réalisée par les entreprises, ou les administrations, mais

également par les ménages dont l’acquisition de logements est considérée comme un

investissement. Pour mesurer l’investissement, il faut distinguer le taux

d’Investissement du taux de variation d’Investissement :

Taux d’Investissement = effort d’Investissement = (FBCF/VAB) x 100

Taux de variation de l’investissement = évolution de l’Investissement dans le

temps = {(I1-I0)/I0} x 100

On peut donc considérer comme investissement : l’achat d’un logement, l’éducation et

les dépenses de recherche et développement (investissement immatériel), l’acquisition

de moyens de production par une entreprise, les dépenses d’infrastructure des

administrations publiques (investissement collectif), l’acquisition d’un fonds de

commerce, de brevets et de licences (investissements incorporels) etc.

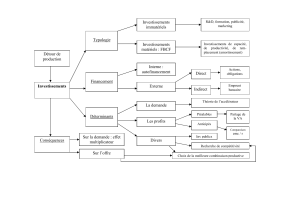

1.2 Formes d’investissement

Les principales classifications sont :

Selon la classification comptable, basée sur le critère des actifs investis, on distingue

trois catégories d’investissement : les actifs corporels correspondant aux biens

physiques (équipements, installations techniques, machines et outillage, etc.), les actifs

incorporels ou investissements immatériels (fonds de commerce, brevets, licences,

logiciels informatiques, etc.) et les actifs financiers supports à une prise de

participation et de contrôle. Cette classification des investissements est celle retracée

dans le bilan comptable d’une entreprise.

En fonction des effets attendus sur la structure productive, on distingue habituellement :

- L’investissement de capacité correspond à une augmentation de la capacité

de production. On installe de nouvelles machines, une nouvelle chaîne de

montage, etc., pour répondre à une augmentation de la demande ;

- L’investissement de remplacement représente l’acquisition de machines dans

le but de renouveler le capital usé ou obsolète ;

- L’investissement de productivité ou de rationalisation a pour objet d’accroître

l’efficacité du travail humain. Il peut parfois se traduire par le remplacement des

hommes par des machines.

CHAPITRE 5

M. AOURAGH/ 1BTS PME-PMI/ ECONOMIE GENERALE

2

2. Les fondements théoriques

L’investissement, constitue depuis longtemps un des principaux domaines de recherche de la

théorie économique, mais aussi l’un des terrains de controverses les plus vives.

2.1 La vision des classiques

Fondamentalement macroéconomique, la théorie classique, fournit un cadre très insuffisant

pour l’analyse de l’investissement. La théorie économique ne lui réserve qu’une place implicite.

Pour les auteurs classiques, l’investissement constitue un préalable nécessaire au

développement de l’industrie; mais demeure tributaire de la détermination des fonds

d’épargne. Il est défini comme la partie de la production qui n’est pas destinée à la

consommation immédiate et que les agents économiques conservent dans le but de s’assurer

des satisfactions futures. L’équilibre suppose que la demande prévue des biens

d’investissement soit égale à l’épargne. Le mécanisme de l’offre et de la demande permet

d’atteindre cet équilibre. L’épargne constitue l’offre des fonds destinés au financement de

l’investissement. Cette offre est une fonction croissante de son prix « taux d’intérêt ».

2.2 La vision keynésienne

Keynes remet en cause certaines hypothèses de la théorie classique. Cette dernière

considérait que si le revenu augmente, l’investissement sera toujours suffisant pour absorber

la partie de ce revenu non consommé. Pour Keynes, au contraire, les évolutions de

l’investissement et du revenu sont indépendantes.

Le maintien de l’équilibre de plein emploi en cas de demande d’investissement insuffisante

exige l’intervention des pouvoirs publics par le biais de la demande de l’investissement public.

L’investissement privé ne dépend plus du revenu national mais des perspectives de profit des

entrepreneurs en comparant le taux de rendement de l’investissement et son coût (le taux

d’intérêt).

Keynes conteste aussi la manière dont le taux d’intérêt est déterminé chez les classiques, le

taux d’intérêt n’apparaît plus comme un prix, il est déterminé par des phénomènes d’ordre

monétaire (offre et demande de monnaie) et psychologique (préférence pour la liquidité)

indépendants de l’investissement.

3. Les déterminants de l’investissement

Investir, c’est pour un entrepreneur faire un pari sur l’avenir. De fait, les dépenses engagées

n’auront des effets que ultérieurement. L’investissement relève ainsi d’une décision

microéconomique et d’un ensemble de paramètres le conditionnant en tant que phénomène

macroéconomique.

3.1 L’investissement comme décision microéconomique

Du point de vue empirique et microéconomique, la décision d’investissement s’explique par

des motifs et des contraintes divers : la recherche du profit, la possibilité d’autofinancement,

l’accroissement du pouvoir de l’entreprise, les possibilités d’accès peu onéreux au crédit, l’effet

benchmarking, etc.

Mais les modèles théoriques privilégient le seul motif de rentabilité, en tenant compte du coût

d’opportunité (ce que rapporterait le placement du montant de l’investissement dans une autre

opération substituable) et de la préférence pour le présent.

Il ne suffit pas de décider d’investir, il faut également en avoir les moyens. Pour ce faire,

l’entreprise a la possibilité de faire appel à un financement externe, par emprunt ou

augmentation de capital, ou puiser dans ses réserves par autofinancement.

CHAPITRE 5

M. AOURAGH/ 1BTS PME-PMI/ ECONOMIE GENERALE

3

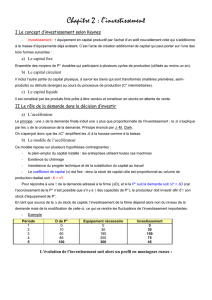

3.2 L’investissement comme phénomène macroéconomique

Si la décision d’investir est d’abord microéconomique, c'est-à-dire qu’il dépend de

l’entrepreneur, il dépend ensuite et surtout de paramètres macroéconomiques.

a- L’influence du taux d’intérêt

Un niveau élevé de taux d’intérêt est généralement considéré comme un frein à

l’investissement. Mais cela dépend du rendement attendu de l’investissement. La notion

d’efficacité marginale du capital, introduite par Keynes, permet ainsi de savoir si un

investissement peut être réalisée, compte tenu du niveau du taux d’intérêt. C’est en comparant

l’efficacité marginale du capital et le taux d’intérêt que l’entrepreneur prendra sa décision

d’investir ou non. Il ne réalisera l’investissement que si l’efficacité marginale du capital est

supérieure au taux d’intérêt.

b- L’influence de la demande

La demande influence l’investissement. Elle est composée de la consommation des ménages,

de la demande extérieure (les exportations), mais également de l’investissement, qui

correspond à une demande de biens de production. Pour que les entreprises décident

d’investir, il faut que leur capacité productive soit durablement inférieure à la demande qu’elles

anticipent. Ainsi le taux d’utilisation des capacités de production permet d’anticiper l’évolution

de l’investissement.

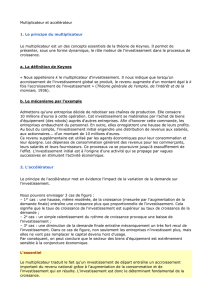

Cet effet de la demande sur le volume de l’investissement est formalisé dans le mécanisme de

l’accélérateur (voir encadré suivant). Les variations de la demande exercent un effet

amplificateur sur celles de l’investissement.

L’accélérateur

Le principe de l’accélérateur repose sur l’existence d’un effet de capacité. S’il existe une

liaison stable entre le niveau de la demande et les équipements nécessaires, alors toute

hausse de la demande entraîne une augmentation plus forte de l’investissement.

L’effet accélérateur repose cependant sur plusieurs hypothèses qui en atténuent la

portée notamment :

Il n’existe pas de capacité de production inemployée. L’effet ne joue à plein que si les

entreprises sont obligées d’augmenter leur capital pour faire face à l’accroissement de

la demande. Dans l’hypothèse courante lors de récession, où les entreprises disposent

de capacités de production inemployées, l’effet ne joue pas ;

Les entreprises cherchent systématiquement à répondre à l’augmentation de la

demande. On pourrait envisager que l’ajustement entre l’offre et la demande se fasse

par une augmentation des prix. Pierre – André Corpron

4. Les effets économiques de l’investissement

Les conséquences économiques de l’investissement sont multiples. Seule opération majeure à

avoir une influence tant du côté de l’offre que de la demande, son impact sur la croissance

économique et sur l’emploi peut être considérable.

4.1 Effets d’offre et de demande

L’investissement fait d’abord partie des composantes de la demande. En effet il

correspond à une demande exprimée auprès des producteurs de biens d’équipement.

Lorsque les entreprises investissent, le flux de dépenses qu’elles réalisent donne lieu à

une distribution de revenus. Ainsi une dépense initiale d’investissement se traduit par

une succession de flux de revenus et de dépense. C’est ce mécanisme que l’on

appelle, à la suite de Keynes, le multiplicateur d’investissement. Il montre qu’en

CHAPITRE 5

M. AOURAGH/ 1BTS PME-PMI/ ECONOMIE GENERALE

4

définitive, une dépense d’investissement supplémentaire se traduit par une

augmentation plus que proportionnelle du niveau de la demande. L’effet multiplicateur

est d’autant plus grand que la propension marginale à consommer est forte – c'est-à-

dire que les ménages consacrent à la consommation une fraction importante de leur

supplément de revenu – et que la propension marginale à importer est faible.

L’investissement contribue également à accroître l’offre en augmentant les capacités

productives. Ses effets diffèrent cependant selon la forme qu’il revêt. Par nature, un

investissement de capacité accroît l’offre. Il correspond à une volonté de produire

davantage et traduit le désir d’augmenter la taille de l’entreprise. Dans le cas d’un

investissement de productivité, c’est la compétitivité de l’entreprise qui est en jeu. Son

amélioration est redue possible par la diminution des coûts unitaires de production.

L’entreprise peut ainsi gagner des part de marché et, à terme, voir sa production

augmenter. Quant à l’investissement de remplacement, sa croissance permet un

rajeunissement du capital en accélérant le renouvellement des équipements usagés. En

revanche, son recul est dangereux car il provoque, à terme, un vieillissement de

l’appareil productif.

4.2 Investissement et croissance

Les trente glorieuses ont été marquées par un taux d’investissement et un taux de croissance

économique exceptionnellement élevés. La corrélation entre taux de croissance et taux

d’investissement apparaît nettement. La contribution de l’investissement à la croissance se

mesure par le produit de son taux de croissance par son poids dans le PIB.

Une augmentation des investissements entraîne une croissance des revenus, en vertu de

l’effet multiplicateur, et donc une augmentation de la demande. Cette demande

supplémentaire provoque un besoin de capital nouveau qui se traduit par des investissements

(effet accélérateur).

4.3 Investissement et emploi

La question des effets de l’investissement sur l’emploi est très controversée ; les

conséquences dépendent essentiellement du type d’investissement réalisé.

Dans le cadre d’un investissement de capacité, l’emploi a toutes les chances de

progresser.

A court terme, l’investissement de productivité peut provoquer du chômage. Certes, il

crée des emplois dans les secteurs qui produisent les nouveaux biens d’équipement,

mais il contribue souvent à en détruire dans les secteurs traditionnels. Rien ne permet

d’affirmer que les deux phénomènes se compensent. De plus, les qualifications

nécessaires pour les nouveaux emplois ne correspondent pas nécessairement à celles

des emplois supprimés. Il n’y a donc pas de substitution totale des emplois détruits par

les emplois crées.

Une autre question se pose avec acuité depuis quelques années. Celle de la destination

géographique des investissements. L’ouverture des économies s’est traduite par un

accroissement des investissements directs à l’étranger. Les entreprises vont chercher les lieux

de production les plus efficaces ou les plus proches des marchés. Si le coût du travail,

productivité comparable, est plus faible à l’étranger, cela peut conduire à des suppressions

d’emplois.

CHAPITRE 5

M. AOURAGH/ 1BTS PME-PMI/ ECONOMIE GENERALE

5

1

/

5

100%