Doc. l L`investissement comme barrière à l`entrée

l’investissement

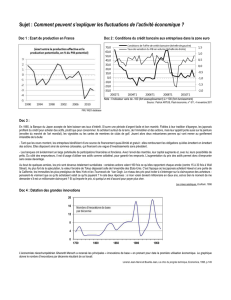

Doc. a Variations de l’investissement et des autres composantes de la demande en France

« L’Economie Française », INSEE Références, juin 2015, p.19 et p.13

http://www.insee.fr/fr/ffc/docs_ffc/ECOFRA15_a_VE.pdf

Doc. b variations de l’investissement et du P.I.B. dans la zone euro

Doc. c Le taux de rendement interne

Soit un investissement d’un montant I qui génère des flux de revenus de la période 1 à la période n : R1, R2, R3,…, . Les

dépenses d’investissement se font aujourd’hui, en période 0, et l’investissement ne procure des revenus qu’à partir de la

période 1, et jusqu’à la période n.

Pour un taux d’actualisation i, la valeur actuelle nette de l’investissement se définit alors ainsi :

n

n

3

3

2

21 i)(1

R

...

i)(1

R

i)(1

R

i)(1

R

IV

L’investissement est rentable si sa valeur actualisée nette est positive.

On appelle taux de rendement interne la valeur de i telle que la valeur actuelle nette de l’investissement est nulle. Si le taux

d’intérêt du marché est inférieur au taux de rendement interne de l’investissement, alors la valeur actualisée nette de

l’investissement est positive, l’investissement est rentable et l’entrepreneur prend la décision d’investir.

D’après Irving FISHER, The Theory of Interest, 1930

l’investissement

Doc. d L'efficacité marginale du capital

L'efficacité marginale dépend du rendement escompté du capital, et non pas simplement de son rendement courant. La

meilleure façon d'illustrer ce fait sera d'indiquer l'effet produit sur ladite efficacité marginale par une prévision de

changements dans le coût escompté de la production, que ces changements soient attendus d'inventions et de techniques

nouvelles ou bien de variations dans le coût du travail, c'est-à-dire dans l'unité de salaire. La production obtenue à l'aide de

l'équipement fabriqué aujourd'hui concourra pendant l'existence de cet équipement avec la production qui sera obtenue à

l'aide d'équipements fabriqués plus tard. Il se peut que, au moment où ces derniers équipements seront fabriqués, le coût du

travail soit moins élevé et la technique meilleure. Ces équipements pourraient alors être rémunérés, même si leur production

était vendue à un prix moindre ; et leur quantité s'accroîtrait jusqu'à ce que le prix de vente de leur production fût égal au

chiffre minimum nécessaire à les rémunérer. D'autre part le profit (exprimé en monnaie) que les entrepreneurs tireront de leur

équipement, ancien ou nouveau, se trouvera réduit s'il advient que la production tout entière soit fabriquée à meilleur marché.

L'efficacité marginale actuelle du capital diminue dans la mesure où de tels événements paraissent probables ou simplement

possibles. John M. KEYNES, Théorie générale de l'emploi, de l'intérêt et de la monnaie,

chap. XI « l'efficacité marginale du capital ».

Doc. e Du coût du capital au coût d’usage du capital

Si le capital est loué, alors l’entrepreneur emploie un volume K de capital tel que la productivité marginale du capital est

égale au coût du capital, qui correspond au taux d’intérêt réel r :

f’(K) = r (avec f(K) fonction de production, f’(K)>0, f’’(K)<0)

Cependant, le capital est plus généralement acheté. Il faut alors considérer le coût d’usage du capital.

Le coût d’usage du capital incorpore le prix d’achat du capital Pt, et la possibilité de revente du capital à la période

suivante, à un prix Pt+1. Il prend en compte également l’usure, l’obsolescence du capital capturé par le taux de dépréciation δ.

L’entrepreneur emploie alors un volume K de capital tel que la productivité marginale du capital est égale au coût d’usage

du capital :

f’(K) = Pt (1 + r) - Pt+1 (1 – δ)

On peut incorporer à cette fonction de coût d’usage du capital d’autres variables, par exemple la fiscalité.

Le coût d’usage du capital avec une taxe sur le capital d’un taux τ devient :

f’(K) = (1 + τ) [Pt (1 + r) – Pt+1 (1 – δ)]

D’après Dale W. JORGENSON,

"Capital Theory and Investment Behavior", American Economic Review, 1963

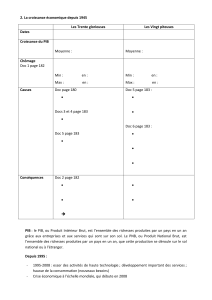

Doc. f Principaux ratios du compte des sociétés non financières (SNF)

Ronan MAHIEU « Avant et après les chocs pétroliers : l’économie française de 1949 à 2012 »,

trente ans de vie économique et sociale, INSEE Références 2014, p.13

http://www.insee.fr/fr/ffc/docs_ffc/Histo14.pdf

l’investissement

Doc. g Le surcoût du capital

Laurent CORDONNIER & alii,

« Le coût du capital et son surcoût, Sens de la notion, mesure et évolution, conséquences économiques »,

Rapport pour la C.G..T., 2013, p.60 et p.62

http://data.over-blog-kiwi.com/0/44/77/29/201307/ob_431248d41a3ed6a4edffa9d655ed5690_rapportcgtcoutcapitalk.pdf

Doc. h L’accélérateur

Si à cause de la baisse de la température constatée dans une pièce on ravive et alimente le feu du foyer, un temps s’écoulera

avant que s’obtienne la tiédeur considérée. Comme le froid persiste et que le thermomètre continue à le signaler, on serait

conduit par là, si on n’était instruit par l’expérience, à jeter plus de combustible dans l’appareil de chauffage. On en jetterait

alors même que la quantité de combustible entassée dans l’appareil est déjà telle qu’elle dégagera, lorsque tout aura pris feu,

une chaleur intenable. En se laissant guider par la sensation de froid présente, par les indications présentes du thermomètre,

on surchauffera fatalement la pièce à cause même du temps nécessaire jusqu’à ce que rougisse tout le combustible et que se

répande la chaleur dans la chambre […]

Il en est exactement de même dans l’ordre économique. Comme la production s’effectue en deux étapes, production de

capitaux d’abord, d’objets de consommation ensuite, tant qu’on n’est pas parvenu à la seconde étape, rien ne témoigne de

l’excès de biens à la première. L’insatisfaction du besoin social résulte seulement de ce que la période de la création du

capital n’est pas achevée. Albert AFTALION, "La réalité des surproductions générales", Revue d'économie politique, 1909

cycle d’investissement et cycle de croissance

On fait l’hypothèse que le capital K est lié à la

production Y par un coefficient k capturant une

contrainte technologique :

K = k Y

I = K = k Y

Y

ΔY

k

Y

I

I, Y

Yt

temps

It

D’après John Maurice CLARK, "Business Acceleration and the Law of Demand",

Journal of Political Economy, 1917

l’investissement

Doc. i Réponse de l’investissement à un choc de demande :

comparaison de l’accélérateur simple et de l’accélérateur flexible.

Y, K, I

Y

KAF

KAS

IAS

IAF

temps

1 2 3

Le niveau de la production Y augmente en période 1, puis

rejoint son niveau initial.

Dans le cas de l’accélérateur simple, le stock de capital KAS

s’ajuste immédiatement ce qui implique une forte variation de

l’investissement IAS. En période 2, le retour de la production à

son niveau initial implique une brusque contraction de IAS pour

que KAS retrouve le niveau désiré.

Dans le cas de l’accélérateur flexible (en tirets), le stock de

capital KAF s’ajuste progressivement avec des variations de

moindre ampleur pour l’investissement IAF. Les effets du choc

se font ressentir plus longtemps.

L’accélérateur flexible est un modèle à retards échelonnés (comme le modèle de consommation avec effet d’inertie de T.

Brown)

D’après Leendert M. KOYCK,

Distributed Lags and Investment Analysis. 1954

Doc. j L’effet de levier

Ce mécanisme explique pourquoi les entreprises ont intérêt à s’endetter lorsque le niveau du taux d’intérêt est faible.

L’endettement exerce un effet de levier sur la rentabilité financière : une rentabilité économique modérée suffit alors pour

engendrer une rentabilité financière forte

La rentabilité économique (Re) est la rentabilité du

point de vue de l’entreprise.

Elle représente sa capacité à dégager des profits.

Elle s’estime donc en rapportant ses profits (π) à son

capital (K), qui est financé par des fonds propres (F) et

par une dette (D).

D F

π

K

π

R

e

La rentabilité financière (Rf) est la rentabilité du point

de vue des propriétaires de l’entreprise.

Elle représente sa capacité à dégager des revenus pour

les propriétaires, pour les actionnaires

Elle s’estime donc en rapportant ses profits (π) nets

des charges financières la dette (i D) à ses fonds

propres

FD i - π

R

f

Les deux types de rentabilité sont alors liés par une relation :

F

D

i)(RR

F

D

i

F

D

RR

F

iDD)(FR

F

D i - π

Reeee

e

f

Si la rentabilité économique (Re) est supérieure au taux d’intérêt (i), les propriétaires de l’entreprise ont intérêt à ce que

l’entreprise se finance par endettement. En effet, chaque euro emprunté à une rentabilité économique supérieure à son coût

financier.

En revanche, si la rentabilité économique est inférieure au taux d’intérêt, les propriétaires de l’entreprise ont intérêt à ce

qu’elle se désendette. La dette ne produit plus alors un effet de levier, mais un « effet boomerang » : chaque euro emprunté

coûte plus cher que ce qu’il rapporte à l’actionnaire.

D’après Knut WICKSELL, Intérêt et prix, 1898

l’investissement

Doc. k Evolution du ratio q

Thomas PIKETTY, Le capital au XXIème siècle, p.299, 2013

http://piketty.pse.ens.fr/files/capital21c/pdf/G5.6.pdf

Doc. l L’investissement comme barrière à l’entrée

Soit M une entreprise en monopole. Elle est confrontée à la menace d’entrée sur le marché de l’entreprise E.

Si elle accepte cette entrée, M partagera avec E le marché, elles toucheront chacune un profit D. Elle peut choisir aussi de

combattre E, mais ce combat est destructeur pour les deux entreprises et annule leur profit. Si E n’entre pas sur le marché, M

obtient un profit de monopole M, avec M > D.

Quel est l’équilibre de Nash du sous-jeu dont la racine est « M passive » ?

M

passive

E

entre

M

combat

(0 ; 0)

accepte

(D ; D)

n’entre pas

M

(M ; 0)

aggressive

E

entre

M

combat

(0 ; 0)

accepte

(D – c ; D)

n’entre pas

M

(M – c ; 0)

Montrez que l’équilibre de Nash du sous-jeu dont la racine est « M agressive » dépend de la valeur de c.

Montrez que l’équilibre de Nash du jeu dépend de la valeur de c.

D’après Avinash K. DIXIT, « The Role of Investment in Entry Deterrence »,Economic Journal, 1972

6

6

7

7

1

/

7

100%