Chapitre 5. : Les flux et les marchés internationaux de capitaux, La

1/6

Ecole Notre-Dame « Les Oiseaux » BTS Banque

1/7

Economie générale BTS Banque 1ère année

Année 2007– 2008 Stéphane SCHAULER

Chapitre 5. : Les flux et les marchés internationaux de

capitaux, La balance des paiements

I. Les mouvements de capitaux

A. Le développement des mouvements de capitaux

Les mouvements de capitaux sont d’abord la contrepartie des transactions

courantes dans la balance des paiements. Les crédits commerciaux traduisent ainsi par

exemple le financement d’échange de bien et de services.

Mais, les flux financiers sont souvent indépendants par rapports aux biens et

services et traduisent ainsi ce qu’on appelle la financiarisation de l’économie qui se

développe depuis le début des années 80. Ces mouvements ont désormais largement

dépassé les transactions courantes. Ils passent de 30% en 1980 à 75 % des flux totaux en

1993. Toujours en 1993, ils représentent plus de 100 % du PIB français.

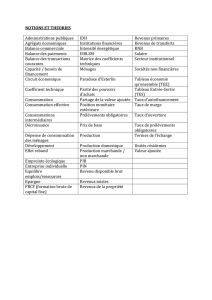

B. La diversité des mouvements de capitaux

Les mouvements étant énormes, il faut les distinguer. La distinction se fait

principalement sur la durée.

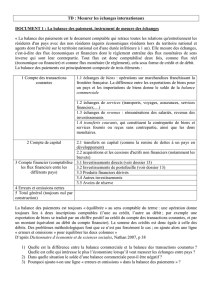

Les mouvements de capitaux

Mouvements de capitaux à LT

Mouvements de capitaux à CT

Investissements

directs

Investissements

de portefeuille

Crédits à MT et

LT

Crédits

commerciaux à CT

Placements

Emprunts à CT

2/6

Ecole Notre-Dame « Les Oiseaux » BTS Banque

2/7

1. Les mouvements de capitaux à long terme

Voir schéma ci-dessus.

1.1 Les investissements directs

Ils proviennent des entreprises qui investissent à l’étranger dans d’autres sociétés,

en créant des filiales communes, en investissant dans le capital pour contrôler une

société, en achetant des entreprises locales. Le but est donc de contrôler la gestion

d’entreprise, de se développer durablement dans un certain nombre de pays. Ces

investissements traduisent la montée en puissance des FMN qui investissent dans le

monde entier. Le contrôle des investissements est faible aujourd’hui. Ces investissements

sont encore majoritairement effectués par et dans les pays industrialisés.

Ex : les flux d’investissements de la France vers l’étranger ont été multiplié par plus 30

entre 1980 et 1990. Les flux reçus en France, eux, ont approximativement doublé.

1.2 Les investissements en portefeuille

Ce sont des investissements purement financiers à l’inverse des investissements

directs. Le but est de placer de vendre, d’acheter des valeurs mobilières (actions et

obligations). Cette internationalisation des investissements de portefeuille permet de

financer de nombreuses entreprises. La montée en puissance de ces flux est énorme. Ces

investissements très mobiles favorisent les mouvements internationaux de spéculation.

1.3 Les crédits à moyen et long terme

Ce sont des crédits commerciaux, (contrepartie des transactions courantes) des

prêts accordés ou reçus de l’étranger. Ces opérations s’effectuent sur plus d’une année.

2. Les mouvements de capitaux à court terme

2.1 Les crédits commerciaux à court terme

Ce sont des crédits courts (moins de 1 an) qui permettent aux entreprises qui

veulent exporter d’offrir des conditions de paiement avantageuses.

2.2 Les placement ou emprunts court terme

Ce sont des placements souvent liés aux taux, aux monnaies et qui ont été favorisés

par la déréglementation financière et l’internationalisation des banques. Ils permettent

aux entreprises de « jongler » selon les marchés » et d’emprunter de l’argent sur les places

les plus avantageuses. Ils jouent un rôle important dans la spéculation.

3/6

Ecole Notre-Dame « Les Oiseaux » BTS Banque

3/7

II. Les marchés internationaux de capitaux

A. Le marché des euro-devises et titres internationaux

Les euro-devises sont des monnaies détenues par des agents (ex: banques,

compagnies d’assurances,) qui ne sont pas localisés dans le pays d’émission de la

monnaie.

Ces monnaies ne sont pas forcément des monnaies européennes. En effet, les euro-

devises sont surtout au départ des dollars détenus par des banques à l’extérieur des USA.

Il existe un marché des euro-devises où on trouve des euro-banques qui collectent

les dépôts (particuliers et entreprises) et les rémunèrent à court terme selon les taux à

court terme en vigueur dans le pays où elles se trouvent et sont placées.

Ces banques prêtent ensuite ces devises aux entreprises internationales, aux PVD,

aux pays de l’Est etc. ... Ces crédits de montants et de durée variables s’effectuent dans

toutes les devises souhaitées. (Ex : Disneyland a emprunté à la BNP en dollar). Ces crédits

sont appelés euro-crédits.

Avantages :

Ces euro-devises ont permis et permettent de satisfaire les besoins de financement

des FMN ou autres États émergents et plus largement de l’expansion du commerce

international.

Inconvénients :

Les risques sont une distribution de crédit à l’échelle mondiale donc une incitation à

l’inflation et une solution parfois trop facile de financement pour les pays dans des

situations financières déjà délicates. (PVD) Ce processus international de financement

remet également en cause les politiques monétaires nationales devenues inefficaces

et ajoute un risque de spéculation supplémentaire car en cas de variation des taux

d’intérêts et taux de change les capitaux ont tendance à se déplacer en quantité énormes.

On trouve également des titres internationaux qui sont principalement des

obligations libellées dans différentes monnaies. Ces titres sont négociables sur les

marchés. Des euro-obligations et des euro-actions sont ainsi émises par des banques

présentes au niveau international et se sont considérablement développées du fait de la

faible réglementation en la matière, de l’existence d’un marché large et de conditions

avantageuses (taux d’intérêt par exemple). De nombre innovations en matière financière

(obligation à taux fixe, semi variable, variable...) ont permis également de stimuler le

marché. On trouve également des euro-bons, des euro-effets, des euro-billets (de

trésorerie) qui sont autant de supports pour emprunter de façon avantageuse sur les

marchés internationaux.

4/6

Ecole Notre-Dame « Les Oiseaux » BTS Banque

4/7

B. L’internationalisation des systèmes financiers

Le processus de mondialisation qui s’accélère depuis 1980 s’appuie sur une

globalisation financière qui permet aux grandes entreprises d’emprunter, de placer des

fonds, à tout moment et dans tous les pays avec de nombreux instruments financiers.

Trois caractéristiques fondamentales stigmatisent l’internationalisation des systèmes

financiers :

1. La déréglementation

Elle consiste à abolir les réglementations nationales et internationales depuis 1983-

1984.

Une certaine harmonisation à l’échelon européen et mondial permet la libéralisation des

flux et des mouvements de capitaux.

2. La désintermédiation

Elle consiste à supprimer des intermédiaires autrefois obligatoires (banques) pour

l’ensemble des transactions financières. En supprimant et en simplifiant les transactions,

celles-ci se sont trouvées facilitées et donc encouragées.

3. Le décloisonnement

Il consiste à la suppression des frontières financières entre pays, mais aussi entre

marchés (monétaire, financier, changes) ce qui permet aux entreprises et investisseurs de

naviguer beaucoup plus facilement et d’optimiser ainsi leurs placements ou emprunts. Ces

différents marchés autrefois bien distincts ne forment plus qu’un marché : le marché

financier international.

III. La balance des paiements

Pour bien assimiler la construction de la balance des paiements, il convient de la

comparer à une poupée russe. La balance des paiements est un instrument qui permet de

connaître la situation économique et financière d’un pays et de ses résidents en relation

avec les autres nations sur une année. C’est donc un indicateur fondamental dans le

processus d’intégration d’un pays au sein du commerce mondial. Elle est constituée de

balances partielles qui permettent une analyse plus précise des flux d’échange entre la

Nation et le Reste du Monde.

A. Principes de fonctionnement

La balance distingue :

* Les résidents des non résidents. (=Personnes physiques et morales)

5/6

Ecole Notre-Dame « Les Oiseaux » BTS Banque

5/7

* La nature des différentes opérations (=marchandises, services (invisibles), capitaux)

La balance des paiements est établie en s’appuyant sur les principes de comptabilité

de la partie double, chaque opération donnant lieu à une double inscription l’une au débit,

l’autre au crédit.

C’est en revanche le solde qui nous intéressera, son interprétation pouvant être

parfois délicate.

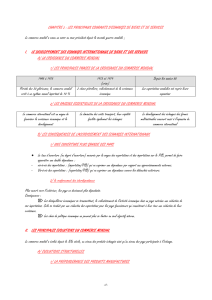

1. La balance commerciale : Les opérations sur marchandises qui comprennent

principalement les importations et exportations de biens ainsi que le négoce pur.

Il faut pour obtenir des chiffres réalistes effectuer certaines opérations de correction

car les douanes françaises enregistrent les exportations en FAB (Franco à bord) et les

importations en CAF (Coût, assurance, Fret : ce qui signifie qu’il faut rajouter aux prix

l’assurance et le transport)

2. La balance des invisibles comprend elle les services et revenus de facteurs et les

transferts unilatéraux. Les services sont tout ce qui est lié au commerce (assurance), les

échanges de technologie; les revenus de facteurs sont les revenus issus du capital et

transféré, certains salaires...Les transferts unilatéraux sont principalement les transferts de

revenus travailleurs vers leurs pays et les aides de la France à l’étranger.

1+2 = Balance des transactions courantes.

B. Balances partielles et mécanisme d’ajustement

1. La balance commerciale : Elle présente le solde des exportations par rapport aux

importations et permet de se faire une idée sur la compétitivité d’un pays. Elle introduit la

notion de taux de couverture.

Le solde de la balance commerciale. Excédent = exportations supérieures aux

importations. Cela peut signifier :

- les entreprises françaises sont compétitives/prix/coût

- les exp° couvrent les imp° : elles les financent.

- Les investisseurs français importent moins : dans ce cas, cela peut à terme

altérer la compétitivité des entreprises françaises.

2. Le solde de la balance des transactions courantes permet de savoir si le pays

dégage une capacité de financement ou un déficit.

3. La balance des capitaux : son solde est sujet à précaution quant à son interprétation.

4. La balance des mouvements monétaires donne des indications monétaires et

financières sur la situation du pays.

Dans un système de taux de change variable, la balance a tendance à se

rééquilibrer automatiquement. En effet, en cas de déficit de la balance :

6

6

1

/

6

100%