Finance et croissance, liaisons dangereuses La finance nourrit

Finance et croissance, liaisons dangereuses

La finance nourrit-elle ou étouffe-t-elle la croissance? Est-elle utile ou parasitaire? L'activité financière a

longtemps été considérée comme à la fois immorale - les pères de l'Eglise ont condamné le prêt à intérêt -

et improductive. La représentation d'une sphère financière, règne de la spéculation et de l'enrichissement

sans cause, séparée de la sphère réelle, seule productrice de richesses, est cependant erronée. Finance et

croissance sont indissociables: la première conditionne la seconde, mais ses effets sont profondément

ambivalents. Comme le dieu Cronos qui mangeait ses enfants, la finance permet aux projets économiques

de voir le jour, mais finit aussi, bien souvent, par les engloutir.

Une finance utile

Pour comprendre l'utilité de la finance, il suffit de se tourner vers les pays ou les époques où un système

financier ne s'est pas encore formé. Dans un tel monde, chacun n'investit que sa propre épargne, éventuel-

lement celle de sa famille. Les possibilités de développement des entreprises sont donc très limitées. Sy-

métriquement, celui qui veut épargner une partie de son revenu pour pouvoir en profiter plus tard n'a

guère d'autre possibilité que le bas de laine, s'il n'a dans son entourage aucun projet qui lui inspire suffi-

samment confiance pour y investir son argent. En d'autres termes, le désir d'épargne des uns et les projets

d'investissement des autres ne se rencontrent pas. Peu de chances, dans ces conditions, que s'enclenche le

processus d'accumulation du capital à l'origine de la croissance.

La finance participe du progrès de la division du travail qui enrichit les nations. Ce processus de spéciali-

sation commence avec l'apparition du banquier comme figure distincte de l'entrepreneur. Mieux vaut en

effet que ce dernier perfectionne son projet plutôt que de démarcher les investisseurs, tandis que le ban-

quier se concentre sur la collecte de l'épargne et la sélection des emprunteurs. Ainsi spécialisé, chacun

gagnera en efficacité.

Une étape supplémentaire est franchie avec l'apparition de l'assureur. Son métier est de garantir l'entre-

preneur contre les aléas qui pourraient peser sur son activité. Un artisan qui veut acquérir une coûteuse

machine franchira plus facilement le pas s'il est assuré contre le vol. Ce qui constituerait pour lui une perte

fatale n'est, pour l'assureur, qu'un risque rendu probabilisable par la loi des grands nombres et maîtri-

sable grâce à la mutualisation des risques. Parmi les clients qui s'assurent, les quelques-uns qui seront

victimes de sinistres pourront être indemnisés grâce aux primes versées par tous.

Se dessinent ainsi deux fonctions essentielles de la finance. D'abord, le transfert de la richesse dans le

temps: en collectant l'épargne, le banquier permet à l'épargnant de placer ses économies et de les retrou-

ver plus tard, augmentées du rendement de ce placement; en prêtant à l'entrepreneur, il lui fait une

avance de ses revenus futurs. Ensuite, la gestion des risques. Au total, la finance permet aux agents éco-

nomiques de se projeter vers l'avenir; elle accompagne les paris sans lesquels il ne saurait y avoir de

croissance.

Les transformations qu'elle connaît depuis les années 80 peuvent se lire comme un approfondissement de

ces fonctions. Grâce au développement des marchés financiers, les risques qui n'étaient portés hier que

par les intermédiaires financiers le sont désormais par une kyrielle d'investisseurs spécialisés - ce qui

multiplie, en principe, les possibilités de crédit et d'assurance. Ainsi, entreprises et Etats peuvent se finan-

cer directement sur les marchés obligataires internationalisés, sans avoir recours au crédit bancaire. Les

banques elles-mêmes peuvent transformer les prêts qu'elles consentent en titres négociables cédés sur les

marchés. Ce qui libère une part des capitaux propres qu'elles sont tenues d'immobiliser pour assumer le

risque de crédit et leur permet de consentir de nouveaux prêts.

Autre exemple: sur les marchés dérivés, qui ont explosé ces dernières années, une palette toujours plus

large de contrats à terme permet aux entreprises de se prémunir contre presque tous les risques imagi-

nables: variation des taux de change, des taux d'intérêt, des prix des matières premières, de la valeur des

actions, mais aussi du climat, etc. De là à justifier l'existence des fonds spéculatifs, acteurs majeurs des

marchés dérivés, il n'y a qu'un pas: après tout, le "métier" des spéculateurs est d'assumer, contre rémuné-

ration, les risques dont les autres acteurs veulent se débarrasser.

Une source d'instabilité

Tout va donc pour le mieux? La vision idyllique de la finance est aussi erronée que sa condamnation unila-

térale. Avec le recul, force est de constater que la libéralisation financière n'a pas tenu ses promesses. A-t-

elle permis d'augmenter l'épargne et l'investissement grâce à une offre renouvelée de produits financiers?

Non: dans les pays de l'OCDE, les taux d'épargne ont presque partout chuté et les taux d'investissement

sont inférieurs à leur niveau des années 70.

Favorise-t-elle l'allocation optimale de l'épargne grâce à la mise en concurrence des emprunteurs? Non

plus: les investisseurs ont un comportement moutonnier qui les pousse à privilégier les pays du Nord sur

ceux du Sud, les grandes entreprises sur les plus petites, les profits rapides sur les investissements de long

terme, et plus généralement les actifs prisés par les autres investisseurs et dont les prix s'envolent.

Répartit-elle, enfin, vraiment mieux les risques? La crise des subprime, entre autre crise, sème le doute là-

dessus aussi. Sachant qu'elles pourraient transformer leurs crédits en titres négociables, les banques ont

fini par ne plus regarder à qui elles prêtaient. Et, à force de sophistication des produits, les investisseurs

finissent par ne plus savoir ce qu'ils ont en portefeuille. En voulant répartir le risque, les innovations fi-

nancières ont disséminé son poison dans l'ensemble du système, entraînant une défiance généralisée.

Fatalement, l'instabilité de cette nouvelle finance se répercute sur l'économie. Elle explose parfois en

crises brutales et dévastatrices, dont les principales victimes depuis une dizaine d'années ont été les pays

émergents. Même dans les pays du Nord, la finance déstabilise l'économie. Certes, elle a toujours connu

des excès, car elle compose avec le temps et l'incertitude, et promet parfois plus de revenus futurs que

l'activité n'en produira effectivement. Mais la finance contemporaine accentue encore ce défaut congénital

parce qu'elle favorise l'émergence périodique de bulles spéculatives.

Dans la seconde moitié des années 90, ce fut l'engouement pour les actions, et en particulier les valeurs de

la "nouvelle économie". Si l'envolée des valeurs technologiques était certes excessive, au moins était-elle

favorable à l'innovation. Mais la flambée de l'ensemble de la Bourse ou, dans les années 2000, celle des

prix immobiliers n'avait pas pour contrepartie des investissements productifs: l'inflation des prix d'actifs

a découlé essentiellement de la vigueur de la demande, stimulée par l'accès facile au crédit bancaire, face à

une offre relativement fixe. Dans un cercle auto-entretenu, l'expansion du crédit a nourri l'augmentation

des prix, laquelle a encouragé les anticipations de hausse et la demande de crédit. La sphère financière,

plutôt que de se mettre au service de l'économie réelle, s'est mise à tourner sur elle-même.

Quand la finance se dégrise enfin, c'est l'économie qui trinque. Les prix des actifs surévalués finissent par

plonger, mais les dettes que les entreprises ou les particuliers avaient contractées pour les acquérir de-

meurent. Le temps du désendettement commence alors: les entreprises renoncent à leurs projets d'inves-

tissement, les ménages réduisent leur consommation. Au début de la décennie, ce processus a touché les

entreprises européennes qui s'étaient surendettées pour se lancer dans des acquisitions boursières, plon-

geant la zone euro dans un long marasme. Les Etats-Unis s'en sont sortis plus vite grâce à une riposte qui

apparaît a posteriori bien explosive: la baisse massive des taux d'intérêt a favorisé l'enrichissement im-

mobilier des ménages, qui a évité la récession, mais au prix de la formation d'une nouvelle bulle. La stabili-

té de la croissance américaine ne paraît résulter rétrospectivement que de l'art consommé des autorités

monétaires à sauter de bulle en bulle. Jusqu'à quand?

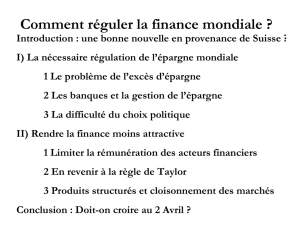

Financement bancaire ou financement de marché ?

Schématiquement, on distingue deux types de systèmes financiers: l'un dominé par les banques, l'autre

par les marchés financiers. Les vertus économiques du premier résident dans la relation privilégiée que

les banques entretiennent avec leurs clients, qui leur permet à la fois de réduire le risque de crédit et d'ac-

compagner les entreprises dans des investissements de long terme. L'Allemagne et le Japon ont longtemps

été emblématiques de cette relation étroite entre banques et entreprises. Mais en cas de mauvaise appré-

ciation du risque, les banques peuvent se retrouver "plombées" durablement, comme l'a montré le ma-

rasme économique du Japon dans les années 90.

Indicateurs de la taille des marchés de capitaux, 2006, en % du PIB

L'avantage paraît avoir été pris dans les années 90 et 2000 par des pays, comme les Etats-Unis, où domine

le financement de marché. Celui-ci serait mieux adapté aux nouvelles formes de l'innovation, qui résultent

moins des plans à long terme de grandes entreprises que de petites entreprises en croissance rapide. Le

mérite du système financier américain est de fournir des financements adaptés à ces jeunes pousses. Ain-

si, les fonds de capital-risque prennent-ils le risque d'y investir, tant les espoirs de gains issus de l'intro-

duction en Bourse d'entreprises innovantes sont énormes.

Sandra Moatti in Alternatives Economiques Hors série La finance – décembre 2007

1

/

3

100%