contrat de licence utilisateur final pour logiciel microsoft

Comment expliquer les crises financières et réguler le système financier ?

Depuis les années 1990, c’est le grand retour des crises financières. Quelles sont-elles ? Sur les différents marchés

que nous avons vus au chapitre précédent ont lieu de brusques effondrements de la valeur des actifs. Le système

financier est alors fortement déstabilisé et tous les acteurs qui y participent en souffrent. Ces chocs dans la finance

peuvent se répercuter dans l’économie réelle sous la forme de récessions. Depuis la crise financière de 2008-2009, se

pose la question de comment mieux encadrer le système financier et le re-réglementer. C’est ce que nous allons voir

dans ce chapitre.

I – Identification des différentes crises et des mécanismes qui peuvent en être à l’origine

A - Quels sont les différents marchés ou domaines qui peuvent être affectés par une crise ?

Les crises financières peuvent prendre la forme de :

• crise de change : effondrement de la valeur d’une monnaie ;

• crise boursière (ou « krach » boursier) : très forte chute du cours des actions ;

• crise bancaire : faillite de banques qui fait suite à une situation d’illiquidité ou d’insolvabilité de celles-ci. Une

banque illiquide est incapable de se procurer et de fournir à ses clients de la monnaie Banque Centrale. Une banque

insolvable ne peut plus honorer les paiements auxquels elle s’était engagée. Elle disparait donc avec tous les dépôts de

ses clients.

• crise de la dette souveraine : incapacité d’un Etat à rembourser ses créanciers ;

Question : Quels types de crise ont eu lieu lors de la crise financière de 2008-2009 ?

B – Les mécanismes susceptibles d’engendrer une crise

1 – Comportement mimétique et bulle financière

Normalement, les titres les plus recherchés sont ceux qui fournissent le niveau de dividendes ou d’intérêt le plus élevé.

Ils sont les plus susceptibles de gagner en valeur pour réaliser une plus-value. Autrement dit, derrière la valeur du titre,

il y a des fondamentaux (des éléments issus de l’économie réelle) qui l’expliquent.

Que se passe-t-il vraisemblablement dans une entreprise dont le cours de son action augmente ? Et dont le cours

baisse ?

A partir de 1997, on constaté une forte hausse du cours des actions américaines. Cette hausse était alors en particulier

tirée par les espoirs placés dans la nouvelle économie et les fabuleux profits qu'elle était sensée produire dans le futur.

Cette croyance a créé une bulle spéculative qui a enflé jusqu'en 2000. On estime qu'à cette époque, les cours de Bourse

étaient surévalués de l'ordre de 40 % dans tous les pays développés, en dehors du Japon. A partir du début 2001, ces

espoirs fous dans la nouvelle économie sont enfin apparus pour ce qu'ils étaient : une pure spéculation. Et la bulle s'est

progressivement dégonflée.

Comment peut-on expliquer que les cours de bourse se sont retrouvés sur-évalués dans la période décrite ?

Exemple suppl. d’explication : Imaginez que vous êtes un trader disposant de 10 000 € pour intervenir sur le marché

actions. Vous constatez que les actions d’entreprises automobile se mettent à augmenter et que vos collègues

cherchent à acheter ce type de titres.

→ Pourquoi avez-vous intérêt, vous aussi, à vous procurer ces titres ? Qu’allez-vous en faire ensuite ?

A dicter : Une bulle spéculative est une situation où les cours des titres financiers augmentent du fait du

comportement mimétique des spéculateurs, sans rapport avec la valeur fondamentale des titres.

Les spéculateurs sont en effet sensibles à la "psychologie du marché", c’est-à-dire l’opinion moyenne des acteurs du

marché. Les opérateurs de marché se copient les uns les autres (mimétisme) : tous achètent des titres lorsqu’ils pensent

que ceux-ci vont prendre de la valeur. Par conséquent, la demande augmente et les titres prennent effectivement de la

valeur. La demande continue malgré tout d’augmenter parce que les suiveurs veulent aussi réaliser une plus-value à la

revente. Cela crée une bulle spéculative.

Au moment où l’opinion dominante se retourne, on parle d’éclatement de la bulle : les agents revendent massivement

leurs titres, qui perdent alors de la valeur d’autant plus qu’ils trouvent de moins en moins d’acheteurs.

Question : pourquoi lorsque tout le monde se met à courir dans une direction, vous êtes tenté de courir avec eux ?

Peut-on transposer ce raisonnement à un marché financier ?

L’une des motivations de l’adoption du comportement mimétique est que l’information parfaite sur le marché n’existe

pas. L’agent peut estimer que les leaders du marché sont mieux informés que lui et que leur comportement révèle une

opportunité qu’il ne connaît pas. Il a donc intérêt à adopter un comportement moutonnier. On a là un exemple

d’asymétrie d’information et de ses conséquences.

2 – Pourquoi les acteurs sur les marchés financiers ne réfrènent-ils pas leur prise de risque ?

a) Le système de rémunération des opérateurs de marché (les traders)

Celui explique également la formation de bulle : leur bonus qui s’ajoute à leur salaire est proportionnel aux plus-

values réalisées. Cela est très incitatif à « suivre le marché » et à prendre des risques même si les cours augmentent

déraisonnablement.

Vous êtes trader. Vous pensez que « le marché a tort » et que le prix d’un titre financier a augmenté bien au-

dessus de sa valeur fondamentale. Pourquoi allez-vous malgré tout participer à cette tendance haussière ?

Expliquez.

b) Le transfert du risque (de défaut de paiement) possible grâce à la titrisation

La relation entre la banque et ses emprunteurs est traditionnellement une relation de long terme. Pour éviter le défaut

de paiement des emprunteurs, la banque doit alors évaluer correctement le risque de crédit, c’est-à-dire la capacité des

emprunteurs à la rembourser sur longue période.

Dans le contexte de très bas taux d'intérêt entretenu par la Federal Reserve Bank des États-Unis pendant les années

précédant la crise, l'incitation à prêter et à emprunter était grande.

Nombre de banques ont prêté avec moins d'attention concernant la qualité des crédits qu'elles consentaient. Un des cas

les plus caricaturaux de cette dégradation de la gestion du risque est celui du subprime aux États-Unis. Ces prêts

hypothécaires étaient accordés à des particuliers trop modestes et leurs revenus leur permettaient difficilement

d'honorer les remboursements. Pourquoi les banques prêtaient-elles malgré tout ? Les établissements de crédit

spéculaient sur le fait que la hausse des prix de l'immobilier continuerait indéfiniment et que cette dernière sécuriserait

ces types de prêts (grâce à l'accroissement de valeur des immeubles pris en gage).

1. Qu’est-ce qu’une hypothèque ? Comment fonctionne un prêt hypothécaire ?

Dicter : la bulle immobilière a enclenché une expansion des crédits immobiliers hypothécaires à des emprunteurs

qualifiés de NINJA.

Les institutions de crédit ont eu par ailleurs recours à la titrisation : la banque initiait mais vendait ensuite les crédits

qu’elle avait accordés sous forme d’obligations (les CDO : collateralised debt ogligations) sur le marché financier.

Des centaines de crédits se retrouvaient donc agrégés en paquets et transformés en titres financiers. C’est ce qu’on

appelle la titrisation. Ce n’était donc plus les banques mais les acheteurs de titres subprimes qui se retrouvaient

désormais à assumer le risque d’un possible défaut de paiement des emprunteurs.

2. Le fait de pouvoir transférer le risque et de revendre les crédits incitait-il les banques à limiter ou à continuer de

fournir des crédits immobiliers aux ménages ?

3. Pourquoi peut-on parler d’alea moral à propos de cette situation ?

En réalisant cette opération, elle transfère le risque de non remboursement du prêt à un autre agent.

II – La séquence du choc systémique le plus récent d’origine financière

Le modèle de la banque universelle

L'activité principale des banques consiste à attribuer des prêts. Elles offrent des services (carte bancaire, virements

réguliers) à leurs clients sur lesquels elles gagnent des commissions. Elles jouent également sur les marches financiers

l'argent que leur confient des investisseurs, mais aussi leurs propres capitaux, par l'intermédiaire de leur banque de

financement et d'investissement (BFI), une activité qui leur rapporte aussi des commissions. Ce modèle de banque à

tout faire est qualifie de « banque universelle ».

1. Justifiez l'expression « banque universelle ».

2. Comment les banques se rémunèrent-elles dans ces différentes activités ?

Ce modèle offre un avantage : quand les marchés vont mal, la banque de dépôts est la pour fournir des revenus stables.

Quels sont les avantages et les inconvénients de cette diversification des activités ?

A – La contagion de l’économie réelle par la crise financière :

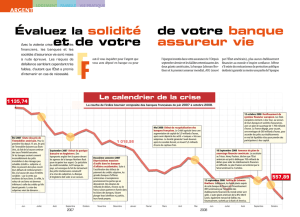

Le principal canal de transmission de la crise des subprimes à l'économie réelle est la contraction de l’offre de crédit

appelé « credit crunch ». Les banques ont en effet acheté massivement des subprimes. Mais avec l’effondrement du

marché immobilier américain et les défauts de paiement des ménages emprunteurs, ces titres perdent toute valeur au

point de les appeler des « actifs toxiques ». Sur le marché interbancaire, c’est la paralysie : les banques éprouvent les

plus grandes difficultés à trouver des liquidités car elles proposent en échange des titres jugés douteux ou pourris (junk

bounds). De même, leur santé financière étant altérée, elle ne peuvent pas faire appel à de nouveaux fonds propres :

personne n’a envie de devenir actionnaire d’une banque qui peut potentiellement faire faillite. Elles sont donc moins

en mesure d'octroyer des prêts aux entreprises et aux ménages. Le taux d'intérêt des prêts est relevé, car l'ensemble des

banques exige des primes de risque plus élevées en raison de la crise de confiance qui s'est installée. L'assèchement du

crédit réduit la consommation et l'investissement des ménages et des entreprises. Les petites et moyennes entreprises

notamment sont très dépendantes du crédit pour leur création et pour leur croissance (pour financer leurs

investissements suivants). Les entreprises sont également mises en difficulté par des problèmes de trésorerie car elles

ont de plus en plus de difficultés à emprunter de l'argent à court terme. Sans la possibilité de recourir à des emprunts,

une grande partie des ménages ne parvient pas à acheter un logement ou une voiture.

Nicolas Couderc, Olivia Montel-Dumont, Des subprimes a la récession, comprendre la crise, La Documentation française, 2009.

1. Représentez par un schéma l'enchaînement de la crise.

2. On parle de risque « systémique » ou d'« effet-domino » à propos crises financières. Montrez en quoi le reste de

l'économie (consommation, investissement, croissance, emploi, ...) est frappé à son tour par la crise financière.

3. Les ménages directement détenteurs de fonds placés dans des subprimes peuvent-il subir les conséquences de la

crise financière ? Quelle sera leur réaction en termes de propension à consommer ?

Avec le décloisonnement des marchés, une crise localisée peut se diffuser à l’ensemble des marchés financiers à

l’échelle planétaire. On parle de risque systémique lorsque la dégradation brutale de la stabilité financière risque de

compromettre la capacité du système financier à remplir sa fonction fondamentale, c’est-à-dire permettre le

financement de l’économie réelle.

Avec la crise des subprimes de 2008, le cours des titres subprimes s’est effondré avec, à sa suite, celui des actions

d’entreprise : il y a eu donc aussi une crise boursière.

B - Il fallait sauver le soldat bancaire : « too big to fail » !

La banque américaine Lehman Brothers fait faillite en 2008. Comme on ne pouvait laisser le système s'effondrer au

risque de provoquer une dépression générale, les États et les Banques centrales ont massivement soutenu les banques

en difficulté.

L’Etat français par exemple a fait voté aux députés en octobre 2008 un plan de sauvetage des banques françaises : 40

milliards d’euros ont été versés aux différentes banques pour les recapitaliser (leur donner de nouveaux fonds propres)

et 320 milliards leur ont été prêtés dans le même but. L’ensemble des banques les avait remboursé en 2011. Par

comparaison, les deux plans de prêt à l’Etat grec représentaient 240 milliards.

Pour sécuriser le système bancaire, la Banque Centrale a adopté le rôle de prêteur en dernier ressort. Si une banque est

illiquide, elle peut toujours s’approvisionner en monnaie Banque Centrale auprès d’elle. Cela veut dire que la Banque

Centrale a consenti à prendre en pension les actifs toxiques des banques.

Enfin, les Etats ont adopté des plans de relance de l’économie en accordant des baisses d’impôts temporaires et des

primes à la consommation. Tout cela a fortement creusé les déficits publics. Cela explique une partie de la crise de la

dette d’aujourd’hui.

L’aléa moral. les opérateurs financiers peuvent prendre des risques non anticipés, parce qu’ils savent qu’il existe un

prêteur en dernier ressort (Etat ou banque centrale) qui pourra les couvrir. L’assurance d’un sauvetage financier

conduit à prendre davantage de risques.

Un établissement "too big to fail" est un établissement " trop gros pour faire faillite ". Son poids financier rend

impossible le fait que les autorités monétaires puissent le laisser tomber, en raison de l’effet majeur qu’une faillite

entraînerait. Notamment, un phénomène de panique bancaire (une ruée vers les guichets). En l’absence d’intervention,

l’économie risque la crise systémique

Aléa moral, risque systémique, comportement mimétique, régulation.

On présentera les mécanismes susceptibles d'engendrer un choc systémique, en insistant particulièrement

sur les déséquilibres macro-économiques, les anticipations mimétiques et l'aléa moral. L'exemple d'un

marché de matières premières permettra d'illustrer les problèmes posés par la volatilité des cours.

Acquis de première : asymétrie d'information, risque de crédit, bilan.

C – La volatilité des cours sur les marchés de matières premières

1 – Pourquoi une volatilité des cours ?

Les « matières premières » désignent des choses très différentes : les matières premières agricoles (comme le blé, le

riz ou le maïs), les métaux, les sources d’énergie fossile. Elles ont des caractéristiques communes : la demande

mondiale à leur adresse est plutôt inélastique, c’est-à-dire que la consommation de ces biens varie peu, même si les

prix augmentent ou diminuent.

Il existe toujours une incertitude sur les quantités disponibles (quelle sera la récolte de produits agricoles ? Où en est-

on des réserves pétrolifères ?). Par conséquent, une légère réduction de la production entraîne une augmentation très

importante des prix. Inversement, des matières premières trop abondantes (agricoles surtout, après une bonne année de

récolte) provoqueront un effondrement des cours. On peut donc dire qu’il y a une volatilité des prix, c’est-à-dire qu’ils

varient brusquement et avec une forte amplitude.

2 – Les marchés à terme (ou futures) : un mécanisme originel de stabilisation des prix

Pour sécuriser les acheteurs (qui veulent éviter de subir des prix trop élevés) et les vendeurs (qui veulent avoir une

garantie de vente à des prix pas trop faibles), on a créé des contrats à terme. Ce contrat fixe à l’instant de la signature

un prix auquel seront échangées à une date ultérieure les quantités promises. On s’entend maintenant sur l’avenir,

c’est pourquoi on parle aussi de contrat futures.

Des fonds d’investissement peuvent créer ces « promesses de vente » avant même que ceux qui sont intéressés par les

céréales se mettent d’accord. Ces derniers n’auront alors qu’à acheter ces futures déjà existants. Là où les choses se

compliquent, c’est que les futures peuvent également être optionnels, c’est-à-dire qu’on peut faire jouer ou non la

livraison des quantités physiques.

Exercice de compréhension : imaginons que vous êtes en janvier 2012 où le baril de pétrole valait 102 $. Vous voulez

être livré de 100 barils en mars et en juin. Il y a une incertitude sur le prix dans le futur. Vous achetez deux contrats

futures qui garantissent le prix à 102 $ l’un pour mars, l’autre pour juin. Son coût est de 2 $ pour chaque baril.

1. En mars, le prix du baril est de 105 $, faîtes-vous jouer votre contrat à terme ?

acheteur de future gagne, son créateur-vendeur perd

2. En juin, le prix du baril est de 84 $, faîtes-vous jouer votre contrat à terme ?

acheteur de future perd, son créateur-vendeur gagne

3. Si le prix du pétrole s’était envolé à 110 $ fin février, pourquoi le contrat à terme que vous déteniez aurait pu être

revendu ? Jusqu’à quel prix ?

3 – Un produit dérivé lui-même soumis à fluctuations et qui déstabilise le marché réel

Pour toutes les matières premières, il faut distinguer le marché physique où s’échangent les produits agricoles ou

énergétiques et les marchés dérivés où s’échangent des contrats à terme qui portent sur des promesses de livraison.

Sur les marchés dérivés, les prix des contrats sont déterminés par les anticipations des intervenants concernant les prix

futurs des matières premières. Ces anticipations peuvent être totalement déconnectées des fondamentaux et être

soumises aux comportements mimétiques. Si tout le monde pense que la récolte de céréales sera mauvaise, les

acheteurs de céréales vont être très intéressés par des contrats à terme, de multiples contrats à terme vont être créés et

leurs prix vont s’envoler parce que les traders estiment que c’est un titre financier qu’on peut ensuite revendre

facilement à un acheteur de céréales.

Mais ces contrats à terme doivent être honorés : il faut qu’une certaine quantité puisse être livrée dans le futur. Il faut

donc stocker une partie de la récolte ou obtenir des engagements sur une récolte qui n’a pas encore eu lieu. Par

conséquent, il faut donc retirer une partie des récoltes du marché physique et l’offre restante se met donc à baisser sur

le marché physique. Les prix des matières premières vont donc augmenter dès aujourd’hui.

On peut donc arriver à une situation extrême où des produits financiers censés limiter les fluctuations du cours des

matières premières au contraire les accentuent. Ainsi, une anticipation trop pessimiste du futur va amener, d’abord, à

une envolée des prix des matières premières sur le marché physique et une envolée du cours des contrats à terme. Et,

dans le futur, si finalement les quantités à disposition sur le marché physique sont suffisantes, la valeur des contrats à

termes va s’effondrer puisqu’on pourra obtenir finalement pour pas cher des quantités importantes sur le marché

physique plutôt que de faire jouer ces contrats. Les quantités provisionnées seront abandonnées et remise sur le

marché physique : les prix vont alors s’effondrer.

Une nouvelle affaire secoue les marches. Le trader de la banque UBS, Kweku Adoboli, a fait perdre a la banque suisse

- sauvée en 2007 par l'Etat federal suisse - 1,7 milliard d'euros en spéculant sur les « trackers », les indices de matières

premieres.

vous faîtes jouer votre contrat à terme : chaque baril vous a coûté 104 $ (102 + 2) au lieu de 105

création de chambres de compensation afin d’obliger les parties d’une transaction à verser un dépôt initial représentant

une fraction du montant de la transaction.

II – Quels instruments de régulation des marchés financiers existent ?

Les différentes crises récentes ont révélé l’insuffisance de la régulation existante. La régulation peut être définie

comme un ensemble de mécanismes et de règles qui assurent une relative stabilité des marchés financiers.

Certaines règles déjà existantes ont à être renforcées, d’autres restent à construire et à imposer au secteur financier.

On présentera quelques instruments de régulation des marchés financiers : réglementation prudentielle,

contrôle des agents et activités soumis au risque de conflits d'intérêts (agences de notation, titrisation, etc.),

contrôle de la finance dérégulée (paradis fiscaux, fonds spéculatifs, etc.), mesures visant une plus grande

transparence des marchés.

A – La réglementation prudentielle à destination des banques :

1 – Etre prudent maintenant pour ne pas être crise à l’avenir

Etats et Banques Centrales veulent éviter trois problèmes qui peuvent déboucher sur des faillites de banques et plus

communément sur une contraction du crédit à l’économie et freiner la croissance comment en 2009-2010.

Cela consiste à imposer des normes contraignantes aux banques pour éviter :

une prise de risque excessive (trop de prêts à des emprunteurs douteux, achat de titres douteux) qui peut

déboucher sur des pertes importantes

une crise de liquidité (ne pas détenir suffisamment de monnaie banque centrale pour faire face à leurs

engagements)

une crise de solvabilité (si leurs fonds propres ne suffisent pas à couvrir les pertes éventuelles sur la valeur de ses

actifs).

2 – Les mesures :

http://www.lafinancepourtous.com/Decryptages/Mots-de-la-finance/Ratio-de-solvabilite-bancaire

Chaque crise financière a fait se rassembler les différents banquiers du monde pour élaborer les accords de Bâle

1

(les

premiers à la fin des années 1980, les tous derniers en 2010). Au terme de ces accords, ont été mis en place des ratios

prudentiels.

Le ratio de solvabilité : si une banque a des prêteurs qui lui font défaut ou que des titres qu’elle a achetés ne lui

rapportent plus rien ou ne valent plus rien, elle doit être capable d’amortir ses pertes pour ne pas faire faillite. Elle doit

donc rassembler suffisamment de fonds propres dans ce but. Les fonds propres sont composés de l’argent des

actionnaires et des bénéfices mis en réserve. Ces fonds propres doivent rester dans une proportion constante vis-à-vis

des crédits accordés et de certains placements risqués. Le ratio de solvabilité se calcule ainsi : fonds propres / (prêts +

actifs risqués) * 100.

1

les négociations ont été abritées par la Banque des règlements internationaux (BRI) située à Bâle en Suisse.

6

6

7

7

8

8

9

9

10

10

1

/

10

100%